Коэффициент критической ликвидности что показывает

Коэффициент критической ликвидности: значение

Эффективность работы предприятия или организации, а также их текущее положение дел, определяется платежеспособностью и ликвидностью. Важно различать эти два понятия. Платежеспособность предприятия означает его способность погасить собственный долг. Ликвидность означает достаточность имеющихся у организации денежных средств для расчета в текущий момент. Однако в неспециализированной литературе данные понятия часто используются как синонимы. Коэффициент критической ликвидности – это показатель краткосрочной платежеспособности предприятия. Чем больше наличных имеется в распоряжении организации, тем лучше выглядит перспектива организации. В сегодняшней статье мы рассмотрим три основных коэффициента оценки ликвидности.

Дефиниция термина

Для того чтобы определить, что означает коэффициент критической ликвидности, важно сначала разобраться с лежащим в его основе понятием. Тем более что оно применяется не только по отношению к предприятиям, но и к банкам и рынку в целом. Коэффициент критической ликвидности высок, когда организация может своевременно исполнять свои обязательства. Самыми лучшими считаются ценности, которые можно легко и быстро, а главное с минимальной потерей денег, продать. Высоколиквидным считается рынок, на котором всегда есть спрос и предложение товаров.

Активы и пассивы

Значение коэффициента критической ликвидности зависит от статей бухгалтерского баланса организации. Активы представляют собой ресурсы, которые находятся в распоряжении предприятия. Они делятся на три большие группы по уровню ликвидности. К ним относят наличные деньги, запасы и дебиторскую задолженность. Пассивы представляют собой обязательства предприятия. Они разделяются на две группы по сроку погашения.

Категории собственных ресурсов и обязательств

Активы можно разделить на такие категории по степени их ликвидности:

На четыре группы разделяют и пассивы. Обозначим их П1, П2, П3 и П4 в порядке расположения дат их погашения. Ликвидным считается предприятие, для которого соблюдаются все четыре равенства: А1 > П1, А2 > П2, А3 > П3, А4

Коэффициент критической ликвидности (формула)

Коэффициент критической ликвидности — один из экономических показателей, рассчитываемых по цифрам бухбаланса. Рассмотрим, что он собой представляет.

Что покажет коэффициент критической ликвидности

Как и любой другой показатель ликвидности, коэффициент критической ликвидности, который может также носить название коэффициента срочной (или быстрой) ликвидности, отражает уровень способности активов юрлица закрывать его обязательства.

Рассматриваемый коэффициент покажет, в какой части быстрореализуемые (высоколиквидные) активы предприятия покроют его текущие (краткосрочные) долги, т.е. какая часть обязательств со сроком погашения менее 1 года может быть оплачена в кратчайшие сроки за счет имеющихся в наличии активов.

О других важных для понимания экономического положения предприятия показателях читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Формула расчета и данные для нее

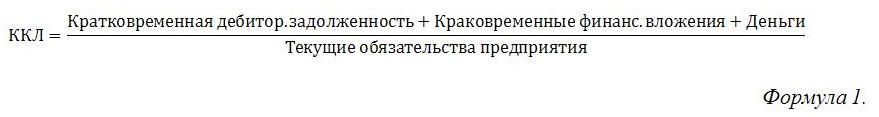

Формула коэффициента критической ликвидности представляет собой частное от деления суммы быстрореализуемых активов на величину краткосрочных обязательств.

К быстрореализуемым (высоколиквидным) активам относят следующее:

Краткосрочные обязательства складываются из:

В условных обозначениях расчет коэффициента критической ликвидности может быть выражен так:

Ккл = (Кзд + Д + Кфв) / (Кз + Кзк + Пко),

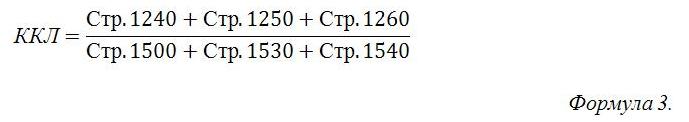

Из действующей формы бухбаланса, утвержденной приказом МФ РФ от 02.07.2010 № 66н, эти данные должны быть взяты как сумма его строк:

О том, откуда берутся данные для заполнения бухбаланса, читайте в материале «Порядок составления бухгалтерского баланса (пример)».

Нормальное значение коэффициента

Идеальным считается значение коэффициента, равное 1, что означает возможность полного погашения текущих долгов за счет быстрореализуемых активов. Очень хорошей будет ситуация, когда коэффициент больше 1. Это показывает, что после погашения текущих долгов у юрлица еще останется быстроликвидное имущество. В реальности же все предпочитают иметь долги перед кредиторами, и поэтому вполне приемлемым считается показатель в пределах от 0,5 до 0,8.

Как улучшить значение коэффициента

К увеличению значения приведет рост величин, отраженных в числителе формулы (т.е. денег, финвложений, долгов покупателей), и уменьшение величин, составляющих ее знаменатель (т.е. собственных краткосрочных долгов). Одним из способов может стать оформление долгосрочных, а не краткосрочных договоров кредита (займа).

Коэффициент критической ликвидности

Привет, на связи Василий Жданов в статье рассмотрим коэффициент критической ликвидности. Чтобы продуктивно оценивать, анализировать ликвидность, следует четко представлять, что означает это понятие, а также что такое «критическая ликвидность» и как она характеризуется.

Экономический термин «ликвидность» обозначает способность активов предприятия оперативно продаваться по рыночной либо близкой к ней цене. Активы подлежат учету и отображаются в бух. балансе. В качестве типичного примера ликвидных активов можно привести: деньги, вексель, государст. ценные бумаги, сооружения, оборудование, запасы в складских помещениях и т. п. Что примечательно, этот термин зачастую употребляют и по отношению к предприятиям, кредитным организациям, рынку.

В зависимости от того, как быстро тот либо иной актив можно обратить в деньги, различают: высоколиквидные (А1), быстро ликвидные (А2), медленно ликвидные (А3) и трудно ликвидные (А4) активы. Зачастую говорят, что ликвидность может быть высокой, средней и низкой. Между тем самыми ликвидными считаются банковские вклады, облигации с акциями, поскольку их достаточно быстро можно обратить в деньги. Самую низкую ликвидность имеет недвижимость, т. к. для ее продажи по более – менее приемлемой (т. е. близкой к рыночной) стоимости требуется продолжительное время.

Делению полежат и пассивы. Выделяют: самые срочные обязательства (П1), кратковременные (П2), долговременные (П3) и постоянные пассивы (П4). На основе названых групп активов и пассивов производится калькуляция всех показателей ликвидности.

Показатель ликвидности особенно важен для инвесторов, которые стремятся выгодно вложить средства и получить от этого как можно большую прибыль. Заинтересованные инвесторы всегда стараются задействовать наиболее ликвидные инструменты. Для того, чтобы сделать это рационально, грамотно, проводится предварительная оценка ликвидности при помощи финансовых показателей, так называемых коэффициентов ликвидности.

Коэффициент критической ликвидности как один из ключевых показателей при оценке платежеспособности предприятия

Оценка ликвидности обычно производится с использованием коэффициентов текущей, быстрой и абсолютной ликвидности. Их калькулируют на основе данных, взятых из бух. отчетности предприятия. Для более четкой строгой оценки ликвидности предприятия рассчитывают коэффициент критической ликвидности (далее сокращенно по тексту – ККЛ). У него имеется еще ряд названий название – «кислотный тест», «тест самоценности». Также его зачастую отождествляют с коэффициентом быстрой (либо срочной) ликвидности. Т. е. на практике можно встретить фактически любой вариант названия. В «экономическом» обиходе его нередко также именуют «быстрым коэффициентом».

Данный коэффициент используется при экономическом анализе в особых случаях. Его расчет показывает, в какой мере можно быстро, немедленно загасить имеющиеся обязательства при возникновении критической ситуации на предприятии. Показатель носит отчасти прогнозный характер. Его расчет основывается на оценке качества цен. бумаг и «дебиторки», а также на том, что у товарно-материальных запасов ликвидационная цена отсутствует.

Важно! Калькуляция ККЛ производится с участием лишь части текущих активов (денег) и таких быстро реализуемых активов, как ценные бумаги, дебиторская задолженность.

Таким образом, при экономическом анализе так либо иначе задействуются все коэффициенты ликвидности. Но результаты их расчета несут разную информацию и используются в разных целях. Так, ККЛ наиболее важен для кредитных организаций, именно им он несет требуемую информацию. Инвесторов больше заинтересует показатель текущей ликвидности, а для поставщиков более информативным является коэффициент абсолютной ликвидности. При калькуляции ККЛ следует учесть, что:

Названые выше коэффициенты, включая ККЛ, всесторонне отображают, способно ли предприятие денежными средствами вовремя загасить свои обязательства. Исчерпывающий анализ ликвидности позволяет реально оценить платежеспособность предприятия, которая в свою очередь обуславливает его финансовую устойчивость.

Платежеспособность имеет весомое значение не только для самого предприятия, но и для его настоящих (будущих) партнеров и инвесторов. Поэтому подобные исследования производятся не только для определения реального текущего состояния предприятия, но и в целях прогнозирования, чтобы наметить путь его дальнейшей финансовой деятельности.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Формулы для калькуляции ККЛ при анализе ликвидности предприятия

Существует несколько формул для калькуляции ККЛ: базовая, по балансу, а также по группам и активам. Расчет показателя можно производить по любой из них, т. к. все они идентичны. Наиболее понятной для восприятия и часто используемой является базовая формула:

Отсюда следует, из бух. баланса для калькуляции согласно этой формуле следует брать сведения по высоколиквидным текущим активам. Таковыми являются: кратковременные вложения и кратковременная дебиторская задолженность, а также денежные средства. Текущие обязательства предприятия (пассивы) – это его кратковременные обязательства. Все показатели берутся за конкретный период.

Эта же формула, но уже по группам активов и пассивов, будет выглядеть следующим образом:

Расшифровка используемых в формуле № 2 показателей: А1 – высоко ликвидные активы, А2 – быстро ликвидные активы, П1 – самые срочные обязательства. П2 – кратковременные пассивы.

И еще один вариант калькуляции основывается на строках бух. баланса. Как извсетно, каждому активу соответствует своя строка. Исходя из этого, составлена следующая формула для калькуляции ККЛ:

Формула № 3 представлена с учетом формы нового бух. баланса.

Полученные в результате калькуляции значения ККЛ (вне зависимости от избранной формулы для расчета) подлежат анализу.

Анализ результатов калькуляции: общеустановленный норматив для ККЛ

Калькуляция и последующий анализ ККЛ должны ответить, прежде всего, на два вопроса. Первый: достаточен ли уровень этого коэффициента на конкретный период либо нет. Второй: какую часть, долю кратковременных обязательств предприятие способно загасить сразу, используя разные счета.

Нормативным признается значение ККЛ, равное 0,7 – 1. По факту он может быть больше либо ниже названой общей нормы. Оптимальным вариантом (с учетом возможного превышения норматива) является значение коэффициента от 0,8 до 1,2.

Анализируя итоговое значение коэффициента ликвидности, судят о платежеспособности предприятия. Подытоживая, следует обратить на следующие ключевые моменты при анализе ликвидности.

| Общая характеристика ККЛ | ||

| Что отображает ККЛ | ККЛ меньше 0,7 | ККЛ больше 1 |

| Снижение среднесрочной платежеспособности предприятия (повышается риск неплатежеспособности, которая свидетельствует чаще о том, что предприятие не сможет быстро либо вообще не в состоянии загасить долги) | Улучшение платежеспособности предприятия. Очень высокий ККЛ может указывать на неграмотное управление (избыток наличности, чрезмерное пассивное вложение средств и др.) |

Так, к примеру, если по итогам калькуляции ККЛ за анализируемый период равен 0,50 либо 0,11, то это говорит о его недостаточном уровне. Данный показатель следует анализировать в динамике, как минимум за 1-2 года. Необходимо просчитывать изменения, которые произошли с ним на протяжении этого времени, а затем делать вывод о снижении (повышении) среднесрочной платежеспособности предприятия.

Пример 1. Калькуляция ККЛ за 2018 г. для ООО «Промстрой»

Данные для калькуляции взяты из бух. баланса ООО «Промстрой» по состоянию на начало и конец 2018 г. В расчете использованы показатели кратковременных пассивов, денежных средств, дебиторской задолженности.

| Данные для калькуляции из бух. баланса ООО «Промстрой» | ||

| Показатель согласно бух. балансу | На начало 2018 г., тыс.рос. руб. | На конец 2018 г., тыс. рос. руб. |

| Денежные средства | 5 | 800 |

| Дебиторская задолженность | 55 | 300 |

| Кратковременные обязательства | 150 | 1500 |

Калькуляция ККЛ производится по базовой формуле сначала по данным на начало 2018 г., а затем на его конец. Результаты расчета:

Заключения по калькуляции. На начало 2018 г. показатель ККЛ был низким (0,4) и до норматива не дотягивал. Тем не менее к концу 2018 г. он вырос фактически в 2 раза и достиг нормативного значения 0,7. Итог: в 2018 г. отмечается положительная тенденция по улучшению платежеспособности ООО «Промстрой».

Быстро и продуктивно: расчет и анализ ККЛ посредством программы ФинЭкАнализ

Рассчитать и проанализировать ККЛ можно не только самостоятельно, по формуле, но и автоматически, посредством программы ФинЭкАнализ. Для этого существует аналитический блок «Анализ платежеспособности». Чтобы получить доступ к возможностям программы, требуется установить ее на компьютер либо использовать ее интернет-версию.

ФинЭкАнализ поддерживает формы бухгалтерской отчетности № 1, №2, №3, №4 и приложение к бух. балансу № 5. Необходимые для расчета данные импортируются из 1с. Анализ производится быстро, результаты выдаются пользователю в виде текстов, графиков вместе с заключениями и рекомендациями.

Получить нужную информацию о работе программы можно через ссылку http://online.1-fin.ru/Описание_работы. Примечательно, тут же можно изучить несколько вариантов экономического анализа, которые предусмотрены в рамках программы. Тут же представлен пример анализа платежеспособности одного из заводов. Что характерно, это исследование проводится за 2 года на основе данных о денежных средствах, кратковременных вложений и обязательств. Используются: суммарная величина активов, оборотных активов и обязательств. Оценивается:

Полученные значения систематизированы и оформлены в виде таблицы. Тут же имеются заключения по каждому рассчитанному и анализируемому коэффициенту. Анализ на этом не заканчивается. Далее рассчитывается влияние нескольких факторов на изменение текущей ликвидности, которое также зафиксировано и отображено в виде схемы. Ознакомиться с этим примером анализа можно по ссылке http://online.1-fin.ru/Пример_финансового_анализа.

Ответы на часто задаваемые вопросы

Вопрос №1: Что влияет на рост либо снижение ККЛ?

Любое изменение ККЛ напрямую зависит от показателей, которые входят в базовую формулу расчета. Т. е. от высоко и быстро ликвидных активов, а также текущей задолженности.

Так, к примеру, если вырастет числитель (показатель высоко и быстро ликвидных активов), то, соответственно, повысится ККЛ. При росте знаменателя (показателя текущей задолженности) ККЛ снизится.

Коэффициент ликвидности или шанс самостоятельного погашения долга

Коэффициент ликвидности – показатель возможности предприятия погасить текущие долги за счет средств находящихся в обороте компании в указанный промежуток времени. Показатель ликвидности представляет интерес, помимо руководства компании, еще и инвесторам, поставщикам сырья, банкам, держателям акций, даже рядовым сотрудникам.

Коэффициент текущей ликвидности и настоящие активы

Коэффициент текущей ликвидности введен для оценки быстроты конвертации активов, отображая единицы валюты настоящих активов компании, соотносящихся на одну единицу валюты текущих договоренностей.

Суть расчета коэффициента текущей ликвидности основывается на том, что предприятие исполняет кратковременные договоренности в большинстве случаев за счет настоящих активов. Если настоящие активы превысили действующие договоренности, предприятие можно считать успешно существующим.

Все компании должны стремиться к положительному коэффициенту текущей ликвидности.

Коэффициент абсолютной ликвидности

Самая строгая мера ликвидности компании – коэффициент абсолютной ликвидности. Отображает часть кратковременных долговых договоренностей, которая, при необходимости, может быть погашена немедленно. В мировой практике нижнюю границу коэффициента абсолютной ликвидности рекомендовано приравнивать к показателю, равному 0,2. На практике в отечественных странах по факту значения используются цифры ниже рекомендованных.

На данный момент отсутствуют нормативы отраслевых коэффициентов, что приводит к надобности анализа динамики полученных в ходе деятельности показателей.

Для успешного ведения бизнеса необходимо сравнивать показатели предприятий имеющих похожую хозяйственную деятельность.

Коэффициент быстрой ликвидности

Целевое назначение показателя быстрой ликвидности похоже на коэффициент текущей ликвидности. В данном показателе сужен круг текущих активов и из расчета исключены производственные запасы.

Суть непринятия производственных запасов заключается в разнице затрат на покупку и продажу отмеченной категории товаров. В условиях рыночной экономики достаточно часто встречаются случаи потери более половины стоимости запасов. Коэффициент быстрой ликвидности – наиболее выгодная форма учета показателей, когда инвесторы и поставщики ценят возможность своевременных выплат по обязательствам.

В мировой практике упоминается нижнее значение коэффициента – 1.

Коэффициент критической ликвидности

Коэффициент критической ликвидности отражает отношение высоколиквидных и текущих пассивов. Расчетными данными служит бухгалтерский отчет компании.

Показатель критической ликвидности может служить основанием для создания прогнозов платежеспособности предприятия. Этот коэффициент дает уверенность партнерам, что по первому требованию задолженность будет оплачена, но компания не понесет серьезных убытков.

Активы целесообразно вкладывать в стабильно развивающиеся ликвидные направления.

Нормативный коэффициент ликвидности

Нормативный коэффициент ликвидности помогает увидеть модель успешного предприятия. При полном совпадении коэффициентов с нормами можно смело утверждать, что предприятие останется непоколебимым, несмотря на непредвиденные негативные факторы экономического, политического и других планов.

Благодаря выведенным нормам коэффициентов предпринимателям проще понимать стремление собственного бизнеса.

Инвесторам интересны компании, где коэффициенты ликвидности превышают нормативные показатели.

Коэффициент ликвидности активов

Коэффициент ликвидности активов представляет собой соотношении пассивов и активов компании. Ликвидными активами являются наличность, драгоценные металлы, ценные бумаги предприятия. Обычно сверхликвидные активы имеют стабильную стоимость, на которую не оказывают влияние внутренние и внешнеэкономические факторы.

Коэффициент отображает способность предприятия оплатить долги, не прибегая к излишним продажам.

Наличие свободных активов благоприятно сказывается на состоянии предприятия.

Коэффициент промежуточной ликвидности

Показатель промежуточной ликвидности по своим свойствам напоминает коэффициент абсолютной ликвидности, но отличается тем, что, кроме наличных средств, здесь можно реализовать кратковременные финансовые вложения, а также задолженность клиентов перед компанией.

Коэффициент промежуточной ликвидности является подвидом коэффициента текущей ликвидности, но оборотный капитал в данном случае не используется.

Желательным коэффициентом для параметра промежуточной ликвидности является интервал от 0,7 до 0,8.

Коэффициент краткосрочной ликвидности

Коэффициент краткосрочной ликвидности включает в себя ряд показателей:

В рассматриваемом коэффициенте присутствуют производственные запасы, что свидетельствует о том, что компании приходится возмещать краткосрочные обязательства в ускоренном темпе. В большинстве случаев при создании неблагоприятных условий предприятие становится банкротом ввиду нехватки средств на восстановление производства.

Совет от Сравни.ру: Лучше не допускать ситуации с выводом всех ликвидностей для погашения обязательств. В таком случае финансовое благополучие компании может сильно пошатнуться.

Каким считается нормальное значение коэффициента критической ликвидности?

Изучение показателей ликвидности организации является важнейшим этапом при выборе лучших вариантов для инвестирования собственного капитала. Опытные вкладчики, прежде чем приступить к капиталовложениям, в обязательном порядке анализируют текущую деятельность компании-эмитента и делают выводы о ее платёжеспособности.

Объективно оценить платежеспособность организации можно путем подсчета коэффициента критической ликвидности. Показатель вычисляется на основании данных из публичного финансового отчета компании.

Что такое коэффициент критической ликвидности?

Говоря простым языком, коэффициент критической ликвидности дает оценку ликвидности предприятия.

Данный показатель в кругу специалистов называется кислотным тестом и рассчитывается на основании лишь части активов организации:

Коэффициент является одним из важных показателей анализа ликвидности предприятия.

Так, при исследовании платежеспособности организации, применяются:

Что показывает коэффициент критической ликвидности?

ККЛ показывает, как быстро организация сможет заплатить все свои краткосрочные долги, если экономическое положение усугубится. В процессе расчета принято считать, что материальные запасы компании не имеют своей ликвидной стоимости и не учитываются.

Чтобы скрыть экономические проблемы, владельцы компаний прибегают к таким методикам, как:

Такие манипуляции позволяют подогнать ККЛ до удобоваримой отметки, однако, ввиду того, что мусорные активы не дают реальной прибыли, они могут сработать лишь временно. Как правило, подобные манипуляции в отчетности со стороны руководства компании приводят к серьезным последствиям в ближайшей перспективе.

При расчете показателя критической ликвидности используется отдельная классификация активов и пассивов.

В общем случае, все активы можно подразделить на такие группы:

Все задолженности компании разделяются на четыре основные группы:

Формула коэффициента критической ликвидности

Формула показатели критической ликвидности представляет собой отношение быстрореализуемых активов к краткосрочным обязательствам.

В качестве быстрореализуемых фондов, как правило, выступают:

Краткосрочные обязательства представляют собой:

В общем случае, формула расчета ККЛ выглядит следующим образом:

Ккл = (Кзд + Д + Кфв) / (Кз + Кзк + Пко), где:

Ккл – показатель критической ликвидности;

Кзд – краткосрочная дебиторская задолженность;

Д – величина финансовых средств;

Кфв – финансовые вложения на короткий срок;

Кз – величина средств, взятых в краткосрочный кредит;

Кзк – задолженность перед кредиторами с малым сроком погашения;

Пко – другие обязательства срочного характера.

Согласно принятой в 2010 году формулировке бухгалтерского баланса, Ккл может быть вычислен как:

Ккл = стр.1230 + стр.1240 + стр.1250 / стр.1510 + стр.1520 + стр.1550

При использовании группировки активов и пассивов по категориям следует применить такую формулу:

Ккл = А1 + А2 / П1 + П2, где:

А1 – активы с самой высокой скоростью продажи;

А2 – быстрореализуемые фонды;

П1 – самые срочные обязательства;

П2 – обязательства умеренной срочности.

Значение ККЛ

Ввиду того, что в расчетах показателя критической ликвидности используются быстропродаваемые активы, он имеет еще одно название – показатель быстрой ликвидности.

Для того, чтобы проанализировать финансовое состояние компании, имея подсчитанный ККЛ, нужно знать допустимые значения показатели. Аналитики западных стран считают, что нормативное значение быстрой ликвидности должно составлять 1.

Выводы о таком нормальном коэффициенте сделаны на основании соблюдения баланса между кредитами и депозитами. Другими словами, единица показывает, что организация соблюдает четкий баланс между долгами и активами и может, в критической ситуации, погасить все свои долги при помощи высоколиквидных фондов.

При низком уровне ККЛ руководству компании следует предпринять следующие шаги:

Практика показывает, что большинство бизнесменов предпочитают иметь заниженный показатель быстрой ликвидности и жить в долг. Подобная практика позволяет накапливать собственные деньги и при этом инвестировать в перспективные производственные сферы.

Согласно статистическому исследованию, большинство крупных компаний стараются не доводить показатель ликвидности до единицы и оставляют его на уровне 0.5-0.8.

Формула коэффициента критической ликвидности

В общем случае схема ККЛ выглядит таким образом:

| Параметр сравнения | ККЛ 1 | |

| Выдача новых кредитов | Кредиты, выдаваемые банками, будут иметь большой процент, что еще больше увеличит размер залогового имущества. При очень низких уровнях показателя возможен полный отказ в кредитовании. | Отличная платежеспособность организации позволяет ей брать кредиты под выгодный процент. Финансовые организации не боятся невозврата средств и охотно выдают деньги. |

| Возможность привлечения новых инвесторов | Высокий риск потери капитала отпугивает потенциальных инвесторов. Единственная возможность привлечь частный капитал заключается в увеличении прибыльности ценных бумаг. | Финансовая стабильность предприятия воодушевляет вкладчиков. Инвесторы стараются вложить как можно больше средств и получить максимальную прибыль. Ввиду отличных экономических показателей, прибыльность облигаций можно снизить до минимума. |

| Действия для нормализации положения | Руководство экономически нестабильной организации обязано предпринять такие меры: |

· выдать средства в долг заемщикам;

· попробовать приобрести выгодные ценные бумаги;

· эмитировать собственные облигации или акции;

· увеличить прибыль по долговым распискам, чтобы привлечь частных инвесторов.

· привлечь кредитные средства и проинвестировать их в прибыльные отрасли;

Пример расчета

Простейший пример решения задачи по вычислению показателя быстрой ликвидности можно показать на основании следующих данных:

| Баланс | 2010, тысяч рублей | 2011, тысяч рублей | 2012, тысяч рублей |

| Финансовые средства | 34 503 | 41 023 | 43 185 |

| Инвестиции в перспективные инструменты | 53 931 | 49 128 | 43 105 |

| Краткосрочная дебиторская задолженность | 21 534 | 32 156 | 46 492 |

| Сумма всех высоколиквидных активов | 109 968 | 122 307 | 132 782 |

| Долги с малым сроком погашения | 149 436 | 130 123 | 134 568 |

Подсчет ККЛ на основании вышеупомянутых данных даст следующие результаты:

ККЛ2010 = А1 + А2 / П1 = 34 503 + 53 931 + 21 534 / 149 436 = 0.74

ККЛ2011 = А1 + А2 / П1 = 41 023 + 49 128 + 32 156 / 130 123 = 0.94

ККЛ2012 = А1 + А2 / П1 = 43 185 + 43 105 + 46 492 / 143 568 = 0.99

Из расчета ККЛ для трех лет работы предприятия можно сделать несколько выводов:

Стоит отметить, что определение ККЛ не является полноценным анализом ликвидности компании. Для того чтобы полноценно определить уровень платежеспособности организации необходимо провести комплексный анализ активов и пассивов, а лишь потом делать окончательные выводы.

Кому будет полезен коэффициент?

Показатель критической ликвидности интересует, в первую очередь, кредитные организации. Прежде чем предоставлять компании деньги, банковские работники провести полноценную аудиторскую проверку и определить уровень платежеспособности организации. Такой шаг вполне логичен, ведь никто не захочет занимать деньги заведомо неплатежеспособному предприятию.

Конечно, производить анализ ККЛ стоит и самим сотрудникам компании. Регулярное исследование эффективности бюджета организации позволяет существенно сократить издержки на применение и поиск быстрых решений для поднятия коэффициента.

В итоге: что позволяет оценить коэффициент критической ликвидности?

ККЛ выступает ярким индикатором платежеспособности компании. Банковские организации в обязательном порядке проводят аудиторскую проверку на предмет текущего уровня ликвидности компании.

В случае, если ККЛ недостаточно высок, банки и другие кредитные организации могут предложить заем под невыгодный процент. Если же ККЛ находится на уровне единицы, компания может брать кредиты на выгодных условиях.