Коэффициент шарпа что это

Коэффициент Шарпа

Коэффициент Шарпа, как и альфа, оценивает труд управляющего. Только сравнивает доходность портфеля не с движением какого-либо эталона, а с колебанием доходности самого портфеля за анализируемый период. Т.е. дается «внутренняя» оценка «качества» доходности портфеля, без использования «внешних» данных. Другими словами, дается абсолютная, а не относительная оценка полученной за период доходности.

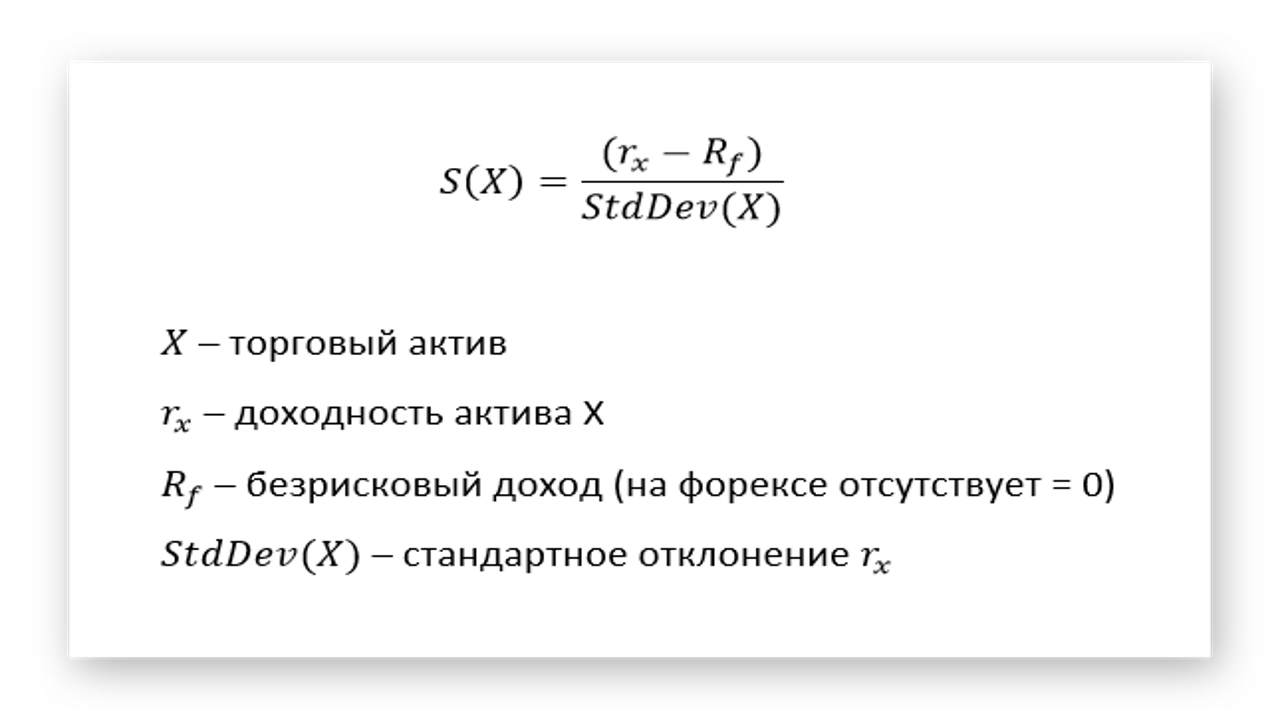

• R — доходность портфеля (актива)

• Rf — доходность от альтернативного вложения

• σ — стандартное отклонение доходности портфеля (актива)

Колебания доходности — это риск. Высокие колебания — это высокий риск, и они должны приносить высокий доход. Колебания доходности измеряются стандартным отклонением, которое помещается в знаменатель дроби, рассчитывающей коэффициент Шарпа. В числителе дроби – доходность портфеля, очищенная от гарантированной рыночной доходности — от доходности безрискового вложения, в качестве которого, как правило, берется депозит в Сбербанке.

Если портфель показал доходность 30% со стандартным отклонением равным 10, а депозит Сбербанка принес бы 12%, то коэффициент Шарпа будет равен (30-12)/10 = 1,8. Можно сказать, что за каждую единицу риска были получены 1,8 единиц доходности сверх гарантированной безрисковой доходности.

Чем значение коэффициента Шарпа выше, тем выгоднее управляющий использует риск портфеля. Причем, благодаря тому, что этот коэффициент использует стандартное отклонение доходности самого портфеля, а не внешний эталон, он может быть применен для сравнения между собой различный портфелей.

При одинаковой доходности портфели могут иметь разные значения этого коэффициента, потому что они принимают на себя разное количество риска. Портфель, у которого коэффициент Шарпа выше при одинаковой доходности, достиг результата с меньшим риском. Чем выше стандартное отклонение, тем больше знаменатель уравнения коэффициента Шарпа, а значит портфелю нужно показывать высокую доходность, чтобы заработать высокое значение этого показателя. Портфелю с низким уровнем риска (небольшим стандартным отклонением) достаточно показывать умеренную доходность, чтобы его коэффициент Шарпа был достаточно высоким.

У коэффициента Шарпа есть преимущество перед альфой. Стандартное отклонение измеряет волатильность фонда в абсолютной величине, а не относительной, как альфа. Поэтому, если для полезности альфы должен быть высоким коэффициент корреляции, то коэффициент Шарпа всегда имеет полноценное значение, независимо от других показателей.

Оценка торговой стратегии с помощью коэффициента Шарпа

Большинство инвесторов оценивают эффективность торговых стратегий на финансовых рынка по эквити. Если по результатам бэктеста кривая плавно растущая, без резких просадок — торговая стратегия эффективная. Есть и другие вспомогательные параметры: процент прибыльных сделок, максимальная просадка, и т.д. Но есть в такой оценке один изъян — она не достаточно учитывает торговые риски. Другими словами, иной раз стратегия с меньшей доходностью является более привлекательной за счет уменьшенного риска. Вот именно для оценки соотношения прибыльности и риска применяется коэффициент Шарпа, в этой статье поговорим о том, что это такое и как его использовать.

Что такое коэффициент Шарпа

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Чем выше прибыль при использовании торговой стратегии, тем выше риск. И в какой-то момент риск получить убыток перевешивает вероятность получения прибыли. Коэффициент Шарпа — это параметр, который показывает насколько доход от стратегии соотносится к потенциальному риску.

Расчет данного коэффициента может одинаково применяться как для оценки стратегии на форекс (ниже приведу пример), так и для оценки отдельно взятого инвестиционного портфеля (полезный коэффициент для тех, кто собирается стать инвестором ПИФов).

Формула расчета коэффициента Шарпа:

Параметр rf Коэффициента Шарпа на форексе отсутствует (принимается за 0), на фондовом рынке в качестве значения принимается доходность, например, казначейских краткосрочных векселей. Кстати, я немного не согласен с тем, что для Форекса этот параметр отсутствует. Безрисковый доход — это минимальный доход, который инвестор мог бы получить от инвестиции с практически нулевым риском, и исключение этого параметра искусственно завышает значение коэффициента Шарпа. Я бы советовал в качестве безрискового дохода брать, например, доходность по депозитам.

Сервис копирования сделок RAMM от AMarkets

Что такое сервис RAMM и как в нём копировать сделки

Какой должен быть коэффициент Шарпа:

Практический пример расчета эффективности стратегии

Пример сравнения двух стратегий при торговле у брокера Амаркетс :

Коэффициент Шарпа = 250/125 = 2,0.

Коэффициент Шарпа = 300/1345 = 0,22.

В первом случае при такой волатильности трейдер получил слишком большой доход. Следовательно, или нужно искать подвох, или трейдеру очень повезло. Во втором случае трейдер слишком рискует. Снова акцентирую внимание на том, что оптимальным считается значение «1» с минимальными от него отклонениями.

Если с валютным рынком все относительно просто, то с фондовым — сложнее из-за большого количества ценных бумаг и инвестиционных портфелей. У трейдера есть два варианта:

Сервис копирования сделок RAMM от AMarkets

Что такое сервис RAMM и как в нём копировать сделки

Усовершенствованный коэффициент Шарпа

Выше речь шла о простом коэффициенте Шарпа, а любая упрощенная формула несовершенна. Потому существующая формула была усложнена с целью сделать расчет рисков еще более точным. Сразу предупрежу: её понимание требует знаний математической статистики и рекомендуется только в случае необходимости принятия стратегически важных решений в отношении оценки портфеля ценных бумаг (к форексу данная формула не применяется). Расчет риска в формуле основывается не только на стандартном отклонении, но и на видоизмененной мере риска, позволяющей сделать оценку будущих потерь с большей реалистичностью благодаря анализу характера распределения исторической прибыльности.

Формула усовершенствованного коэффициента Шарпа:

Всем, кому слова «куртозис» и «квантиль» ни о чем не говорят, «Добро пожаловать» в эконометрику и математическую статистику. Глубоко копать в рамках этой статьи не вижу смысла, т.к. большинству будет достаточно общей информации.

Заключение

Надеюсь, у меня получилось объяснить простым языком что это такое коэффициент Шарпа. В идеале рекомендую создать в Экселе собственную модель, построенную на основе коэффициента с учетом вашего личного риск-менеджмента. Если остались вопросы, пишите в комментариях.

Коэффициент Шарпа – оцениваем эффективность вашей стратегии

Добрейшего времени суток, товарищи Форекс трейдеры! Чаще при оценке стратегий на Forex трейдеры смотрят на доходность в процентах. Чем их больше – тем лучше, не так ли? Но % доходности сильно зависит от риска и не отражает эффективности системы. Так какой показатель использовать? Стандартом у финансовых аналитиков считается Коэффициент Шарпа, выведенный нобелевским лауреатом Уильямом Шарпом.

Ниже мы рассмотрим как рассчитать коэффициент Шарпа для оценки эффективности стратегии, разберемся что же он означает (многие умеют его считать, но не понимают его смысла), а также сделаем выводы о том в каких случаях он полезен, а в каких нет.

Коэффициент Шарпа на Форекс

Коэффициент Шарпа придумал известный американский экономист – Уильям Шарп. На сегодня, это один из наиболее часто используемых показателей отношения риска к доходности. Еще большую значимость коэффициент приобрел, когда в 1990 году, за свою модель оценки финансовых активов (CAPM) Шарп был избран лауреатом Нобелевской премии.

Человеку из сферы финансов будет не сложно понять принцип расчета коэффициента Шарпа и что тот должен отображать. По сути, задача сводится к тому, чтобы узнать, сколько избыточной доходности вы получите в связи с удержанием более рискового актива. Думаю, не секрет, что лишний риск всегда должен сполна компенcироваться соответствующей доходностью. Чем больше значение коэффициента, тем больше прибыли на риск одной и той же суммы.

Формула расчета выглядит следующим образом:

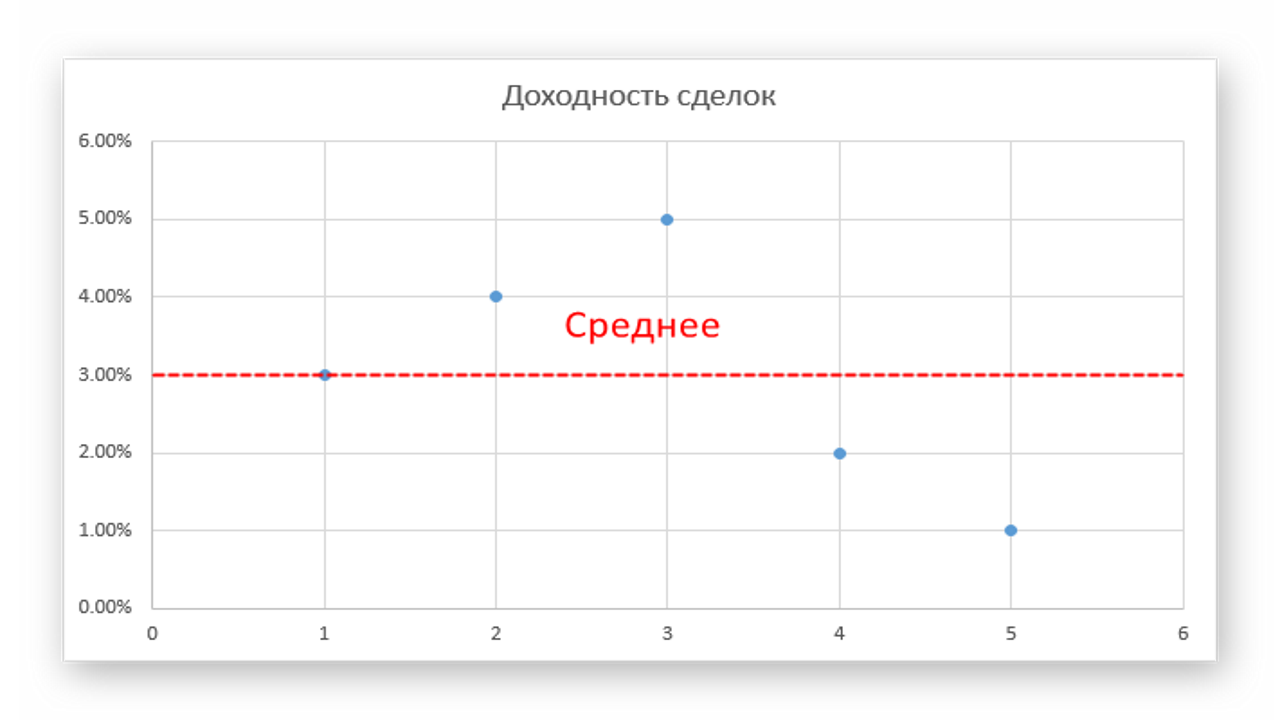

Доходность актива

Доходность можно измерять с любой периодичностью – это может быть день, неделя, месяц, или год. Также, в качестве показателя доходности можно брать средний прирост на сделку. Единственное, желательно, чтобы исходные данные доходности должны быть нормально распределены. Отсюда и главная слабость коэффициента. Резкие пики на выборке в 3 и более стандартных отклонения и ассиметричное распределение (видимый наклон графика) могут стать причиной ложной оценки.

Безрисковый доход

Безрисковкый доход – это теоретический доход с нулевым риском. То есть, это та доходность, которую инвестор может получить абсолютно без риска за какой-то определенный период времени. По идее, – это минимальный доход, который инвестор ожидает получить от любой инвестиции. Сравнивая этот показатель с реальным доходом, можно определить, насколько хорошую компенсацию вы получаете за дополнительный риск.

На практике, понятия инвестиции с нулевым риском не существует, так как даже самые безопасные инвестиции несут с собой некоторую долю риска. Тем не менее, к безрисковой доходности можно отнести депозит в сбербанке, либо деньги, инвестированные в казначейские облигации США. Рынок форекс – это всегда инвестиции с высоким риском, поэтому безрисковая доходность в нашем случае будет равна нулю. Но, если ваш депозит хранится в банке, в формулу можно подставить значение текущей базовой ставки.

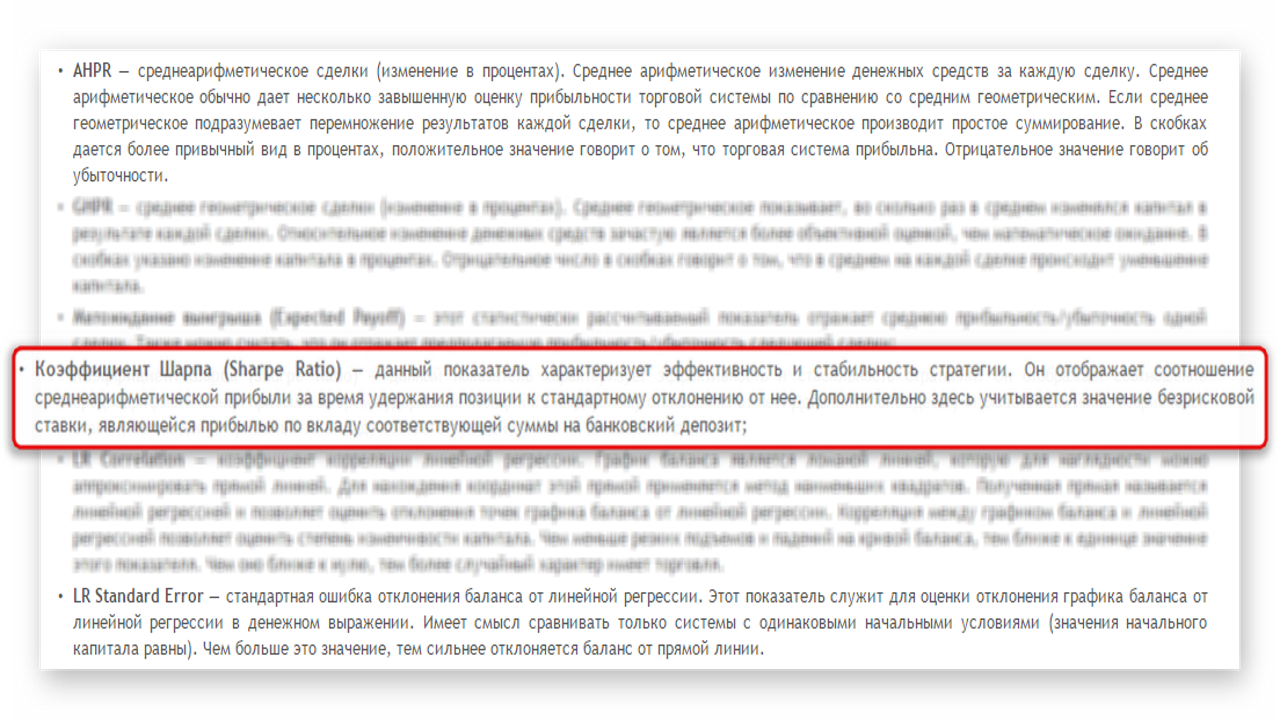

В терминале MT4 показатель Шарпа считается, как отношение среднеарифметической доходности сделки к стандартному отклонению, при нулевом значении безрисковой ставки.

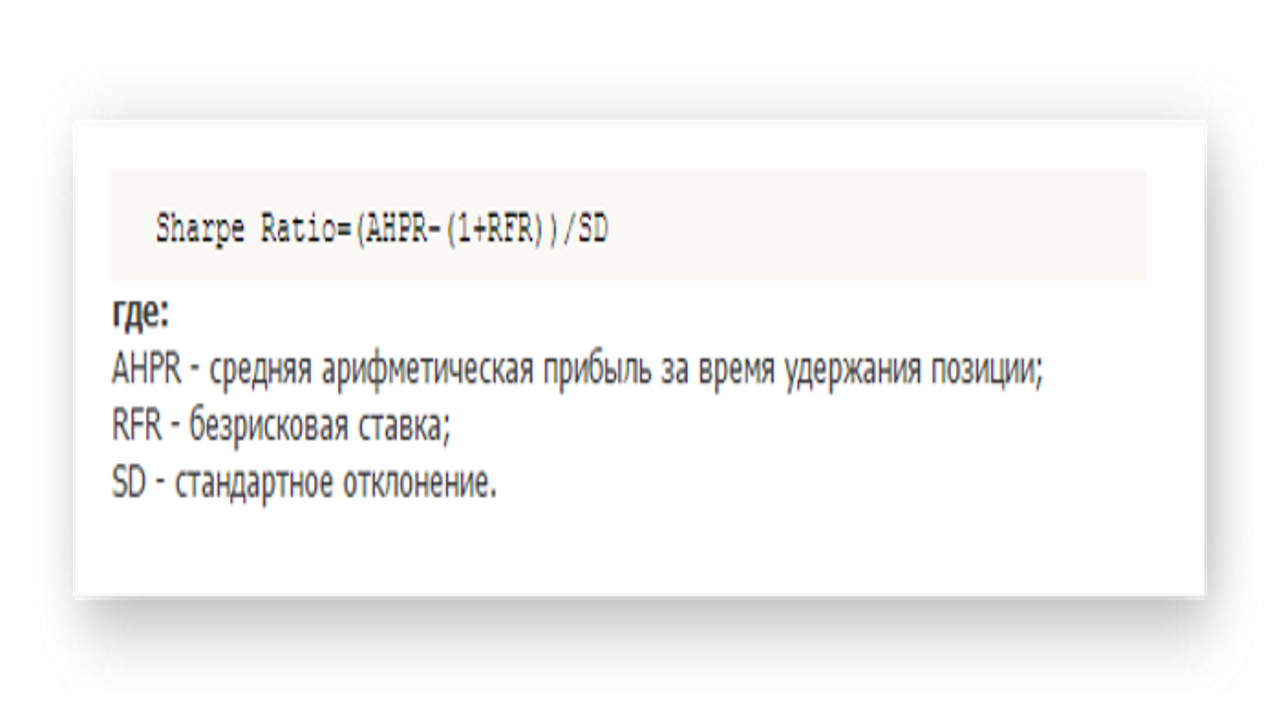

Полная формула выглядит так:

Стандартное отклонение

Коэффициент Шарпа оценивает эффективность инвестиции с точки зрения дисперсии доходов. Так как мы уже подсчитали избыточную доходность (доходность за вычетом безрисковой ставки), осталось поделить это значение на стандартное отклонение доходности актива. То есть, посчитать отношение доходности к риску.

Далее, возводим значения в квадрат, получаем арифметическое среднее и выводим корень от результата – sqrt((0.00% + 0.01% + 0.04% + 0.01% + 0.04%) / 5) = 1.41%.

Для сравнения, возьмем немного другую выбрку: 2%, 8%, 5%, 4%, 6%. Очевидно, что доходность такой системы в рамках рассматриваемого периода больше, но мы также наблюдаем гораздо большую волатильность доходности, 2% против 1.41% у предыдущего примера. Соответственно, первая стратегия является менее рискованной.

Единицы расчёта коэффициента Шарпа

Для примера, попробуем сравнить эффективность двух торговых стратегий по показателям их доходности и риска. Допустим, первая стратегия дает 5% прибыли на сделку, при стандартном стандартном отклонении (показатель дисперсии доходности) равном 4%. Вторая стратегия в среднем приносит по 2% в каждой сделке, но отклонение не превышает 1%. В данном случае, первая стратегия будет иметь коэффициент шарпа 1.25, а вторая – 2.0. Это означает, что не смотря на меньшую доходность, вторая стратегия имеет лучшее соотношение риска к доходности.

Коэффициент Шарпа должен быть равен одному или выше. Тогда считается, что стратегия, которую мы анализируем, работает с достаточной эффективностью. Значение больше трех уже говорит о том, что вероятность получения убытка в каждой сделке меньше 1%. И чем больше полученное значение, тем лучше.

Вывод

В большинстве случаев, коэффициент Шарпа покажет реальную рентабельность стратегии. Но, иногда, показатель Шарпа может вводить в заблуждение. Например, некоторые облигации могут показывать стабильную доходность выше банковского процента в течении многих лет, на что коэффициент ответит нереалистично высокими показателями. В этом случае, полученное значение ничего не скажет о реальных рисках, стоящих за инвестированием в данную облигацию, пусть даже риск будет на самом деле минимальным. В целом же, данный коэффициент подойдёт для сравнения двух стратегий с относительно частыми входами и не самыми огромными целями.

Коэффициент Шарпа: что это такое и как с его помощью оценить эффективность инвестиций

Мы часто говорим о том, что доходность и риск в инвестициях идут рядом, чем выше потенциальный доход, тем выше риск его неполучения. Но как найти то оптимальное соотношение двух важных величин, чтобы и заработать нормально, и не слишком рисковать при этом? Для этого инвесторы используют несколько показателей. Один из них – коэффициент Шарпа. Разберемся, что это такое простыми словами и как рассчитывается, оценим эффективность конкретного инвестиционного портфеля.

Что такое и где используется

Редко, когда инвестор вкладывает деньги в какой-то один актив. Если он прошел хотя бы один качественный курс или прочитал одну книгу по инвестициям, то точно знает принцип разумного инвестирования – диверсифицировать свои вложения. Но тут возникает проблема, какие именно инструменты включить в портфель, не получится ли так, что риск будет слишком велик, а доходность низкая.

Коэффициент Шарпа – это показатель, который помогает сравнить инвестиционный портфель, состоящий из активов в определенной пропорции, с безрисковым доходом. Он показывает, какую доходность получает инвестор на единицу риска. Чем больше значение, тем лучше. А англоязычных источниках применяется обозначение “Sharpe Ratio”.

Появился в 1966 г. с подачи У. Шарпа в развитие портфельной теории Г. Марковица – нобелевского лауреата и человека, который предложил инвестиционному миру идею распределения активов для достижения оптимального соотношения доходности и риска.

Так как показатель имеет отношение к портфельной теории, то рассчитывать его для каждого актива (например, акции конкретной компании) не имеет смысла. Чаще применяют для оценки инвестпортфеля, состоящего из нескольких инструментов, а также для сравнения между собой двух и более стратегий.

Инвесторы рассчитывают коэффициент Шарпа для оценки собственной стратегии инвестирования, стратегии доверительного управления, работы ПИФов и ETF. Но ориентироваться только на этот показатель нельзя. Он постоянно меняется с течением времени и невозможно предсказать, что с ним будет в будущем. Фундаментальный анализ компаний, которые вы хотите добавить в свой инвестпортфель, никто не отменял.

Формула и алгоритм расчета

Формула Шарпа выражает зависимость трех величин: доходности, риска и безрисковой доходности:

Коэффициент Шарпа = (Доходность портфеля – Безрисковая процентная ставка) / Риск портфеля

Алгоритм расчета включает определение каждой из трех величин формулы:

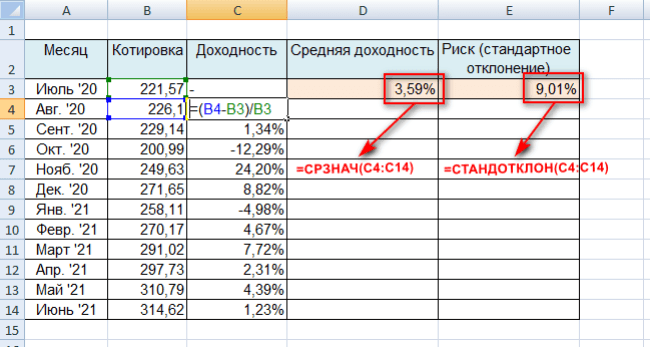

Для этого необходимо подготовить значения цен активов за определенный промежуток времени. Чем больше будет период, тем точнее получится значение (1 год лучше, чем 1 месяц, а 3 года лучше, чем 1 год). Аналогично – чем меньше интервал между котировками, тем точнее расчет. Для сбора данных подойдет любой сайт с котировками. Например, investing.com.

Далее надо определить доходность за каждый временной интервал (день или месяц): из текущего значения вычитаем предыдущее и полученный результат делим на предыдущую котировку. Рассчитываем среднее значение за весь период.

Безрисковый актив – актив, который гарантированно даст минимальную прибыль инвестору. Абсолютно безрисковых инструментов не бывает, но приближены к ним ОФЗ, банковские вклады системообразующих банков (например, Сбербанк или ВТБ), казначейские облигации США.

Риск определяется как стандартное отклонение доходности. Проще всего его рассчитать с помощью встроенной формулы в Excel.

Рассмотрим расчет Sharpe Ratio на примере обыкновенной акции Сбербанка. Но еще раз обращаю внимание, что для отдельных активов формула Шарпа обычно не рассчитывается. Я просто возьму Сбербанк для того, чтобы показать алгоритм действий.

Коэффициент Шарпа = (3,59 – 0,58) / 9,01 = 0,33

Полученное значение показывает, что на одну единицу риска инвестор получает 0,33 единицы доходности сверх безрисковой. Не очень хороший результат.

Нормативных значений для показателя нет. Инвесторы ориентируются на следующие:

При сравнении нескольких инвестпортфелей предпочтение отдается тому, у кого Sharpe Ratio выше.

Оценка эффективности инвестиционной стратегии

Рассмотрим, как использовать формулу Шарпа для оценки стратегии инвестирования.

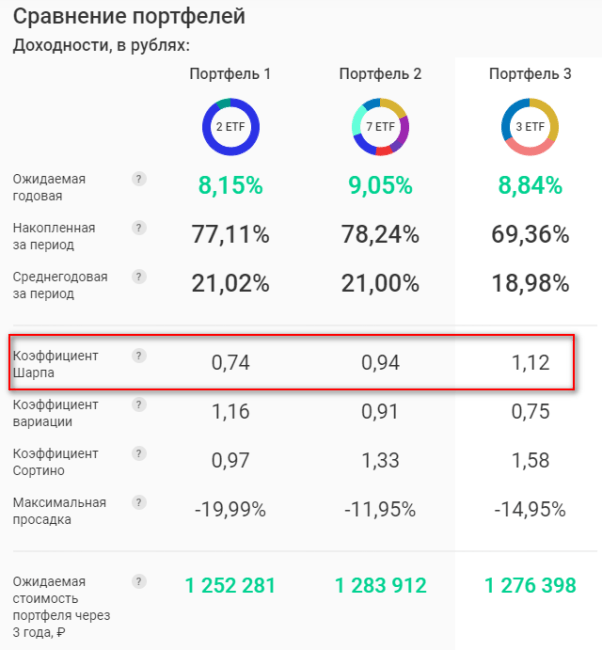

Оценка инвестпортфеля из ETF от компании FinEx

На сайте управляющей компании FinEx, основного поставщика ETF в России, можно смоделировать любой портфель из индексных фондов и посмотреть по нему основные показатели, в том числе и коэффициент Шарпа, сравнить несколько инвестстратегий между собой.

Например, сравним несколько модельных портфелей за период в 3 года при сумме инвестиций 1 000 000 руб.:

По результатам наиболее предпочтительным является портфель Лежебоки: коэффициент Шарпа у него выше 1 и выше двух других стратегий.

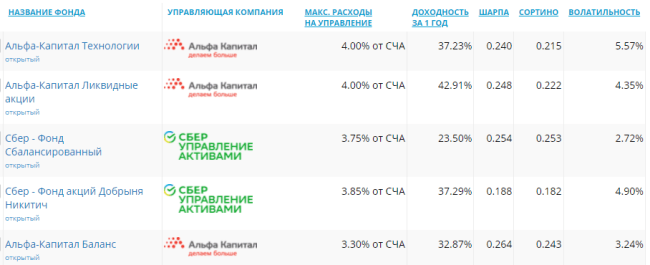

Оценка управления ПИФом

Удобный сервис с необходимой аналитикой по ПИФам – investfunds.ru. Он позволяет узнать стратегию УК по инвестированию, размер комиссий и показатели эффективности.

Например, вот так выглядит соотношение риска и доходности в ТОП-5 ПИФов в рейтинге “Самые популярные”:

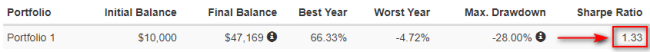

Оценка инвестпортфеля из активов американского рынка

Инвестпортфель, который состоит из активов американского рынка, можно проанализировать на ресурсе Portfolio Visualizer. Там же доступно и сравнение различных инвестиционных стратегий. Ограничения:

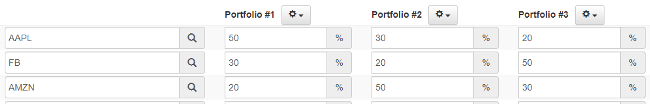

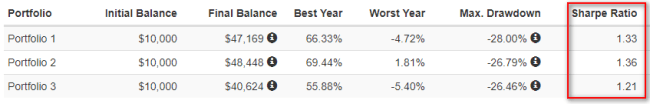

Для примера взяла портфель из трех акций: Apple – 50 %, Facebook – 30 % и Amazon – 20 %. Анализируемый период 5 лет, интервал – 1 месяц. Sharpe Ratio получился 1,33. Совсем неплохой результат.

Поиграла долевым распределением и сравнила между собой уже 3 стратегии с одинаковыми активами:

Sharpe Ratio получились разные, лучшим является второй вариант:

Самостоятельный расчет и оценка

Сравнить портфели между собой или оценить какой-нибудь один можно и самостоятельно по приведенному в нашей статье алгоритму.

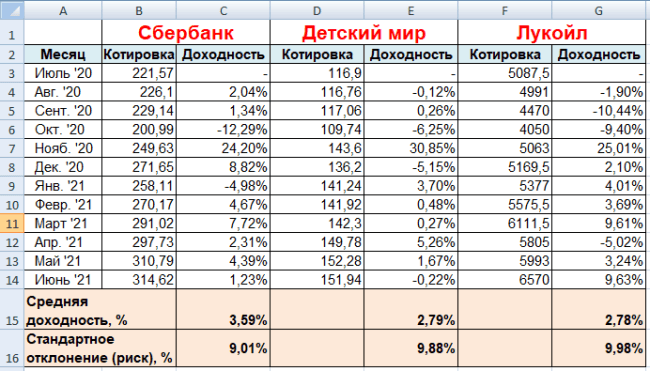

Для примера составим портфель из трех акций российских эмитентов: Сбербанк – 30 %, Лукойл – 40 % и Детский мир – 30 %. Срок – 1 год, интервал – 1 месяц. Безрисковая ставка – 7 % (ежемесячная 0,58 %).

Средняя доходность = 3,59 * 0,3 + 2,79 * 0,4 + 2,78 * 0,3 = 3,027 %

Стандартное отклонение = 9,01 * 0,3 + 9,88 * 0,4 + 9,98 * 0,3 = 9,649 %

Sharpe Ratio = (3,027 – 0,58) / 9,649 = 0,25

Вывод: стратегия слишком рискованная, риск не окупается, стоит рассмотреть другие варианты.

Заключение

Коэффициент Шарпа далеко не единственный показатель, с помощью которого оценивают эффективность инвестиционной стратегии. Используют также коэффициенты Сортино и Кальмара.

Первый позволяет устранить противоречие в стандартном отклонении в знаменателе формулы Шарпа. Дело в том, что риск отражает волатильность доходности, причем как в положительную, так и в отрицательную стороны. Но для инвестора положительное отклонение – это хорошо, а отрицательное плохо. В показателе Сортино в знаменателе осталось только отклонение в убыточную сторону, т. е. ниже безрисковой ставки..

Второй показывает соотношение доходности и максимальной просадки за период, отражает способность полученной прибылью покрыть возможные убытки. Чем выше значение, тем лучше.

Инвесторы не должны рассчитывать только один какой-то показатель и принимать решение об использовании инвестстратегии. Комплексный подход позволит получить более объективный результат.

Что такое Коэффициент Шарпа – Примеры использования, Нормы значений

Как начать торговать на бирже: Инструкции и Примеры, Обучение

Какие значения должен показывать Коэффициент Шарпа (Sharp Ratio), чего хотел добиться Уильям Шарп и как применять коэффициент на Форекс или фондовом рынке.

В инвестиционной деятельности важна не только конечная доходность, но и риск. Нужна оценка эффективности, показатель, позволяющий понять окупается ли принятый инвестором риск. В роли такого показателя выступает коэффициент Шарпа, он был разработан в 1966 году, но за прошедшие десятилетия не утратил актуальности.

Ниже – разбор логики этого показателя, а также примеры расчетов на Форекс и фондовом рынке.

Что такое коэффициент Шарпа (простыми словами)

Коэффициент Шарпа – это мера рентабельности инвестиционной стратегии. С его помощью оценивается награда за принимаемый инвестором риск. В расчетную формулу закладывается и так называемый безрисковый доход, обычно в его роли выступают проценты по банковскому депозиту.

Коэффициент Шарпа простыми словами – это показатель того, окупается ли риск. Он универсален, подходит и для оценки Форекс-стратегий, и для изучения надежности долгосрочного инвестирования в ценные бумаги различных компаний.

Этот коэффициент не ранжирует стратегии по доходности, производится более глубокая оценка. Важна стабильность получения дохода, поэтому с точки зрения методики Шарпа предпочтительнее может оказаться стратегий с более низким, но стабильным профитом по сравнению с высокодоходным, но нестабильным результатом.

История метода Уильяма Шарпа

Уильям Шарп (William Sharpe) посвятил всю жизнь экономике, он концентрировал внимание на вопросах оценки инвестиций, заложил основы современной теории цен на финансовых рынках, особое внимание уделял равновесию на рынках капитала. Исследовательскую работу он совмещал с преподаванием в университетах Стэнфорда, Ирвина, привлекался к работе над планированием инвестиционной политики пенсионных/страховых фондов.

В 1990 году Шарп совместно с Гарри Марковицем (Harry Markowitz) и Мертоном Миллером (Merton Miller) получил Нобелевскую премию в области экономики.

Сам Шарп не называл коэффициент своим именем, в 1966 году он получил название «Reward to Variability Ratio». На русский язык это можно перевести как коэффициент «доходность-разброс». Расчет коэффициента Шарпа не изменился с 1966 года, а современное название этот показатель получил после всемирного признания его методики.

Получение Шарпом Нобелевской премии окончательно укрепило разработанную им методику в качестве негласного стандарта при оценке инвестиций. Такая оценка проводилась и до появления этого показателя, но не существовало простой универсальной формулы.

Этим и выделяется работа Шарпа – сложную теорию он превратил в простейшую математическую зависимость, применимую для оценки любых инвестиций.

Формула коэффициента Шарпа выглядит так:

Приняты следующие обозначения:

Из формулы видно, что с ростом нестабильности доходности увеличивается знаменатель дроби. Это объясняет причину, по которой нестабильные инвестиционные портфели обладают невысоким Sharp Ratio.

Как использовать коэффициент Шарпа при инвестициях или торговле на бирже

Инвестиции и активный трейдинг – разные методы работы с точки зрения действий инвестора/трейдера.

Несколько отличается и применение методики Шарпа:

Полученное после расчетов число может использоваться и само по себе, для оценки окупаемости риска, так и для выбора лучшего варианта инвестирования из нескольких.

Какие должны быть значения коэффициента Шарпа – нормы

В зависимости от показателей инвестиционной стратегии Sharp Ratio может принимать любые значения, в том числе и отрицательные. При оценке исходят из следующих соображений:

Для наглядности ниже выполнен ручной расчет с использованием Excel. SR рассчитан и для отдельной торговой стратегии для работы на рынке Форекс, и для простого инвестиционного портфеля, состоящего из акций компаний.

Инвестпортфель состоит из бумаг Apple, Amazon и AMD, для расчетов загружались данные от Just2Trade. Доля бумаг – 30%, 30% и 40% соответственно.

Ручной расчет проводится по следующей схеме:

Коэффициент Шарпа при таких исходных данных равен -2,37, инвестпортфель нежизнеспособен, на этой дистанции банковский депозит дал бы больший эффект. Это объясняется тем, что для анализа выбран непродолжительный период истории, во время падения американского рынка. Если оценивается полноценный инвестиционный портфель, то анализ проводится на более длинной дистанции.

Этот пример расчетов на фондовом рынке – не единственный вариант использования коэффициента Шарпа. По той же методике можно оценивать, например, работу управляющих ПИФами и ETF фондами. Принцип тот же, меняются лишь исходные данные.

Тот же подход сохраняется и при анализе Форекс-стратегий. Отличие заключается в том, что в случае с Форексом безрисковая доходность приравнивается к нулю. За счет этого завышается коэффициент Шарпа.

Простейший пример расчета:

Другая торговая система дает меньший доход в процентах, но результат более стабилен:

Если сравнивать стратегии по доходности, то первая система кажется более выгодной. Средняя прибыль в сделке 7%, а по второй – всего 3%. Но в первой ТС слишком нестабильны результаты, в одной сделке трейдер может заработать 12%, в другой – потерять деньги. Вторая система стабильнее и волатильность доходности в разы ниже.

Именно поэтому с точки зрения методики Шарпа выбрать стоило бы вторую стратегию.

В примерах для расчетов использовано всего 7 сделок. В реальных расчетах берется массив статистики с сотнями и тысячами сделок. Чем больше дистанция, на которой проводится анализ, тем более приближен к реальности результат расчетов.

Автоматический расчет коэффициента Шарпа

Ручной расчет Sharp Ratio возможен, но есть способы облегчить задачу:

Есть и пользовательские калькуляторы, ими периодически делятся на профильных форумах, но нет гарантий, что автор будет поддерживать такую программу в течении продолжительного времени. Перед использованием таких инструментов желательно проверить их эффективность ручным расчетом. Вопрос, как посчитать Sharpe Ratio разбирался выше.

Что такое безрисковая прибыль

Безрисковый доход – доход, который инвестор может получить с нулевым риском. Понятие в некоторой степени условное, так как даже при инвестировании в ОФЗ или корпоративные облигации сохраняется вероятность неисполнения эмитентом своих обязательств в случае банкротства.

В зависимости от направления работы безрисковый доход принимается разным:

Выше говорилось, что Sharp Ratio – оценка окупаемости риска инвестиций. Если риск не окупается, то с точки зрения надежности получения дохода выгоднее вложиться в безрисковое направление с меньшей доходностью.

Как измеряется доходность

В инвестировании есть целый набор разных типов доходностей. Инвесторы оперируют такими терминами как дивидендная, процентная, годовая, текущая доходность, для облигаций применяется термин доходность к погашению.

В случае с расчетом коэффициента Шарпа в качестве исходных данных может выступать:

Строгих требований к формату исходных данных нет, но желательно, чтобы они были нормально распределены. Если распределение будет с явно выраженной асимметрией, будут наблюдаться искажения оценки с помощью Sharp Ratio.

Что касается подсчета доходности, то методика стандартная. Например, в конце текущего месяца оценивается стоимость портфеля, из нее вычитается стоимость портфеля в конце предыдущего месяца. Полученная разница делится на стоимость портфеля в конце предыдущего месяца и умножается на 100%.

Отклонение

Для многих случайных значений можно рассчитать математическое ожидание или среднее значение. Стандартное отклонение показывает насколько случайная величина отличается от математического ожидания. Чем оно выше, тем выше и волатильность доходности.

Расчет отклонения выполняется в несколько этапов:

Ручной расчет показан лишь для наглядности. То же число можно получить с помощью Excel, в нем есть встроенная функция СТАНДОТКЛОН. Достаточно ввести выбору в таблицу, выбрать функцию и указать диапазон, для которого будет рассчитан показатель стандартного отклонения:

Коэффициент Шарпа в ПАММ-счетах на Альпари

Для удобства сравнения ПАММов в рейтинге Альпари автоматически рассчитывается серия коэффициентов. Sharp Ratio определяется как отношение среднего дохода за день к волатильности доходности. Это позволяет оценить окупаемость риска и выбрать более надежные ПАММы.

В расчете не учитывается безрисковая доходность в виде банковского депозита или годового купона по облигациям. Из-за этого SR несколько завышается, но так как для всех ПАММов он рассчитывается по одной методике, то по нему можно сравнивать эффективность работы управляющих.

Информация по коэффициенту Шарпа находится в разделе «Торговля» в детальной информации о ПАММе. Там же рассчитывается еще несколько показателей:

Коэффициент Сортино – похож на SR, но при расчете учитывается так называемая скорректированная волатильность доходности. Под ней понимается волатильность доходности, полученная только за счет убыточных сделок/отчетных периодов, прибыльные на результат не влияют.

Коэффициент Швагера – показатель того как соотносится усредненная доходность и просадка.

Коэффициент Кальмара – характеризует компенсацию максимальной просадки за счет доходности.

Коэффициент Шарпа – лишь один из этапов анализа ПАММа. При выборе нужно учитывать и тип стратегии, и форму кривой роста депозита, и статистические показатели торговли.

Недостатки

Sharp Ratio – неидеальный показатель, при определенных условиях он может вводить инвестора в заблуждение. К его недостаткам относят:

Эти недостатки некритичны и не снижают ценность Sharp Ratio. Но знать об этих особенностях нужно, чтобы трезво оценивать инвестпортфели/результаты торговли.

Важные выводы

Одна из серьезнейших ошибок инвестора – игнорирование волатильности доходности при оценке инвестпортфелей. Это относится и к трейдерам, оценивающим торговые стратегии. Коэффициент Шарпа позволяет оценить одну из ключевых характеристик – окупаемость принимаемого при инвестировании риска. При долгосрочном инвестировании SR особенно важен.

При использовании Sharpe Ratio нужно понимать природу этого инструмента. Он действительно учитывает волатильность доходности, но высокий SR не означает, что выбранный портфель даст максимальную доходность. SR – это скорее мера стабильности. Если SR > 1,0, то инвестпортфель с высокой вероятностью даст доход, но вряд ли он будет рекордным.

При оценке инвестиций нужен комплексный анализ, SR – лишь одна из характеристик и не может выступать в роли единственного критерия для принятия решения.