Короткое сжатие на бирже что это

Что такое короткое сжатие, почему оно случается и как работает?

Короткое сжатие — это явление фондового рынка, то, что случается с инвесторами и трейдерами, которые действовали, исходя из предположения, что актив (обычно акция) упадет, а вместо этого он вырос. Эксперт Джим Пробаско детально рассматривает все стороны этого явления.

Что такое короткое сжатие?

Короткая продажа акций включает в себя заимствование акций, обычно у брокера, и их продажу сейчас с целью выкупить их позже по опустившейся цене, чтобы получить прибыль.

Короткое сжатие — это когда цена акции, которую шортят, увеличивается, а не падает, заставляя продавца короткой позиции выбирать между закрытием своей позиции, продолжая выплачивать проценты по заемным акциям в надежде, что цена опустится, или закрытием своей позиции путем покупки акций по новым более высоким ценам и возвращением их с убытком.

Совет: Дополнительное давление на короткого продавца может оказать первоначальный владелец (брокер) акций, который может заставить трейдера вернуть их в любое время.

Недостатки короткого сжатия значительны, что делает продажу акций очень рискованной стратегией для всех, кроме самых опытных трейдеров.

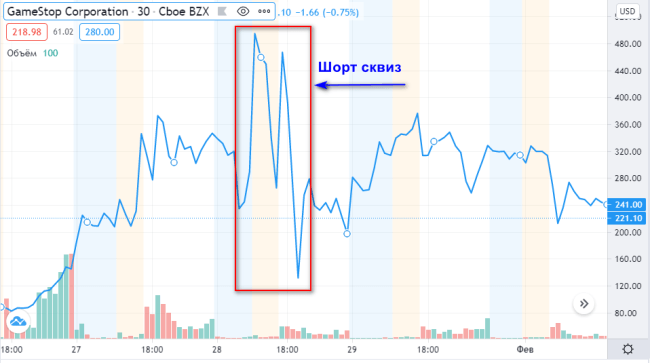

Короткое сжатие Gamestop

Это была плохая новость для продавцов шортов, которые ставили на то, что акции будут продолжать падать. В отличие от большинства инвесторов, которые хотят, чтобы их акции росли в цене, сторонники шортов зарабатывают деньги, когда цены на акции падают, и теряют деньги, когда они растут.

Поэтому, когда GameStop начал набирать обороты, продавцы коротких позиций попали в так называемое «короткое сжатие». Они взяли взаймы, чтобы поддержать свои пессимистические вложения, и теперь им пришлось вернуть их, купив акции GameStop по более высокой цене. Или держать акции, рискуя потерять еще больше денег.

Как происходит короткое сжатие?

Вот как разворачивается сценарий короткого сжатия:

Вы определяете акцию, которая, по вашему мнению, переоценена, и открываете шорт. Берете в долг у брокера, продаете акцию по высокой сегодняшней стоимости в ожидании того, что она упадет, и вы сможете купить новые по гораздо более низкой цене.

Вместо этого что-то происходит, и цена акций начинает расти. Этим «чем-то» может быть компания, выпускающая благоприятный отчет о доходах, какие-то благоприятные новости для своей отрасли — или просто множество других инвесторов, покупающих акции (пример с GameStop).

Вы понимаете, что не можете выкупить акции по низкой цене. Вместо того, чтобы падать, они поднимаются и превышают цену, за которую вы их купили. На этом этапе вы должны либо купить заменяющие акции по более высокой цене и вернуть своему брокеру убытки, либо купить еще больше акций, чем вам нужно, в надежде, что их продажа с целью получения прибыли поможет покрыть ваши убытки.

Все это увеличение покупок заставляет акции продолжать расти. Это заставляет еще больше продавцов, таких как вы, сжиматься в более узких тисках. У вас есть тот же выбор, что и выше, только ставки продолжают расти, как и ваши потенциальные убытки.

Как защитить себя от короткого сжатия?

Есть определенные действия, которые вы можете предпринять, чтобы попытаться защитить себя от короткого сжатия или, по крайней мере, облегчить его давление.

Хеджируйте свою короткую позицию с помощью длинной позиции. Вы также можете купить акции (или опцион на покупку акций), чтобы воспользоваться растущими ценами. Да, в некотором смысле вы делаете ставку против себя, но, по крайней мере, вы уменьшаете ущерб от потерь и получаете выгоду от повышения цены.

Индикаторы короткого сжатия

Короткие сжатия известны тем, что появляются быстро и непредсказуемо. Тем не менее, есть признаки, которые помогут вам идентифицировать его:

Заключение

Короткое сжатие — плохая новость для сторонников шортов и хорошая новость для инвесторов, открывающих длинные позиции. «Сжатие» вынуждает первых покупать, повышая цену актива, что приводит к потере денег. Покупатели выигрывают, когда цена акций растет. По мере того, как все больше продавцов уходят с рынка, цена растет, в результате чего те, у кого открыты шорты, теряют больше, а покупатели — больше получают.

Следите за индикаторами, чтобы предупредить короткое сжатие, включая повышенное давление покупателей, высокую короткую процентную ставку, дни для покрытия выше 10 или RSI ниже 30. Прежде всего, вы должны понимать, что возможность короткого сжатия делает короткие продажи рискованными. Не занимайтесь тем, что не понимаете, и если не готовы принять риск.

Что такое шорт-сквиз на бирже и чем опасно это явление для инвестора

Сегодня немного терминологии из мира трейдеров. Но нам, долгосрочным инвесторам, ее тоже надо знать и понимать, чтобы не попасть под горячую руку рынка и не угодить в “вынос шортистов”. Разбираем, что такое шорт-сквиз в трейдинге простыми словами, при чем здесь шортисты и что с этого всем остальным.

Понятие шорт-сквиза и краткий ликбез по сделке шорт

Понятие “шорт-сквиз” произошло от английского short squeeze, что переводится как “короткое сжатие”. Означает ситуацию на бирже, когда акция быстро растет в цене без всяких видимых на это причин, а потом также быстро теряет всю набранную высоту или большую ее часть.

Опасность в том, что заранее предугадать такой рывок очень сложно, а для неопытного трейдера практически невозможно. В результате новичок может попасть в так называемый вынос шортистов, о котором чуть ниже.

Слово short в названии употреблено скорее не в смысле быстро, а в смысле основных виновников такой картины – шортистов, т. е. трейдеров, которые играют на понижение в сделках шорт. Напомню, что это такое:

Если прогноз не оправдался и цена не упала, а начала расти, то инвестор либо вынужден фиксировать убыток самостоятельно, либо это сделает за него брокер. До этого момента клиенту поступит маржин колл, т. е. требование закрыть сделку или внести достаточное гарантийное обеспечение для покрытия рисков. Если ни то ни другое не будет выполнено, то брокер принудительно закроет позицию. Такая процедура называется stop out.

Действия брокера вполне объяснимы. Он дает акции в долг и надеется их вернуть. Если котировки растут, а на счете клиента недостаточно средств для покупки подорожавших бумаг, то брокер рискует получить вместо выданных взаймы активов убытки.

Механизм действия шорт-сквиза

После того как мы вспомнили, что же такое короткая сделка, разберемся, какое участие принимают шортисты в шорт-сквизе.

Короткое сжатие можно описать так:

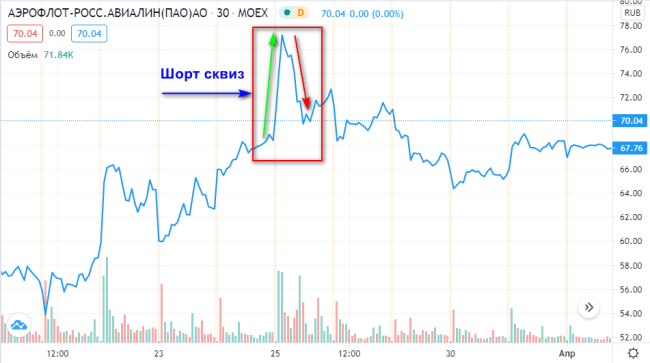

Пример шорт-сквиза по акциям Аэрофлота в марте 2020 г. на графике ниже. Цена на 9:30 утра 25.03.2020 была 70,1 руб. Через час – 77,26 руб. (рост на 10,2 %). К 14:00 падение до 69,7, т. е. на 10,8 %. К закрытию торгов котировки отыграли назад до 72,74 руб.

Симптомы появления

Как же инвестору определить, что назревает шорт-сквиз и надо принять меры для минимизации убытков? На самом деле можно говорить только о косвенных признаках. В большинстве случаев все происходит внезапно, но особое внимание должно быть уделено высоколиквидным акциям, которые разрешены брокерами для открытия позиций шорт.

Симптомы зарождения короткого сжатия на бирже:

Зачем знать долгосрочному инвестору о коротком сжатии на рынке акций

Самое главное, что нужно усвоить долгосрочному инвестору, – это то, что он может получить убытки, если случайно или намеренно попадет в short squeeze на бирже. Представьте, что вы держите в портфеле акции. Внезапно котировки начали падать, вы не понимаете, что происходит, поддаетесь общей панике и продаете вслед за шортистами.

Но при шорт-сквизе цена очень скоро отыграет назад и достигнет своего более справедливого уровня, а вы уже зафиксировали убытки. Поэтому понимание такого явления поможет более взвешенно подойти к вопросу продажи акций. Ведь вы выбрали ее не просто так: мониторили новости, читали экспертов, проводили фундаментальный анализ. Тогда зачем продавать ценную бумагу вслед за толпой без видимых на это причин?

Если хотите заработать на коротком сжатии:

Если вы, наоборот, хотите купить акции в портфель, а цена растет на 5 и более процентов без видимых причин, то подождите с покупкой. Возможно, назревает короткое сжатие. Долгосрочному инвестору не стоит участвовать в играх трейдеров.

Для тех же, кто часто играет на понижение, надо внимательно следить за ситуацией на рынке, учиться распознавать признаки шорт-сквиза и выходить из коротких позиций даже с убытком для себя.

Заключение

Пытаться заработать на коротком сжатии акции – это не самая лучшая затея. А вот последить за рынком и понять, где назревает вынос шортистов, очень полезно для общего развития и собственной безопасности. Желаю вам никогда не становиться жертвой крупных игроков, а выбирать более взвешенные стратегии инвестирования долгосрочного инвестора.

Шорт сквиз или короткое сжатие в трейдинге и инвестициях

Шорт сквиз может означать катастрофу для продавцов на рынке акций, если они не действуют быстро. В сегодняшней статье мы рассмотрим все, что вам нужно знать о шорт сквизе или коротком сжатии, включая причины его возникновения, способы определения и методы торголи.

Что из себя представляет сжатие рынка?

Сжатие рынка может относиться либо к шорт сквизу, либо к лонг сквизу. Шорт сквиз затрагивает продавцов, которые эффективно «вытесняются» с рынка в свете быстро растущих цен. Они попытаются выйти из своих коротких позиций как можно быстрее, чтобы сократить свои потери.

Лонг сквиз — это когда покупатели «вытесняются» с рынка в связи с внезапно снижающимися ценами. Опять же, они попытаются быстро закрыть свои позиции, чтобы предотвратить большие потери.

Что такое шорт сквиз?

Шорт сквиз — это когда цены растут слишком быстро, что расходиться с ожиданиями аналитиков и участников рынка. Короткие сжатия могут особенно сильно ударить по инвесторам, которые используют заемные акции, потому что они могут потратить больше денег, чтобы выкупить и вернуть заемные акции.

Эта ситуация также могут нанести ущерб трейдерам, которые торгуют акциями с производными финансовыми инструментами, такими как CFD. Это связано с тем, что производные инструменты торгуются с кредитным плечом, которое может увеличить как вашу прибыль, так и убытки. Это особенно верно во время шорт сквиза, когда рынки ведут себя неожиданным образом, и волатильность сильно возрастает.

Короткое сжатие вызвано быстрым и неожиданным скачком цены актива. Продавцы будут стремиться отказаться от своих коротких позиций по мере роста цен.

Это вызывает рост спроса на акции, что снижает предложение. Этот сдвиг в динамике спроса и предложения приводит к дальнейшему росту цен, что усугубляет эффект короткого сжатия.

Если инвесторы используют стратегию короткого покрытия акций, им необходимо выкупить заимствованные акции, чтобы открыть короткую позицию до наступления истечения срока действия. Датой истечения срока действия является дата, когда заемщик соглашается вернуть акции кредитору.

Часто короткое сжатие вызывается позитивными новостями и обычно происходит в пятницу, когда трейдеры не хотят выходить на выходные из короткой позиции, когда рынки закрыты. Позитивные новости могут поддержать цену акций в понедельник.

В целом, в течение последних нескольких лет у коротких продавцов было довольно трудное время в связи с общим ростом фондового рынка.

Как определить шорт сквиз на рынке?

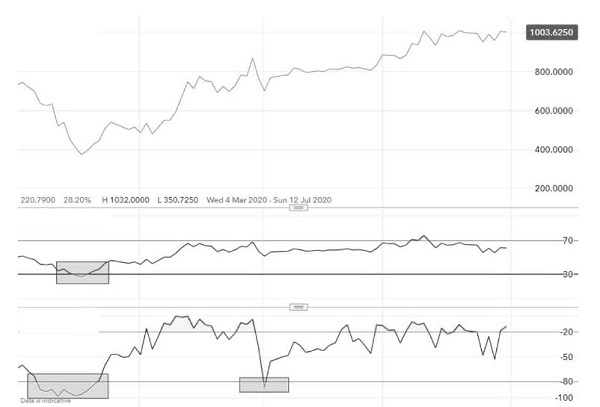

Чтобы идентифицировать короткое сжатие, многие трейдеры будут использовать индикаторы, чтобы найти перепроданные акции. Если акции или другие активы перепроданы, можно ожидать, что их цена увеличится. Популярные индикаторы, которые используются для определения областей перепроданности, включают в себя индекс относительной силы RSI и индикатор моментум.

На приведенном ниже графике, RSI является верхним индикатором, а моментум — нижним. Перепроданные области выделены прямоугольными.

Вы можете связать эти показатели с общим количеством акций, которые были проданы. Это может помочь вам подтвердить показания индикаторов. Более низкий процент коротких позиций означает, что в настоящее время все меньше людей торгуют акциями компании. Это означает, что они могут ожидать роста цены акций.

Чтобы увидеть проценты, разделите количество проданных акций на общее количество акций в обращении, а затем умножьте результат на 100.

Короткие сжатия обычно застают рынки врасплох, а индикаторы перепроданности и высокие или низкие проценты не гарантируют, что произойдет шорт сквиз. Зачастую более высокие, чем ожидалось, доходы компаний, технологические прорывы или новые продукты, сдвигающие сектор, приводят к неожиданному росту цен.

Пример короткого сжатия

Заметное короткое сжатие произошло в октябре 2008 года, когда цена акций Volkswagen (VOWG) увеличилась в два раза с 210 до более 1000 евро за два дня. Это застало рынки врасплох, и за короткий период Volkswagen стала самой ценной компанией в мире.

Porsche объявила, что она получила контроль над 74% голосующих акций Volkswagen, что привело к резкому росту цены ее акций, поскольку короткие продавцы были вынуждены заплатить до 1005 евро за акцию, чтобы закрыть свои позиции.

Более свежим примером короткого сжатия может быть цена акций Tesla (TSLA) в первые месяцы 2020 года. Ранее акции Tesla последовательно понижались в цене на бирже Nasdaq, но множество позитивных новостей — включая результаты четвертого квартала, которые превзошли ожидания, вызвали повышение цены до 900 долларов за акцию.

Продавцы были пойманы в ловушку, и, как и в случае с Volkswagen, последовала борьба за покупку, чтобы покрыть короткие позиции и закрыть потери. Это подтолкнуло цены еще выше, что означало, что потери для коротких продавцов увеличивались в геометрической прогрессии.

Ниже вы можете увидеть цену акций Tesla с 23 января 2020 года по 18 мая 2020 года. Короткое сжатие обведено кружком и обозначено, когда цена акции меняет свою траекторию вниз, а растущая цена акции показана стрелкой вверх.

Есть некоторые определенные правила, чтобы найти акцию, которая может испытать короткое сжатие.

Короткий процент позволяет вам определять короткие нажатия. Он представляет собой общий процент акций любой данной компании, которые торгуются на рынке. Короткий процент больше 20 считается многими трейдерами как высокий.

Соотношение времени к покрытию — это рассчитывается путем определения общего количества коротких позиций по определенной акции и деления его на среднедневной объем этой акции. Это показывает, насколько бычьи или медвежьи трейдеры находятся на выбранной акции. В идеале вы хотите акции, которые имеют двойной коэффициент покрытия.

Как торговать шорт сквиз?

Чтобы торговать с коротким нажатием, вам необходимо открыть позицию, которая выиграет от роста цен на акции. Это означает, что вы открываете позицию для покупки, как только вы определили короткое сжатие.

Если вы торгуете CFD с использованием кредитного плеча, что означает, что вы не станете владельцем акций и сможете открыть позицию с небольшим депозитом — так называемой маржей.

Если вы предпочитаете инвестировать напрямую, вы можете сделать это с помощью соответствующего брокера. Вы станете владельцем акций, став акционером компании с правом голоса и правом на получение дивидендов — если компания их выплачивает.

Инвестиционная позиция будет прибыльной, если стоимость акций возрастет, а это означает, что она часто будет хорошо работать в условиях короткого сжатия и быстро растущих цен.

Короткое сжатие происходит из-за огромного спроса на конкретную акцию и последующего отсутствия предложения. Это может быть очень пагубным для компании, у которой есть акции, с которыми это происходит. И также может быть очень серьезным препятствием для трейдеров, которым придется платить огромные суммы за выросшие в цене акции. Эти сжатия может быть трудно предсказать, и поэтому они могут быть разрушительными для торговых депозитов.

Короткие сжатия часто приводят к огромным потерям как для компаний, которые владеют акциями, так и для трейдеров, которые инвестируют в них. Трейдеры и инвесторы могут больше не иметь возможности покупать акции, а это означает, что они сами не смогут получать какую-либо прибыль, а компании не будут зарабатывать деньги за счет людей, инвестирующих в их акции.

Одним из признаков того, что короткое сжатие неизбежно, может быть, когда у компании есть так называемое «жесткое плавание». Когда процент процент акций, которые торгуются на рынке, уменьшается или кажется меньше, чем обычно, это может быть признаком того, что может произойти короткое сжатие. Если вы инвестируете в какие-либо акции, не забывайте следить за новостями и статистикой о компании и о том, как они меняются изо дня в день.

Короткое сжатие может быть полезным для тех трейдеров, которые держат длинную позицию. Например, представьте себе, что рассматриваете плохо работающую и убыточную компанию, которая имеет неадекватный менеджмент, неэффективна и не имеет финансирования.

Тем не менее, это отличная возможность для шорт сквиза. А теперь представьте, что эта компания делает неожиданное объявление, и цена акций значительно вырастает до более чем 100 долларов за акцию всего за пару дней. В этой позиции вы можете потенциально получить прибыль от коротких продавцов, которые ожидают падения цены акций, потому что компания будет продолжать работать так же плохо.

Если цена акции повышается, короткие продавцы начнут выходить из своей позиции и покупать для покрытия. Именно в это время вы могли бы извлечь выгоду из действий этих трейдеров.

Шорт-сквиз – что это на бирже, как торговать

С понятием шорт сквиз знакомы все игроки на рынке ценных бумаг. Большая волатильность для трейдера может означать как катастрофу, так и удачу. Чтобы использовать резкие скачки себе во благо, нужно уметь определить природу этого явления и предугадать его появление. В этой статье мы разберем понятие short squeeze и научим вас правильно на него реагировать.

Что такое шорт сквиз

Short squeeze в переводе с английского означает «короткое сжатие». Этим понятием обозначают ситуацию на рынке ценных бумаг, когда цена резко растет вверх и также резко откатывает вниз, т.е. «сжимается».

Почему это происходит? Что такое шорт сквиз простыми словами? Для начала познакомимся с понятием «шорт» (short) и кого называют шортистами.

Short – короткая позиция или короткая сделка, а шортистом называют игрока по коротким сделкам на понижение. В чем заключаются такие сделки? Трейдер берет взаймы акции у брокера, продает по текущей цене, а покупает по более низкой. Возвращает долг, а разницу забирает себе. А что же ему делать, если цена не понизится, а, наоборот, повысится? Конечно, продавать, причем чем быстрее, тем лучше.

Шорт сквиз – что это в трейдинге? Трейдеры не хотят потерять много личных активов и начинают закрывать сделки. Если на рынке таких игроков на понижение оказывается много, то происходит резкий скачок вверх. Затем акции возвращаются к своей адекватной цене. Это и есть шорт сквиз.

Зачем это брокеру и как ему себя обезопасить? Конечно, он не рассчитывает на честное слово трейдера и выдает займ под гарантийное обеспечение. У брокера есть возможность принудительно закрыть сделку трейдера (стоп-аут), если цена на заемные акции растет, а обеспечения становится недостаточно (маржин-колл).

Как определить шорт сквиз на рынке

Шорт сквиз в трейдинге – это искусственно созданный скачок цены вверх, а затем стремительно падающий вниз. Точно определить, имел ли место этот процесс, невозможно. Он всегда носит технический характер.

Часто это происходит из-за крупного игрока, решившего навести свои порядки и вытеснить шортистов из игры. Долгий нисходящий тренд может переломиться, если найдется один крупный покупатель, что повлечет за собой цепную реакцию стоп-лоссов и стоп-аутов.

Как же трейдеры определяют короткое сжатие? Для начала нужно отследить зоны перепроданности. Для этого используют 2 популярных индикатора, RSI и моментум.

На графике выделены участки перепроданности, моментум здесь нижний индикатор, а RSI – верхний.

Далее рассчитывается процент позиций на понижение. Если он ниже, чем общий объем акций в обращении, значит стоит ожидать повышение цены.

Как торговать шорт сквиз

Как использовать шорт сквиз в свою пользу и что это такое для трейдера? Это прекрасная возможность заработать, главное – вовремя его определить. Изучите и проанализируйте рынок, оцените риски. Отследите новости компаний. Есть два варианта:

Выгоднее и быстрее торговать шорт сквиз на повышение, потому что котировки растут на высоких оборотах за короткое время.

Как отличить шорт-сквиз от истинного движения

Что такое шорт сквиз на бирже, как его определить?

Что означает шорт сквиз для долгосрочного инвестора

Само это понятие уже нельзя назвать долгосрочным. Ведь, чтобы заработать в таких условиях, нужно постоянно мониторить и анализировать рынок.

Что такое шорт сквиз в долгосрочном инвестировании? Как правило, ничего. Вы представляете, сколько таких скачков может произойти за 3-5-10 лет? Здесь имеет значение только долгосрочный тренд.

Но все же, любой инвестор должен уметь отличить короткое сжатие от истинного движения. Если вы видите, что цена выросла более чем на 5%, а веской причины для этого скачка нет, не торопитесь покупать. Скорее всего действует крупный игрок.

Примеры

Рассмотрим самый свежий случай шорт сквиза в России.

Акции всем известной аэрокомпании весной 2020 года резко взлетели на 13% и спустя несколько часов упали почти на 10%. В период кризиса и на фоне заявления об отсутствии многих авиасообщений вряд ли кто-то захотел бы их купить.

Еще один пример начала 2020 года. Акции компании Тесла всего за один день подорожали на 20% и так же стремительно подешевели уже на следующие сутки. Из хороших новостей только отчет за 4-й квартал прошлого года. Плюс прогнозы известных аналитиков, и процесс шорт-сквиза запущен.

Заключение

Итак, подведем итоги, short squeeze – что это? Это резкий скачок цены, чаще всего вызванный крупным игроком и ведущий за собой принудительное закрытие многих шорт сделок.

Анализируйте и принимайте взвешенные решения, не поддавайтесь панике.

Понятие Short Squeeze на примере рынка криптовалют

Порочный круг для медведей именуется «шорт сквиз» (от англ. «short squeeze») – короткое сжатие. Чтобы не оказаться в ловушке, участник рынка должен понимать принцип работы коротких позиций, видеть потенциальный «шорт сквиз». Опытные трейдеры знают, как получить прибыль при коротком сжатии.

Когда цена акции или валюты начинает резко расти, трейдеры, играющие на понижение, попадают в ловушку. Они срочно выкупают рыночный актив для закрытия коротких позиций, чтобы минимизировать потери. Это провоцирует еще больший рост цен. Шортовые спекулянты, оставшиеся в незакрытых позициях, несут огромные убытки, так как цена продолжает увеличиваться.

Определение и разбор примеров

Приемом рыночной манипуляции «шорт-сквиз» часто пользуются крупные инвесторы. Они выкупают перепроданный криптоактив, стимулируя сильное увеличение его стоимости. После чего обычно следует спад рыночной цены до прежних значений. Преднамеренное создание таких ситуаций на обычных фондовых биржах приводит к уголовной ответственности, но не в криптовалютной отрасли.

Криптовалютный рынок только начал входить в стадию «зрелости», поэтому подвержен манипуляциям. Влияние отдельных участников торгов имеет большую силу. На новости, экономические и политические события крипторынок реагирует, но не так явно. Существует привязка к динамике биткоина, поэтому события на рынке сложно прогнозировать по фундаментальным факторам.

По мере развития криптовалютной торговли прибавилось количество «коротышей» или трейдеров, пользующихся на «медвежьем» рынке короткими позициями. Увеличение таких сделок создает угрозу «short squeeze». Позиции «шорт» в торговле BTC ставят рекорды. Многие эксперты в области трейдинга советуют воздерживаться от торговли, если не сформирован устойчивый тренд.

Шорт сквиз биткоина 02.04.2019

Апрельский шорт-сквиз на годовом графике BTC выглядит следующим образом:

Резкий рост биткоина 14.05.2019

Эксперты по BTC объясняли майские колебания следующими причинами:

Рост стоимости bitcoin в период 14-15 мая можно увидеть на графике:

Специалист по крипте Алекс де Фриз связал резкое увеличение спроса с проблемами на торговой площадке Bitfinex. Прокуратура США подала судебный иск на биржу, финансовая отчетность которой не сошлась на 850 миллионов. Паника на Bitfinex спровоцировала массовый вывод средств через покупку биткоинов.

Завышенный спрос в сочетании с низкой ликвидностью BTC направил рынок в сторону увеличения. Одновременно с этим возник short squeeze, шортисты выходили из коротких позиций, выкупая криптомонету по завышенной цене. Bitfinex объявила, что закрыла дыру в отчетности с помощью биржевого предложения Алекс де Фризэкономист.

Выдавливание позиций в июне и июле 2019

Летом 2019 года цена биткоина сильно колеблется. Стремительные взлеты и снижения аналитики связывают с действиями крупных игроков и самих бирж. С помощью маневра «short squeeze» они вытеснили держателей коротких позиций в BTC.

Резкий пик взлета и падения цены наблюдался 26 июня 2019 года:

Известный специалист по криптовалюте и инвестор Билли Ву подчеркивает, что шорт-сквиз без настоящих инвесторов чрезвычайно выгоден. Выдавливание «шортистов» прекращается, когда большинство трейдеров переключаются на лонги.

Трейдинг во время short squeeze

В ближайшей перспективе ожидается не один short squeeze, так как криптовалютный рынок отличается высокой волатильностью. Профессиональные инвесторы рекомендуют в этот период дожидаться восстановления здоровых трендов на покупку, когда искусственный памп улетучивается, курсовая стоимость актива корректируется, возобновляются сделки на бычьем рынке.

Малоопытные «шортисты» оказываются в убытке из-за short squeeze, так как его сложно предсказать. Сам по себе высокий показатель коротких позиций не означает, что далее последует рост или снижение курса. Стоит обращать внимание на серьезное увеличение объема на графике, периоды сильного бычьего движения, закрытие позиций в шорте, появление фейков для загона медведей в ловушки.

Наработать опыт сделок в период шорт сквиз помогут следующие рекомендации:

Прогнозировать выдавливание шортов можно на основе внутридневных фигур или сетапов с построенными пробоями. Трейдер должен следить за формацией флага, использовать «треугольник», стохастический осциллятор и другие фигуры.

Для шорта криптовалюты подойдут такие площадки, как Bitfinex, BitMEX, LedgerX, HitBTC.