Коррекция биржа что такое

Как защитить свои активы во время коррекций на фондовом рынке?

Финансовые рынки не могут постоянно расти в течение долгого времени. Цены акций, облигаций и других финансовых инструментов, периодически «откатываются» – такие волны изменений называют коррекциями. Коррекции могут наблюдаться как по одному инструменту, так и по рынку в целом. Сегодня мы поговорим об этом явлении и том, как в такие моменты инвесторы могут защитить свои биржевые активы.

Что такое коррекция?

Коррекция (откат) — изменение курса акций или валют в сторону, обратную тренду.

Как правило, данное явление происходит из-за «перекупленности» или «перепроданности» определенной ценной бумаги или валюты. Среди других причин — отсутствие желающих торговать по такой цене.

С другой точки зрения, коррекция возникает из-за большого количества стоп-ордеров, делающих выгодным движение цены в направлении их исполнения, после чего цена возвращается к основному тренду. Кроме того, коррекция определяется как снижение на 10% одного из основных фондовых индексов США (S&P 500 или Dow Jones Industrial Average).

Если говорить о значительных рыночных коррекций, то с 1980 по 2018 гг. на американском рынке произошло 36 коррекций. Из них лишь 5 перешли в «медвежьи рынки», то есть они долгое время снижались. Это принесло немало огорчений инвесторам, которые оказались в длинных позициях в те моменты. Выходит, что около 86% снижений являются обычными коррекциями, и рынок в дальнейшем успешно восстанавливается. А вот в оставшихся 14% случаев падение бывает более серьезным и длительным.

В феврале 2020 года фондовый рынок США снова начал коррекцию, так как инвесторы распродали акции в пользу более безопасных активов из-за новостей по поводу распространения и потенциального воздействия коронавируса.

Исторический анализ предыдущих коррекций говорит о том, что в подобных ситуациях рынок может упасть на 13%. Как правило, после коррекций требуется около четырех месяцев, чтобы он восстановился до прежнего уровня.

Но здесь одно “НО”. Это происходит только в том случае, если акция не попадет на медвежий рынок, опустившись на 20% от своего максимума. Если потери растягиваются до 20%, то впереди болезненные последствия и больше времени на восстановление.

Способы защиты от последствий коррекций на бирже

Естественно, коррекции на фондовом рынке могут иметь негативные последствия для инвесторов. Есть риск потерять большую часть вложенных активов. Для защиты инвесторы используют различные финансовые инструменты, которые они выбирают исходя из стратегий инвестирования, опыта, целей.

Ниже рассмотрим несколько способов защиты от коррекций.

Модельный портфель

Модельный портфель состоит из нескольких ценных бумаг, подобранных по определенным признакам (например, облигации или акции одного сектора экономики). Это удобный инструмент для тех, кто хочет инвестировать, но не готов заниматься торговлей самостоятельно.

Данный финансовый инструмент нужен для формирования активов с учетом средне- и долгосрочных перспектив на увеличение цен на акции определенных компаний.

Портфель составляется для инвестора профессиональными аналитиками, которые регулярно следят за всей ситуацией на фондовом рынке: от макроэкономических показателей, геополитической ситуации в мире до официальной отчетности и слухов в профессиональном сообществе конкретной компании.

Индивидуальный инвестиционный счет (ИИС)

ИИС — это счет для операций с ценными бумагами. Его главное преимущество в возможности получения налогового вычета от государства, который позволяет платить меньшую сумму налога или вернуть уже уплаченный налог. Это удобная государственная программа для инвесторов любого уровня. Она подойдет и консервативным инвесторам в качестве достойной альтернативы банковскому депозиту, поскольку на ИИС можно просто хранить денежные средства и при этом инвестировать, получая до 53% годовых.

Аналитиками ITIcapital были разработаны стратегии разных уровней риска и размером потенциальной доходности. С ними ИИС может прибавлять на счет примерно 25% или 33% в год.

В течение одного календарного года на счет можно добавить не более 1 млн рублей. Получить налоговый вычет 13% от суммы на счёте можно не более, чем с 400 тыс. рублей в год.

Структурный продукт

Структурный продукт (или структурная нота) — это финансовый инструмент, предоставляющий возможность получать доход, принимая участие в росте и падении актива (ценной бумаги, валюты, товара). Благодаря структурным продуктам можно избежать рыночных рисков или ограничить их.

Доходность по продукту зависит от степени участия в изменении стоимости базового актива (ценной бумаги, валюты, товара). Степень участия отражает «коэффициент участия». Этот коэффициент указан в процентах и показывает, на сколько процентов инвестор приобрел базовый актив.

Пример. Если коэффициент участия равен 70%, а цена базового актива изменилась на 10%, инвестор получит 7%. Это чуть меньше, чем при покупке базового актива, но так гарантируется сохранность капитала при неблагоприятном сценарии движения актива.

Структурный продукт оформляется на один или несколько активов и на определенный срок.

В некоторых случаях, доходность продукта может быть выше доходности базового актива. Это зависит от срока структурного продукта и волатильности актива.

Заключение

Долгосрочный успех при биржевых инвестициях состоит в сохранении капитала. Одно из главных правил Уоррена Баффета – никогда не теряйте деньги.

Поэтому распродавать весь портфель сразу же, как только цена акций начинает падать – это, зачастую, не самая верная стратегия. Необходимо тщательно следить за рынком и проводить балансировку активов. Нельзя полностью исключить риск при инвестициях, однако благодаря специальным финансовым инструментам и стратегиям инвестирования, его последствия можно существенно снизить.

Что такое коррекция на бирже простыми словами – как найти коррекцию на графике и стоит ли пытаться на ней заработать

Ценовое движение, которое направлено против импульсных волн. Слабое и непродолжительное.

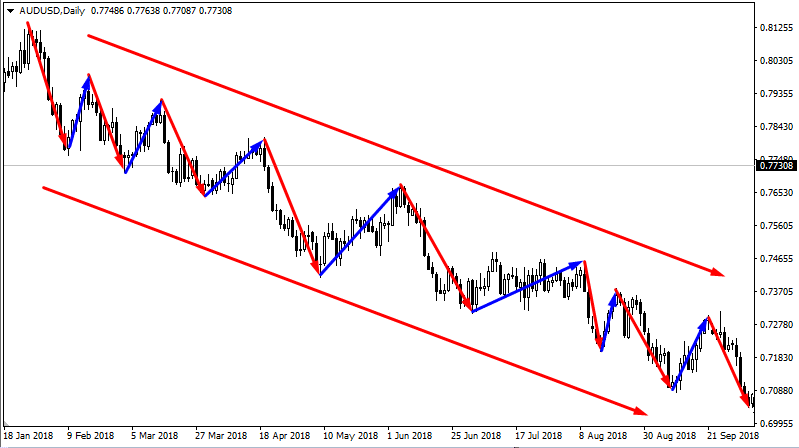

Коррекция на бирже – это движение цены в «обратном» направлении. Например, цена мощно идет вниз, а потом начинает «откатывать» наверх, потом снова мощно идет вниз.

Если сравнивать рынок с человеческим сердцем, то коррекция – это как бы «отдых» для рыночной мышцы. Рынок не может все время только расти или только падать – он растет, потом немного падает, потом опять растет, опять чуть падает и так далее.

Давайте разбираться с этим понятием подробнее.

Как увидеть коррекцию на рынке

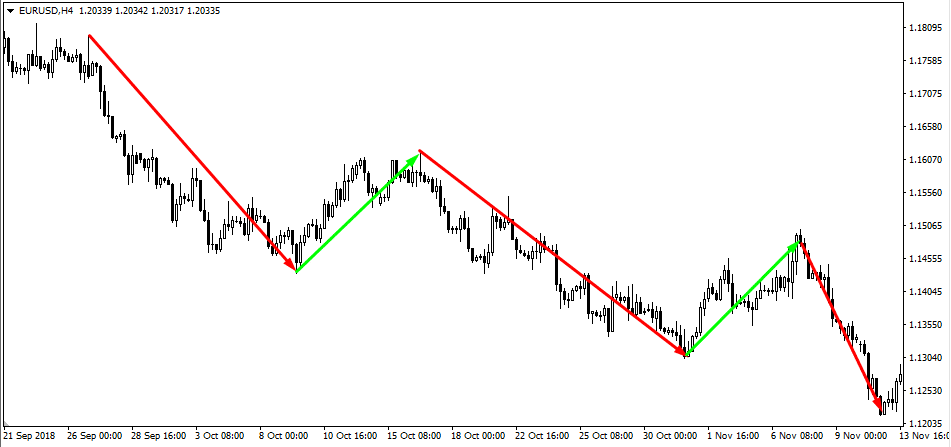

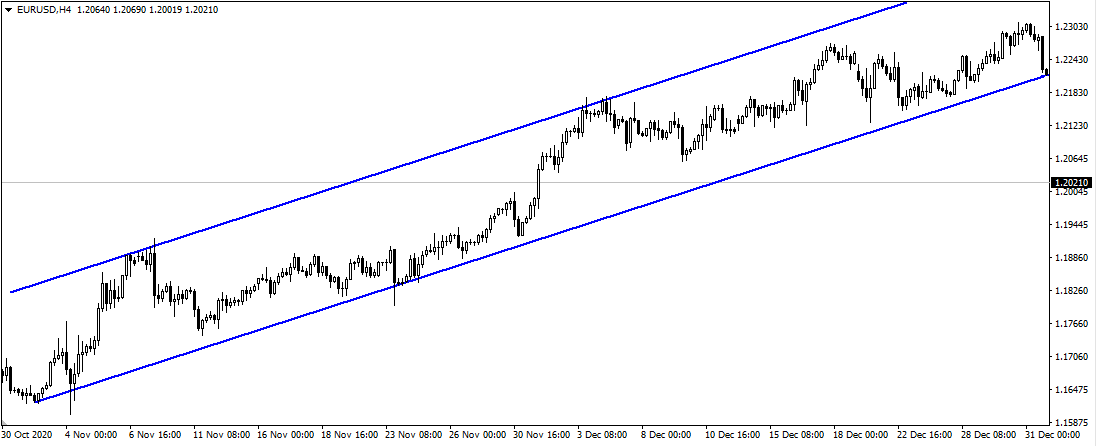

Сначала надо определить тренд. Тренд – это основное направление для движения цены. Например, вот этот тренд – понижающий, цена стабильно идет вниз.

Все ценовые движения, которые направлены вверх – коррекционные. Как видите, они не такие продолжительные, как нисходящие импульсы, и не такие резкие.

После коррекции начинается новый импульс, который пробивает ценовую вершину предыдущего – рынок продолжает снижение.

Как можно торговать на коррекциях

Когда начинается коррекция, у вас есть два варианта действий:

Большинство трейдеров полагают, что на коррекционных движениях зарабатывать очень опасно. Они не такие продолжительные, как импульсные волны, и могут в любой момент «закончиться», перейти в новый импульс.

Некоторые спекулянты все же пытаются зарабатывать на коррекционных откатах. Когда они видят, что рынок начинает идти в противоположном направлении, они открывают сделку в направлении коррекции и «подтягивают» Стоп Лоссы. То есть цена подросла – трейдер пододвинул к ней Стоп Лосс, цена еще подросла – он еще пододвинул.

Если рынок все-таки начнет разворачиваться, то есть перейдет из коррекции в импульс, – сделка закроется с потерей небольшого капитала. Если же коррекция окажется достаточно продолжительной – трейдер сможет на ней подзаработать.

Как определять начало и конец коррекции

Либо по уровням поддержки и сопротивления, либо по индикаторам. Оба варианта не идеальны.

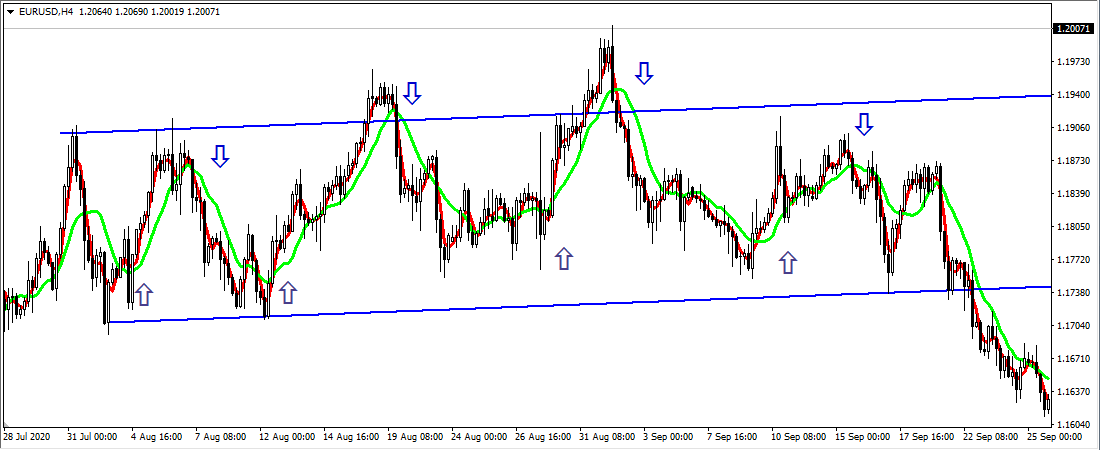

Вариант с линиями поддержки прост. Вы находите тренд и соединяете линиями его вершины и впадины. А потом ждете от этих линий коррекционных «отскоков».

Например, вот я обозначил уровни поддержки и сопротивления. Поддержка внизу, сопротивление сверху. Торговать по импульсным волнам – значит открываться, когда цена касается поддержки (зеленые стрелочки). Торговать по коррекциям – открываться на понижение от сопротивления (красные стрелочки).

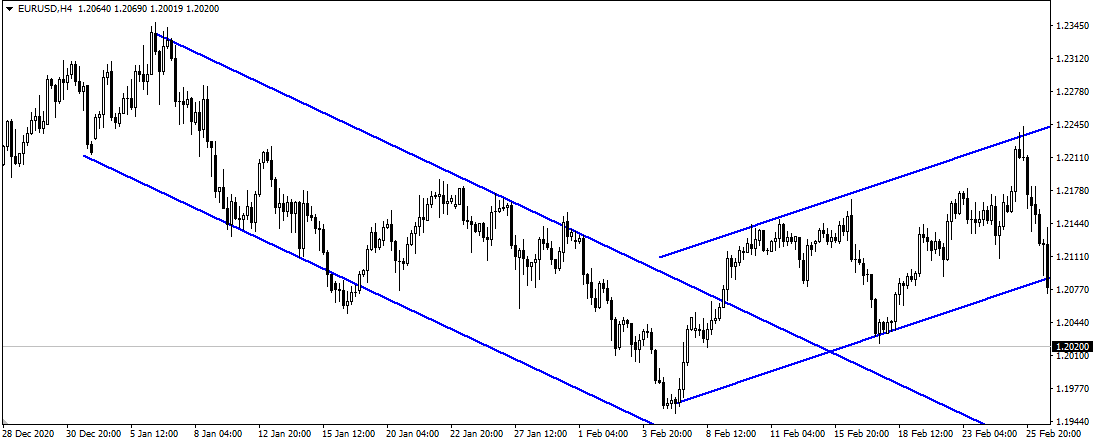

Проблема тут в том, что рынок может ускорять свое движение и замедлять его. И заработать на коррекциях не получится, потому что цена будет либо пробивать сопротивление, либо не доходить до него.

Вот я отложил поддержку и сопротивление – и что? Когда можно было открываться на понижение, рынок сильно пробивал сопротивление и уходил наверх (красные квадраты) – скорее всего, я потерял бы на таких движениях деньги. До поддержки цена тоже не доходила (зеленые квадраты) и если бы я все-таки открылся и удержал позицию, я не знал бы, где ее закрывать.

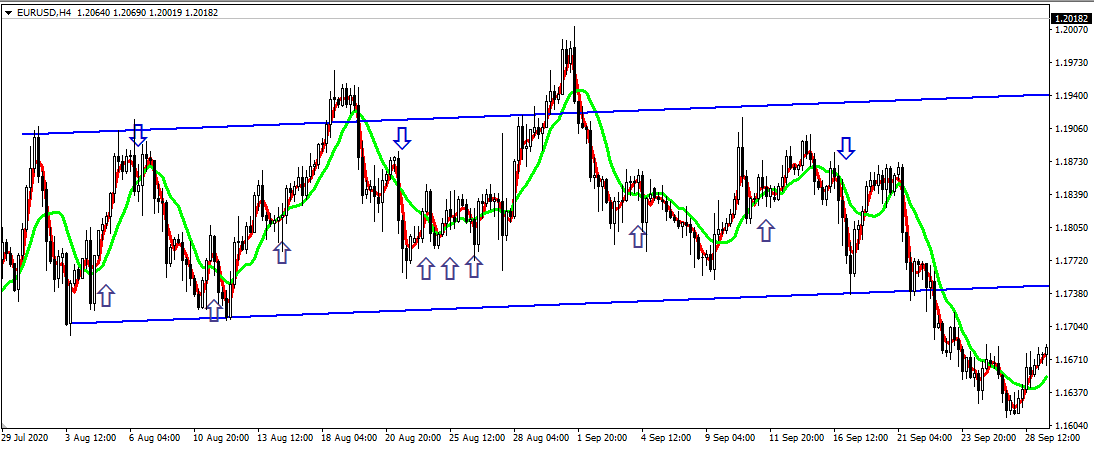

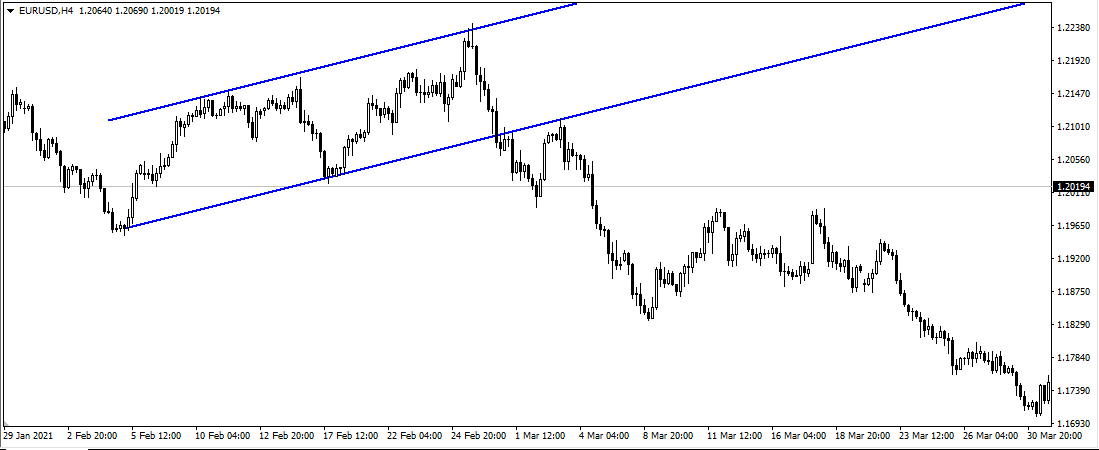

Индикаторы тоже можно использовать. Например, трендовый индикатор Moving Average. Чтобы определять коррекции с его помощью, надо накладывать на график сначала одну скользящую среднюю с небольшим периодом, а поверх нее – еще одну, с более крупным.

Но индикаторы плохи тем, что они очень чувствительны и дают много ложных сигналов. Например, вот тут.

Поэтому, кстати, торговые роботы, которые работают как раз по индикаторам, рано или поздно сливают все деньги.

Как понять, коррекция впереди или начало нового тренда

Никак. Когда вы «у жесткого правого края», вы не можете знать, начинается коррекция или новая тенденция.

Например, вы находитесь вот тут. И предполагаете, что коррекция сейчас закончится и начнется новый импульс вверх.

Однако цена идет вниз.

Потом вы ждете нового импульса после коррекционного отката, однако коррекция превращается в новый восходящий тренд.

Вы третий раз начинаете ждать. Цена касается уровня поддержки и теперь вроде бы должна пойти наверх. Однако…

Вот и угадай тут, где ждать коррекции, а где импульса.

По поводу «продолжаемости» трендов

На любом курсе по трейдингу вам скажут, что тренды чаще продолжаются, чем разворачиваются. И если всегда торговать по тренду и использовать каждую коррекцию как возможность выгодно войти в рынок – можно всегда быть в плюсе.

Я как-то проходил курс по инвестированию в Нетологии, и там преподаватель затрагивал тему заработка на трейдинге. Он сказал, что по статистике, тренды действительно чаще продолжаются, но вот это «чаще» означает перевес в 2-4 %. То есть количество трендов, которые «продолжились», лишь на 2-4 процента превышает количество тех, которые «развернулись».

Я это говорю к тому, что любая коррекция на бирже может стать началом новой тенденции. И вы никогда не можете знать наверняка, куда пойдет рынок, когда коррекция закончится. И как быстро она закончится, вы тоже не знаете. К сожалению.

Почему не надо пытаться зарабатывать на коррекциях

Иногда я смотрю на графики и просто удивляюсь – как слаженно работает рынок. Импульс – откат – импульс – откат. Вот просто загляденье.

Но если бы вот на этих импульсах и откатах можно было заработать – все бы торговали только по ним. Фундаментального анализа просто не существовало бы.

Да и вообще никто бы нигде не работал и не учился. Это ведь так просто – заработал на импульсе, потом на коррекции, потом снова на импульсе.

Но никто миллиардером на такой торговле до сих пор не стал. Люди учатся в вузах и колледжах, работают врачами, инженерами, учителями и кассирами. Почему? Потому что на рынке могут начинаться очень глубокие коррекции, которые полностью ломают тренды, могут выходить новости, которые будут портить всю «красоту».

Чтобы зарабатывать на смене импульсов и коррекций, надо уметь предвидеть будущее. Вы этого не умеете. И никто не умеет.

Еще несколько интересных подробностей – в видеоролике про коррекцию:

Вот еще одно интересное видео – оно очень продолжительное, про тренды и коррекции. Посмотрите на досуге и его тоже.

Что еще почитать

Если вы интересуетесь трейдингом, могу вам предложить следующее. Во-первых, вот моя статья с курсами по трейдингу. Я там в начале описываю несколько бесплатных материалов, они очень качественные и углубленные. Посмотрите их. Посмотрите именно всё бесплатное и попробуйте торговать. Если не разочаруетесь в биржевой игре – купите платный курс. Но я вам не советую выбрасывать деньги на ветер.

Прочитайте вот эти три моих статьи. Я в них объясняю, почему невозможно заработать на трейдинге. Я постарался собрать в этих статьях несколько сильных и логичных аргументов, чтобы суметь убедить всех «сомневающихся».

Советую вам переключиться с трейдинга на инвестиции. Вот моя статья про индивидуальный инвестиционный счет. Там я объясняю, как получить с ИИС гарантированную прибыль в размере 52 000 рублей, вообще не инвестируя или покупая самые надежные финансовые активы – облигации государственного займа.

По инвестиционной теме есть хорошие бесплатные материалы у банка Ак Барс, я лично их изучаю. Вот ссылка на ютуб-канал банка, а вот пример одного из видеороликов. Это запись вебинара, где рассказывается про ETF.

И последнее – два материала от крупного проекта под названием Город Инвесторов.

Заключение

Мы поговорили о том, что такое коррекция на бирже. Уважаемые читатели, была ли моя статья вам полезна? Сумел ли я объяснить вам, почему не стоит пытаться зарабатывать на коррекционных откатах? Воспользовались ли вы дополнительными материалами, которые я рекомендовал?

Оставьте, пожалуйста, ваш отзыв о статье в комментариях, чтобы я мог доработать материал. Всем спасибо.

Анатомия коррекции. Как происходит падение рынков

Любой финансовый рынок не может расти безоткатно на протяжении длительного времени. Неминуемо на графике будут образовываться «волны» против движения, которые рыночные специалисты именуют коррекции.

Коррекция — ограниченное движение цен против основного тренда. Цена как бы корректируется к справедливым значениям, после того как слишком быстро выросла из-за чрезмерной активности покупателей. Причем в целом тенденция к росту не останавливается.

Теоретически коррекция может быть, как волной снижения в восходящем тренде, так и волной роста в нисходящем. Однако на практике этот термин чаще применяют в ситуации восходящего тренда.

Причины появления коррекции

Обычно коррекции предшествует ухудшение сентимента. Оптимизм сменяется тревожностью из-за возможных проблем, в результате чего покупки становятся более сдержанными, а продажи постепенно нарастают.

Когда цена достигает максимальных значений новым покупателям становится некомфортно входить в рынок, так как они хорошо видят на графике потенциал падения, а вот потенциал роста совсем не так очевиден. Кроме того, на фоне возросшей тревожности даже малейшие просадки могут испугать инвесторов и спровоцировать распродажи со стороны тех, кто открывал спекулятивные позиции в расчете на короткое движение.

— Маржинальные позиции и стоп-заявки

Больше всего нервничать приходится тем инвесторам, которые купили близко к максимумам и при снижении рискуют не сокращением прибыли, а значительными убытками. Еще опаснее ситуация обстоит у инвесторов, покупавших на заемные средства. Когда цены начинают снижаться такие участники массово получают от брокеров распоряжение margin call, при невыполнении которого позиции будут принудительно закрыты. Это может привести к лавинообразному эффекту, когда пакеты акций распродаются по любым доступным ценам, стремительно роняя котировки все ниже. При этом цена может оказаться на неоправданно низких уровнях, не отражающих реальное положение вещей.

Рыночная коррекция

Коррекции могут быть не только по отдельно взятой акции, но и по рынку в целом. В классическом толковании рыночной коррекцией называется снижение более чем на 10%, но менее чем на 20%.

На современном мировом рынке, демонстрирующем самый длительный в новейшей истории восходящий тренд, можно было наблюдать восемь коррекций на протяжении 9 лет.

Может появиться вопрос: «Почему же инвесторы продают на коррекции, ведь рынок все равно впоследствии восстановится?». Но в том и дело, что во время коррекции часто никто достоверно не может сказать, что происходит. Это очередная коррекция или начало полноценного «медвежьего рынка»?

Из-за сложности рыночных взаимосвязей часто нельзя наверняка сказать, ухудшение макроэкономических индикаторов это первые признаки больших проблем или просто временное явление. Кроме того, проблемы, вызывающие коррекцию проблемы, часто являются по своей сути уникальными и невозможно подобрать аналогию, чтобы оценить их значимость. Как повлияют на рынок торговые войны? Чем закончится «время дешевых денег» для мировой экономики?

Разные участники рынка придерживаются разных теорий. Однако после первых значительных распродаж большинство предпочитает избежать рисков и перейти в низкорисковые активы: валюты стабильных государств (доллар, йена), американские гособлигации (treasuries) или золото. В результате массовые покупки акций сменяются массовыми распродажами, а новые инвесторы стараются остаться в стороне и переждать бурю.

Как выглядит среднестатистическая коррекция

Рыночные коррекции являются неотъемлемой частью инвестирования на рынке акций и могут заставить понервничать даже самых опытных инвесторов. В среднем рыночная коррекция случается около одного раза в год. Средняя длительность коррекции составляет около 71,6 дней, за которые рынок теряет порядка 15,6%. При этом весьма характерными для этой фазы рынка является высокий уровень пессимизма в СМИ, которые пестрят устрашающими заголовками. Также можно наблюдать сильное расхождение в прогнозах аналитиков и высокий уровень волатильности торгов.

Механика коррекции

Часто коррекция включает в себя две ярко выраженных волны, при этом вторая волна распродаж обычно более сильная и глубокая. Эта особенность была отмечена еще в начале XX-го века Ральфом Эллиоттом, представившем финансовому сообществу свою волновую теорию.

Началу коррекции часто предшествует непродолжительная консолидация вблизи максимальных уровней, когда новые покупатели уже не приходят на рынок, но продавцы еще не спешат продавать. Вскоре происходит какое-то внезапное событие, которое играет роль своеобразного «спускового крючка», запуская первую волну распродаж — коррекционную волну А.

Первая волна коррекции обычно становится шоком для участников рынка. До нее инвесторы особо не задумывались над рисками и рассматривали преимущественно положительные сценарии. Часть игроков оказались заперты в убыточных позициях, купив на максимумах. Инвесторы, рассчитывавшие в ближайшее время продать крупные пакеты акций, теперь начинают активно искать возможности для размещения своих ордеров. На рынке появляется большой объем на продажу, который ожидает подходящих цен и достаточной ликвидности.

В то же время откат цен от максимумов создает привлекательные возможности для покупок теми инвесторами, кто планировал войти в рынок только после просадки. При поддержке краткосрочных спекулянтов они начинают постепенно выкупать падение, поднимая цену выше в рамках волны B. Здесь также возможен всплеск роста за счет выдавливания из позиций игроков на понижение, которые «шортили» на минимумах волны А.

Однако мы помним, что волна А спровоцировала переоценку рисков на рынке и теперь большое количество инвесторов стоит в «очереди на выход». Своими продажами они сдерживают восстановление и в какой-то момент останавливают волну B, разворачивая краткосрочный тренд. В этот момент конкуренция среди продавцов начинает стремительно расти и снижение ускоряется. Только что вошедшие в позицию инвесторы начинают «переворачиваться». Обновление минимума волны А, вызывает массовое срабатывание стоп-лоссов. Усугубляют ситуацию спекулянты и торговые алгоритмы, которые своими «шортами» спускают цену все глубже.

В этот период пессимизм на рынке достигает своего максимума. Заголовки в СМИ соревнуются в красноречии, перебирая все доступные синонимы к слову «катастрофа». Теперь уже никто не торопится покупать. Основную ликвидность для продавцов поставляют спекулянты, которые при первой опасности выходят из позиций, еще больше увеличивая дисбаланс. Волатильность находится на высоком уровне. Так обычно выглядит волна С в рыночной коррекции.

Выкуп после волны C зачастую бывает резкий и стремительный. Обычно в этот день с самого открытия наблюдаются активные покупки, которые поднимают цену с минимумов на 2-3 среднедневных диапазона спокойного периода. Напряженность на рынке постепенно спадает и в то время, как часть рынка все еще крайне скептично смотрит на ситуацию, наиболее проворные инвесторы вовсю скупают подешевевшие активы, ожидая восстановления цен и баснословных прибылей

Однако, цены восстанавливаются не всегда.

Как часто коррекция превращается в полноценный «медвежий тренд»

В период с 1980 по 2018 год американский рынок акций испытал на себе 36 коррекций, из которых лишь 5 переросли в полноценные «медвежьи рынки», принесшие немало огорчений инвесторам, которым не повезло оказаться в длинных позициях в те моменты. Выходит, что около 86% снижений являются обычными коррекциями, и рынок в дальнейшем успешно восстанавливается. А вот в оставшихся 14% случаев падение оказывается более серьезным и длительным.

Как отличить коррекцию от разворота рынка

Вероятно, многих интересует вопрос, как же отличить начало длительного медвежьего рынка от коррекции? Когда снижение рынка действительно говорит о том, что стоит воздержаться от вложений в акции, а когда представляет отличную возможность для покупок по низким ценам?

Как уже говорилось выше, каждая ситуация индивидуальна. Но есть несколько ключевых моментов, которые обычно отличают временную коррекцию от рыночного кризиса:

— Коррекция в большей степени вызвана не фактическими проблемами, а их ожиданиями

Отличительной особенностью является то, что реальные проблемы, которые могли бы привести к падению стоимости активов, еще не наступили. Рынок только ждет их в будущем, строя прогнозы на различных косвенных факторах. При этом ранее на аналогичные сигналы рынок реагировал гораздо более сдержанно.

Такое поведение участников может говорить о том, что в большей степени имеет место психологический эффект, чем реальные проблемы.

— Факторы, спровоцировавшие падение, могут быть смягчены действиями государства или регуляторов

Коррекция рынка США в конце 2018 г. случилась на фоне эскалации торговых войн, ожиданий роста процентных ставок и приостановки работы правительства. В результате ФРС отказался от повышения ставки, США и Китай попытались заключить торговое перемирие, продлившееся до мая, а приостановка работы правительства не принесла значительного ущерба в масштабах финансового рынка.

Таким образом, если есть основания полагать, что органы госуправления имеют в распоряжении все необходимые инструменты для поддержки рынка, то скорее всего текущая коррекция не перерастет во что-то более серьезное.

— Коррекции часто разворачиваются, достигнув 200-дневной или 200-недельной скользящей средней

Во время коррекционного снижения ряд инвесторов пристально наблюдают за рынком и ожидают подходящего момента, чтобы купить по привлекательным ценам. Однако фундаментальный анализ не может дать ответа на вопрос, где может произойти разворот. Тогда на помощь приходит анализ технический. 200-периодная скользящая средняя является весьма распространенным среди мировых инвесторов индикатором для определения момента входа в рынок. Наиболее часто ее используют на дневном графике, однако при более глубоких падениях инвесторы могут ориентироваться на недельные таймфреймы.

На российском рынке 200-дневная скользящая тоже находит свое применение на ряде инструментов. Об этом мы писали в специальном материале: Исследование: Работает ли 200-дневная скользящая средняя

Читайте также:

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Будем качать посвистывая

Итоги торгов. Распродажи могут усилиться на следующей неделе

Идеальные фишки: дают максимум доходности на единицу риска

Наиболее подходящие акции США для активных трейдеров на декабрь

Внимание, Snap!

Агрегатор такси уезжает в Гонконг. Китайские бумаги поехали вниз!

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.