Косвенные затраты база распределения прямые затраты что это

Расходы прямые и косвенные: разделяем без ошибок

Тем, кто пытается завысить свои расходы за счет манипуляций со списками прямых и косвенных расходов, как правило, это не удается или удается, но до поры до времени. Налоговая с особым вниманием относится к распределению расходов и легко выявляет нарушения. Поэтому лучше идти другим путем: стараться просто не допускать ошибок при разделении расходов на прямые и косвенные.

Зачем делить расходы на прямые и косвенные

При расчете налога на прибыль прямые и косвенные расходы уменьшают налоговую базу, но в разное время.

Поэтому делить расходы на прямые и косвенные нужно для того, чтобы не ошибиться с моментом признания затрат в составе расходов. То есть правильно определить налоговую базу и начислить налог.

Налоговую базу можно уменьшить на сумму прямых расходов только после реализации продукции, в расходах на производство которой они учтены. То есть их сумму за текущий месяц нужно распределить между незавершенным производством и изготовленной в течение месяца продукцией (выполненными работами, оказанными услугами).

Списать можно только ту часть прямых расходов, которая приходится на готовую, отгруженную и реализованную продукцию (ст. 318, 319 НК РФ).

Косвенные расходы списываются на уменьшение налоговой базы в том месяце, в котором они были понесены, то есть без привязки к реализации.

Поэтому иногда возникает искушение максимально расширить список косвенных расходов и сократить список прямых — чтобы платить меньше налога на прибыль. Однако лучше этого не делать, а стараться делить свои расходы на прямые и косвенные так, чтобы потом не пришлось платить больше.

Как безопасно разделять расходы на прямые и косвенные

Налоговики не придерутся, если в налоговом учете в качестве прямых расходов вы учитываете затраты, которые включаются в себестоимость продукции (работ, услуг) в бухучете.

Список затрат, включаемых в себестоимость продукции в бухучете, может включать в себя только прямые затраты. То есть те расходы, которые непосредственно нужны для производства продукции. К ним относят затраты на сырье и материалы, зарплату производственного персонала, амортизацию производственного оборудования и т. д.

Только имейте в виду, что бухгалтерский перечень прямых расходов должен основываться на обычной, а не усеченной себестоимости готовой продукции. В основе формирования усеченной себестоимости лежит распределение затрат на переменные, которые зависят от объема выпускаемых изделий, и постоянные, которые не зависят от него. Получается, что к косвенным затратам относятся те, которые связаны с производством нескольких видов продукции, в том числе расходы на содержание и эксплуатацию оборудования. Такого подхода инспекция не пропустит (см., например письмо Минфина от 13 января 2014 г. № 03-03-06/1/218).

Прямые и косвенные расходы по НК

Однако не забывайте, что НК РФ для налогового учета тоже дает свои рекомендации.

Перечень рекомендуемых прямых расходов прямо установлен в пункте 1 статьи 318 НК РФ:

Расходы, которые напрямую с производством не связаны или согласно техническим регламентам в него не включены, относят к косвенным.

Например, зарплата управленческого персонала и страховые взносы на нее (см. письмо Минфина от 20 сентября 2011 г. № 03-03-06/1/578). Это оплата труда директора, бухгалтерии, кадровой, экономической, финансовой службы.

Но косвенными удастся признать только такие расходы, которые невозможно отнести к прямым. Так, налоговики не примут в составе косвенных расходов затраты на:

Эти расходы связаны с производством, поэтому должны относиться к прямым.

Не забудьте закрепить списки прямых и косвенных расходов в учетной политике компании.

Амортизация

В любой организации имеются оргтехника, компьютеры, мебель, транспорт, предназначенные для управленческих нужд. В производстве продукции они не используются. Амортизацию по таким основным средствам можно смело признать косвенным расходом.

С помещениями не так — нередко и производственные, и непроизводственные располагаются в одном здании. Амортизацию делить нельзя. Поэтому относить ее к прямым или косвенным придется на основании расчетов, например, в зависимости от того, сколько процентов площади занято производственными помещениями, а сколько — непроизводственными.

Если производственные площади занимают меньше половины, то суммы амортизации по всему помещению можно признать косвенными расходами (см. определение ВАС от 16 августа 2012 г. № ВАС-9792/12).

Амортизационная премия

С амортизационной премией вообще ситуация особая.

Для амортизационной премии в налоговом учете действуют свои правила. В отличие от обычной амортизации, ее нужно учитывать как косвенный расход, включая также случаи, когда она применяется при модернизации, реконструкции, достройке (п. 3 ст. 272 НК РФ). Об этом говорится в письме Минфина от 20 августа 2014 г. № 03-03-06/1/41628.

Арендные платежи

При отнесении арендных платежей к прямым или косвенным расходам тоже нужно учитывать прямое назначение предмета аренды. Платежи за станки или компьютеры, которые используются в производстве, нужно отнести только к прямым расходам.

Плату за аренду помещения можно рассматривать с той же точки зрения. Если арендованные объекты задействованы непосредственно в производстве, то и арендные платежи нужно относить к прямым расходам.

Если в арендуемом здании располагаются и производственные, и непроизводственные помещения, то в учетной политике можно прописать способ определения расходов по их доле. Только нужно постоянно следить, чтобы пропорция была актуальной. Если налоговики обнаружат несоответствие, то будет пересчет налоговой базы и доначисление налога (см. Определение ВС РФ от 12 января 2015 г. № 305-КГ14-7150).

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Управленческий учет: как распределить расходы по направлениям деятельности, чтобы правильно оценить их прибыльность

Чтобы корректно оценить эффективность каждого вида деятельности компании, нужно правильно посчитать доходы и расходы в разрезе этих направлений. Больше всего сложностей обычно возникает при делении затрат организации, особенно косвенных. В зависимости от учетной политики одни и те же бизнес-единицы могут быть прибыльными или убыточными в итоговой отчетности, на основе которой принимаются управленческие решения. При этом детализация учета, призванная повысить точность данных, делает его ведение трудоемким – как следствие появляются ошибки, а из-за ошибок отчетные документы готовятся долго и часто содержат неверную информацию. Поэтому важно выбрать оптимальный подход к распределению издержек.

Делим расходы на прямые и косвенные

Прямыми считаются затраты, связанные только с одним конкретным видом деятельности. Они обычно возникают в процессе производства или реализации конкретного вида продукции или услуг и исчезнут, если закрыть направление. К косвенным затратам, соответственно, относятся все остальные. Определять также удобно по следующим принципам:

Например, вне зависимости от правил бухучета к прямым расходам стоит отнести бонусную часть заработной платы сотрудников (процент от продаж), расходы на маркетинг этого вида деятельности, расходы на эксплуатацию и содержание транспорта, который развозит продукцию только этого направления, лизинговые платежи по оборудованию, которое используется только для этого вида активности, оплату сертификации продукции этого направления и проценты по кредитам и займам, взятым специально для конкретного подразделения.

И по этому же принципу должны учитываться доходы. То есть, например, средства, полученные от реализации имущества отдела или сдачи его в аренду, и выручку от колебаний курсов валют, полученную в процессе покупки и продажи продукции конкретного вида, нужно отнести к выручке соответствующей бизнес-единицы.

Если какие-то помещения используются только одним подразделением, то все расходы, связанные с этим помещением, включая налоги, относятся к прямым расходам этого вида деятельности. Также если какие-то сотрудники, даже из головного офиса, работают только с одним направлением бизнеса, то оплата их труда и затраты на все используемое ими имущество следует считать прямыми издержками этого направления.

Можно ли вообще не распределять косвенные расходы?

Обычно полное распределение затрат по видам деловой активности требуется не только для оценки финансовых результатов последних. Например, ценообразование на предприятии может осуществляться затратными методами. Тогда для установления цен на товары или услуги нужна себестоимость, а чтобы вычислить себестоимость, нужно учесть не только прямые, но и косвенные затраты.

Но если ни для каких других целей управленческого учета нет необходимости разносить все доходы и расходы по направлениям, тогда и для оценки фин. результатов самих направлений ими допустимо пренебречь и считать окупаемость на основе только прямых расходов. В этом случае важно анализировать прибыльность предприятия в целом и динамику изменения величины косвенных расходов постатейно.

Как выбрать базу распределения косвенных затрат?

Если косвенные издержки существенно меньше прямых, имеет смысл использовать единую базу для их распределения, поскольку детализация этих расходов все равно не нужна для принятия управленческих решений. Наиболее распространены следующие варианты баз:

При этом, выбирая базу, стоит смотреть не только на возможность ее применения для вашего типа бизнеса, но и на то, помогает ли она действительно справедливо разделить расходы и отразить реальное положение дел в отчетности. Например, на первый взгляд кажется, что для консалтинговых и других компаний с большим фондом оплаты труда всегда стоит выбирать базу распределения, связанную с персоналом. То есть ориентироваться на зарплаты или количество сотрудников направления. Но на практике, в силу разной трудоемкости деятельности, на управление подразделением меньшего размера может уходить столько же времени административного персонала и высшего руководства, сколько уходит на менеджмент большего подразделения. Например, проектные работы могут быть более ресурсоемкими для менеджмента компании, чем ведение постоянных клиентов. Или обучающие мероприятия могут требовать больше времени и внимания, чем работа с клиентами, хотя event-отдел по численности и ФОТ меньше.

Если доля косвенных издержек большая, нужны индивидуальные базы. Уровень детализации стоит выбирать в зависимости от величины косвенных расходов. Чтобы избежать излишнего усложнения учета, нередко стоит остановиться на варианте индивидуального разнесения только тех затрат, базы которых наиболее очевидны, а остальные распределять по единой базе. Например, расходы на аренду офисов, складов, их страхование и соответствующие коммунальные платежи легко разделить на основе площадей, которые заняты разными видами бизнеса. Или расходы на транспорт и оборудование можно посчитать по времени пользования разными подразделениями, по количеству заказов от каждого, по объему использованных ресурсов.

Нужно ли отдельно оценивать прибыльность после вычета только прямых расходов?

Когда в управленческом учете предприятия косвенные издержки разносят по видам деловой активности или филиалам, менеджмент нередко считает правильным оценивать прибыльность бизнес-единиц по итогу, после распределения всех затрат. Но фин.результаты, посчитанные на основе итоговой величины расходов, показывают окупаемость направлений только с учетом затрат на их жизнеобеспечение. А на практике эти затраты могут состоять в основном из постоянных расходов, доля переменных бывает невелика. В этом случае закрытие тех подразделений, которые убыточны по конечной оценке, приведет к падению, а не росту совокупной прибыли компании. Возьмем пример сети магазинов.

Распределение косвенных затрат и закрытие счетов затрат в «1С:Бухгалтерии 8»

Косвенные затраты

Согласно Федеральному стандарту бухгалтерского учета ФСБУ 5/2019 «Запасы» (утв. приказом Минфина России от 15.11.2019 № 180н), косвенными считаются затраты, которые не могут быть прямо отнесены к конкретной продукции, работе, услуге. При этом организация самостоятельно определяет классификацию затрат на прямые и косвенные, а также порядок распределения косвенных затрат между конкретными видами продукции, работ, услуг (п.п. 23-25 ФСБУ 5/2019).

Таким образом, ФСБУ 5/2019 закрепляет практику, которая применялась и ранее.

Но теперь стандарт (п. 26 ФСБУ 5/2019) не разрешает включать в фактическую себестоимость незавершенного производства (НЗП) и готовой продукции:

затраты, возникшие в связи с ненадлежащей организацией производственного процесса (сверхнормативный расход сырья, материалов, энергии, труда; потери от простоев, брака, нарушений трудовой и технологической дисциплины);

расходы на хранение, за исключением случаев, когда хранение является частью технологии производства (например, процесс сушки древесины);

управленческие расходы, кроме случаев, когда они непосредственно связаны с производством продукции (выполнением работ, оказанием услуг).

В соответствии с новыми правилами в «1С:Бухгалтерии 8» начиная с версии 3.0.89 изменены настройки распределения косвенных затрат, а также порядок закрытия счетов затрат:

20.01 «Основное производство»;

23 «Вспомогательные производства»;

25 «Общепроизводственные расходы»;

26 «Общехозяйственные расходы»;

28 «Брак в производстве».

Косвенные затраты, которые включаются в стоимость готовой продукции, работ и услуг, можно учитывать на счетах 20.01, 23 и 25.

Что касается счета 26, то теперь в программе он выделен исключительно для управленческих затрат. Например, затрат на приобретение канцелярских товаров, содержание административно-управленческого персонала, услуги связи, информационные и аудиторские услуги, а также другие услуги, которые не включаются в себестоимость НЗП и готовой продукции. И если раньше на счете 26 могли учитываться общехозяйственные затраты, связанные с производственным процессом в целом, то сейчас учет таких затрат рекомендуется перенести на счета 25, 23 или 20.

На счете 28 учитываются потери от брака в производстве.

Рассмотрим, как новые возможности программы учитывают изменения законодательства по бухгалтерскому учету и упрощают процесс закрытия счетов затрат.

Распределение косвенных затрат

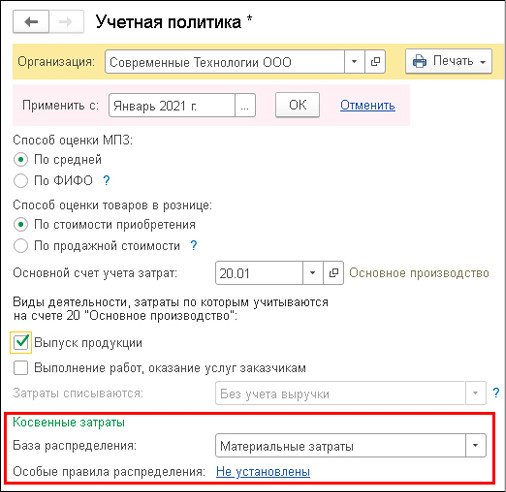

Настройки распределения косвенных затрат для целей бухгалтерского учета выполняются в форме Учетная политика (раздел Главное) с помощью группы реквизитов Косвенные затраты (рис. 1).

Рис. 1. Настройки распределения косвенных затрат

В поле База распределения указывается база распределения, которая выбирается из выпадающего списка и может принимать значения:

Плановая себестоимость выпуска;

Выбранная база распределения применяется в качестве основного правила распределения всех видов косвенных затрат по наименованиям продукции.

Иногда на предприятиях применяются особые правила распределения, например, для отдельных подразделений или для определенных затрат. Такие правила можно настроить в виде исключений. Для этого используется отдельная форма Правила распределения затрат, перейти к которой можно по гиперссылке, расположенной рядом с текстом Особые правила распределения.

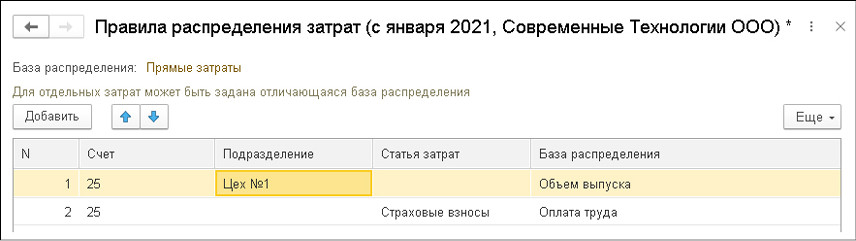

В открывшейся форме по кнопке Добавить следует заполнить табличную часть, указав счет затрат, подразделение и (или) статью затрат, для которых применяются особые правила, а также базу распределения, отличную от основной (рис. 2).

Рис. 2. Особые правила распределения косвенных затрат

Особые правила применяются и в тех случаях, когда организация использует базу распределения, которая отсутствует в списке возможных значений для основного правила. Например, в качестве основного правила нельзя выбрать распределение по списку статей затрат. Но такое распределение можно указать в виде исключений.

Учтенных на счете 25

Теперь программа позволяет отражать на счете 25 затраты подразделений, которые обслуживают производство, но не выпускают продукцию, не выполняют работы и не оказывают услуги производственного характера.

Иными словами, это те затраты, которые раньше учитывались на 26 счете и распределялись на стоимость готовой продукции (работ, услуг). Например, на счете 26 могли учитываться затраты лабораторий, котельных, ремонтных цехов и др.

Затраты, учтенные на счете 25, распределяются автоматически при выполнении регламентной операции Закрытие счетов 20, 23, 25, 26, входящей в обработку Закрытие месяца (раздел Операции).

Поскольку сфера применения счета 25 расширена, порядок распределения затрат, учитываемых на счете 25, изменился и проходит в два этапа.

На первом этапе распределяются общепроизводственные затраты подразделений, которые выпускают продукцию (работы, услуги).

Затраты производственных подразделений распределяются внутри каждого такого подразделения по номенклатурным группам по правилам, указанным в настройках учетной политики. В таком порядке 25 счет распределялся и раньше (распределение «само на себя»).

На втором этапе все оставшиеся затраты (затраты обслуживающих подразделений) распределяются между производственными подразделениями по номенклатурным группам. Именно так раньше распределялся счет 26 (распределение «всем»).

Рассмотрим новый порядок распределения счета 25 на примере.

Пример

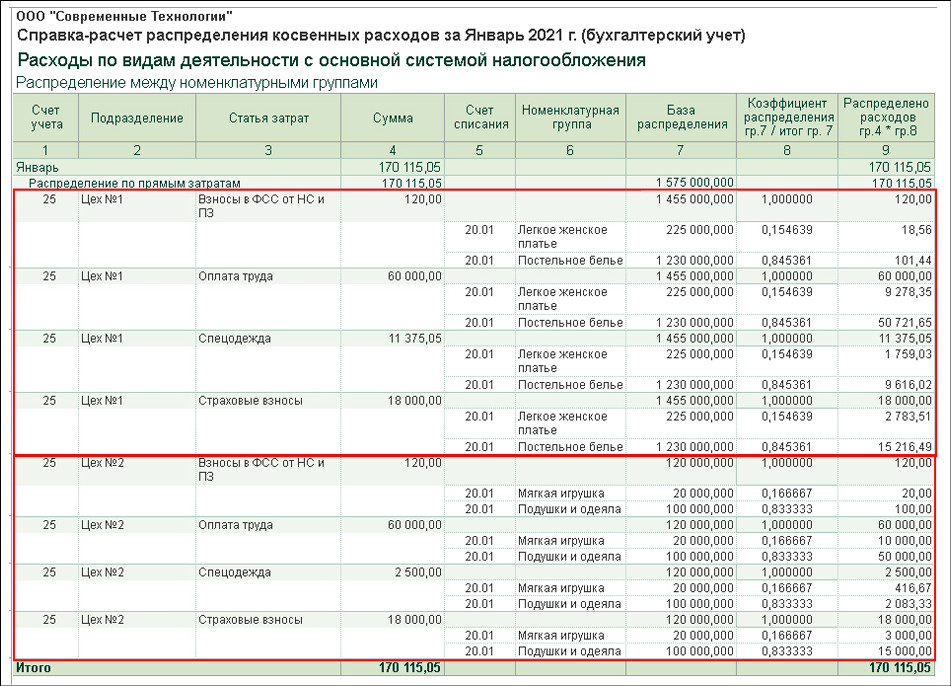

По условиям Примера при выполнении регламентной операции Закрытие счетов 20, 23, 25, 26 косвенные затраты, учтенные на счете 25, распределяются пропорционально прямым затратам.

Сначала распределяются затраты производственных подразделений:

Детальный расчет результатов первого этапа распределения приводится в первой части справки-расчета Распределение косвенных расходов (рис. 3).

Рис. 3. Распределение косвенных затрат производственных подразделений

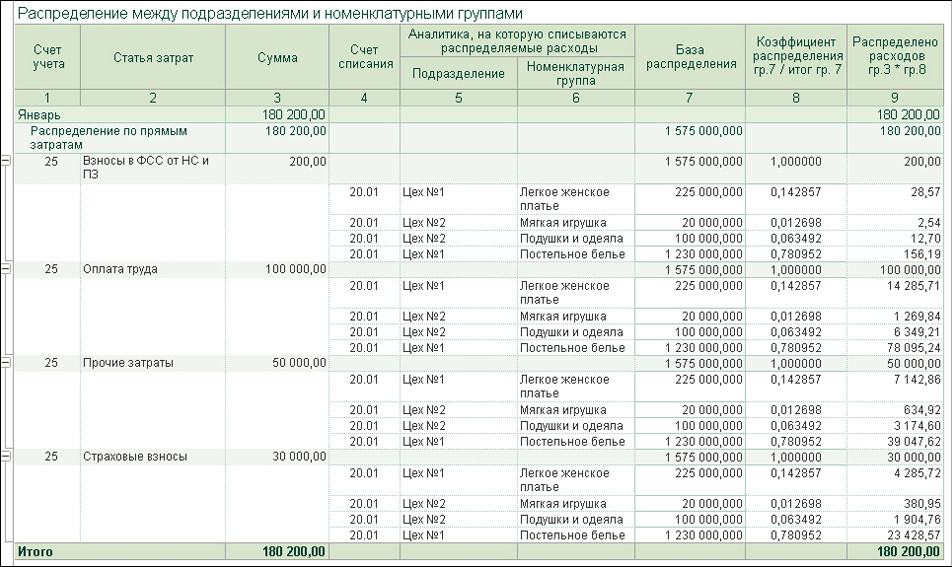

Затем все оставшиеся затраты распределяются между производственными подразделениями по номенклатурным группам. Детальный расчет результатов распределения обслуживающих подразделений приводится во второй части справки-расчета Распределение косвенных расходов (рис. 4).

Рис. 4. Распределение косвенных затрат обслуживающих подразделений

По результатам расчета формируются проводки в разрезе аналитики:

Дебет 20.01 Кредит 25

— на рассчитанные суммы, представленные в колонках 9 справки-расчета Распределение косвенных расходов (см. рис. 3, 4).

Таким образом, комбинированный способ, используемый при распределении затрат, учтенных на счете 25, позволяет его закрывать без ошибок.

Учтенных на счете 20

Основное правило распределения будет применяться и при распределении косвенных затрат, учитываемых на счете 20.01. Напоминаем, что на счете 20.01 можно учитывать косвенные затраты в тех случаях, когда они напрямую не относятся к конкретной продукции, то есть когда не заполнено субконто Продукция. Такие затраты будут распределяться по видам продукции внутри номенклатурной группы.

Если по какой-либо причине база распределения, указанная пользователем, не может быть применена для затрат, учитываемых на счете 20, в программе задействуется автоматический алгоритм распределения. Данный порядок позволяет при закрытии счета 20 избегать ошибок, связанных с незначительными погрешностями, допущенными пользователем при настройке распределения косвенных затрат.

Детальный расчет результатов распределения затрат, отнесенных на номенклатурную группу и учтенных на счете 20.01 (в т. ч. и база распределения, автоматически выбранная программой), приводится в справке-расчете Себестоимость выпущенной продукции и услуг.

Закрытие счета 26

Затраты, не связанные с производством продукции, выполнением работ, оказанием услуг, в себестоимость производства не включаются (п. 26 ФСБУ 5/2019).

Поэтому с 2021 года на счете 26 в программе следует учитывать только управленческие затраты.

На счет 90.08

Если в настройках учетной политики организации включены флаги Выпуск продукции и/или Выполнение работ, оказание услуг заказчикам, то затраты, учтенные на счете 26, при закрытии месяца списываются на счет 90.08 «Управленческие расходы» (ранее в программе такой метод именовался «директ-костингом»).

На практике в ряде случаев управленческие расходы требуется распределять. Это касается контрактов, например, с бюджетными учреждениями или с госкорпорациями, когда стоимость контракта определяется в том числе затратами, понесенными исполнителем. В этом случае исполнитель должен отчитываться перед заказчиком о понесенных затратах, в том числе о доле управленческих расходов, приходящихся на контракт с конкретным заказчиком. Организациям с особенностями учета, вызванными участием в контрактах такого рода, рекомендуется использовать «1С:Бухгалтерию 8 КОРП».

В «1С:Бухгалтерии 8 КОРП» при закрытии месяца управленческие расходы могут быть распределены по номенклатурным группам пропорционально базе распределения, указанной в учетной политике. Для этого к счету 90.08 необходимо добавить субконто Номенклатурные группы.

Если организация, которая работает по госконтрактам, использует особые правила распределения затрат, то их следует указать не только для счета 25, но и для счета 26.

На счет 90.02

Организации, деятельность которых не связана с производственным процессом, также используют счет 26 для обобщения информации о расходах на ведение этой деятельности.

Это комиссионеры, агенты, брокеры, дилеры и другие организации, оказывающие услуги непроизводственного характера, кроме организаций, осуществляющих торговую деятельность (приказ Минфина России от 31.10.2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»).

Для таких организаций, не использующих в учете счет 20, все затраты со счета 26 должны списываться на счет 90.02 «Себестоимость продаж», чтобы достоверно сформировать показатель валовой прибыли. Ведь если все затраты относить на счет 90.08, то валовая прибыль всегда будет равна выручке, что не соответствует сути показателя.

Чтобы этого не произошло, в настройках учетной политики флаги Выпуск продукции и Выполнение работ, оказание услуг заказчикам должны быть выключены. В этом случае при выполнении регламентной операции по закрытию счетов затрат в бухгалтерском учете все затраты со счета 26 будут списаны на счет 90.02.

В налоговом учете косвенные затраты, учтенные на счете 26, всегда списываются на счет 90.08.

Затраты торговых организаций рекомендуется учитывать на счете 44 «Расходы на продажу».

Закрытие счета 28

На счете 28 рекомендуется учитывать затраты, возникшие в связи с нарушениями производственного процесса. Такими затратами могут быть сверхнормативный расход сырья, потери от брака, простоев, аварий и т. п. (п. 26 ФСБУ 5/2019).

Ранее закрытие счета 28 не было автоматизировано. С 2021 года в «1С:Бухгалтерии 8 КОРП» затраты на брак списываются в себестоимость продаж (на счет 90.02) при закрытии месяца. Если затраты на брак отражены на счете 28 без указания номенклатурной группы, то они будут распределены по номенклатурным группам пропорционально базе распределения, указанной в учетной политике.

На счете 28 допускается в том числе учитывать потери, включаемые в себестоимость продукции, то есть потери, обусловленные технологическим процессом. Такие операции можно отразить вручную проводками вида:

Дебет 20 Кредит 28.

В этом случае при закрытии месяца в себестоимость продаж будут списаны суммы, оставшиеся на счете 28 после такого ручного распределения.