Кпп налогоплательщика что это

Что такое КПП, для чего он нужен, и есть ли он у ИП

БЛИЦ!

КПП расшифровывается как Код Причины Постановки на учёт.

КПП у ИП нет! Смысла его искать столько же, сколько в квадратном колесе. По сему — не утруждайте себя.

А вот что это и для чего необходимо, всё изложено ниже.

Ситуации, когда деловые партнеры индивидуальных предпринимателей просят их назвать свой КПП, встречаются сплошь и рядом. Однако несмотря на то, что юридическая грамотность у бизнесменов повсеместно растет, относительно КПП по-прежнему остается большой пробел. При этом строка «КПП» стоит во многих важных документах, в том числе и отчетных, требуемых для предъявления в налоговые службы. Тем не менее, часто предприниматели даже не знают, как расшифровывается данная аббревиатура и для чего нужен КПП, тщетно пытаясь отыскать его наличие в своих правоустанавливающих свидетельствах.

Что такое КПП и из чего он состоит

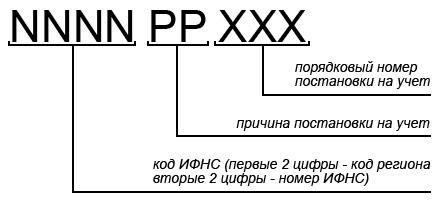

Буквосочетание КПП расшифровывается довольно просто: код причины постановки на учет в налоговой инстанции. Состоит данный шифр из 9 символов, прописанных в реквизитах организации и позволяющих идентифицировать предприятие по месту нахождения и юридическому статусу.

КПП включает в себя три части:

1-4 символы – это информация о территориальном отделе Федеральной налоговой службы РФ, в которой зарегистрирована организация. У крупнейших налогоплательщиков, относящихся к межрегиональным налоговым инспекциям, первые две цифры в КПП – 99, но это скорее исключительные случаи, чем правило;

5-6 символы – это и есть собственно КПП, которое определяется по СППУНО (справочник причин постановки на учет налогоплательщиков). Для российских организаций шифр включает числа от 01 до 50 (по месту нахождения), для иностранных компаний – от 50 до 99. Например, цифры 45 обозначают, что фирма поставлена на учет по тому месту, где находится ее обособленное представительство, 43 – по территории нахождения филиала и т.д. Кстати говоря, пятый и шестой символы КПП в некоторых случаях могут быть не только цифрами, но и заглавными буквами от A до Z латинского алфавита.

7-9 символы – это порядковый номер постановки на учет. Иными словами, последние три цифры показывают, сколько раз организация становилась на учет по определенной причине. Например, если регистрация предприятия происходит вторично, то будет указаны цифры 002.

К сведению. При переезде в другой регион ранее присвоенный коммерческой компании КПП должен быть изменен.

Для чего нужен КПП

Через этот код заинтересованные стороны могут легко определить принадлежность организации к тому или иному отделению налоговой службы на территории РФ, а также узнать причину ее постановки на учет.

КПП чрезвычайно важен для предприятия. Без его наличия не получится заключать крупные сделки и договоры, участвовать в серьезных тендерах – например, при объявлении тендеров от аффилированных с государством структур строка КПП в реквизитах организации, участвующей в конкурсе, является обязательной к заполнению. Если ее не заполнить, то заявление вряд ли дойдет до рассмотрения.

Код постановки на учет бывает необходим и для оформления платежных поручений, отчетов по налогам и бухгалтерии.

Внимание! Если у коммерческой организации есть несколько филиалов и представительств, то у каждого из них свой собственный КПП.

Помимо всего вышесказанного, новый КПП присваивается при регистрации зданий и сооружений, транспортных средств, принадлежащих предприятию, а также прочим основаниям, прописанным в НК РФ. В частности, горнодобывающие компании, например, получают КПП в том административном округе, где расположены очаги добычи природных ресурсов.

Где присваивается КПП

Код причины постановки на учет компании получают одновременно с ИНН, сразу же при постановке на налоговый учет в той территориальной налоговой службе, в которую обращается учредитель организации. В случаях, когда происходит переезд предприятия в другой административный округ, подведомственный иной налоговой инспекции, КПП необходимо сменить, то есть самостоятельно обратиться в налоговую инспекцию по месту нового нахождения фирмы с заявлением о присвоении нового КПП. То же самое нужно сделать при переезде филиала или обособленного подразделения фирмы – у них тоже есть свои коды причины постановки на учет и они также должны меняться при смене территории осуществления коммерческой деятельности.

К сведению! Код причины постановки на учет у нескольких совершенно разных компаний вполне может и совпадать. Это обозначает то, что эти организации стоят в одной и той же территориальной ИФНС по одному и тому же основанию.

Важно! При смене реквизитов налоговой инспекции, в том числе ее переезде, КПП у налогоплательщиков, относящихся к данному отделению налоговой службы, не меняется.

Как узнать КПП предприятия

Кроме того, информацию обо всех присвоенных КПП можно получить на официальном сайте Федеральной налоговой службы на странице «Сведения о юридических лицах», которая также в полной мере содержит информацию из ЮГРЮЛ.

КПП для ИП

Несмотря на то, что контрагенты часто требуют от индивидуальных предпринимателей указывать КПП, делать этого не нужно. Такой запрос свидетельствует только лишь о недостаточной юридической грамотности запрашивающего лица, поскольку у ИП КПП нет и быть не может. Вместо него они используют в реквизитах личный ИНН и этой информации бывает достаточно для любых документов.

Однако случаются ситуации, когда партнеры проявляют настойчивость и, невзирая на закон, настоятельно требуют указать в реквизитах договоров код причины постановки на учет. В этом случае, если все разумные доводы уже исчерпаны, некоторые предприниматели навострились составлять КПП самостоятельно.

Эта небольшая хитрость позволяет им заключать нужные сделки, однако не дает права вписывать КПП в официальные бумаги, требуемые для предоставления в государственные службы – здесь в этой графе ИП всегда обязаны ставить прочерк.

Для самостоятельного составления комбинации КПП предприниматели берут следующие данные:

Этих сведений обычно бывает достаточно для контрагентов и желаемые сделки оказываются заключенными.

Таким образом, можно сделать вывод о том, что для юридических лиц КПП является важной частью реквизитов организации. Без этого номера они не имеют права проводить документооборот с партнерами по бизнесу и тем более передавать документы в контролирующие государственные структуры – госслужащие просто напросто не признают их действительными. А вот индивидуальные предприниматели не имеют кода причины постановки на учет, поэтому требовать от ИП КПП нет никакой необходимости. И даже если ИП пойдет навстречу настойчивому контрагенту и «нарисует» себе КПП, важно помнить о том, что эта комбинация цифр никакой юридической и законной нагрузки не несет.

Кпп налогоплательщика что это

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 11 февраля 2016 г. № ЗН-4-1/2249@ “О порядке присвоения и применения КПП”

Министерство финансов Российской Федерации вправе определять особенности учета в налоговых органах крупнейших налогоплательщиков.

При этом следует отметить, что в соответствии с решением Высшего Арбитражного Суда Российской Федерации от 25.11.2004 № 7448/04 отнесение налогоплательщика к категории крупнейших налогоплательщиков является самостоятельным основанием постановки на учет в налоговом органе и при этом не исключает возможности его учета в налоговом органе по месту нахождения.

Таким образом, крупнейшему налогоплательщику по вышеуказанным основаниям, установленным Кодексом, присваиваются два значения КПП.

Кроме того, крупнейшему налогоплательщику могут быть присвоены соответствующие КПП по иным основаниям, установленным Кодексом.

Одновременно сообщаем, что согласно пункту 3 статьи 83 Кодекса постановка на учет российской организации в налоговом органе по месту нахождения осуществляется на основании сведений, содержащихся в Едином государственном реестре юридических лиц (ЕГРЮЛ).

При этом в ЕГРЮЛ включаются сведения о произведенной постановке на учет организации в налоговом органе по месту ее нахождения (ИНН, КПП, дата постановки на учет).

Согласно пункту 8 статьи 84 Кодекса сведения о всех постановках на учет налогоплательщика (в том числе в налоговом органе по месту нахождения и в налоговом органе в качестве крупнейшего налогоплательщика) содержатся в Едином государственном реестре налогоплательщиков (ЕГРН).

Позиция по изложенному выше вопросу направлялась в адрес Федерального казначейства письмом ФНС России от 29.12.2015 № ГД-4-14/23145@.

В расчетных документах на перечисление налоговых платежей в бюджетную систему Российской Федерации могут указываться как КПП присвоенные налоговым органом налогоплательщику при постановке на учет в качестве крупнейшего налогоплательщика, так и по месту нахождения организации, а также по месту нахождения соответствующего объекта, подлежащего налогообложению (имущество, земля, транспорт), то есть КПП, содержащиеся в ЕГРН.

| Действительный государственный советник Российской Федерации 2 класса | Н.С. Завилова |

Обзор документа

Ссылаясь на судебную практику (решение ВАС РФ от 25.11.2004 N 7448/04), ФНС России пояснила следующее. Отнесение налогоплательщика к категории крупнейших является самостоятельным основанием постановки на учет в налоговом органе и при этом не исключает возможности его учета по месту нахождения.

Таким образом, крупнейшему налогоплательщику может быть присвоено несколько значений КПП.

Сведения обо всех постановках на учет налогоплательщика (в том числе в налоговом органе по месту нахождения и в налоговом органе в качестве крупнейшего налогоплательщика) содержатся в ЕГРН.

В расчетных документах на перечисление налоговых платежей в бюджетную систему могут указываться как КПП, присвоенные налоговым органом при постановке на учет в качестве крупнейшего налогоплательщика, так и по месту нахождения организации, а также по месту нахождения соответствующего объекта, подлежащего налогообложению (имущество, земля, транспорт), то есть КПП, содержащиеся в ЕГРН.

Что такое КПП в реквизитах организации: расшифровка

Бухгалтеру необходимо понимать, что такое КПП в реквизитах организации и как его расшифровать. Наша статья поможет разобраться, что означает каждая цифра данного кода. Кроме того мы подскажем, где узнать КПП своей компании, в каких документах его указать.

Расшифровка КПП

КПП — это аббревиатура. Ее расшифровка звучит как «Код причины постановки на учет». Речь идет о налоговом учете, и данный код присваивают именно налоговики.

В общем случае он состоит из девяти цифр.

Для чего нужен КПП

Юридическое лицо может состоять на учете одновременно в нескольких ИФНС: в одной — по своему месту нахождения, в другой — по месту нахождения своего подразделения, в третьей — по месту нахождения недвижимости и проч. Чтобы отразить информацию о той или иной причине, каждой из них присваивают отдельный код.

ВАЖНО. У компании всегда есть только один ИНН, причем он остается неизменным. А вот КПП может быть несколько, и при определенных обстоятельствах они будут меняться. Например, если смена юридического адреса повлечет переход в другую ИФНС, налоговики присвоят юрлицу новый КПП взамен прежнего.

Кому присваивается КПП, в каких документах указывается

ИФНС присваивает код причины постановки на учет только юридическим лицам. У индивидуальных предпринимателей этого реквизита нет.

Юрлица должны указывать КПП (равно как и ИНН) во всех документах, которые имеют отношение к налогам и страховым взносам. Среди таких бумаг:

ВНИМАНИЕ. Юрлицам, у которых есть несколько КПП, важно правильно выбрать код. В частности, при выставлении счета-фактуры обособленным подразделением необходимо указать код данного подразделения. Если работник числится в филиале, в справке 2-НДФЛ по такому работнику нужно указать код филиала.

Как узнать КПП организации

Код причины постановки на учет можно узнать из свидетельства, либо уведомления, выданного инспекцией. Кроме этого, КПП указан в листе записи Единого госреестра юрлиц (ЕГРЮЛ). Этот лист комания получает при регистрации.

Подводя итоги отметим: бухгалтеру нужно разбираться, что такое КПП в реквизитах организации, и как его расшифровать. Это поможет избежать ошибок при оформлении важных документов, например, счетов-фактур и банковских платежных поручений.

Ошибки при заполнении платежек можно исключить, если формировать платежные документы автоматически. Некоторые веб-сервисы для сдачи отчетности (например, « Контур.Экстерн ») позволяют сформировать платежку в 1 клик на основе данных из декларации (расчета) или присланного инспекций требования об уплате налога (взноса). Все необходимые данные (реквизиты получателя, в том числе КПП, актуальные коды бюджетной классификации — КБК, номера счетов управлений Федерального казначейства, коды для статуса плательщика) своевременно обновляются в сервисе без участия пользователя. При заполнении платежки все актуальные значения подставляются автоматически.

Кпп налогоплательщика что это

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Приказ Федеральной налоговой службы от 29 июня 2012 г. № ММВ-7-6/435@ “Об утверждении Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика”

В соответствии с пунктом 7 статьи 84 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3824; 1999, № 28, ст. 3487; 2003, № 52, ст. 5037; 2004, № 27, ст. 2711; № 31, ст. 3231; 2006, № 31, ст. 3436; 2010, № 31, ст. 4198; № 48, ст. 6247; 2011, № 30, ст. 4593) приказываю:

1. Утвердить Порядок и условия присвоения, применения, а также изменения идентификационного номера налогоплательщика согласно приложению к настоящему приказу.

2. Признать утратившими силу:

главу 4 приложения № 1 «Порядок формирования и применения в налоговых органах справочника «Коды иностранных организаций» к приказу Министерства Российской Федерации по налогам и сборам от 28.07.2003 № БГ-3-09/426 «Об учете иностранных организаций в налоговых органах» (зарегистрирован Министерством юстиции Российской Федерации 14.08.2003, регистрационный номер 4975)**.

3. Руководителям управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, курирующего вопросы учета юридических и физических лиц, а также иностранных организаций и граждан.

| Руководитель Федеральной налоговой службы | М.В. Мишустин |

* изменениями, внесенными приказом Министерства финансов Российской Федерации от 05.11.2009 № 114н (зарегистрирован Министерством юстиции Российской Федерации 28.01.2010, регистрационный номер 16121).

** с изменениями, внесенными приказом Министерства финансов Российской Федерации от 30.09.2010 № 117н (зарегистрирован Министерством юстиции Российской Федерации 11.11.2010, регистрационный номер 18935).

Зарегистрировано в Минюсте РФ 14 августа 2012 г.

Регистрационный № 25183

Приложение

к приказу Федеральной налоговой службы

от 29 июня 2012 г. № ММВ-7-6/435@

Порядок и условия

присвоения, применения, а также изменения идентификационного номера налогоплательщика

I. Общие положения

II. Структура идентификационного номера налогоплательщика

| N | N | N | N | X | X | X | X | X | C |

|---|

| N | N | N | N | X | X | X | X | X | X | C | C |

|---|

2. ИНН формируется как цифровой код, состоящий из последовательности цифр, характеризующих слева направо следующее:

4. Структура КПП представляет собой девятизначный код:

5. КПП состоит из следующей последовательности символов слева направо:

Числовое значение символов РР может принимать значение:

для иностранной организации от 51 до 99;

III. Порядок и условия присвоения организациям ИНН и КПП в налоговом органе

6. ИНН присваивается:

ИНН, присвоенный организации, не может быть повторно присвоен другой организации.

7. КПП присваивается российской организации при постановке на учет (учете сведений) в налоговом органе:

1) по месту ее нахождения одновременно с присвоением ИНН;

3) по месту нахождения каждого ее обособленного подразделения (в том числе в выбранном организацией в установленном порядке налоговом органе по каждому ее обособленному подразделению);

5) по месту нахождения принадлежащих ей недвижимого имущества и (или) транспортных средств;

6) по иным основаниям, предусмотренным Налоговым кодексом Российской Федерации.

8. КПП присваивается иностранной организации при постановке на учет (учете сведений) в налоговом органе:

1) по месту нахождения каждого ее обособленного подразделения (в том числе в выбранном организацией в установленном порядке налоговом органе по каждому ее обособленному подразделению);

3) по месту нахождения принадлежащих ей недвижимого имущества и (или) транспортных средств;

4) по иным основаниям, предусмотренным Налоговым кодексом Российской Федерации и Особенностями учета в налоговых органах иностранных организаций, не являющихся инвесторами по соглашению о разделе продукции или операторами соглашения, утвержденными приказом Министерства финансов Российской Федерации от 30.09.2010 № 117н.

IV. Порядок и условия присвоения физическим лицам ИНН в налоговом органе

9. ИНН присваивается при впервые осуществляемых действиях по постановке на учет физического лица в налоговом органе:

1) по месту жительства;

2) по месту пребывания (при отсутствии места жительства физического лица на территории Российской Федерации);

3) по месту нахождения недвижимого имущества или транспортного средства (при отсутствии у физического лица места жительства (места пребывания) на территории Российской Федерации).

ИНН, присвоенный физическому лицу, не может быть повторно присвоен другому физическому лицу.

10. Во избежание повторного присвоения ИНН физическому лицу при постановке на учет в налоговом органе по основаниям, предусмотренным Налоговым кодексом Российской Федерации, налоговый орган обязан использовать документально подтвержденные сведения, содержащиеся в ЕГРН, о наличии (отсутствии) ИНН у указанного физического лица.

V. Применение ИНН

11. ИНН, присвоенный организации в налоговом органе по месту нахождения (физическому лицу в налоговом органе по месту жительства или месту пребывания, по месту нахождения недвижимого имущества или транспортного средства (при отсутствии у физического лица места жительства (места пребывания) на территории Российской Федерации), применяется при постановке на учет организации (физического лица) в налоговом органе по иным основаниям, предусмотренным Налоговым кодексом Российской Федерации.

12. ИНН используется налоговым органом в качестве номера учетного дела организации или физического лица.

13. Налоговый орган указывает присвоенный организации (физическому лицу) ИНН (для организации также КПП) во всех направляемых уведомлениях, а также в свидетельстве о постановке на учет в налоговом органе и в уведомлении о постановке на учет в налоговом органе.

14. Каждый налогоплательщик указывает свой ИНН в подаваемых в налоговый орган декларации, отчете, заявлении или ином документе, а также в иных случаях, предусмотренных законодательством.

Физические лица, не являющиеся индивидуальными предпринимателями, вправе не указывать ИНН в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом свои персональные данные, предусмотренные пунктом 1 статьи 84 Налогового кодекса Российской Федерации.

15. ИНН (для организации также КПП), присвоенный организации (физическому лицу), в случае необходимости подтверждается свидетельством о постановке на учет в налоговом органе или уведомлением о постановке на учет в налоговом органе, сведениями из ЕГРН, полученными в установленном порядке.

VI. Изменение, а также признание ИНН недействительным

16. ИНН, присвоенный организации или физическому лицу, не подлежит изменению, за исключением случаев внесения изменений в нормативные правовые акты Российской Федерации либо изменения его структуры, установленной настоящим Порядком.

17. ИНН при внесении изменений в сведения о месте нахождения организации или месте жительства (месте пребывания) физического лица, содержащиеся в ЕГРН, не изменяется.

18. ИНН организации, реорганизованной в форме выделения или присоединения, не изменяется.

19. ИНН, присвоенный при постановке на учет в налоговом органе физического лица, при снятии его с учета по всем основаниям, предусмотренным Налоговым кодексом Российской Федерации (за исключением случая его смерти), сохраняется.

20. ИНН может быть признан недействительным в случае внесения изменений в нормативные правовые акты Российской Федерации, а также в следующих случаях:

3) в случае обнаружения у организации или физического лица более одного ИНН. При этом один из ИНН сохраняется, а остальные признаются недействительными.

21. ИНН, признанный недействительным, не может быть присвоен другой организации (другому физическому лицу).

22. ИНН, признанный недействительным, и дата признания его недействительным размещаются на сайтах управлений ФНС России по субъектам Российской Федерации.

Обзор документа

Утвержден новый порядок присвоения, применения и изменения ИНН.

Он существенно не отличается от предыдущего регулирования. Часть изменений носит уточняющий характер. Остальные коррективы обусловлены установлением особенностей учета в налоговых органах иностранных организаций, не являющихся инвесторами по соглашению о разделе продукции или операторами соглашения (утв. приказом Минфина России от 30.09.2010 N 117н).

В отношении ИП ничего не поменялось.

Кроме того, физлица, не являющиеся ИП, вправе не указывать ИНН в представляемых в налоговые органы декларациях, заявлениях или иных документах. Достаточно отметить свои персональные данные: ФИО, дату и место рождения, пол, место жительства, гражданство, реквизиты паспорта или иного документа, удостоверяющего личность.

Прежние положения признаны утратившими силу.

(1).jpg)