Кредитная история что это

Как узнать кредитную историю

Все способы найти свою КИ

Продолжаем рассказывать о кредитной истории. В первой статье вы узнали, зачем она нужна. Теперь пора выяснить, как ее получить.

Кредитная история хранится в бюро кредитных историй. Она может быть в одном БКИ, в нескольких или во всех сразу.

На 24 июня 2021 года в России работают восемь БКИ. Самые крупные — это НБКИ, «Эквифакс», ОКБ и кредитное бюро «Русский Стандарт».

Из-за того, что каждая организация самостоятельно принимает решение, с каким или какими бюро сотрудничать, в разных бюро может быть разная информация о вас.

В каких именно бюро хранится ваша кредитная история, знает Центробанк: для этого он ведет базу данных «Центральный каталог кредитных историй». Чтобы узнать, где лежит кредитная история, нужно сделать запрос в ЦККИ.

ЦККИ ответит списком организаций, в которые вам обращаться за историей. Когда выяснили, в каких бюро лежит ваша кредитная история, можете получить ее оттуда.

Не путайте ЦККИ с бюро кредитных историй: в ЦККИ можно узнать, только в каких бюро хранится кредитная история. Саму кредитную историю нужно запрашивать отдельно в каждом БКИ, в котором она хранится.

В статье расскажем, как сделать запрос в ЦККИ и получить все ваши кредитные истории.

Как получить кредитную историю: ключевые шаги

Как сделать запрос в Центральный каталог

Через портал госуслуг. Это самый простой способ отправить запрос в ЦККИ. При этом важно, чтобы у вас на портале была подтвержденная учетная запись.

Подтвердить свою учетную запись можно при обращении в МФЦ или через некоторые банки: Тинькофф, Почта-банк, Сбербанк.

Чтобы получить список БКИ, войдите в свою учетную запись на госуслугах и вбейте в поиске «ЦККИ».

Нажмите «Сведения о бюро кредитных историй». После этого перед вами откроется окно, в котором будет описан порядок предоставления информации

Через сайт ЦБ. Этот способ самый долгий. С появлением возможности подать запрос в ЦККИ через госуслуги пользоваться им почти бессмысленно. Но мы его опишем, чтобы вы просто знали, что есть и другие варианты выяснить, в каких бюро хранится ваша кредитная история.

Чтобы получить список БКИ через сайт Центробанка, нужно знать свой код субъекта кредитной истории. Это специальный код, который присваивается человеку, когда у него появляется кредитная история. Этот код нужен только для того, чтобы делать запрос в ЦККИ через сайт ЦБ.

Сформировать код можно при обращении в любой банк, МФО или БКИ. Еще его иногда указывают в кредитном договоре. Если вы уже брали кредиты, проверьте свой договор с банком.

Ответ из ЦККИ должен поступить вам в течение одного рабочего дня. В нем будет перечислен список БКИ, в которых хранится ваша кредитная история.

Через бюро кредитных историй. Для этого необходимо обратиться в любое бюро и попросить его направить запрос в ЦККИ. Что от вас потребуется, будет зависеть от конкретного бюро: попросят подъехать в офис или авторизоваться на сайте через учетную запись на госуслугах.

Через банк или микрофинансовую организацию. Обратитесь в кредитную организацию вместе со своим паспортом и попросите направить запрос в ЦККИ.

По моему опыту, быстрее всего информацию можно получить именно через госуслуги.

Как победить выгорание

Как узнать свою кредитную историю

После того как вы узнали, где хранится кредитная история, получить сам кредитный отчет можно двумя способами: обратившись напрямую в нужные БКИ или через посредников.

Два раза в год можно бесплатно запросить свою кредитную историю в каждом бюро.

У разных БКИ разные способы предоставления кредитного отчета. Возможны следующие варианты:

Разберемся, как получить кредитную историю через сайт бюро, на примере БКИ «Эквифакс».

Шаг 1. Зарегистрироваться на сайте бюро. Поскольку бюро не вправе показывать вашу кредитную историю всем подряд, вас попросят подтвердить личность. Это можно сделать с помощью учетной записи на госуслугах или при личном посещении офиса.

Шаг 2. Получить кредитный отчет. Чтобы получить кредитную историю, в личном кабинете в блоке «Получить услугу» нажмите «Получить кредитный отчет». Его предоставят в течение 5—10 минут.

Также кредитную историю можно запросить через посредников. Это, скорее всего, будет платная услуга.

Более того, в интернете можно наткнуться на мошенников, которые предоставят недостоверную информацию или навяжут дополнительные услуги.

Как часто можно запрашивать кредитную историю

Бесплатно кредитную историю предоставляют два раза в год в каждом кредитном бюро. Все дополнительные запросы будут платными: порядка 400—600 Р — зависит от конкретного бюро.

Вот список всех действующих БКИ на июнь 2021 года:

Что делать, если не нашли кредитную историю

Ваша кредитная история может храниться в разных БКИ. Это зависит от того, с какими бюро сотрудничала организация, которая передает информацию в БКИ.

При этом бывает, что человек не может узнать, в каких бюро хранится его кредитная история. Так случается, если, например, он никогда не брал кредиты, допустил ошибку при формировании запроса в ЦККИ или кредиты брались на другой документ, удостоверяющий личность.

Для начала проверьте, какие паспортные данные были в вашем запросе в ЦККИ. Возможно, там подтянулась некорректная информация. В таком случае достаточно будет отправить новый запрос с корректной информацией.

Если же вы никогда не подавали заявки на кредиты, кредитная история у вас появится, когда подадите первую заявку.

Как оспорить кредитную историю

Оспорить кредитную историю можно только в том случае, если там действительно есть ошибки. Например, в кредитной истории указаны лишние кредиты или показана информация, что кредит не выплачен, хотя вы его давно закрыли. Если действительно была просрочка по кредиту, удалить эту информацию из кредитной истории не получится.

Оспаривать можно часть кредитной истории — например, информацию по конкретному кредиту, и всю целиком — например, если в вашем кредитном отчете показана информация о другом человеке. Это бесплатно.

Если кто-то предлагает исправить вашу кредитную историю за деньги, скорее всего, это мошенники.

Есть два способа исправить ошибки в кредитной истории: обратиться напрямую в организацию, которая передала некорректную информацию, или написать заявление в БКИ.

Обратиться напрямую в компанию. Информацию в бюро кредитных историй предоставляют банки, коллекторские агентства, поставщики жилищно-коммунальных услуг и некоторые ломбарды.

Можно обратиться напрямую в компанию, которая предоставила некорректные данные. Уточните, в каком виде они принимают такие заявления: одним организациям будет достаточно телефонного разговора, другие могут попросить отправить письменное заявление. Во втором случае понадобится указать, в каком именно бюро выявлена ошибка и в чем она заключается.

Лучше сразу написать, чтобы банк подал корректную информацию во все БКИ, в которые он ранее передавал информацию о вас.

Обратиться в БКИ. На сайте каждого БКИ вы найдете порядок действий для оспаривания кредитной истории. Например, в НБКИ просят заполнить заявление и отправить его в офис бюро. Чтобы сообщить об ошибках в «Эквифакс», заявление предлагают отправить на электронную почту бюро.

Приложите справку о погашении задолженности или другую подтверждающую информацию.

С момента получения заявления БКИ обязано разобраться в ситуации в течение 30 дней и предоставить вам ответ. Если информация об ошибке подтвердится, кредитную историю исправят в течение 10 дней.

Лучше одновременно обратиться и в банк, и в бюро. Если банк будет долго исправлять ошибку, БКИ в любом случае разберется в течение месяца и исправит информацию.

Итак, мы рассказали, как узнать кредитную историю. В следующей статье вы более подробно узнаете о поиске ошибок и забытых просрочек в кредитных историях.

Кредитная история что это

Рассказываем, как формируется ваша кредитная история и объясняем, почему полезно держать её в порядке.

Что такое кредитная история?

Это информация обо всех ваших кредитах: где, когда и сколько брали, выступали ли созаёмщиком либо поручителем, аккуратно ли платили.

Как только вы подаёте заявку на кредит или заём, данные отправляются в бюро кредитных историй. Кредитную историю определяете вы сами, банки лишь передают информацию в бюро.

Кредитная история состоит из четырёх частей:

1. Титульная часть

Это ваши личные данные: ФИО, дата рождения, номер паспорта. Здесь могут быть также ваши ИНН и СНИЛС.

2. Основная часть

Тут описываются все ваши закрытые и действующие кредиты, приводятся данные о сроках погашения и просрочках, если они допускались. Сюда же может включаться информация о судебных взысканиях по алиментам и долгам за услуги операторов сотовой связи или ЖКХ.

3. Закрытая часть

В ней записано, кто выдавал вам кредит или заём. Если ваша задолженность кому-либо передавалась, то эта информация тоже будет в закрытой части. Сюда же попадут и данные об организациях, которые запрашивали вашу кредитную историю с вашего согласия.

4. Информационная часть

Это сведения об обращениях за кредитом или займом — не только о тех, где вы получали деньги, но и о тех, кто отказал. Если отказы были, то в этот же раздел попадёт информация о причинах. Ещё тут фиксируются «признаки неисполнения обязательств»: таким признаком считаются две просрочки подряд в течение четырёх месяцев.

На что может влиять кредитная история?

Во-первых, на получение новых кредитов.

Когда вы подаёте заявку на кредит, банк сразу проверяет, как вы платили раньше, в том числе другим банкам. Большая часть отказов в кредитах связана именно с тем, что с кредитной историей что-то не в порядке — например, было много просрочек по выплатам. От кредитной истории может зависеть и максимальная сумма, которую банк готов вам выдать.

Во-вторых, на трудоустройство.

Когда вы устраиваетесь на серьёзную работу, особенно с материальной ответственностью, работодатель может поинтересоваться вашей кредитной историей. Он имеет право сделать запрос в бюро, если вы письменно дали такое разрешение. Это не простое любопытство: работодатель хочет быть уверен в том, что вы человек аккуратный, надёжный и ответственный.

В-третьих, на взаимодействие со страховыми компаниями.

Например, клиенту с хорошей кредитной историей полис может обойтись дешевле, чем недобросовестному плательщику.

Важно понимать, что идеальная кредитная история — понятие относительное. Там, где один банк легко выдаёт кредит, другой может отказать. У всех разные подходы к оценке кредитной истории, но главное, чтобы у вас не было систематических просрочек. А вот совершенно «пустая» кредитная история — не самый лучший вариант для банков.

С их точки зрения особенно надёжен тот клиент, который периодически получает и вовремя гасит кредиты, а не тот, кто вообще не брал их много лет.

В хорошей кредитной истории просрочек либо нет вообще, либо совсем мало

Кто может получить вашу кредитную историю?

1. Вы сами. При этом только вы можете видеть всю кредитную историю целиком, все четыре части, включая закрытую.

2. Любая организация, в которую вы обратились за кредитом. Ей покажут только информационную часть.

3. Банк, страховая компания или работодатель: бюро предоставит только по вашему письменному разрешению основную, титульную и информационную части вашей истории.

Зачем узнавать свою кредитную историю?

Если банки легко дают вам кредиты, можно и так считать, что история у вас хорошая. Но если вы только собираетесь взять важный для вас кредит и хотите оценить свои шансы, полезно заглянуть в кредитную историю.

Также она поможет разобраться, почему банк отказал в кредите, даже если вы всегда вовремя платили. К сожалению, в кредитных историях случаются ошибки: бывает, что просрочки по кредитам приписываются однофамильцам, бывает, что банк передаёт документы с опозданием, а бывает, что по старому кредиту остался копеечный долг за какую-нибудь комиссию, и о нём все забыли, кроме бюро. О таком лучше узнать как можно скорее, чтобы сразу исправить.

Также по истечении 30 дней после погашения каждого кредита рекомендуется запросить кредитный отчёт и убедиться, что погашенный кредит действительно значится таковым в составе вашей кредитной истории. В противном случае при обращении за будущими кредитами банки будут вынуждены признавать его действующим и учитывать платеж по нему при оценке вашей платежеспособности. Это может привести к тому, что вам одобрят кредит на меньшую сумму, чем вы рассчитываете.

Как получить свою кредитную историю?

Есть два способа: в интернет-банке (например, в Сбербанк Онлайн) или напрямую в бюро кредитных историй. Бесплатно вы можете получать свою кредитную историю два раза в год.

Как исправить ошибку в кредитной истории?

Первым делом, нужно убедиться, что речь действительно об ошибке. Достоверные сведения удалить нельзя — если вы допускали просрочки, они останутся в вашей истории. Исправить можно только сведения, которые не соответствуют действительности.

Если банк, который направил в бюро неверные или неполные сведения, уже ликвидирован, то для исправления кредитной истории придётся обращаться в суд. Решение суда нужно направить в бюро с требованием внести изменения.

Если ваша история хранится в нескольких бюро, то исправлять придётся везде. Банк, конечно, может оповестить другие бюро об ошибке, но лучше позаботиться о своей кредитной истории самому.

Как улучшить плохую кредитную историю?

Просто берите совсем небольшие кредиты и очень аккуратно их гасите. Можно оформить кредитную карту. За пару лет вы создадите новую историю взаимоотношений с банками — хорошую. Обычно банки пристально смотрят как раз на последние 2-3 года кредитной истории. И не забывайте вовремя оплачивать счета за жильё и телефон: злостные должники тоже получают плохую запись в кредитной истории.

Самое главное

Кредитную историю определяете вы сами, банки лишь передают сведения в бюро.

По кредитной истории банк судит о клиенте, а работодатель — о будущем сотруднике.

В кредитных историях бывают ошибки, но их можно исправить.

Что такое кредитная история?

Кредитная история (КИ) – досье заемщика, в котором отражены его взаимоотношения с банками и МФО с первого кредита или займа. В КИ есть информация о том, где человек брал кредит, его сумму, срок, был ли поручителем или созаемщиком, допускал ли просрочки.

Где хранится кредитная история

Кредитные истории россиян хранятся в БКИ – бюро кредитных историй. Сейчас в России их восемь. Крупнейшие – ОКБ, НБКИ, «Эквифакс». Кредитная история может быть во всех сразу или только в нескольких. Банки сами определяют, в какое БКИ будут передавать/получать информацию о потенциальном заемщике. Все данные объединены в Центральном каталоге кредитных историй (ЦККИ) – именно отсюда нужно начинать поиски того бюро, в котором (или которых) хранится КИ.

Кредитная история формируется «финансовым поведением» заёмщика, а данные в БКИ передают банки, микрофинансовые организации или кредитные потребительские кооперативы. Если клиент обращался 1–2 раза за кредитом в один и тот же банк, скорее всего, его КИ будет только в одном бюро – том, с которым этот банк сотрудничает. Если же человек активно пользуется займами, обращается за кредитом в разные банки, не исключено, что история будет в нескольких БКИ.

Вопросы:

Как выглядит

Каждое бюро кредитных историй по-своему формирует КИ – единого образца не существует. В обязательном порядке в ней будут данные клиента, сведения о существующих на момент обращения и взятых ранее кредитах, кредитный рейтинг (скоринговый балл), если в конкретном бюро его рассчитывают, решения суда о банкротстве или взыскании денежных средств. А еще – общее количество поданных на кредиты заявок, ответы кредиторов (заявка одобрена или в кредите отказано), количество и длительность просрочек.

Основные разделы КИ:

Некоторые БКИ, например, «Эквифакс», используют цветовые маркировки. Длительность просрочки обозначают разными цветами или разными оттенками одного цвета.

Вопросы:

Что считать хорошей кредитной историей, а что – плохой

Основные признаки хорошей КИ:

Плохой кредитной историей банки считают ту, в которой есть просрочки, особенно длительные, сроком более 30 дней, большое количество отказов по заявкам, данные о задолженности по алиментам, услугам ЖКХ и другим обязательствам.

Вопросы:

Зачем кредитная история банкам и физическим лицам

Кредитная история интересна не только банку или МФО. Её иногда проверяют страховые компании и работодатели, чтобы оценить благонадежность человека. Запрашивать КИ можно только с согласия её субъекта.

Кредитор, проверяя КИ, может определить:

Для страховщика КИ – своеобразная гарантия того, что клиент не окажется безответственным человеком или мошенником. Например, если в кредитной истории отражено наличие нескольких непогашенных кредитов, были просрочки, то финансовое состояние плохое. Это не значит, что в страховке откажут, но стоимость её могут повысить. С хорошей КИ, напротив, могут предложить лучшие условия. Работодатель проверяет благонадежность будущего сотрудника – его ответственность и дисциплинированность.

Любой желающий не может посмотреть вашу кредитную историю – это личная информация, разглашение которой регулируется законом о защите персональных данных. Чтобы банк или другой кредитор запросил её, клиент должен подписать согласие.

Вопросы:

На что может влиять кредитная история

В основном качество кредитной истории становится актуальным для человека, когда он получает отказ от кредитора. Испорченная КИ может привести не только к отказу, но и к следующим проблемам:

При устройстве на новое место работы КИ тоже может сыграть с человеком злую шутку. Работодатель вряд ли напрямую скажет, что его не устроила КИ, но если в ней видны просрочки и в целом недобросовестное погашение долгов, он может отказать в хорошей должности или предложить худшие условия работы.

Вопросы:

Как можно получить кредитную историю бесплатно

Отправить запрос бесплатно можно 2 раза в год:

Если вы исчерпали лимит бесплатного получения кредитной истории или она нужна максимально быстро, можно заплатить посреднику. В тех же БКИ, где первые два отчёта будут бесплатны, все последующие выдаются платно. За деньги помогают и банки, например, пользователи «Сбербанк-онлайн» заплатят более 500 руб. за один запрос.

Вопросы:

Как улучшить плохую кредитную историю

Если в кредитную историю закралась ошибка, её можно исправить:

Если КИ в разных бюро, для исправления ошибки нужно обратиться в каждое из них.

Если в кредитной истории ошибки нет, а «испортилась» она из-за наличия просрочек, можно попробовать «перекрыть» эти сведения (чаще всего данные в отчёте располагаются снизу вверх: первые кредиты внизу, а последние – вверху списка):

Не забывайте, что в истории могут отразиться и другие долги, например, за услуги ЖКХ или алименты. Поэтому для её улучшения нужно разобраться со всеми обязательствами. Данные хранятся до 10 лет после последнего внесения информации – если за это время вы не берете кредитов/займов, КИ аннулируется.

Что такое кредитная история

И как с ее помощью получить кредит

Если вам отказали в кредите, не дали страховку, не взяли на работу или вам просто скучно — посмотрите свою кредитную историю.

Возможно, в ней вы узнаете о себе много интересного. В первой статье из цикла мы расскажем, что такое кредитная история, кто ее запрашивает и почему она важна.

Что такое кредитная история

Кредитная история — это досье на вас как на заемщика. Субъект кредитной истории — заемщик, на которого это досье завели.

В кредитной истории можно увидеть:

Кредитная история хранится в бюро кредитных историй — БКИ. В июле 2021 года в России работают восемь БКИ. Самые крупные — это НБКИ, «Эквифакс», ОКБ и кредитное бюро «Русский Стандарт».

Ваша кредитная история может быть в каждом из них, в некоторых или только в одном. Каждый банк сам решает, с какими бюро сотрудничать.

За кредитной историей обращаются с заявлением напрямую в БКИ или через сторонние сервисы. Два раза в год можно не платить за получение кредитного отчета в каждом бюро. Все дополнительные запросы будут платными.

Как выглядит кредитная история

Не существует правил, как должна выглядеть кредитная история, но несколько обязательных частей должны быть в каждой: титульная, основная, информационная и закрытая.

В титульной части — стандартные общие данные о субъекте кредитной истории: ФИО, паспортные данные, ИНН и СНИЛС.

В основной — сведения о текущих кредитах и вступивших в силу решениях суда о взыскании денежных средств, о банкротстве, а также кредитный рейтинг заемщика, если БКИ его рассчитывает.

Кредитный рейтинг, или скоринговый балл, — это оценка вашей платежной дисциплины на основании данных, которые есть у БКИ о вас. Бюро учитывает, брал ли человек кредиты, сколько их было и как он их выплачивал. Важно понимать, что кредитный рейтинг носит информационный характер.

Он помогает примерно оценить свои шансы на получение кредита. При этом кредит выдает банк, а не бюро. При принятии решения, выдавать кредит или нет, банк оценивает много дополнительной информации о заемщике, которой нет у бюро. Из-за этого бывает, что кредитный рейтинг может быть не очень высоким, а кредиты все равно выдают, и наоборот: рейтинг высокий, а в кредитах отказывают.

В информационной части — все поданные заявки на кредит и результат их рассмотрения: выдан кредит или нет.

Закрытую часть видит только заемщик. В ней указаны все, кто когда-либо запрашивал кредитную историю субъекта и кто передавал в нее информацию.

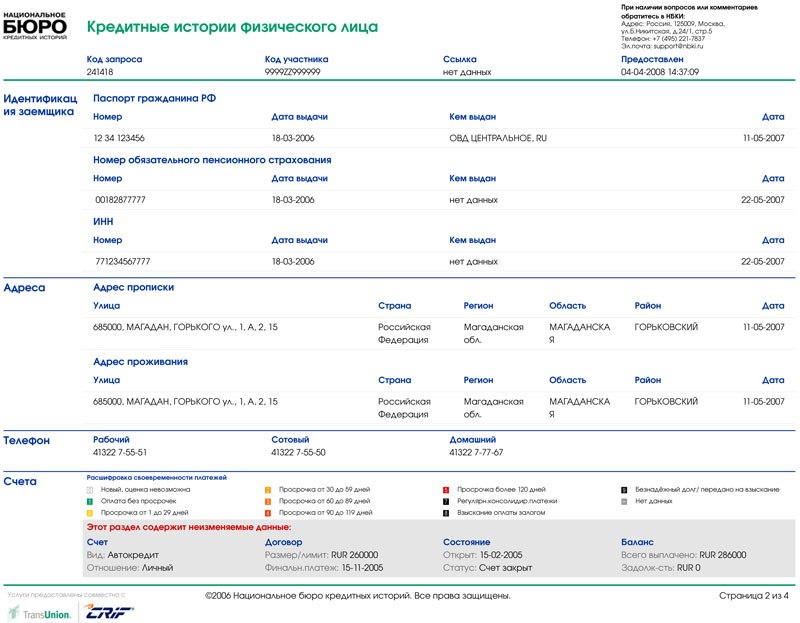

Кредитная история физического лица. Например, моя кредитная история выглядит так.

А вот так выглядит кредитная история человека, который брал кредиты. В ней содержится информация о виде кредита, когда он был взят, в каком банке, на какую сумму и как выплачивался

А вот так выглядит кредитная история человека, который брал кредиты. В ней содержится информация о виде кредита, когда он был взят, в каком банке, на какую сумму и как выплачивался

Расшифровка символов: как клиент погашал кредит

Просрочки: зеленый график — просрочек нет

Кредитная история юридического лица отличается тем, что в ней нет информационной части. В титульной части вместо личных данных содержатся реквизиты: название, адрес, ОГРН, ИНН. Поскольку организации могут продаваться, объединяться и менять названия, в титульной части находятся сведения и об этом.

Как формируется кредитная история

Кредитная история начинает формироваться после первой заявки на кредит. Когда подаете заявку, банк запрашивает ваше согласие на проверку кредитной истории. Если не дать согласие, банк будет не вправе смотреть вашу кредитную историю, но и не вправе выдать вам кредит.

Даже если вы в итоге не оформите кредит, информация о поданной заявке появится в вашей кредитной истории.

Иногда банки запрашивают ваше согласие на проверку кредитной истории, если вы оформляете дебетовую карту. Это для того, чтобы банк мог в дальнейшем предлагать вам разные продукты, включая кредиты.

При оформлении дебетовой карты можете отказать банку в проверке кредитной истории. Это не может стать причиной отказа в дебетовой карте.

Какая кредитная история считается хорошей

Разные банки по-разному оценивают кредитную историю. Например, одни банки проверяют информацию по кредитам за последний год, другие анализируют, как выплачивались кредиты три или даже пять лет назад.

Еще пример: одни банки критично относятся даже к мелким просрочкам, другие же готовы выдать кредит, даже если у человека было несколько просрочек по несколько месяцев.

Специальная система оценки заемщика называется скорингом. Банки считают хорошей кредитную историю со следующими свойствами.

Старше одного года. Чем она старше, тем больше информации о заемщике может изучить банк. Это помогает лучше оценить его платежеспособность. Этот критерий работает совместно с количеством взятых кредитов.

Например, если человек взял один кредит в 2015 году, а в 2016 году его выплатил, возраст кредитной истории не будет иметь особого значения: кредит был давно, у заемщика могло измениться финансовое положение и как он сможет выплачивать кредиты в 2021 году — уже не совсем понятно.

Без просрочек. Желательно, чтобы их не было вообще. Если они были, все будет зависеть от того, как долго не выплачивали кредит и как давно были просрочки. Например, если не платили по кредиту полгода, потом внесли платеж и через месяц подали заявку на новый кредит, скорее всего, банк не готов будет выдать вам кредит: есть риск, что ваше финансовое положение нестабильное.

Без большого количества одновременых заявок на кредиты. Если человек одновременно подает заявку на пять кредитных карт или кредитов наличными, банк может подумать, что у человека финансовые проблемы. Из-за этого скоринговая система может выдать отказ в кредите.

Исключение — если речь об ипотеке или автокредите. Эти кредиты обеспечены залогом, и здесь банк точно понимает, что человек просто сравнивает предложения банков, а не планирует одновременно взять пять ипотек.

Сколько было кредитов. Чем больше заемщик успешно выплатил кредитов, тем лучше. Отдельно будет полезно, если человек брал разные кредиты: кредиты наличными, товары в рассрочку, кредитные карты, ипотеку или автокредит. Так банк будет понимать, что человек может планировать свои деньги для разных видов и сумм кредитов.

Кредитная нагрузка. Если у человека много открытых кредитов, с новым кредитом он может не справиться. Банку попросту невыгодно выдавать кредит закредитованному заемщику.

Какая кредитная история считается плохой

Ключевыми показателями плохой кредитной истории являются просрочки и высокая кредитная нагрузка. Особенно негативный фактор — если кредит был продан коллекторам, на заемщика подали в суд или он вообще не выплатил кредит. В таких случаях банк, скорее всего, откажет в кредите.

Все остальные показатели являются второстепенными. Например, частота заявок на кредиты или решения по ним важны для одного банка, а другой к этой информации относится более лояльно.

Отдельные банки могут с настороженностью смотреть на заемщиков, у которых еще нет кредитной истории. Поскольку нет информации о том, как человек ранее выплачивал кредиты, непонятно, как он будет выплачивать кредит: погасит его вовремя, выплатит заранее или вообще не выплатит.

Зачем кредитная история компаниям

Кредитную историю используют кредиторы, страховщики и работодатели. Так они ищут надежных клиентов и сотрудников. По закону любая организация, имеющая письменное согласие субъекта кредитной истории, вправе запросить его кредитную историю.

Кредиторы решают, давать кредит или нет. Кредиторами могут быть:

Кредитор должен проверить заемщика: насколько он надежный и сможет ли вернуть деньги. В какой бы банк вы ни обратились, все они увидят вашу кредитную историю.

Страховщики защищаются от мошенников и безответственных людей. Если клиент опаздывает с платежами и у него несколько кредитов, то ему явно не хватает денег. Ради них он, возможно, сымитирует ДТП. Поэтому таким клиентам страховщики готовы повысить стоимость полиса или вовсе отказать им в страховке. Заемщикам с хорошей кредитной историей страховщик может сделать скидку на страховой полис.

Клиенты с просрочками по кредитам чаще обращаются в страховые компании за выплатой и просят на 30—50% больше, чем надежные клиенты.

Работодатели оценивают сотрудника: насколько он дисциплинированный и ответственный. Обычно кредитную историю запрашивают крупные компании, а также финансовые и кредитные организации, в частности если человек претендует на важную должность. Если человек закредитован, то у него явно проблемы с принятием решений.

Эксперты газеты «Известия» считают, что такой сотрудник завалит проект, не заметит ошибку или смошенничает. Кредитная история — лакмусовая бумажка для должности с материальной ответственностью: директора, бухгалтера или завхоза.

Встречают по отчету — статья в «Российской газете»

Кредитная история попадает под закон о защите персональных данных, поэтому ее не выдают кому попало. Это значит, что если работодатель хочет проверить вашу кредитную историю, он должен попросить вас подписать письменное согласие. Вы можете отказаться, но тогда и работодатель может отказать вам в трудоустройстве.

Чем кредитная история полезна для вас

Оценить свои шансы на получение кредита. Если вы ранее уже брали кредиты, стоит хотя бы раз в год проверять свою кредитную историю на случай появления там ошибок.

Например, иногда бывает, что информация о выплате кредита не появилась в кредитной истории, из-за чего за человеком может числиться просрочка. В итоге человеку отказывают в кредитах, хотя он все выплатил.

Понять, почему отказывают в кредите. Бывает, что человек ни разу не допускал просрочек по кредитам, а в новых кредитах ему отказывают. В случае отказа от кредита банк обязан сообщить БКИ причину, по которой в кредите отказано. Посмотрев причину в кредитном отчете, можно будет примерно понять, что именно не понравилось банку: вы сами или ваша кредитная история.

Как часто обновляется кредитная история

Кредитная история обновляется каждый раз, когда появляется новая информация о заемщике. Например, если человек подал заявку на кредит, внес платеж или просрочил его, эта информация появится в кредитной истории.

По закону источник формирования кредитной истории обязан в течение пяти рабочих дней сообщить в БКИ информацию о любых изменениях в кредитной истории заемщика.

Вся информация о ранее взятых кредитах исчезнет из кредитной истории, если в течение десяти лет в ней не происходило никаких изменений: никто ее не запрашивал, вы не подавали новых заявок, не имели текущих кредитов. На практике это почти невозможно.

Есть ли кредитная история, если вы не брали кредитов

Информация о вас может быть в БКИ, даже если вы никогда не обращались за кредитами.

Я никогда не брала кредиты, при этом в БКИ есть информация обо мне. Это связано с тем, что я давала согласие на проверку моей кредитной истории при трудоустройстве и оформлении дебетовой карты. Поэтому, хотя кредитов я не брала, в бюро все равно хранится информация обо мне.

Дополнительные сведения о долгах могут внести операторы сотовой связи и судебные приставы из-за просрочек по алиментам и ЖКХ.

Если остались вопросы или хотите узнать больше, посмотрите видеоролик. Эксперт банка по кредитам объясняет, что такое кредитная история, почему банкам она так важна и что делать, если планируете брать крупный кредит, а кредитной истории нет.