Кредитный рейтинг облигаций что это

Рейтинги облигаций — что они означают и как ими пользоваться?

Частному инвестору трудно самостоятельно оценить качество долговых обязательств того или иного эмитента. Для выполнения такой оценки созданы специальные организации — рейтинговые агентства (РА). Самые известные и крупные РА в мире — это Standard & Poor’s (S&P), Moody’s Investors Service и Fitch Ratings, а в России — АКРА и Эксперт РА.

После анализа отчетности компаний, бюджетов государств и макроэкономической ситуации РА присваивают им кредитный рейтинг (КР) — мнение по поводу уровня кредитного риска.

Что такое рейтинговая шкала?

Градация кредитного рейтинга осуществляется с помощью рейтинговой шкалы, где степень надежности эмитента обозначается в виде кода из букв, цифр и знаков. Кредитные рейтинги в диапазоне от ААА до ВВВ называют инвестиционными. Напротив, рейтинги от BB+ и ниже считают неинвестиционными: вложения в облигации с такими рейтингами связаны с большим риском, а доходности по ним выше. Правда, высокий кредитный рейтинг тоже не дает гарантий от дефолта, но вероятность дефолта по таким облигациям близка к нулю.

На основании кредитного рейтинга:

эмитенты определяют размер процентной ставки по своим облигациям при размещении. Чем выше рейтинг, тем меньше риски инвесторов и ниже ставка купонной доходности;

инвесторы выбирают облигации с тем уровнем риска, который они готовы принять;

крупные инвестиционные фонды принимают решения о покупке акций и облигаций, а также о снижении их доли в портфеле, если кредитный рейтинг эмитента был понижен.

Повлиять на КР могут различные события — от политических рисков до повышения долговой нагрузки. Например, из-за политических рисков международные РА часто меняют рейтинги ОФЗ и компаний РФ. Поэтому российские инвесторы и фонды больше ориентируются на рейтинги отечественных, чем иностранных РА.

Для чего нужен прогноз по кредитному рейтингу?

Вместе с присвоением рейтинга РА обычно публикуют прогноз по его изменению в будущем. Позитивный прогноз говорит о вероятности повышения рейтинга, негативный — о вероятности его снижения, а стабильный — о том, что рейтинг, скорее всего, на том же уровне. А еще есть «развивающийся» прогноз — он говорит, что пересмотр рейтинга вероятен, но он может произойти как в сторону повышения, так и в сторону снижения.

Например, рейтинг ВВB- с негативным прогнозом говорит о вероятном будущем снижении рейтинга до BB+ и переходе облигаций в неинвестиционную категорию.

Как кредитные рейтинги влияют на рынок?

В мировом финансово-экономическом кризисе 2008 года РА сыграли не последнюю роль, присвоив высокие рейтинги американским ипотечным облигациям и банку Lehman Brothers. Эти ошибки в оценке рисков стоили инвесторам больших потерь. После этого в США даже ввели специальное регулирование деятельности РА.

Тем не менее, рейтинги РА продолжают оказывать сильное влияние на мнение инвесторов. Так, 8 августа 2011 года мировые рынки рухнули из-за снижения агентством S&P рейтинга американских гособлигаций. В тот день американский индекс Dow Jones рухнул на 5,5%, а российский РТС — на 7,84%.

Команда IF Bonds разработала для анализа облигаций собственный скоринг-рейтинг со шкалой от 1 до 10, где значения от 7 до 10 соответствуют инвестиционному уровню. Надеемся, что наш рейтинг поможет подписчикам ориентироваться в огромном множестве рейтингов от РА.

Кредитный рейтинг, ликвидность и налоги: что нужно знать для тестирования

Что такое кредитный рейтинг компании?

Кредитное рейтинговое агентство НКР;

Аналитическое кредитное рейтинговое агентство (АКРА);

Moody’s Investors Service;

Эксперты делают выводы не только на основании открытых документов и финансовой отчетности компаний, но и конфиденциальных данных, которые они получают. Шкалы, по которым они оценивают бизнес, бывают национальными и международными. Кроме того, они могут отличаться от агентства к агентству. Помимо этого, рейтинг одной компании у разных агентств может быть неодинаковым из-за различий в методологии либо разных мнений аналитиков.

Таким образом, рейтинги — это мнение агентства и ее аналитиков о кредитоспособности организаций. Они не являются абсолютной мерой вероятности дефолта и кредитного качества компаний, так как не всегда можно предсказать будущие события и тенденции. Кроме того, их пересматривают раз в год, поэтому иногда они могут не отражать ситуацию в компании при сильных колебаниях рынка. То есть положение дел в компании поменялось, а рейтинг обновить еще не успели.

Как правило, рейтинг состоит из нескольких частей. В него входят буквы, цифры, а также знаки «плюс» или «минус». Обычно оценки обозначаются латинскими буквами A, B, C, D. Чем больше букв A, тем лучше компания может выполнять свои обязательства по мнению агентства. D означает, что она находится в состоянии дефолта либо нарушила свои финансовые обязательства. Знаки «плюс» и «минус» показывают градацию каждой категории. Если в рейтинге стоит обозначение ru или rus, то он присвоен по национальной шкале.

Рейтинг облигаций как инструмент инвестора

Инвесторы часто используют кредитные рейтинги для принятия решения, вкладываться в компанию, бумагу или нет. Однако они не индикаторы качества инвестиций, не рекомендации по покупке, хранению или продаже бумаг.

«Их назначение отнюдь не в том, чтобы указывать на целесообразность тех или иных инвестиций. Рейтинги отражают лишь один аспект, необходимый для принятия инвестиционного решения, — кредитоспособность, а в некоторых случаях еще и уровень возмещения долга в случае дефолта», — отмечают в Standard & Poor`s.

Категории рейтингов

Значения международных рейтингов делятся на категории — инвестиционную, спекулятивную и дефолтную. Примерное распределение такое:

инвестиционная. В нее входят компании и финансовые инструменты с рейтингами от ААА до ВВВ, которые считаются надежными;

спекулятивная. В нее попадают организации с сомнительной кредитоспособностью, которые могут не пережить неблагоприятные условия рынка, а также бумаги, вкладываться в которые рискованно. Их рейтинги — от ВВ до C;

дефолтная. В эту категорию входят те, кто нарушил финансовые обязательства, находится в шаге от дефолта, начал процедуру банкротства и так далее. Сюда входят эмитенты с рейтингом D.

Однако эти категории и распределение между ними может отличаться в разных агентствах. В Standard & Poor`s и Fitch выделяют инвестиционную и неинвестиционную (спекулятивную) категории. В первую входят эмитенты с рейтингом от ААА до ВВВ включительно, а во вторую — все остальные.

Если у выпуска облигаций нет рейтинга, это значит, что у рейтингового агентства нет мнения о его кредитных рисках. То есть агентство не проверяло, в какой ситуации находится эмитент бумаг и может ли он выполнять свои обязательства, так что этот факт не обязательно означает, что у компании проблемы.

Ликвидность ценных бумаг — что это?

Понять, насколько бумага ликвидна, можно не только по спреду, но и по ее объему торгов — количеству совершенных сделок в денежном выражении в течение одной торговой сессии.

Иностранные и российские облигации: в чем риски?

При покупке облигаций инвесторы сталкиваются с определенными рисками. Среди них:

При покупке облигаций иностранных компаний возникает еще один риск — валютный. Это возможность убытков из-за изменения курса валюты, в которой инвестор купил бумаги, а также дополнительной налоговой нагрузки.

Считаем налогооблагаемый доход

В доход по облигациям входят:

прибыль от погашения облигации, если инвестор купил ее дешевле номинальной стоимости.

(110х75) — (100х50) = 3250

Сдаем тестирование «неквалов» с Банки.ру. Серия 2. Высокодоходные облигации

10 Время прочтения: 6 минут

Самая простая тема из тех, что могут попасться вам на тесте. Но расслабляться не стоит.

Это вторая шпаргалка из нашего цикла для подготовки неквалифицированных инвесторов к обязательному тесту от ЦБ. Такая есть уже по опционам, фьючерсам и другим производным.

Целиком название этой части теста в блоке «Знания» сформулировано витиевато и может отпугнуть даже своей длинной формулировкой, которую здесь мы приводить не будем.

Если перевести это на более доступный язык, то речь об облигациях без рейтинга либо с рейтингом ниже инвестиционного. Совсем коротко — о «мусорных» облигациях (junk bonds — устоявшийся термин за рубежом). Они же на жаргоне банкиров, брокеров и инвесткомпаний называются «высокодоходные облигации», поскольку у них и правда самые высокие ставки доходности (ставка купона превышает ключевую ставку ЦБ минимум на 5 процентных пунктов, объем выпуска долговых бумаг менее 1 млрд рублей).

Высокодоходные («мусорные») облигации

Варианты ответов на сам тест — их по каждому вопросу должно быть четыре — не опубликованы. Но эта часть тестов, как и предыдущая, целиком вошла в прошлогодний конкурс «Лучший частный инвестор» и по его итогу была полностью сохранена в новом стандарте. Могут быть вариации в первом вопросе, который эксперты Центробанка рекомендовали скорректировать, но общий смысл написанного от этого не изменится. Приводим вопросы и ответы сразу, а ниже разбираем детали.

Вопросы теста и правильные ответы

1. Кредитный рейтинг облигаций — это:

А. Оценка рейтинговым агентством способности компании — эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям (правильный ответ).

Б. Обязанность эмитента выполнить взятые на себя финансовые обязательства по этим облигациям.

В. Гарантия рейтингового агентства, что эмитент облигаций выполнит взятые на себя финансовые обязательства по этим облигациям.

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

А. Точная дата не может быть определена (правильный ответ).

Б. В любой рабочий день, определенный самим инвестором.

В. Не раньше следующего объявленного периода выкупа облигаций эмитентом (оферта).

3. Пожалуйста, выберите правильный ответ из следующих утверждений.

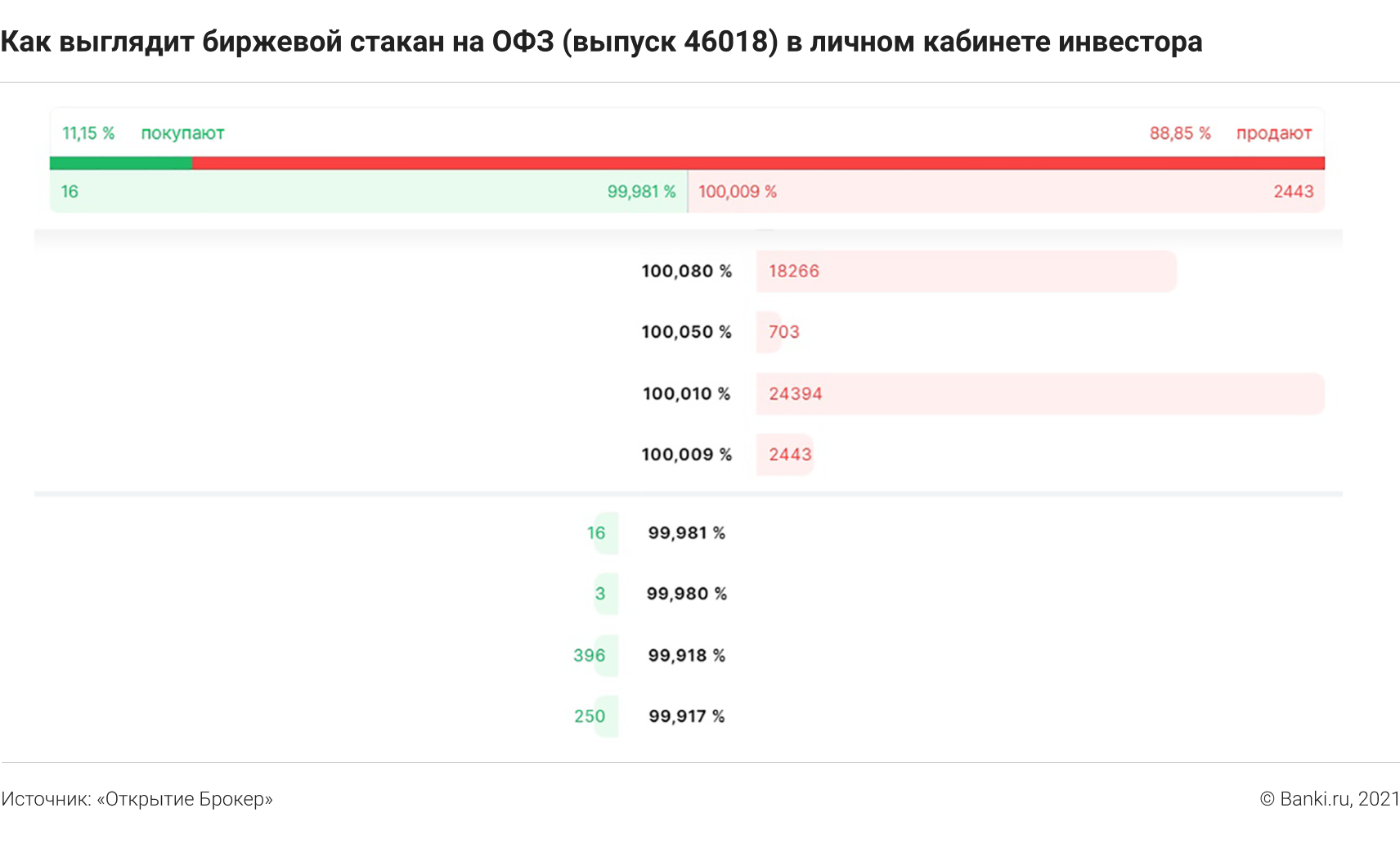

А. Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред) (правильный ответ).

Б. Ликвидность облигации не влияет на разницу между ценами заявок на покупку и продажу (спред).

В. Как правило, чем ликвиднее облигация, тем больше разница между ценами заявок на покупку и продажу (спред).

4. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

А. Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций (правильный ответ).

Б. Наличие повышенных рисков дефолта по данному выпуску облигаций.

В. Более высокую ставку купона по сравнению с облигациями, имеющими кредитный рейтинг.

Пояснения и комментарии

По вопросу 1. Простейшее определение кредитного рейтинга — это оценка кредитоспособности.

Кредитоспособность

Оценку дает сторонняя организация (агентство) по заказу самого эмитента: государства, региона, компании — любой структуры, которая выпускает собственные облигации. Рейтинг может быть присвоен самой организации (эмитенту) и каждому отдельному выпуску ее облигаций.

Агентства могут менять или полностью отзывать рейтинги. Эмитент может сам от них отказаться, если считает их несправедливыми. Рейтинг не дает гарантий ни со стороны оцениваемой организации, ни со стороны агентства. Это лишь сводное экспертное мнение о том, насколько эмитент устойчив или, наоборот, близок к дефолту.

В отношении облигации дефолт — это ситуация, когда не пришел вовремя купон либо бумага не была погашена в срок. Речь не обязательно идет о неминуемом банкротстве компании. Могут быть проблемы организационного плана. Но для инвестора это в любом случае плохо. Есть прямая зависимость: чем выше рейтинги облигаций, тем просрочки (дефолты) по ним реже. И наоборот.

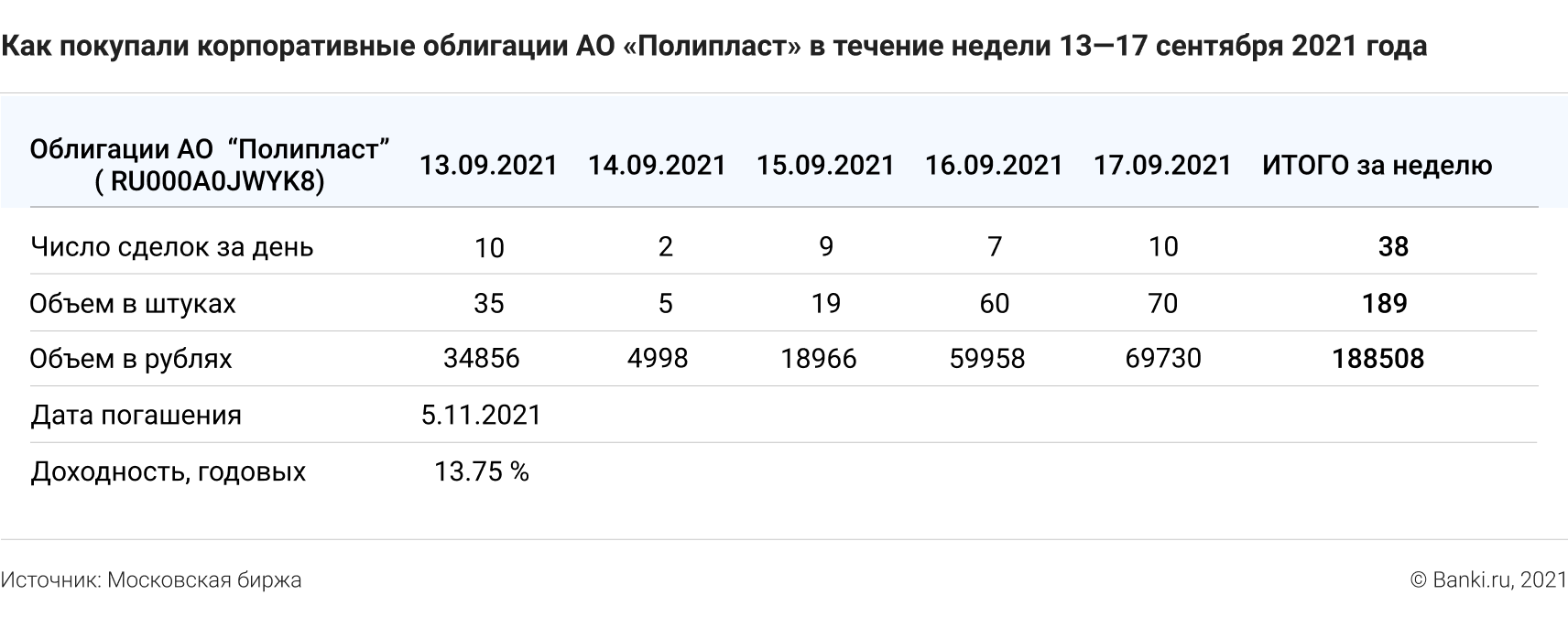

По вопросу 2. Инвестор, разумеется, может подать заявку на продажу в любой момент в часы работы биржи. Это общее правило для любых облигаций. Но у низкорейтинговых бумаг обычно мало покупателей и продавцов. Из-за этого облигации могут стоять на продажу часами, днями и даже неделями. Пример такой ситуации приведен ниже. За неделю — меньше 40 сделок на общую сумму менее 200 тыс. рублей.

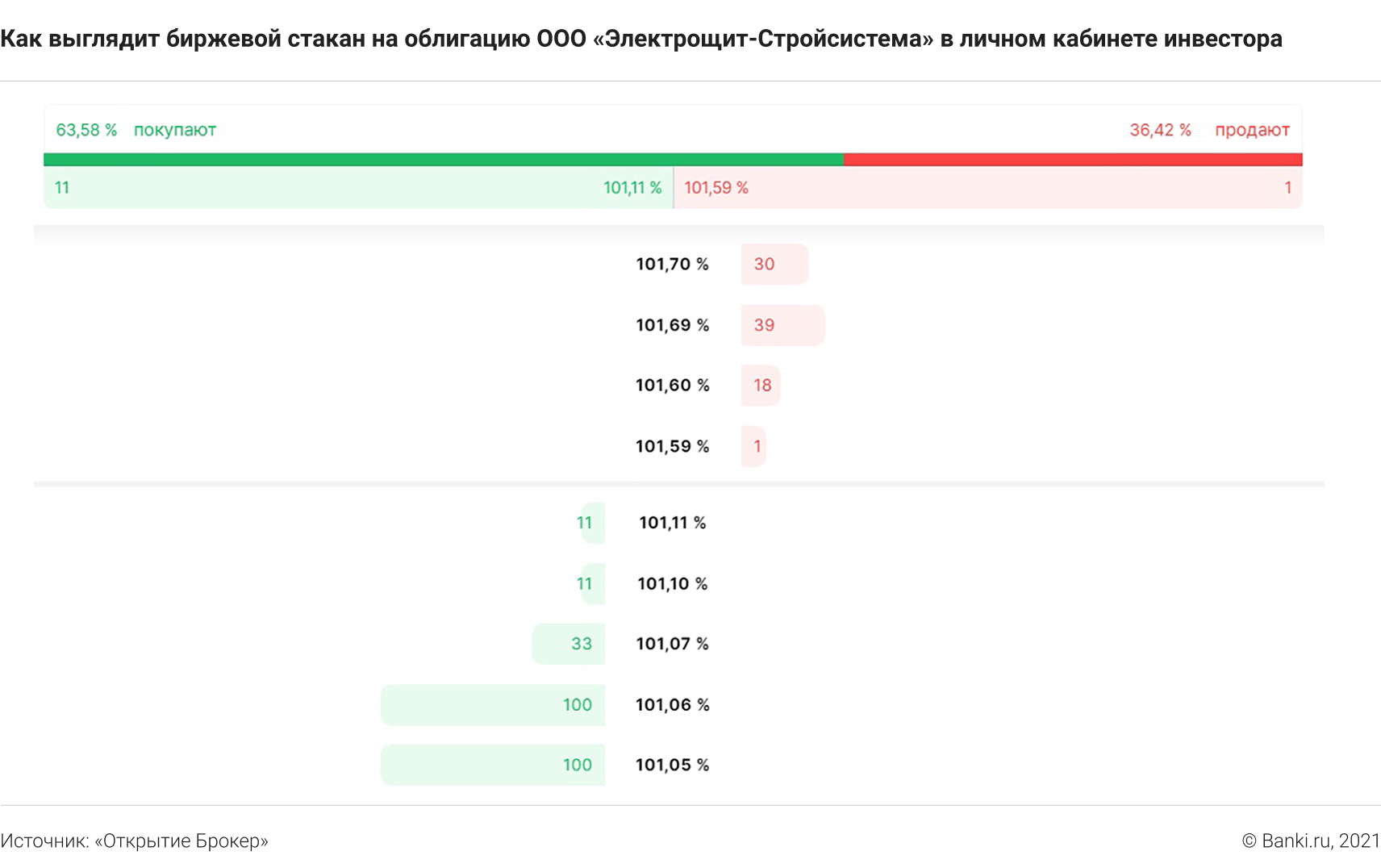

А вот, для сравнения, обратная ситуация: число участников на торгах так мало, что они выставляют заявки максимально далеко друг от друга в надежде взять вторую сторону «измором», то есть дождаться движения цены именно в свою сторону, а не наоборот. В итоге — огромный разрыв между минимальной ценой продавца и максимальной ценой покупателя (спред), и рыночная цена «гуляет» почти на 5 рублей в каждой облигации. При сумме в 100 тыс. рублей переплата здесь может доходить до 500 рублей за сделку.

По вопросу 4. При определенных условиях каждый из перечисленных трех вариантов ответа может быть правильным. Например, отсутствие рейтинга в облигациях, которые на бирже продаются с трудом, и в высокодоходных облигациях почти всегда означает более высокую ставку (в том числе более высокий купон). Это происходит потому, что инвесторы закладывают более высокий риск дефолта по таким бумагам.

Однако опытным путем установлено (спасибо нашим читателям — подробности можете узнать в комментариях под этой статьей), что верный вариант все же A — «Отсутствие мнения кредитного рейтингового агентства…». Этот вариант справедлив при любых условиях: если эмитент не обращался за рейтингом в агентство, то он его и не имеет, что вполне логично.

Оценка надежности эмитента облигации

Оценка надежности эмитента или его кредитного качества не является четко стандартизованной процедурой, и каждый покупатель облигаций, будь то инвестиционный банк, пенсионный фонд или обычный частный инвестор, может решать эту задачу по-разному. По сути, оценка кредитного качества сводится к вопросу: насколько вероятен дефолт?

Можно выделить несколько основных подходов, используемых специалистами:

Модели, основанные на рыночных данных

Основаны на использовании специальных формул, связывающих котировки акций и облигаций компании с ее надежностью. Используется идея, что дефолт происходит тогда, когда активы компании снижаются до определенного порогового уровня по отношению к его обязательствам. В основе структурных моделей обычно лежат работы Блэка, Шоулза и Мертона, предлагавших также методы для определения справедливой цены опционов.

— Модели сокращенных форм

В этих моделях используется информация о текущей стоимости долговых обязательств эмитента и спредах их доходности к безрисковым ставкам (кривой бескупонной доходности ОФЗ в РФ). Также для оценки надежности могут использоваться рыночные котировки кредитных дефолтных свопов.

Модели, основанные на оценке фундаментальных показателей

— На базе макроэкономических показателей

В основе лежит идея, что вероятность дефолтов коррелирует с циклами экономической рецессии. Как правило, такие модели представляют из себя регрессию (математически описанная зависимость) между макроэкономическими показателями и частотой дефолтов в отрасли. Используются для оценки системного риска по отраслям или экономике в целом.

— На базе показателей финансовой отчетности

Для оценки платежеспособности используются модели, учитывающие финансовые показатели, публикуемые в бухгалтерской или финансовой отчетности эмитента.

Модели, основанные на кредитных рейтингах

Для оценки вероятности дефолта строится модель, которая позволяет присвоить каждому эмитенту определенный рейтинг, соответствующий его надежности. Является наиболее распространенным подходом. Для принятия решений могут использоваться как внутренние рейтинги, рассчитанные самим инвестором, так и внешние, присвоенные независимыми кредитными рейтинговыми агентствами.

Модели на основе продвинутых подходов (advanced models)

К данному классу можно отнести модели нейронных сетей, методы нечеткой логики, модель Крамера-Лунберга и другие новейшие алгоритмы обработки данных.

Как оценить надежность эмитента облигаций обычному частному инвестору

Рядовой инвестор на российском рынке зачастую ограничен в доступе к наиболее полной информации об интересующих его компаниях и к мощным вычислительным инструментам, позволяющим ее обработать. Кроме того, для оценки кредитного качества эмитента на экспертном уровне необходим набор специфических компетенций, овладение которыми занимает немалое время.

Однако в вопросе частных инвестиций зачастую сложные вычисления не требуются. Сравнительно небольшие суммы инвестирования позволяют сформировать достаточно ликвидный портфель из небольшого числа бумаг хорошо известных эмитентов. Отсутствие необходимости слишком широкой диверсификации позволяет сфокусироваться на более прозрачных компаниях и упрощает задачу мониторинга их финансового состояния.

При оценке кредитного риска частному инвестору необходимо ответить на два основных вопроса: готов ли он принять на себя конкретный риск ради конкретной предлагаемой доходности и если да, то какую долю в портфеле стоит выделить с учетом всех факторов?

Категория эмитента

По надежности эмитента бумаги на российском рынке можно условно разделить на следующие категории:

Облигации Федерального займа ОФЗ — максимально надежные бумаги на российском долговом рынке. Эмитентом является государство, которое гарантирует выплату по данным обязательствам. В настоящий момент Россия имеет высокий запас прочности в виде золотовалютных резервов, так что сомневаться в платежеспособности оснований нет.

Муниципальные облигации с высоким рейтингом и корпоративные бумаги квазигосударственных компаний. К этой категории относятся бумаги субфедеральных и муниципальных образований, а также облигации госкомпаний, которые даже в случае финансовых проблем с большой вероятностью получат государственную поддержку.

Эти бумаги также считаются высоконадежными, но все-таки чуть более рискованными, чем ОФЗ, что отражается в более привлекательной доходности. Такие облигации имеют очень небольшой спред к сопоставимым по дюрации выпускам ОФЗ.

Остальные корпоративные и муниципальные облигации. Этот сегмент является более рискованным, но и более доходным. Эти облигации представляют наибольший интерес для оценки кредитоспособности. Если удастся найти компанию, которая имеет недооцененный рейтинг и поэтому предлагает более высокую доходность, то ее облигации могут стать очень хорошей инвестицией.

Преддефолтные облигации. Самые рискованные облигации, которые частному инвестору лучше обходить стороной. Доходность по этим выпускам резко отличается от средней по рынку в большую сторону, а о проблемах компании часто можно легко узнать по публикациям в СМИ.

Уровень рыночной доходности

Стоит помнить, что в ликвидных облигациях очень низкий уровень неэффективности по соотношению риск/доходность. Иными словами, рыночная информация оперативно учитывается в рыночных котировках и чем выше доходность по облигации, тем выше риск вложений в нее.

Доходность облигации складывается следующим образом:

Доходность = безрисковая ставка + премия за риск

Для российского рынка безрисковой ставкой считается доходность государственных ОФЗ. Чем выше доходность облигации относительно соответствующего участка кривой бескупонной доходности ОФЗ (G-кривой), тем выше связанный с ней риск.

Подробнее о том, что такое кривая бескупонной доходности, как она строится и что означает, читайте в специальном материале О чем говорит кривая доходности ОФЗ

На графике G-кривой, который можно найти на сайте Мосбиржи, по оси Х указана дюрация, а по оси У — соответствующая доходность. Чтобы оценить премию за риск, сравните доходность интересующего вас выпуска облигаций с доходностью соответствующей по дюрации точки на графике. На рисунке ниже долговым бумагам с дюрацией 1 год соответствует безрисковая доходность 7,6%.

При текущем уровне рублевых ставок (январь 2019 г.) премия за риск в пределах 1-1,5% условно указывает на достаточно высокую надежность рассматриваемого выпуска.

Премия за риск 1,5-3% говорит о том, что инвесторы учитывают ряд рисков, которые могут реализоваться в случае ухудшения рыночных условий. Однако пока прогнозы таких ухудшений не подразумевают и рынок не требует чересчур высокой доходности.

Премия за риск 3-5% должна насторожить инвестора. Необходимо подробно изучить финансовую ситуацию компании, чтобы понять, почему инвесторы требуют по ней такую высокую доходность. Возможно, компания уязвима к каким-либо рыночным событиям и угроза их наступления представляется вполне реальной.

При премия за риск более 5% необходимо максимально внимательно изучить ситуацию с финансовым положением компании и причиной высокой доходности. В случае малейших сомнений лучше отказаться от таких инвестиций.

Стоит отметить, что приведенная классификация является условной. В некоторых отраслях средняя премия за риск может быть выше, чем по рынку в целом. Также спреды могут существенно расшириться в случае потрясений в экономике. Поэтому не стоит буквально воспринимать приведенные выше цифры. Они указаны для формирования примерного представления о данном способе оценки рисков.

Также стоит учитывать ряд технических нюансов. На сроках до полугода метод оценки спреда малоинформативен, так как облигации с высоким купоном могут давать повышенную доходность при приближении срока погашения. Это связано с тем, что рыночная цена сближается с номиналом.

Кроме того, необходимо удостовериться, что доходность по облигации рассчитана корректно. Для флоатеров и линкеров, доходность которых зависит от внешних факторов, спреды к безрисковой ставке могут отличаться от среднерыночных.

Использование кредитных рейтингов

Перед покупкой обязательно ознакомьтесь с кредитными рейтингами, присвоенными эмитенту. Кредитный рейтинг — это подробный анализ кредитного качества эмитента, выполненная за вас квалифицированными специалистами рейтинговых агентств.

Наиболее авторитетными являются международные рейтинговые агентства «большой тройки»: S&P, Moody’s и Fitch, рейтинги которых используют в том числе крупные институциональные инвесторы.

Из-за санкций США в отношении России большинство российских эмитентов, за исключением крупных публичных компаний, не имеют рейтингов от этих агентств. Поэтому для них можно использовать рейтинги национальных агентств АКРА и Эксперт РА. Помимо непосредственного значения рейтинга, на сайте этих агентств можно ознакомиться с кратким обоснованием того или иного значения.

Международные и национальные рейтинговые шкалы различаются. Максимальный рейтинг международных агентств для российских эмитентов ограничен рейтингом РФ, который на январь 2019 г. находится на уровне BBB- по шкалам S&P и Fitch и Ba1 по шкале Moody’s.

К сожалению, на текущий момент даже национальные рейтинговые агентства не охватывают всех российских эмитентов долговых бумаг. Можно рассмотреть отказ от добавления в портфель облигаций, не имеющих рейтингов. Особенно это касается бумаг банков и финансовых компаний, анализ которых является непростой задачей и в запутанной отчетности которых может быть зарыто много негативных «сюрпризов».

Если у эмитента нет рейтинга, но вы провели самостоятельный анализ и уверены в недооценке его облигаций, то можете рассмотреть покупку этих бумаг, но рекомендуется ограничить их присутствие в портфеле небольшой долей. Также в этом случае постарайтесь по максимуму сравнить свое мнение с мнением аналитиков и экспертов, покрывающих данные бумаги.

Как оценить уязвимость компании

Для более глубокого понимания надежности компании следует получить более-менее развернутое представление о ее деятельности и ознакомиться с финансовой отчетностью. Не вдаваясь в тонкости, можно предложить обратить внимание на следующие моменты:

— Оцените величину чистого долга компании. Из каких обязательств он состоит и каков график погашения? В какой валюте номинирован? Как соотносится с собственным капиталом? Как соотносится с показателем EBITDA? Для большинства компаний с нормальным уровнем долговой нагрузки показатель чистый долг/EBITDA составляет не больше 3-3,5х.

— Оцените свободный денежный поток эмитента (FCF). Как он соотносится с процентными платежами по долгам, графиком погашения? FCF растет или снижается? Диверсифицированы ли источники доходов компании? Как доходы зависят от цен на сырье/экономических условий? Какова величина ликвидных активов, которые эмитент может при необходимости продать, чтобы погасить задолженность.

— Ближайшие оферты. Предусмотрены ли ковенанты (условия), при которых эмитент обязан выкупить весь выпуск облигаций досрочно? Смоделируйте ситуацию, при которой все инвесторы предъявят свои бумаги к выкупу. Хватит ли у эмитента средств на выкуп в такой ситуации? Может ли он погасить долг за счет запасов наличных средств или продажи каких-то ликвидных активов?

— Угрожают ли компании политические/судебные риски? Может ли компания рассчитывать на финансовую поддержку со стороны мажоритарного акционера/государства? Зависит ли компания от крупных поставщиков/клиентов? Кто является крупным кредитором компании и как он может повести себя в случае угрозы технического дефолта?

Диверсификация и регулярный мониторинг за риском портфеля

Не стоит инвестировать все средства в одну облигацию или в разные облигации одного и того же эмитента. Диверсифицируйте вложения по эмитентам и отраслям. Бумагам эмитентов с более низким кредитным качеством выделяйте меньшую долю, чем бумагам с более высоким уровнем надежности.

Не стоит также оставлять свой портфель без присмотра, если только это не инвестиции, требующие внимания раз в 5 лет. Довольно часто новости о появлении рисков ухудшения финансового положения эмитента появляются гораздо раньше технического дефолта. Будьте в курсе новостей и следите за выходом отчетности эмитентов. При появлении тревожных сигналов стоит внимательно изучить ситуацию, ознакомиться с мнением экспертов по данному вопросу и пересмотреть долю облигаций проблемного эмитента в своем портфеле вплоть до исключения.

Последние новости

Рекомендованные новости

Индекс МосБиржи демонстрирует скромный отскок после вчерашнего падения

Кто выигрывает, а кто в проигрыше от роста инфляции

Nokia. Почему стоит рассмотреть акции для покупки на 2022

У рубля была причина не упасть

Какие российские IPO ждать в 2022 году

Как заработать на ИИС до 100%

Нефть снова растет. Кого из нефтяников добавить в портфель

10 акций роста. Экспертиза Индекса Next Generation 50

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.