Кредитный скоринг что это

Что такое кредитный скоринг

Заемщику, желающему получить высокий скоринговый балл, открывающий доступ к лучшим кредитным программам и выгодным процентным ставкам, расскажем, что такое скоринг в банке и как его улучшить.

Что такое кредитный скоринг

Как работает кредитный скоринг?

Специальная программа в автоматическом режиме обрабатывает информацию о клиенте, предоставленную им самим при заполнении анкеты, а также из других источников:

Скоринг напоминает компьютерную игру, в которой заемщик зарабатывает баллы в зависимости от:

Чем большее количество баллов наберет претендент, тем больше у него возможности рассчитывать на одобрительное решение банка в плане выдачи кредита.

Для чего нужен кредитный скоринг?

Скоринг необходим банку, чтобы оценить клиента с точки зрения:

Виды кредитного скоринга

Система скоринга применяется не только на стадии рассмотрения заявки на получение кредита. Используются различные модели, в зависимости от этапов кредитного скоринга:

Что влияет на оценку кредитоспособности клиента?

На числовое значение скоринга влияет огромное количество факторов:

Как узнать скоринговый балл?

Как обойти кредитный скоринг?

Намереваясь ввести в заблуждение скоринговую систему, внеся в анкету недостоверные факты и сведения, можно:

И даже подвергнуться санкциям со стороны правоохранительных органов.

Как увеличить шансы на получение кредита?

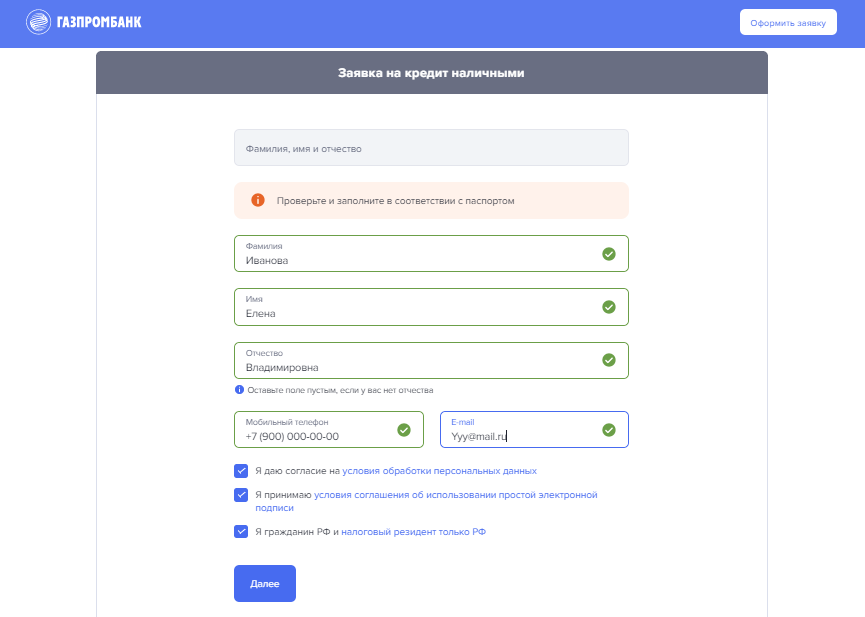

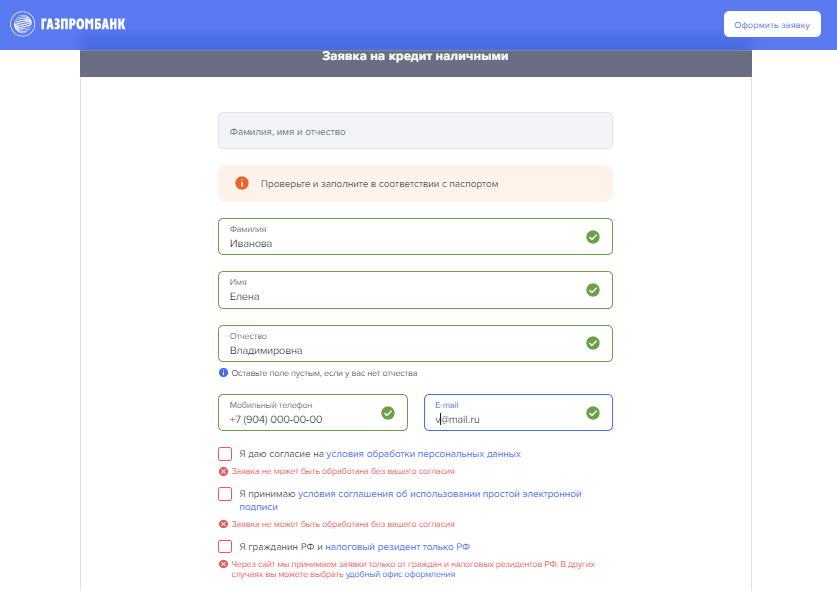

К процедуре оформления кредита нужно отнестись серьезно. Начиная с того, что:

Даже такая мелочь, как покупка мобильного телефона, позволяющего устанавливать современные приложения, может способствовать тому, что вы не получите отказ банка по скорингу.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Скоринг в банке: что это такое простыми словами

Если вы хотите занять деньги в банке, важно вовремя погашать долги, оплачивать коммуналку и даже следить за своими постами в соцсетях. Почему? Расскажем в статье.

Люди не обращаются к кредиторам просто так, чаще всего на это есть серьезные причины. И меньше всего хочется получить отказ в банке.

В статье расскажем, что такое кредитный скоринг – алгоритм, который помогает финансовым организациям объективно оценить, стоит ли выдавать заем конкретному клиенту. Понимание алгоритмов этой системы позволит узнать, на что она обращает внимание, а также улучшить репутацию перед финансовыми организациями.

Что такое кредитный скоринг

Многие знают, что на подтверждение займа влияет кредитная история (КИ). Однако на практике оказывается, что дело ограничивается не только ей.

Существует более широкая система оценки добросовестности заемщика, которая называется скоринг. Она показывает, сможет ли клиент финансовой организации платить по долгам без просрочек.

Слово «score» переводится с английского как «счет». И действительно, система выглядит как рейтинг, в котором люди с более высокими показателями имеют больше шансов на одобрение займа, а люди с низкими – меньше.

Как работает кредитный скоринг

Упрощенно алгоритм выглядит следующим образом.

У каждого кредитного предложения есть своя планка. Если клиент наберет больше баллов – заем одобрят, если меньше – отклонят.

В этой системе роль человека сводится к минимуму, так как в основе анализа лежат математика и статистика.

Важно: даже если в банке работает близкий родственник, повлиять на решение не получится. Никто не сможет замолвить слово за заемщика, так как конечный вердикт выносит программа.

Рассмотрим подробнее суть работы скоринга. Считается, если у людей схожие привычки, то и к займам они будут относиться одинаково. Поэтому людей, которые еще только претендуют на заем, сравнивают с теми, кто уже платит или оплатил свой долг. На основе этого компьютерный алгоритм выстраивает скоринговую модель.

Заемщика оценивают по разным характеристикам – например, смотрят на его КИ, своевременную оплату штрафов и даже на профиль в социальных сетях.

Важно: точную информацию об оцениваемых параметрах и работе алгоритма держат в тайне, чтобы избежать мошенничества и взлома.

Каждый параметр приносит человеку определенное количество баллов. Допустим, если все коммунальные платежи оплачены – баллов будет больше, а если есть долги – меньше.

Кроме того, каждая характеристика имеет свой вес. Например, КИ может приносить больше баллов, чем состояние платежей по ЖКХ.

Зачем нужен хороший кредитный рейтинг

Хороший кредитный рейтинг позволяет рассчитывать на одобрение займа с выгодными условиями. Если рейтинг невысокий, тогда одобрят микрозайм под высокий процент.

Кроме того, кредитный рейтинг действует как хороший инструмент для самоконтроля. Если он невысокий, значит, у клиента есть какие-то финансовые проблемы – задолженности, высокая плата по прошлым займам, непостоянный заработок и тому подобное.

Отказ в предоставлении займа можно рассмотреть как своеобразный старт для работы над собой.

Закономерный вопрос – как выглядит рейтинг?

Чаще всего российские финансовые организации используют шкалу Национального бюро кредитных историй (НБКИ), интервал которой составляет от 300 до 850 баллов.

Балл

Значение

Нет шансов получить заем

Низкий балл, крупные финансовые организации не рассматривают

Хороший балл, есть шансы на одобрение займа со стандартными условиями

Отличный балл, одобрить заем могут с более выгодными условиями

Какая информация учитывается в рейтинге

Давайте разберемся, какую конкретно информацию используют для алгоритма и где ее берут.

Все претенденты на заем заполняют анкету, в которой указывают основную информацию о себе.

На рейтинг могут повлиять:

Это самая весомая характеристика. Она показывает количество и размер займов, отказы от других кредиторов, просрочки и их срок (короткие просрочки менее опасны, чем затяжные).

Кроме основных характеристик есть множество мелких нюансов. Например, система обращает внимание даже на количество обращений в МФО – если их много, вероятно, заемщику есть, что скрывать от крупных финансовых организаций, поэтому он берет деньги в более лояльных организациях. А если тип займов разный, и они оформлялись в разных финансовых организациях, – это хорошо.

Важно: свежие записи имеют больший вес для системы, чем старые. Поэтому нужно, чтобы КИ была в хорошем состоянии.

Если человек является клиентом определенного банка и хочет оформить заем там же, система подтягивает всю известную банку информацию: доходы, расходы, вклады и т.д. Такая информация позволяет построить более точную скоринговую модель и оценить поведение клиента относительно финансов.

Кроме основных параметров, финансовые организации могут использовать любые доступные данные. Модель телефона, оплату по ЖКХ, вид расходов и даже открытую информацию из профиля в социальных сетях.

Важно: люди без КИ тоже попадают в скоринговый рейтинг и предсказуемо получают низкий балл. Чтобы начать формирование положительной КИ, можно завести кредитную карту и погашать долги без просрочек. Отличный вариант – использовать карту рассрочки «Халва», чтобы покупать товары в рассрочку и не переплачивать проценты.

Виды кредитного скоринга

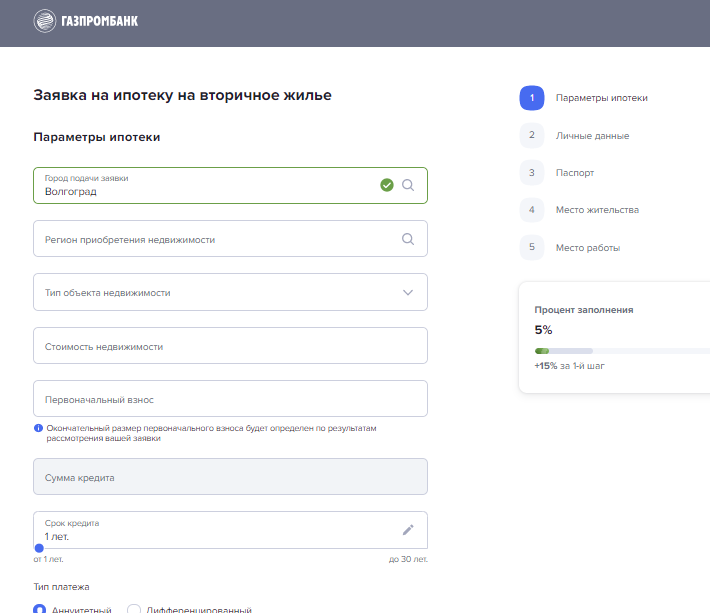

Кредитный скоринг может отличаться для разных видов займа, разных категорий клиентов и в разных финансовых организациях. Рассмотрим виды этих систем подробнее.

Заявочный

Используется для проверки платежеспособности людей, которые хотят стать заемщиками. Метод позволяет принять решение – одобрить заем или нет, а также установить его размер и срок погашения. Если баллы выше, условия будут самыми выгодными, а если ниже – более жесткими.

Поведенческий

Используется, чтобы спрогнозировать действия потенциального клиента. Сможет ли он платить по долгам спустя время так же, как и сейчас? Если в будущем его платежеспособность улучшится, финансовая организация увеличит клиенту лимит и предложит более выгодные варианты.

Для анализа используют статистику по финансовым операциям – например, данные по банковской карте и КИ.

Расширенный

Для людей, у которых нет КИ, есть свои способы анализа. В них учитывают возраст, пол, место работы, размер зарплаты, семейное положение и другие социально-демографические данные.

Мошеннический

Используется, чтобы определить, не окажется ли заемщик мошенником. Система проверяет анкету клиента и сравнивает аналогичные ситуации в базе. Все данные, указанные в анкете, тщательно сверяют с фактической информацией.

Этот метод используется совместно с другими и позволяет управлять кредитными рисками более эффективно – по статистике 9 из 10 займов успешно погашаются.

Коллекторский

Используется в отношении людей, которые сильно просрочили заем. В этом случае система показывает, какие действия сотрудникам финансовой организации нужно предпринять для погашения долга – от напоминания клиенту до подачи иска в суд.

Как обманывали банк раньше и можно ли это сделать сейчас

Когда занять деньги в банке нужно здесь и сейчас, можно пойти на многое. Но если раньше существовал способ обойти проверку через «своих» людей – выбить через знакомых одобрение займа или более выгодные условия – сейчас провернуть такое невозможно. В системе, которая рассчитывается математически, роль человека сведена к минимуму.

Лучше не пытаться обмануть алгоритмы, а добиться повышения своего рейтинга легальными способами. Лучший вариант – кредитный доктор.

Как увеличить шансы на получение кредита

Итак, рассмотрим способы повысить кредитный рейтинг.

Очень важно заполнить анкету правильно. Стоит верно вписывать все значения, которые будут проверяться системой, – дата рождения, паспортные данные и так далее. Если ошибиться в них, система может решить, что вы пытаетесь ее обмануть. И доказать ей обратное будет невозможно.

Подтверждайте зарплату, ищите способы предоставить залог – делайте все, что просит банк, чтобы подтвердить свою платежеспособность.

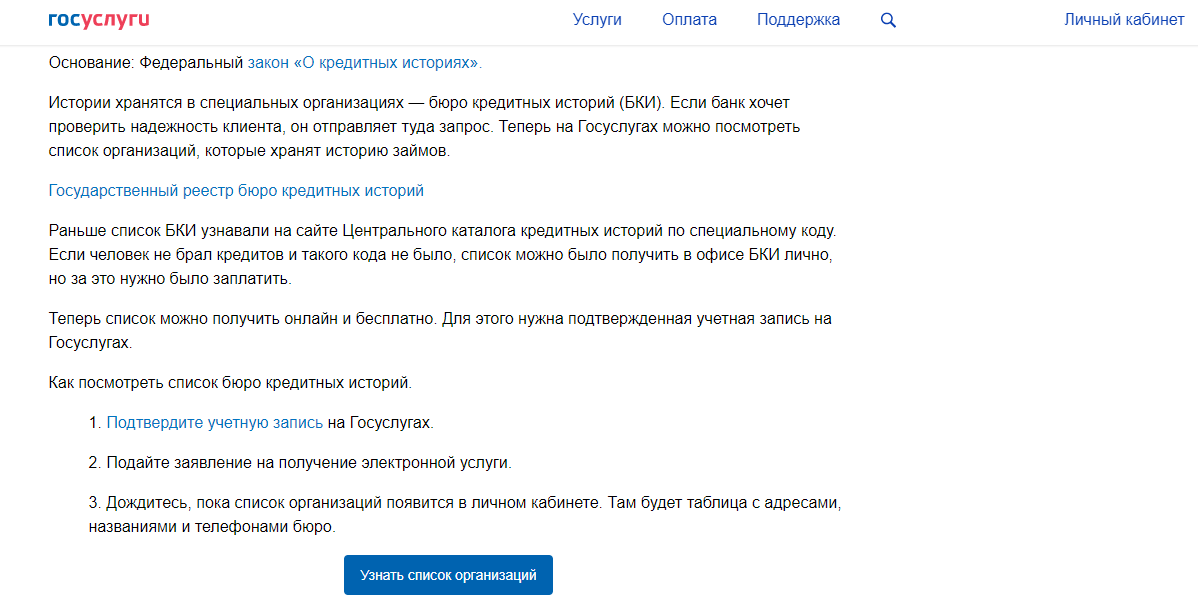

Проверить свою КИ можно бесплатно два раза в год. Сделать это проще всего на госуслугах – просто подать заявку в личном кабинете. Обязательно смотрите, вся ли информация в ней указана верно. Чтобы не портить историю, не допускайте просрочек.

Важно: случается такое, что банки вносят в КИ неверную информацию или не добавляют что-то из актуального. В таком случае разбираться с достоверностью информации не будет никто, кроме вас. А вот в кредите откажут. Поэтому будьте бдительны и регулярно проверяйте свою КИ.

Сильно испорченную историю можно легко исправить программой «Кредитный доктор». В других случаях пробуйте исправно пользоваться кредитными картами и картами рассрочки, оформлять и возвращать вовремя небольшие займы.

Если в течение долгого времени вы будете платить по долгам, как добросовестный гражданин, ваша КИ станет лучше.

Финансовые организации используют разные скрининговые модели. У кого-то они более жесткие, а у кого-то лояльные. Если вам отказали в одном банке, попробуйте обратиться в другой.

Отследите все долги, которые есть у вас сейчас. Вы все оплачиваете вовремя? Просрочек нет? Если платить сложно, попробуйте добиться реструктуризации – главное, исправно следовать новому графику и не портить КИ.

Оцените свое финансовое положение в целом: оплачены ли у вас все штрафы, алименты и так далее. Существуют системы, которые учитывают даже такие данные.

Чтобы выглядеть надежнее, откройте депозит и храните деньги на нем. Так вы покажете банку, что у вас есть средства и вам можно доверять.

Ее просто открыть и так же просто использовать. Люди, которые регулярно совершают покупки с кредитных карт или карт рассрочки, показывают свою финансовую дисциплину. Пусть это не так же весомо, как погашение долгов по ипотеке, зато регулярно.

Сделайте все возможное, чтобы выглядеть в глазах финансовых организаций максимально надежным и способным отдавать долги вовремя. Дьявол кроется в мелочах, поэтому не забывайте даже о самых небольших нюансах.

Также очень важно заботиться о своем профиле заранее. Возможно сейчас вам не нужны заемные деньги, но когда они понадобятся, будет неприятно обнаружить себя в в конце рейтинга, а для исправления положения понадобится время.

Статьи

Финансовая грамотность

Что такое кредитный рейтинг (скоринг)?

31 января 2019 г. вступили в силу поправки в федеральный закон «О кредитных историях», теперь россияне могут бесплатно (2 раза в год) получить кредитную историю и персональный кредитный рейтинг (скоринг).

Кредитный рейтинг (скоринг) представляет собой балл, рассчитанный по большому количеству правил и критериев, относящихся к кредитной истории. Чем выше балл, тем больше вероятность одобрения при обращении за кредитом, хотя даже высокий балл не является гарантией, поскольку решение принимает кредитор.

На величину кредитного рейтинга (скоринга) влияют наличие, длительность и сумма просрочек по кредиту), виды, количество и суммы действующих и погашенных кредитов, и другие факторы. Важно отметить, что факторы влияют на балл в совокупности. Так, один фактор в сочетании с другим может оказывать одно влияние, а в совокупности с третьим совсем другое влияние. Например, кредитный рейтинг (скоринг) заёмщика, допустившего просрочку первый раз, может снизиться больше, чем у заемщика, который допускает просрочки систематически и, наоборот, заёмщик, допускающий систематические просрочки, т.е. просрочки при выплате каждого кредита, может не заметить изменения кредитного рейтинга (скоринга) при появлении очередной просрочки.

Рассмотрим в этой статье основные факторы, влияющие на кредитный рейтинг (скоринг).

Одним из самых важных параметров кредитного рейтинга (скоринга) является наличие просрочки в кредитной истории. Просрочка — пропуск очередного платежа по кредиту. Просрочка характеризуется следующими параметрами:

• длительность просрочки – в БКИ Эквифакс, просрочки делятся по длительности так: до 6, от 6 до 30, от 31 до 60, от 61 до 90, свыше 90 дней и т.д.;

• сумма просрочки.

Просрочки бывают двух типов:

• Закрытая просрочка — платеж был внесён с опозданием, но всё-таки был внесён;

• Текущая просроченная задолженность — платеж не был внесён полностью и на текущий момент времени заёмщик не исполняет обязанности перед кредитором.

Просрочка до 6 дней может рассматриваться кредиторами, как техническая, которая была допущена в результате какого-то недоразумения. При этом длительные по времени просрочки, например, более 90 дней, расцениваются большинством банков негативно, хотя микрофинансовые организации могут предоставить таким потребителям займы. Подобное поведение заемщика свидетельствует о возникновении каких-либо затруднений, которые он не в силах решить для полного и своевременного исполнения своих обязательства перед кредиторами. Исключения при длительных просрочках может составлять длительная просрочка на незначительную сумму, например, на несколько рублей или копеек. Такая ситуация, с большей долей вероятности, связана с ошибкой и вряд ли может расцениваться как злой умысел заёмщика.

Текущая просроченная задолженность для большинства банков является стоп-фактором для выдачи кредита. Банк отказывает в кредите заёмщикам с текущей просроченной задолженностью в кредитной истории.

С просрочками связан такой фактор, как систематические просрочки — многократное допущение просрочек в одном или нескольких кредитах. Системный характер просрочек свидетельствует об отсутствии ответственного отношения заёмщика к своим обязательствам или частоте возникновения у него разных трудностей. Количество просрочек, необходимое для признания системного характера зависит от нескольких факторов: количество кредитов у заёмщика, период времени в течение которого допускаются просрочки.

Большое значение на кредитный рейтинг (скоринг) оказывают кредиты, информация о которых есть в кредитной истории заемщика.

Кредиты характеризуются:

• типом (потребительский, кредитная карта, авто, ипотека и т.д.);

• суммой;

• статусом активности (активный, закрытый, проданный коллекторам, рефинансированный и т.д.).

Так, заёмщики, которые имеют в наличии кредиты только на крупные суммы, ипотеку или автокредит являются для банков более серьёзными. Когда у заемщика большое количество кредитов на небольшие суммы, это может свидетельствовать о невозможности накопить даже незначительную сумму денежных средств. Важно отметить, что «крупность» кредитов различается от региона к региону.

Статус активности показывает выплачивает ли заёмщик в настоящий момент времени кредит или нет. А если не выплачивает, то почему перестал — успешно погасил, рефинансировал, не погасил, вследствие чего кредитор продал долг коллектору или списал его, как безнадежный долг. Всё это безусловно влияет на кредитный рейтинг (скоринг).

Просрочки и кредиты — не единственные факторы, влияющие на кредитный рейтинг (скоринг), но являются самыми основными.

Таким образом, по кредитной истории заёмщика можно много сказать о человеке, его поведении и жизненной ситуации. Именно поэтому кредитную историю называют финансовым досье. Кредитный рейтинг (скоринг) помогает понять заёмщику, как на него посмотрит кредитор, если для принятия решения проверит только кредитную историю, без учета дохода, работы и других факторов. В России существует несколько бюро кредитных историй, которые аккумулируют информацию о физических и юридических лицах по их кредитам. Кредитные бюро не связаны друг с другом, информация в них может быть как одинаковой, так и различаться. Поэтому и кредитный рейтинг (скоринг) в разных бюро может различаться. Кроме того, разные бюро используют разные методики оценки. Каждый гражданин может узнать свою кредитную историю и кредитный рейтинг (скоринг) обратившись напрямую в бюро кредитных историй.

Получить кредитную историю и узнать кредитный рейтинг (скоринг) из бюро кредитный историй Эквифакс можно после регистрации

Не забудьте поделиться этой статьей с друзьями в социальных сетях, а более интересную информацию о персональном кредитном рейтинге вы найдете в статье: Что такое персональный кредитный рейтинг и чем он отличается от скоринга?

Что такое скоринг и можно ли обмануть банк при выдаче кредита

Что такое скоринг и почему раньше обмануть банк было проще

Само слово скоринг произошло от английского «score» — подсчет очков. В ситуации с банками кредитные учреждения ведут «подсчет очков», оценивая платежеспособность клиентов. Пару десятков лет назад процесс занимал до нескольких суток, сегодня даже одобрение ипотечного займа можно получить в течение пяти минут. Причина проста — из процесса оценки платежеспособности заемщика почти исключен человек. Именно поэтому ситуации, когда можно попросить одноклассника, работающего в банке, замолвить словечко, чтобы получить кредит, сегодня практически исключены. Решение принимает машина, причем сами сотрудники банка в основной своей массе имеют лишь приблизительное понятие, какие данные оценивает система.

Сегодня наличие эффективного скоринга — в прямом смысле вопрос выживания для банков. О том, что несколько десятков самых слабых организаций могут покинуть рынок уже в этом году, говорят многие эксперты. Совершенствование скоринга — это фактор, который напрямую будет влиять на прибыльность банка. Собственно, скоринг и был придуман для того, чтобы сократить число дефолтов и распознать платежеспособных клиентов среди тех, кто на первый взгляд кажется проблемным.

Как банк «считает очки»

Основную информацию о потенциальном заемщике, с которым банк никогда не имел дела, он получит из анкеты. Ее предлагают заполнить как в бумажной форме, так и в электронном виде на сайте банка.

Чем больше сумма кредита, тем больше сведений захочет знать о вас банк. Если для оформления потребкредита банку достаточно минимальных данных, то анкета для ипотечного займа включает вопросы о наличии высшего образования, количестве детей, а иногда и о наличии судимости.

Но это далеко не вся информация, которой будет оперировать банк.

Начисляя баллы, скоринговая система запросит информацию в кредитном бюро, сверится с базами должников, а в некоторых случаях обратит внимание и на профиль в соцсетях. К примеру, в США банки в том числе оценивают, насколько часто человек выкладывает в соцсетях фото в нетрезвом виде.

По словам Анастасии Усковой, гендиректора финтех-платформы «Фаст Ривер», технологии скоринга у нас и за рубежом существенно не отличаются. Разница только в массиве данных, которые попадают в прицел скоринговых программ из открытых источников и предоставляются самим клиентом. И в России, и в Европе, и в Китае в скоринг могут попадать не только данные из соцсетей потенциальных клиентов, но даже история поисковых запросов, если те не скрыты настройками приватности. «Но на европейском континенте существуют законы, ограничивающие и регламентирующие сбор данных — например требования обезличивать данные, хранить в зашифрованном виде или уведомлять клиентов о том, какая личная информация о них анализируется банком», — уточняет Ускова.

В Китае скоринг настолько популярен, что муниципальные и частные платформы, среди которых есть мессенджеры, маркетплейсы, платежные системы, и даже приложения для знакомств и заказа такси, знают о вас все и обязаны передавать государству имеющиеся у них данные. На их основе составляется социальный рейтинг граждан, который определяет их благонадежность и ложится в том числе в основу банковского скоринга.

Все современные технологии так или иначе помогают банкам совершенствовать скоринговые системы. Так, почти у всех есть гаджеты с привязанными к ним аккаунтами в социальных сетях, мессенджерах и почтовых сервисах, а также приложения, которые позволяют ставить геолокацию и отмечать другую информацию. К слову, банки получают и информацию о том, сколько и как регулярно вы платите за связь и прочие сервисы.

Отдельно Алексей Перепелкин, руководитель отдела аналитики «BMS Law Firm» отмечает мобильные банки, приобретающие все большую популярность. Их анализ также помогает оценить модель поведения потенциальных заемщиков. Для российских банков существенным прорывом в построении скоринговых моделей стал доступ к данным об официальных доходах россиян от ПФР, отмечает Сергей Григорян, специалист по банковскому сектору, партнер аналитической компании «ЕваБета Россия». Сейчас финансовые организации анализируют клиентов более чем по нескольким сотням параметрам. Вся информация буквально от рождения до смерти уже практически доступна банкам, которые стали гораздо более тщательно выбирать клиентов.

Как совершенствуются скоринговые модели?

Представители банков утверждают, что уделяют большое внимание совершенствованию скоринговых моделей и скоринговых систем. При этом в пресс-службе банка «Хоум Кредит» РБК Трендам уточнили, что в основном ведут работу в двух направлениях:

Банки явно не экономят на внедрении более эффективного скоринга, и этому есть простое объяснение. В беседе с РБК Трендами Николай Переславский, сотрудник департамента экономических и финансовых исследований CMS Institute, заверил, что вложения в систему проверки заемщиков будут окупаться достаточно быстро, особенно с учетом текущего положения вещей в стране.

Речь идет о том, что на фоне падения реальных доходов до уровня 2009 года общая долговая нагрузка россиян (отношение суммы платежей по кредиту к доходам заемщика) составила почти 12% по состоянию на конец первого квартала 2021 года. При зарплатах в регионах не выше ₽30 тыс. средняя сумма потребительского кредита превысила ₽300 тыс., а ипотечного — ₽3 млн. На этом фоне вычислить потенциально проблемного заемщика — задача непростая, но Переславский утверждает, что система стала определять неблагонадежность доходов заемщика лучше, прогнозируя возможные риски заранее. По данным, которыми оперирует эксперт, по ипотечному кредитованию процент отказов в текущем году приблизился к 50%, а по потребительским кредитам показатель достиг 75%.

А нужен ли человек?

Прогнозируя будущее скоринговых систем, некоторые эксперты высказывали смелую гипотезу о том, что в будущем возможно будет полностью исключить участие человека из этого процесса. Рассуждая на эту тему с РБК Трендами, Сергей Григорян, специалист по банковскому сектору, партнер аналитической компании «ЕваБета Россия», тоже допустил такую возможность с учетом того, что сегодня в большинстве случаев алгоритмы работы программного обеспечения создаются человеком. Уже потом на их основе делается ПО, которое самостоятельно собирает определенные данные и делает вывод о платежеспособности того или иного клиента.

«В данный момент мы еще не дошли до того уровня развития технологий, когда можно совсем обойтись без участия человека в создании самих моделей/алгоритмов. Но в перспективе ближайших десяти лет вполне возможно появление скоринговых моделей, созданных искусственным интеллектом», — допускает Григорян.

Представители банков в своих прогнозах о полной роботизации скорингового процесса более сдержаны. С одной стороны, в пресс-службе Московского кредитного банка заверили, что в ряде клиентских сегментов и продуктов уже применяется процесс принятия кредитных решений без участия человека. С другой же, пока нет алгоритмов, способных оценивать субъективные факторы, в отличии от человека. Для некоторых видов ссуд (например кредиты для бизнеса), непредвзятость системы может, напротив, привести к упущенной выгоде для банка.

По заверениям Переславского из CMS Institute, у скоринговых систем есть некоторая предвзятость к фрилансерам и владельцам МСБ, из-за чего они периодически выдают ошибочные решения в пользу или не в пользу одобрения займов некоторым людям. При этом ни для кого не секрет, что искусственный интеллект способен быть предвзятым из-за заложенных в него данных даже со способностью алгоритма к самообучению. Процентное соотношение одобренных кредитов у мужчин и женщин разнится примерно на 15% в пользу мужчин. За рубежом можно встретить примеры не только гендерной, но и расовой дискриминации.

На текущем этапе алгоритмы и технологии должны облегчить сотрудникам принятие финального решения, но полностью заменить риск-менеджеров они не смогут. Даже самую автоматизированную систему необходимо постоянно поддерживать и дорабатывать. Так что пока банки не готовы полностью отдать вопросы скоринга на откуп машинам.

Как обманывали банк раньше и можно ли это сделать сейчас

Как правило, необходимость «обмануть» банк возникает, если вы хотите получить кредит, имея статус неблагонадежного заемщика, или размер кредита заметно превышает сумму, на которую вас готов кредитовать банк.

Самый ходовой способ, который чаще всего использовали для обмана банка раньше, — иметь в банке «своего» человека, который мог закрыть глаза на «липовую» справку о доходах, содействовать завышению лимита или «не заметить», что у заемщика, который является единственным кормильцем в семье, пятеро иждивенцев.

Сегодня, когда человеческий фактор во многих скоринговых процессах сведен до минимума, лучше даже не пытаться «обмануть» скоринг в банке, так как там есть отдельные антифрод-алгоритмы, и любое нетипичное поведение может показаться системе подозрительным. В реальности большинство банков ограничивают число возможных корректировок со стороны клиента. Более того, большое количество попыток получения кредита в одном и том же банке приводит к ухудшению кредитной истории.

А вот попытаться улучшить свой имидж в банке, зная немного о том, как работает скоринг, можно. Для этого есть вполне легальные способы.

«Помните, что основной информацией для скоринговых систем являются данные о получаемых доходах и расходах, о кредитной истории. Доход должен быть официально подтвержден, а в разрезе трат не должно быть ничего подозрительного — избегайте крупных импульсивных покупок», — советует Ускова из «Фаст Ривер». Эксперты департамента риск-менеджемента ОТП Банка рецепт сформулировали еще проще: «Исправьтесь и верните все долги, а также помогите банку понять, что вы можете оплачивать свой новый займ».

Как улучшить свой кредитный рейтинг

Среди рекомендаций, которые дает ОТП банк, — совет подтвердить зарплату, которая позволяет вам потянуть кредит или предложить в качестве залога квартиру или машину — это гораздо упрощает выдачу кредита. Антон Рогачевский, начальник отдела онлайн-продаж «Морского банка», советует не забывать, что скоринговая система слепа к человеку. С ней вы не сможете обсудить, почему тот или пункт некорректен. Тут все очень просто: небольшое отклонение от программы срабатывает как стоп-фактор, и автоматически выносится отказ. Именно поэтому, заполняя анкету для банка, так важно правильно внести данные, которые система сможет сверить с имеющимися в ее доступе базами. Ошиблись с годом рождения или неверно указали возраст ребенка — система может решить, что вы намеренно вводите ее в заблуждение. Кстати, это одна из причин, по которой нельзя исключать человеческое звено из цепочки принятия решений.

В разных банках используются разные скоринговые модели, которые банкиры хранят в строжайшем секрете, поскольку от них напрямую зависит эффективность бизнеса. Поэтому иногда, но редко, самый простой способ обойти систему — обратиться в другой банк. Бывает, что один единственный фактор — к примеру, наличие нескольких несовершеннолетних детей — может стать стоп-фактором для одного банка и совсем не смутить другой.

Если кредитная история имеется, и у вас есть основания полагать, что она подпорчена, для начала нужно понять, насколько велики ваши шансы. Запросить кредитную историю и кредитный рейтинг можно бесплатно дважды в течение календарного года. Сделать это проще всего с помощью портала Госуслуги, где можно выбрать кредитное бюро из предложенного списка.

Из присланных данных можно будет понять, есть ли отметки, которые необходимо закрыть или оспорить для улучшения рейтинга. Для этого нужно будет подать заявление о внесении изменений или дополнений в бюро кредитных историй, где хранится его история.

Если же исправлять нечего, повысить ваши шансы помогут новые займы, считает Переславский из CMS Institute. И это как раз тот самый случай, когда помогут даже ссуды в МФО или небольшие потребительские кредиты в банках или точках продаж. Эксперты советуют купить в кредит что-то из мелкой бытовой техники, на что вам даже не нужно было брать кредит при иных обстоятельствах. Важно помнить, что кредитную историю и рейтинг помогут выправить именно платежи без просрочек и в полном объеме. При этом эксперты советуют не брать для этих целей займы выше ₽10 тыс. «Разумеется, это может повлечь за собой определенные расходы в виде процентов, но другого легального варианта для восстановления своей репутации перед банками, увы, пока нет», — говорит Переславский.

Первое, с чего советуют начать клиенту улучшение кредитной истории в пресс-службе Московского кредитного банка, — реструктуризировать все текущие просроченные суммы платежей и далее вовремя осуществлять погашение по действующим кредитам в соответствии с графиком. Чем дольше заемщик будет демонстрировать своевременное погашение действующих займов, тем лучше будет формироваться его кредитная история.

Получить ее достаточно легко: как правило, банки не проводят глобальных проверок, особенно если лимит небольшой. То же касается всевозможных карт рассрочки и так далее. «Получить их может практически каждый, даже в ТЦ или магазине. При этом, если вы активно пользуетесь такими картами и своевременно вносите по ним платежи, ваша кредитная история (КИ) улучшается», — советует Григорян из «ЕваБета Россия».

Помимо просрочек по займам, в вашей кредитной истории отображаются все остальные долги: неоплаченные штрафы, ЖКХ, алименты и тому подобное.

Этот вариант подойдет не тем, у кого кредитная история испорчена окончательно, а скорее тем, кто хочет, чтобы ему одобрили большую сумму займа. Банк видит деньги на счету клиента, и его рейтинг в глазах финансовой организации повышается.

Какой бы из способов исправления испорченной кредитной истории вы ни выбрали, нужно настроиться на то, что в среднем на это уйдет от 15 до 30 месяцев.

А вот если вам предлагают обмануть банк за деньги — перед вами мошенники.

Зачем нужен хороший кредитный рейтинг?

Чем более надежным заемщиком вы выглядите в глазах банка, а именно его скоринговой системы, тем лучшие условия по займу вам предложат и тем больше денег согласятся дать в кредит. «По оценке НБКИ, для автокредита с хорошей процентной ставкой кредитный рейтинг заемщика должен быть не менее 500 баллов из 800, а с показателем в 400 баллов можно рассчитывать только на микрозаймы», — приводит пример Переславский. Как правило, кредиты под залог имущества одобряются даже с низким кредитным рейтингом, но регулярный платеж по ним может быть на 2–4 процентных пункта выше рынка, что может фактически сделать такой кредит неподъемным. Поэтому в идеале лучше потратить полгода-год на восстановление кредитного рейтинга, чем серьезно переплачивать по процентам при низких показателях оценки банком, советует эксперт.