Кросс и изолированная маржа в чем разница

Что Такое Кросс-маржа и Изолированная Маржа?

Сценарий 1: Если курс BTC вырастает, Анна теряет 1 BTC своего залога, и позиция закрывается. Анна предполагает, что рынок будет сохранять бычью динамику и не видит причин для спада в ближайшем периоде. В связи с чем, она решает уйти с рынка сразу после потери начальной маржи в 1 BTC.

В этом случае, Анне следует выбрать режим изолированной маржи.

Сценарий 2: Курс BTC вырастает, но Анна рассчитывает на его перекупленность, и ждет, что он в скором времени упадет. Анна понимает, что может потерять 1 BTC, или около того, но продолжает держать короткую позицию.

В таком случае, Анна выбирает режим перекрестной маржи (кросс-маржи). Весь имеющийся у нее баланс (3 BTC) может быть использован для покрытия убытков по позиции, пока он не будет на 100% израсходован.

Изолированная маржа и кросс-маржа

Разберемся, чем они отличаются.

Изолированная маржа

В режиме изолированной маржи фиксируется определенный залог по позиции. Залог, который можно потерять, ограничен суммой начальной маржи, установленной по данной позиции. Когда сумма начальной маржи израсходуется, позиция закрывается, при этом остаток баланса сохраняется и не может быть израсходован для покрытия убытка. Иначе говоря, максимальные потери в режиме изолированной маржи равны сумме начальной маржи.

Вы можете добавить дополнительную маржу к данной позиции, чтобы сдвинуть цену ликвидации, однако в этом случае вы рискуете потерять и ее тоже.

Режим изолированной маржи не так распространен среди Форекс брокеров, но широко используется на биржах криптовалюты из-за ее значительной волатильности. Кроме того, в торговле менее ликвидными криптовалютными парами вы рискуете столкнуться со схемой “pump and dump”. В позиции по изолированной марже ваши потенциальные потери строго ограничены начальной маржой. И если на рынке случится «Черный лебедь» с огромным скачком цены вверх или вниз, когда не успевают сработать стоп-лосс заявки, только изолированная маржа может спасти кошелек трейдера и его баланс.

Кросс-маржа

Поскольку открытая позиция по кросс-марже может уменьшить весь имеющийся баланс до 0, предустановленный уровень кредитного плеча не имеет смысла. Эффективное кредитное плечо по кросс-марже определяется стоимостью позиции и доступным балансом пользователя. Возьмем в пример вышеупомянутый сценарий Анны, где резервируется 1% в качестве начальной маржи для входа в короткую позицию на 50,000, то есть кредитное плечо составляет 100:1, когда как эффективное кредитное плечо составляет 2.125:1 и рассчитывается как стоимость позиции в 6.25BTC (50,000/8,000) деленное на 3 BTC (доступный баланс).

В режиме кросс-маржи в торговле контрактом USDT на Bybit, нереализованная прибыль по позициям также будет зачисляться на баланс пользователя в реальном времени.

Режим кросс-маржи подходит на долгосрочную перспективу и для арбитражной стратегии, так как защищает позицию от краткосрочных колебаний рынка и снижает риск преждевременной ликвидации.

Разберем другой сценарий:

Режим изолированной маржи: Поскольку Эрик использовал все 2 BTC в качестве начальной маржи для открытия позиции, у него не хватит баланса для покупки дополнительных активов.. Для этого ему придется расширить уровень кредитного плеча.

Режим кросс-маржи: За первые 32,000 контрактов в качестве начальной маржи будет зарезервировано лишь 0.02 BTC (1%), таким образом у Эрика хватит средств на расширение позиции.

В чем преимущества и недостатки обоих моделей?

Изолированная маржа

✗ Нет возможности докупить активы, если весь баланс будет зарезервирован в качестве начальной маржи.

✗ Позиции по изолированной марже с высоким кредитным плечом подвержены риску ликвидации.

Кроссс-маржа

✗ Риск потери всей суммы активов в случае агрессивного движения рынка.

Выбирайте подходящий вам режим маржи согласно выбранной торговой стратегии и приемлемому уровню риска.

Возможно ли изменить тип маржи при открытой позиции?

Bybit позволяет трейдерам изменять режим изолированной маржи на режим кросс-маржи по открытой позиции. Однако помните, что если у вас открыты хеджированные позиции по USDT, вы не сможете изменить режим кросс-маржи на режим изолированной маржи.

Перекрестная маржа против изолированной маржи в чем разница

Понимание разницы между перекрестной маржой и изолированной маржой может означать разницу между ликвидацией или поддержанием открытой позиции до тех пор, пока она не станет прибыльной.

Чем отличается перекрестная маржа от изолированной маржи?

Изолированная маржа

Из-за нестабильности криптовалют, цены могут быстро изменяться. И при 100x рычаге эти мощные движения значительно усиливаются. Например, ордер на 100 долларов с плечом 100x может потенциально заработать 100% прибыли всего за 1%. Тем не менее, 1% движение в противоположном направлении приведет к ликвидации.

Изолированная маржа может быть скорректирована вручную, чтобы добавить больше средств в открытую позицию. Трейдеры могут корректировать изолированную маржу, чтобы лучше контролировать кредитное плечо и цену ликвидации.

Перекрестная маржа

Благодаря кросс-марже все доступные средства на балансе счета будут доступны для открытой позиции. Платформа PrimeXBT автоматически настроит маржу для вас, чтобы предотвратить ликвидацию.

Мало того, что вытягивание поперечной маржи может применять дополнительную маржу к позиции автоматически, это может применить реализованный PNL от других позиций, чтобы помочь спасти неудачную позицию от ликвидации.

Пример изолированного поля

Если трейдер открывает ордер на 100 долларов США с использованием 100-кратного плеча изолированной маржи, а цена актива перемещается на 1% в противоположном направлении, позиция трейдера будет ликвидирована. Или трейдеру придется вручную корректировать маржу до того, как произойдет движение цены, что может быть трудно предсказать.

Однако, если к заказу была применена перекрестная маржа, платформа автоматически применяет любые дополнительные средства из доступной маржи для предотвращения ликвидации. Это увеличит нереализованные убытки, если рынок не начнет двигаться назад в направлении, которое изначально предсказывал трейдер.

В этом случае кросс-маржа не только предотвратила бы ликвидацию, но и привела бы к успешной прибыльной позиции, когда рынок развернется. Кросс-маржинальные трейдеры могут дополнительно ограничить свои потенциальные потери, установив стоп-лосс на соответствующих уровнях.

Пример перекрестной маржи

Другой пример показывает, почему кросс-маржа является лучшим выбором для трейдеров. Если у трейдера есть средства в размере 1000 долларов на его торговом счете PrimeXBT. Использование кредитного плеча 100x дает счету торговую силу в размере 100 000 долларов США. Если трейдер открывает позицию в Биткойне за 60 тыс. Долл., 60% средств на счете будет распределено под маржинальные требования, оставляя 40% оставшейся маржи.

Если сделка начнет идти в неправильном направлении, трейдер потеряет деньги с остатка средств на своем счете. Таким образом, если нереализованный убыток достигнет 300 долларов, останется только 100 долларов в капитале или 10% первоначального капитала. Если будет накоплен еще один нереализованный убыток на 100 долларов, трейдер будет остановлен.

Если и когда это произойдет, первоначальные средства, использованные для маржи, зарезервированной для покрытия маржи, будут возвращены обратно на счет, и трейдер сможет совершить еще одну сделку.

Преимущества Cross Margin

На PrimeXBT кросс-маржа является наиболее рекомендуемым выбором для криптовалют. Учитывая, насколько нестабильны криптовалюты и насколько сильно цены могут колебаться в течение дня, кросс-маржа является гораздо более надежным и менее рискованным методом торговли.

При изолированной марже ордера могут быстро ликвидироваться во время мощных ходов, если левередж высок. Однако при кросс-марже дополнительный капитал счета добавляется в качестве маржи к открытому ордеру, защищая трейдера от ликвидации.

Благодаря кросс-марже даже сделки, совершенные с твердым убеждением, которые изначально кажутся неудачными, могут проводиться до тех пор, пока рынок не развернется в пользу трейдера.

Кросс-маржа предлагает следующие преимущества:

● сокращение времени, затрачиваемого на мониторинг заказов

● дополнительная защита аккаунта

Заключение

Кросс-маржа является чрезвычайно полезным инструментом для управления открытыми позициями трейдера, снижения риска и максимизации прибыли. Трейдеры могут рассматривать каждый тип маржи в зависимости от ситуации, однако рекомендуется, чтобы трейдеры придерживались перекрестной маржи, поскольку она более надежна и может помочь снизить общий риск.

Посетите PrimeXBT сегодня, чтобы начать торговать с маржой на самой горячей платформе на рынке!

Блог компании CEX.IO | Кросс-маржа и изолированная маржа: сила управления рисками

Привычными инструментами трейдера являются защитные ордера, такие как стоп-лосс и тейк-профит. Однако способы контроля торговых рисков ими не ограничиваются. К более продвинутым способам защиты капитала и управления рисков относятся такие инструменты как кросс-маржа и изолированная маржа. Критически важны данные инструменты на криптовалютном рынке, который известен своей уникальной динамикой.

Чтобы понять, как работают два эти инструмента, необходимо для начала дать им определение. Кросс-маржа — это маржа, которая распределяется по открытой позиции с использованием полной суммы средств в доступном балансе, что снижает риск ликвидации убыточной позиции. Изолированная маржа — это маржа, индивидуально отведенная для непогашенной маржинальной позиции с фиксированной суммой залога. Как видим из определений, два эти инструмента исключают друг друга, и в подавляющем большинстве случае платформы для трейдинга дают возможность пользоваться лишь одним из них. Однако есть компании, которые позволяют комбинировать кросс-маржу и изолированную маржу в рамках одного пользовательского аккаунта. Одной из таких компаний является CEX.IO Broker, и на ее примере мы рассмотрим все преимущества использования этих инструментов в торговле.

Что такое кросс-маржа?

Смысл кросс-маржи заключается в том, что весь баланс обеспечивает позиции. Алгоритм работы этого инструмента очень простой: на любом торговом счете сделки существуют до тех пор, пока выполняется требование наличия минимального уровня маржи. Убыточные позиции снижают уровень маржи, в то время как прибыльные, наоборот – повышают. В кросс-марже выигрыш одной позиции помогает удовлетворить маржинальные требования другой позиции. Конечно, если по всем позициям наблюдается убыток, и уровень маржи падает ниже установленного платформой — сделки закроются автоматически, т.е. ликвидируются. Это происходит в целях избежания неконтролируемых потерь пользователем и платформой. Однако в случае, когда часть сделок прибыльна, кросс-маржа становится очень полезным инструментом, так как позволяет во многих случаях пережить минус и, в конечном счете, превратить убыточные позиции в прибыльные или выйти в безубыток.

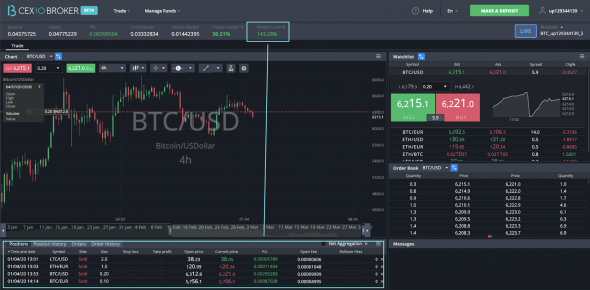

Платформа для маржинальной торговли CEX.IO Broker. Margin Level рассчитывается для всего торгового счета в целом

CEX.IO Broker позволяет видеть каждую из открытых позиций отдельно и легко понимать, как каждая из них работает в любой момент времени.

Например, на изображении выше можно увидеть прибыльность каждой отдельной сделки. Всякий раз, когда нам нравится финансовый результат одной позиции, мы можем закрыть ее, оставив остальные открытыми. Тем не менее, здесь важно отслеживать уровень маржи (Margin Level), который отображается для всего торгового счета и определяет состояние дел по итоговому балансу. Важно поддерживать этот показатель выше минимально необходимого уровня (как правило, платформа предупреждает трейдера, если он приближается к этому уровню, чтобы избежать автоматической ликвидации позиций).

Что такое изолированная маржа?

Изолированная маржа — это инструмент, который предполагает возможность изолировать маржу, обеспечивающую одни сделки, от маржи других сделок. Самый простой пример реализации этой возможности — это торговля на двух или более независимых друг от друга торговых счетах в рамках одного пользовательского аккаунта. Таким образом, между счетами маржа будет изолирована, то есть убыток на одном счете не приведет к изменению баланса на другом.

Счет CEX.IO Broker с положительным балансом изолирован от счета с отрицательным балансом

Например, вы открыли в CEX.IO Broker два счета: один для работы с краткосрочной стратегией, другой — для долгосрочных позиций. Представим, что счет с краткосрочными позициями сильно ушел в минус, однако торговля на счете с позициями, открытыми на более долгосрочную перспективу, идёт очень успешно. Изолированная маржа между отдельными торговыми счетами предполагает, что прибыль на более успешном счете не будет «съедена» убытками на менее успешном счете. Также этот инструмент позволяет трейдерам контролировать прибыль/убыток в рамках торговых стратегий, привязанных к разным счетам.

Один инструмент хорошо, а два лучше!

При выборе платформы для маржинальной торговли криптовалютами трейдеру необходимо находить такую платформу, которая бы расширила его возможности в торговле и управлении рисками.

В CEX.IO Broker новички, которые еще не разобрались с особенностями торговли цифровыми валютами, могут экспериментировать с различными стратегиями на разных счетах, и при этом максимально контролировать свои риски с помощью изолированной маржи. Для новичков крайне важно выработать эффективную стратегию и дисциплинированно придерживаться ее правил. И возможность открытия нескольких торговых счетов может помочь им в решении этой задачи.

При этом кросс-маржа внутри торгового счета позволяет новичкам освоить стратегию «замок» или локирование – это вид управления убытком, когда по одному и тому же финансовому активу открываются две противоположные сделки. С одной стороны — можно закрыть убыток, с другой — можно установить встречную позицию и постараться в дальнейшем разрешить ситуацию с выгодой для себя. Для опытных трейдеров кросс-маржа открывает возможности хеджирования позиций и арбитражных сделок, направленных на получение прибыли от сужения или расширения спреда между различными финансовыми активами.

Урок 2: Кросс маржа VS Изолированная на Binance Futures

Apr 20, 2020 · 5 min read

Приветствую всех с вами Артем Суворов и это Medium Blog школы Botstudy. Мы продолжаем наш КМТ — Курс Молодого трейдера на Binance Futures.

Сегодня мы поговорим о понятии фьючерсного контракта, кросс и изолированной марже, цене маркировки, и новом режиме хеджирования на Binance Futures.

Прочитать 1 урок — https://medium.com/@questygan/регистрация-и-знакомство-с-binance-futures-dd82355cb48a

Реферальная ссылка для регистрации на Binance Futures https://www.binance.com/ru/futures/ref/quest или Реферальный код — quest.

Кешбек 10 % от комиссии при торговле. + Скидка 10% при оплате комиссии в BNB.

При работе фьючерсных контрактов, существуют много понятий, которые влияют на его цену и открытые позиции. Давайте детально их рассмотрим.

1. Обычный фьючерсный контракт

Ф ь ючерсный контракт — это договор о покупке и продажи какого-то актива в будущем. Стороны заранее оговаривают, через какой срок и по какой цене состоится сделка. У обычного фьючерса есть срок его исполнения — дата, в которую все открытые контракты исполняются, и каждая из сторон получают прибыль или убыток.

В чем же польза фьючерсов?

· На момент заключения сделки вы не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10 % от сделки, остальное вы получаете с помощью кредитного плеча. Например, имея 1000 USDT, использую плечо х20 вы можете открыть позицию на 20 000 USDT в эквиваленте BTC.

· Фьючерсы по сути, это просто договоренности между сторонами, а не что-то материальное. По факту вы не покупаете актив, например, Bitcoin, а только контракт на него, который будет исполнен в будущем.

· С помощью фьючерсов вы можете входить в короткую позицию (шорт) — трейдер делает ставку против ценового движения актива, даже не имея этот актив.

2. Бессрочные фьючерсные контракты

Обычный фьючерсный контракт имеет дату истечения срока действия.

Основное отличие их от обычных фьючерсов — они не имеют времени экспирации, и вы можете держать позицию несколько минут, дней, месяцев, год.

Цены на фьючерсы отличаются от цен на спотовом рынке из-за расходов на хранение и доходности.

Binance Futures использует уникальную систему маркировки справедливой цены, направленную на устранение ненужной ликвидации позиций с высоким уровнем кредитного плеча. В случаях манипулирования ценами, низкой ликвидности, или, когда цена маркировки в силу высокой волатильности колеблется вне зависимости от значений индекса, эта система предотвращает необязательные ликвидации. С этой целью в процессе маркировки контракта вместо последней цены используется справедливая цена.

Один из основных компонентов при расчёте цены маркировки. Являет собой корзину цен самых популярных спотовых бирж, распределенная по их относительному объёму. На данный момент учитываются такие биржи:

Для того чтобы открыть кредитную позицию на Binance Futures вам нужна первоначальная маржа. Например, при кредитном плече х20 вы можете открыть позицию на 1 BTC (8000 USDT) с первоначальной маржой 400 USDT.

Первоначальная маржа поддерживает вашу кредитную позицию, и выступает в качестве залога.

Это минимально допустимая сумма, которую инвестор обязан поддерживать на своем маржинальном аккаунте, чтобы его позиция по фьючерсному контракту оставалась открытой. Если баланс вашей маржи упадет ниже этого уровня ваша сделка будет ликвидирована, и вы потеряете свои средства.

Ликвидация обеспечивает возможность торговли заемными средствами без риска уйти в минус на балансе. Если стоимость вашего залога будет ниже поддерживающей маржи, средства на вашем фьючерсном аккаунте будут ликвидированы.

Как далеко цена ликвидации будет от точки вашего входа, зависит от выбранного плеча. Чем больше плечо, тем ближе ликвидация.

7. Кросс-плечо и Изолированное плечо

Существует 2 вида торговли фьючерсами на Binance. — с использованием Изолированного плеча и Кросс (CROSS).

Выбор типа и размера плеча осуществляется в данной вкладке, в новом интерфейсе https://www.binance.com/ru/futuresng/BTC_USDT

Новичкам не рекомендую торговать с плечом больше чем х5.

8. Long и Short позиции

В отличии от обычной спотовой торговли на Binance, при торговли фьючерсами существует 2 вида позиций — Long и Short.

Long — покупаем фьючерсы на BTC и продаем дороже.

Short — продаем фьючерсы на BTC и откупаем дешевле.

Торговля в Short очень популярна среди трейдеров, и позволяет получить прибыль на падении цены, как бы странно это не звучало.

По дефолту торговля на Binance Futures включена в одностороннем режиме, это означает что вы не можете одновременно открыть Long и Short позицию по одному и тому ж контракту, так как они просто закроют друг друга.

В новом интерфейсе https://www.binance.com/ru/futuresng/BTC_USDT доступен режим хеджирования, который позволяет открывать позиции по одному контракту в разных направлениях (Long и Short), и так образом хеджировать риски трейдеров. Но с этим режимом нужно быть осторожным, так как нужно отслеживать свободную маржу, которая у вас осталась.

Для включения режима хеджирования в новом интерфейсе:

Посмотрите видео 2го урока “ Курса молодого трейдера” на Youtube https://youtu.be/2b_1IOgMJms

1 урок “ Курса молодого трейдера” Регистрация и знакомство с Binance Futures https://youtu.be/sH0TmfkyzRA

Оставайтесь с нами, подписывайте на канал, блог, ставьте лайки. В скором времени выйдут остальные уроки курса.

Телеграм для связи — @cryptoslivup

Спасибо за внимание.

Подпишись на сообщества Binance в Telegram и соц сетях — будь в курсе всех новостей, и участвуй в различных конкурсах и АМА 👍

Маржинальная платформа Binance: различия между новым режимом изолированной маржи и режимом кросс-маржи

На маржинальной платформе Binance запущен режим изолированной маржи в дополнение к существующему режиму кросс-маржи. Вы можете выбрать 5x кросс- или 5x изолированную маржу на новой торговой странице, как показано ниже.

В изолированном режиме маржа не зависит от каждой торговой пары:

Каждая торговая пара имеет независимый счет изолированной маржи. Только определенные криптовалюты могут переводиться, храниться и заимствоваться на конкретном счете изолированной маржи. Например, на счете изолированной маржи BTCUSDT доступны только BTC и USDT. Вы можете открыть несколько счетов изолированной маржи;

Позиция независима в каждой торговой паре. Если требуется маржа, она не будет добавлена автоматически, даже если у вас достаточно активов на других счетах изолированной или кросс-маржи, и вам, возможно, придется добавить ее вручную;

Уровень маржи рассчитывается отдельно для каждого счета изолированной маржи на основе актива и задолженности на изолированном счете;

На отдельных счетах изолированной маржи риск изолирован. Ликвидация не влияет на другие изолированные счета.

В кросс режиме маржа распределяется по аккаунту пользователя:

Пользователь может открыть только один кросс-маржинальный счет, все торговые пары будут доступны в этом счете;

Активы на кросс-маржинальном счете распределяются между всеми позициями;

Уровень маржи рассчитывается в соответствии с общей стоимостью активов и задолженности на кросс-маржинальном счете;

Система проверит уровень маржи кросс-маржинального счета и отправит пользователю уведомление о добавлении маржи или закрытии позиций. Ликвидация одной позиции ликвидирует все остальные позиции.