Локальный отскок что такое

Пробой или Отскок? Продолжение паттерна

Предыдущая статья имела определенный интерес.

4,7к просмотров, 61 (. ) добавлено в закладки, но всё же Тимофей меня не добавил в рассылку, как автора достаточно популярной статьи))) Ну да ладно))

Продолжим делать доброе дело.

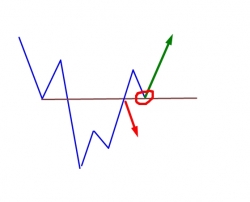

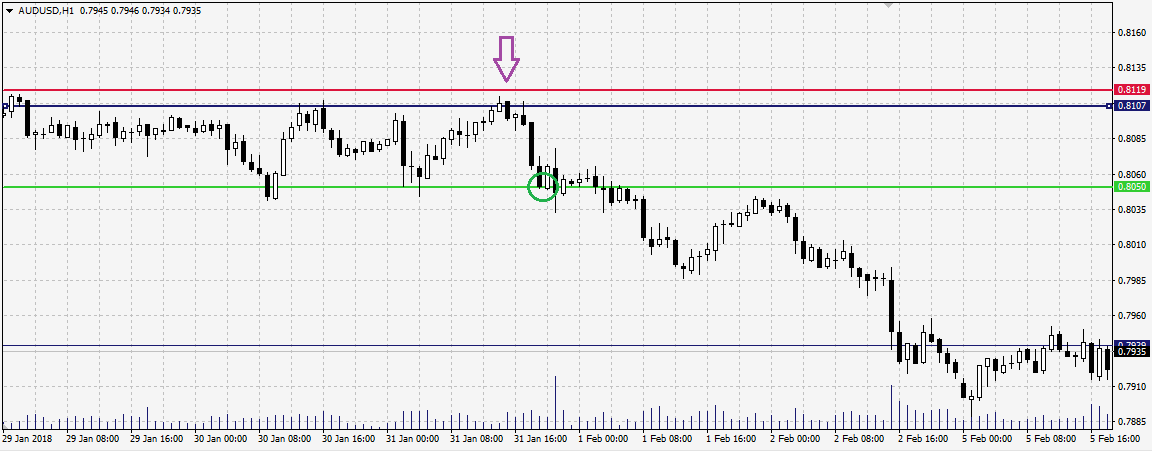

Прочитав предыдущую статью, кто то скажет, а что делать если вошёл по системе, а тебя выбило по стопу?

Соответственно, мы просто входим на том же уровне в другую сторону (зеленая стрелка). Такие ситуации тоже бывают, но не часто.

Тут понятно. Идем дальше.

Как повысить эффективность паттерна? Либо задам вопрос по другому: как понять, будет пробой уровня или отскок?

Здесь я думаю варианты разные могут быть (к примеру, по ленте принтов, стакану), расскажу об одном из них.

Допустим вы научились строить уровни и должны понять входить на отскок или пробой.

Достаточно смотреть каким образом цена подходит к уровню:

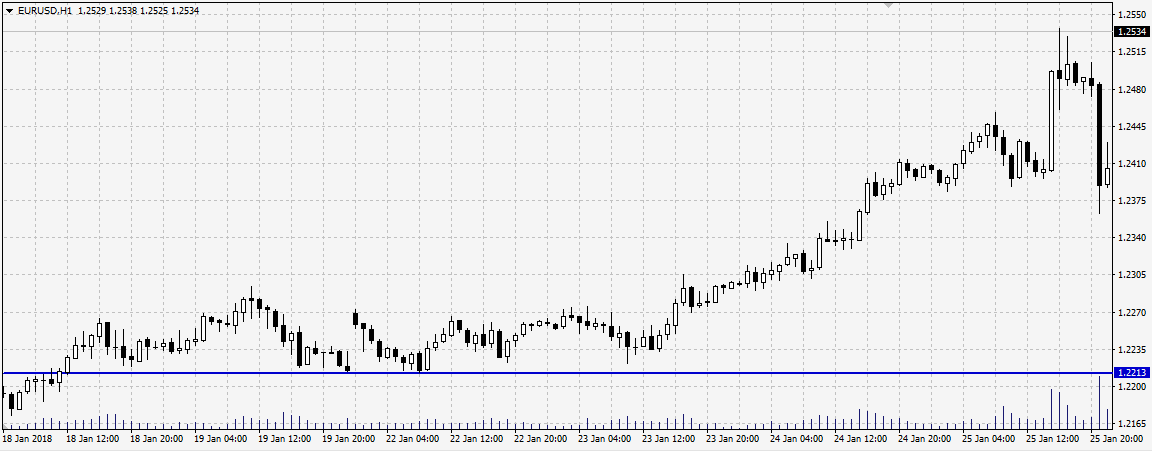

1. Импульсное движение

2. Поступательным движением с глубокими откатами.

О чем говорит пункт 1.

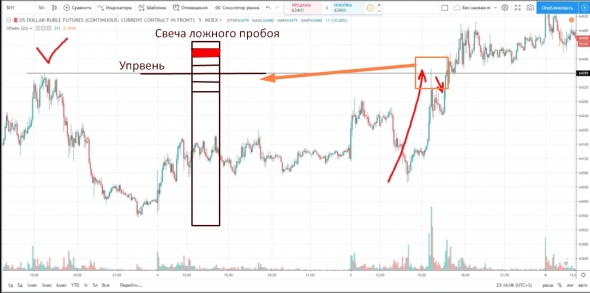

Если цена идет без отката, ее «тянут», по пути никто не фиксирует профит, значит цель дойти до определенной зоны. Если цена идет вверх, значит идут в зону стоп лосов продавцов. Там крупняк выставляет лимитные заявки и заполняет их стоп лосами продавцов (покупки), для крупняка это продажа — фикс профита или загрузка шорта. Это суть.

В этом случае высоковероятен отскок от уровня. Цена подошла импульсом к уровню — жди отскок.

Если у вас есть платформа анализа объёма в свече (например СБПро и профиль КЛастерПрофиль), то вы должны в моменте увидеть следующую картину. Пробив уровень, цена застывает на месте на несколько секунд/долей секунд, в этот момент кластер быстро наливается объёмом, при этом цена продолжает стоять на месте — это заливается лимитник крупного игрока, а мясо покупает, торгуя пробой.

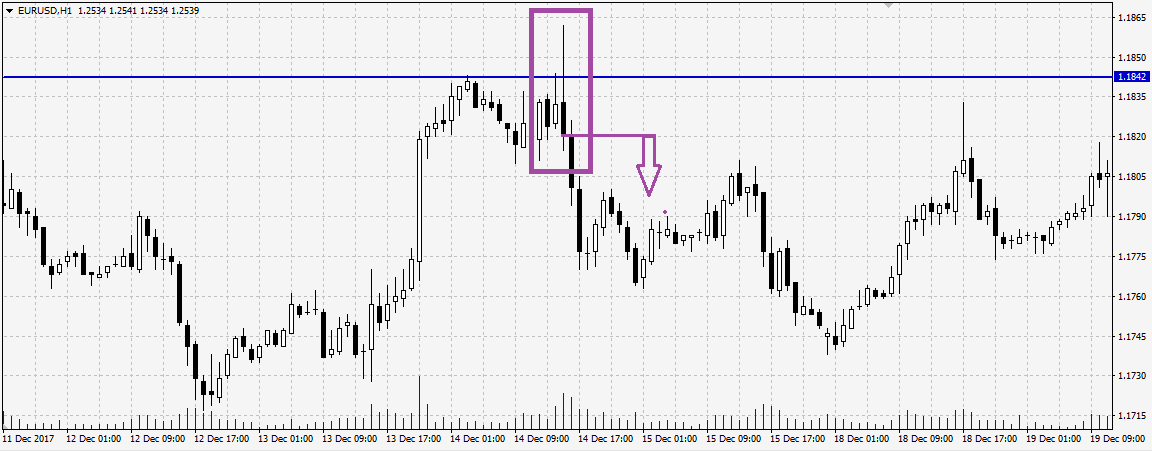

О чем говорит пункт 2.

Если цена идет к уровню медленно (допустим вверх), строит глубокие откаты, жди отскок. По сути любой откат — это фиксация прибыли в общей тенденции.

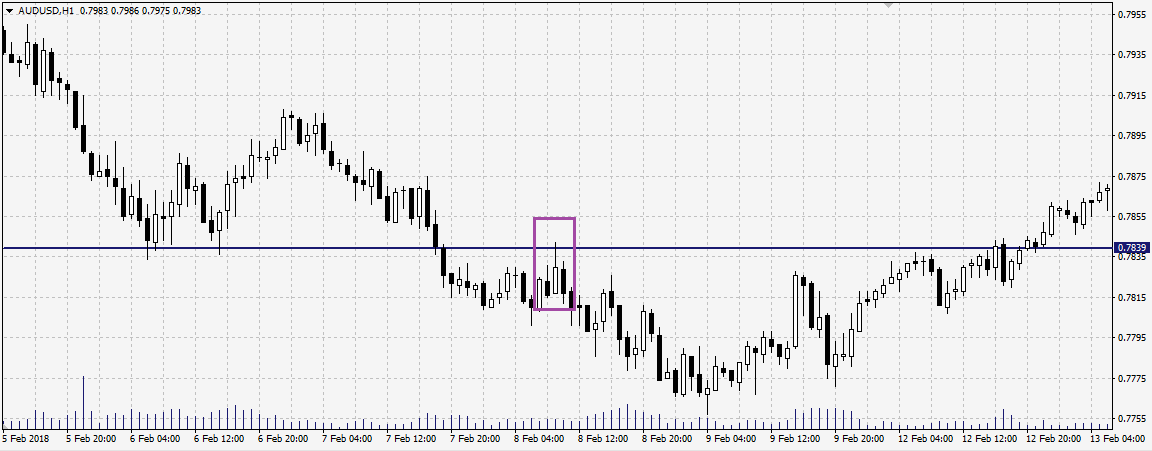

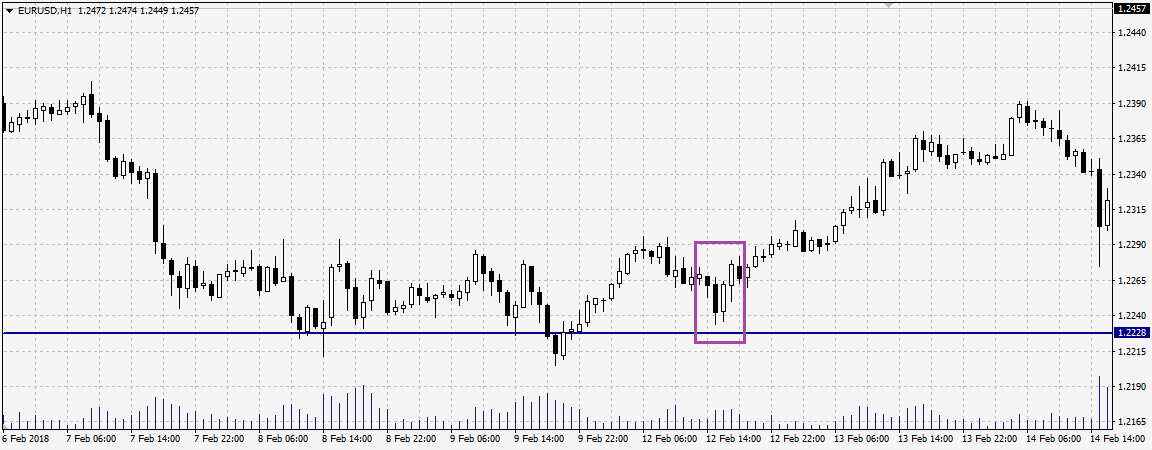

Важно подметить, что если цена не дошла до уровня и начала строить базу/флет как хотите, то

в этом случае высоковероятен пробой уровня. Цена подошла медленно к уровню или построила базу перед ним — жди пробой.

В этом случае вариант входить (для восходящей тенденции) с нижней границы флета, вы его сразу идентифицируете, т.к. будете знать, что цена подошла «медленно».

Вроде бы простые правила, повысят ваши шансы на профитную торговлю.

Рекомендую RADDAR тем, кому важно держать руку на пульсе рынка. Платформа в 2 клика раскрывает картину по 28 активам. Доступна бесплатная версия для теста.

Отскок

Что такое отскок?

С финансовой точки зрения отскок означает восстановление после предыдущей негативной деятельности, такой как компания, показывающая хорошие результаты после года потерь или внедрение успешной линейки продуктов после периода борьбы. Отскок акций или других ценных бумаг означает, что цена поднялась с более низкого уровня.

Для экономики в целом восстановление означает, что экономическая активность увеличилась с более низких уровней, таких как восстановление после рецессии. Экономисты определяют рецессию как два последовательных квартала без экономического роста. Спад – это часть бизнес-цикла, который состоит из роста, пика, спада, минимума и восстановления. Отскок от рецессии произойдет на этапе восстановления.

Ключевые выводы

Понимание отскока

Возврат – это естественное явление как часть постоянно меняющихся бизнес-циклов. Экономический спад и падение рынка – неизбежная часть деловых циклов. Экономические спады происходят периодически, когда бизнес растет слишком быстро по сравнению с ростом экономики.

Точно так же падение фондового рынка происходит, когда акции становятся переоцененными по сравнению с темпами экономического роста. Цена на сырьевые товары, такие как нефть, снижается, когда предложение превышает спрос. В некоторых крайних случаях, таких как пузырь на рынке жилья, цены могут снижаться, когда стоимость активов становится чрезмерно завышенной из-за спекуляций. Однако в каждом случае за спадом следует отскок.

Краткий обзор

Независимо от типа спада – будь то экономический спад, цены на жилье, цены на сырьевые товары или акции – во всех случаях исторически за спадом следовал отскок.

Недавние примеры откатов

Резкое падение фондового рынка, которое резко обрушилось на рынки в середине августа, поставило инвесторов в тупик: промышленный индекс Доу-Джонса (DJIA) упал на 800 пунктов, или 3%, во вторник, 13 августа, в худший торговый день года. после того, как рынок облигаций сигнализировал о риске рецессии. Но лидеры “голубых фишек” немного восстановились на следующей сессии, вернувшись почти на 100 пунктов после сильных июльских данных по розничным продажам, а квартальные результаты Wal-Mart лучше ожиданий помогли снизить опасения инвесторов.

Как правильно торговать от уровней поддержки и сопротивления

Первое, с чего трейдеру-новичку стоит начать изучение основ технического анализа, — это уровни поддержки и сопротивления. Именно эти понятия ТА дают возможность выявить истинные рыночные движения (тренды), получить сигналы начала и окончания ценового импульса, а также закладывают основу для нашей будущей торговой стратегии.

Определение уровней

Уровнями поддержки и сопротивления принято называть локальные минимумы и максимумы цены.

Область цен, при достижении которых у ряда участников торгов появляются мотивы покупать, принято называть уровнем (зоной) поддержки (support). Соответственно, уровнем сопротивления (resistance) называют область цен на графике, при достижении которой у ряда участников появляются мотивы продавать, тем самым останавливая или задерживая дальнейший рост.

Рис.1: Уровни поддержки и сопротивления

Соответственно, чтобы говорить о восходящем тренде, каждый последующий спад (уровень поддержки) и каждый последующий пик (уровень сопротивления) должны быть выше предыдущих. Если очередной корректирующий спад достиг уровня предыдущего, то это может быть первым признаком возможного завершения восходящей тенденции. Обратное будет верно для нисходящей тенденции.

Когда «сильный» уровень поддержки или сопротивления преодолевается на определенную величину, они меняются ролями: при пробитии уровня сопротивления он становится поддержкой, при пробитии уровня поддержки — сопротивлением. Это происходит в силу психологических особенностей «поведения толпы», которые, собственно, и являются основными факторами формирования различных графических сигналов, в том числе уровней.

Психология

Для большей наглядности разделим всех участников рынка на три категории: быков (в текущий момент покупают), медведей (в текущий момент продают) и «неопределившихся».

Предположим, что в течение некоторого времени цены колебались на уровне поддержки, а потом рынок начал двигаться вверх. Те, кто покупал по ценам в районе уровня поддержки, ликуют, хотя и жалеют, что не купили еще — вот вернулся бы рынок к прежнему уровню поддержки, пошел бы чуть-чуть вниз, они бы сразу прикупили побольше.

Те же, кто продавал, осознают, что выбор направления торговли был сделан неверно. Естественное желание в такой ситуации — возврат цены к исходному уровню, что позволит закрыть открытые на продажу позиции и остаться «при своих» (это так называемый безубыточный уровень, точка безубыточности, или breakeven point).

Те, кто никак не мог определиться, к какой из сторон примкнуть, поняли, что цены пошли вверх, и решили для себя, что при первой же подходящей возможности будут играть на повышение.

Итак, все три группы участников рынка твердо намерены покупать при ближайшем спаде. Уровень поддержки ниже рынка — приоритет номер один. Именно поэтому, когда цены опустятся до этого уровня, то возобновившееся ажиотажное стремление покупать, которым горят все участники торгов, вновь подхлестнет цены, и они пойдут вверх.

А теперь рассмотрим обратную ситуацию. Предположим, что цены, вместо того чтобы пойти вверх, пошли вниз и опустились ниже уровня поддержки. Реакция участников рынка тоже изменится с точностью до «наоборот». Все те, кто покупал на уровне поддержки, ясно осознают, какую глупость они совершили. Таким образом, поддержка превратилась в сопротивление. И, соответственно, чем более значимым был предыдущий уровень поддержки, тем большую значимость приобретает он в качестве уровня сопротивления.

Метод работы

Уровни поддержки и сопротивления, по своей сути, отражают базовые элементарные принципы поведения большинства участников торговли. Поэтому вне зависимости от выбранного направления, горизонта инвестирования, количества сделок и прочих собственных предпочтений, любая стратегия (на основе методов ТА) неизбежно будет ориентироваться на движение цен в подобных «критических» зонах. Уровень поддержки дает импульс покупкам, до тех пор, пока он не пройден вниз. Как только это случилось, значит, количество продавцов значительно превышает число желающих покупать, соответственно, движение вниз получает свой импульс.

Причем, торговая система не обязательно должна эксплуатировать лишь один из импульсов (только «на отскок» или только «на пробой»). Мы можем торговать, как нам удобнее и в соответствии с результатами наших тестов.

1. «На отскок» от уровня: покупки при спуске цены к уровню поддержки либо продажи при росте цены к уровню сопротивления. Данный метод часто используют для торговли в боковике. Основная специфика торговли заключается в том, что открытие позиций происходят «на отскок» от ключевых уровней, а закрытие, как правило, согласно сигналам индикаторов.

2. «На пробой» уровня: продаем, как только цены продавливают уровень поддержки, или покупаем, когда цены преодолевают уровень сопротивления. Пробойные стратегии используют для трендовой торговли. То есть, когда на рынке есть сильный тренд, оптимальный торговые решения заключаются в открытии позиции «по тренду» при выходе цен из зон краткосрочных консолидаций, что обычно сопровождается пробитием очередного уровня сопротивления (или поддержки).

3. Микс: торговля происходит «на отскок» от уровня при подходе цены к уровням поддержки/сопротивления, однако в случае преодоления ценой этих уровней позиции закрываются и открываются противоположные. Данный метод позволяет вести высокочастотную торговлю в боковике, а при формировании сильного тренда — перестраиваться и участвовать в трендовых движениях.

Пример

В виде иллюстрации рассмотрим текущую динамику цен на графике ЛУКОЙЛа (1 свеча — 1 день).

4 июня цены показали локальный максимум на уровне 1758 рублей за акцию. После чего цены находились ниже в течение примерно двух недель. При следующем росте к определенному нами уровню мы могли открыть короткую позицию (если подобные действия входят в нашу торговую стратегию).

Еще неделю продолжалось падение. Где закрывать открытую позицию, каждый для себя решает сам. Однако, если позиция так и осталась открытой, в момент пробития уровня сопротивления становится очевидно, что набирающий силу up-trend не даст нам в ближайшем будущем иметь прибыль по этой позиции. Происходит ее закрытие, одновременно открываем длинную позицию.

Уровень сопротивления теперь становится уровнем поддержки. Именно при пробитии этого уровня мы сможем говорить о завершении роста.

Рис.2: ЛУКОЙЛ (июнь-июль 2012 г.)

После того как цены второй раз подошли к уровню 1858 рублей за акцию, имело смысл закрыть часть длинных позиций, потому что образовался новый уровень сопротивления. Если позиция была закрыта полностью, вполне разумным выглядело открытие обратной позиции — на продажу.

Если в ближайшем будущем цены преодолеют уровень 1860 рублей — короткую позицию придется ликвидировать и снова вставать по тренду. С другой стороны, фиксировать прибыль мы можем начинать при достижении ценой нижележащего уровня поддержки.

Заключение

Изучая материалы по основам технического анализа, надо отчетливо понимать две вещи. Во-первых, пока что мы находимся в самом начале нашего пути от «интересующегося торговлей на бирже» до «получающего стабильный доход за счет инвестиций в ценные бумаги». Получить прибыль, большую или маленькую, можно и не имея знаний вообще, просто интуитивно угадав направление дальнейшего движения цен. Однако стабильность таких доходов придет только после того, как мы станем разбираться в ключевых аспектах торговли, основных факторах, влияющих на цену, а так же систематизируем нашу стратегию.

И, во-вторых, зная теоретические основы уровней поддержки и сопротивления и, что еще более важно, имея навыки построения уровней на ценовом графике, мы закладываем фундамент нашей будущей стратегии. Этот фундамент поможет нам в любой ситуации понимать, куда идет рынок, где располагаются большие объемы ордеров на покупку или продажу, и принимать своевременные правильные решения.

БКС Экспресс

Последние новости

Рекомендованные новости

Итоги торгов. Восстановление прервалось

Экстремально высокая волатильность. Цены на газ в Европе рухнули

Акции, которые обеспечат будущее вашим детям: образование и финансы

Американские акции, по которым вырастут дивиденды в 2022

Российские акции. Лидеры в каждом секторе в 2022

Рынок облигаций 2022. Какие облигации обгонят депозит

Лучшие из худших бумаг 2021. Перспективы 2022

Обвал в акциях JD.com. Что случилось

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Price Action: Как торговать отбой от уровня

Особенности торговли от уровней

Ключевые ценовые уровни присутствуют на любом финансовом рынке, и на Форекс в том числе. Зачастую такие условные горизонтальные линии выполняют роль либо поддержки, либо сопротивления дальнейшему движению цены, поэтому трейдеры проявляют к ним такой интерес.

Образуются эти ключевые отметки благодаря большому скоплению ордеров на покупку и продажу. Когда цена достигает такого скопления, то текущей силы тренда, как правило, не хватает, чтобы закрыть все эти ордера и двинуть цену дальше.

Поэтому, если движение не получает поддержки, цена разворачивается в обратную сторону. Если же на рынке появляются объемы, способные «пробиться» через большое скопление ордеров, то весьма вероятно, что силы тренда хватит для дальнейшего движения, то есть – произойдет мощный пробой уровня. Конечно, события не всегда развиваются только по таким сценариям, но это два наиболее вероятных варианта.

Много лет назад, еще на фондовых и товарных биржах, подобные уровни образовывались в результате тайных соглашений крупных воротил финансового мира. Сообща они контролировали рынок и всегда могли как поставить на пути цены непреодолимую преграду, так и создать мощное движение. Сейчас подобные заговоры весьма маловероятны, однако на рынке по-прежнему присутствуют крупные игроки, ордера которых, за счет больших объемов, оказывают влияние на цену.

Благодаря этому опытным трейдерам нужно лишь правильно определять такие уровни и сигналы о том, что цена с наибольшей вероятностью развернется в обратную сторону. Классический уровень – это область, построенная по ценам открытия или закрытия свечей (не по хай/лоу), которой график уже касался ранее.

То есть, если график, поднявшись до определенного уровня, откатился назад, а после снова приблизился к этой отметке, то значение цены на экстремуме и будет тем самым уровнем.

Вход в рынок

Главное условие входа в сделку при отбое от уровня – нужно убедиться в том, что это именно отбой. Если цена просто приблизилась к ключевой отметке, сделку открывать рано. Для того, чтобы трейдер был уверенным в правильности открытия позиции, должен сформироваться разворотный паттерн Price Action.

Это могут быть следующие паттерны:

После того, как сформировался паттерн, можно открывать сделку.

Выставление стоп-лоссов и тейк-профитов

Стоп лосс следует выставить таким образом, чтобы случайное движение против направления сделки, например, ретест уровня с ложным пробоем, не выбило трейдера из рынка. Конкретного значения (например, 10 пунктов) для такого стиля торговли назначить нельзя, при выставлении стопа нужно ориентироваться на график и на «хвосты» свечей в обозримой близости.

Что касается тейк-профита – жестких правил по его выставлению нет. Можно воспользоваться стандартным приемом, умножив величину стоп-лосса на 3 или 4 и выставить TP на полученном расстоянии. Это верный ход с точки зрения мани менеджмента. Однако в каждой конкретной ситуации могут сложиться предпосылки для получения большей прибыли, чем обеспечивает стандартный стоп-лосс.

Важные нюансы

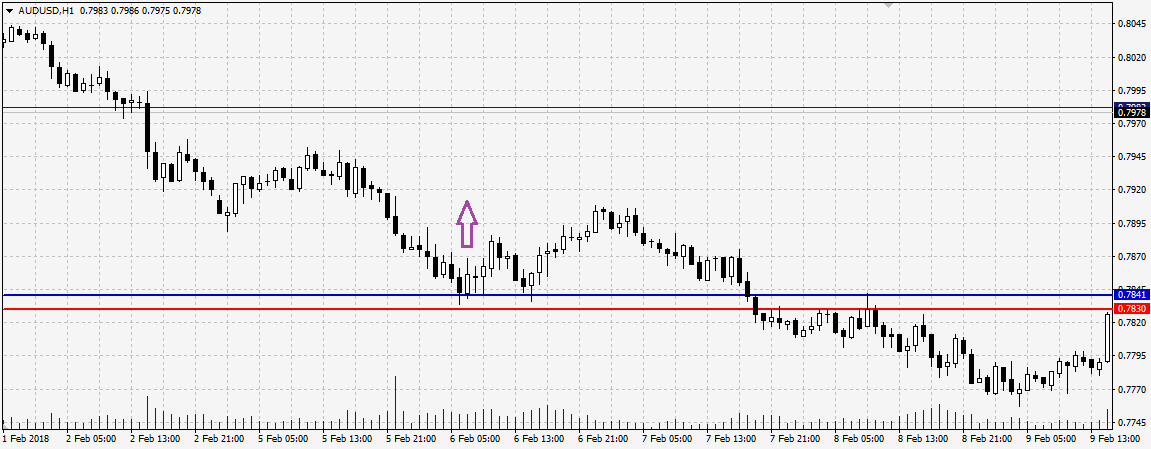

2. Следует отличать классический отбой от уровня и ретест уровня после пробоя, когда, например, поддержка становится сопротивлением.

3. Вероятность отбоя или пробоя уровня можно оценить еще по движению к ключевой отметке. Если предыдущие свечи были небольшими и разнонаправленными, однако цена все равно достигла уровня – вполне вероятно, что будет пробой. Если же тренд был сильным и уверенным, уровень был достигнут всего за несколько свечей, но сходу пробит не был – скорее всего, он и не будет преодолен.

По этой же логике можно сделать вывод, что, если большая свеча, дойдя до уровня, «уперлась» в него и закрылась, так и не пробив – пробоя, скорее всего, и не последует. Если же мощная свеча, пробив границу и, пройдя еще несколько пунктов (или десятков), закрылась с обратной стороны – прорыв можно считать состоявшимся.

4. При открытии сделки стоит обращать внимание на экстремумы соседних свечей. Если максимумы (при тестировании сопротивления) примерно равны, либо отличаются на 1-2 пункта – это подкрепляет сигнал на разворот и отбой. То же самое справедливо для минимумов свечей при тестировании поддержки. Речь, как вы догадались о паттерне Doble High / Double Low.

Заключение

Заключение

При прочих равных условиях, отбой от уровня – более вероятен, чем его пробой. Такая статистика дает основания трейдеру рассчитывать на большее количество сигналов, а следование правилам стратегии обеспечит прибыльную торговлю. Следует, однако, помнить, что торговля от уровней – тактика, требующая от трейдера определенного опыта, позволяющего принимать решения по ситуации. Несмотря на наличие правил, четкого алгоритма, регламентирующего действия в любой ситуации – здесь нет.

И именно благодаря этому трейдер, применяющий в своей ТС анализ уровней, может рассчитывать на успех своей торговли. Большинство торговых систем, позволяющих открывать сделки на автомате, очень быстро теряют свою актуальность, как и торговые роботы, написанные на этих алгоритмах. Рынок постоянно меняется, и только способность подстраиваться под эти изменения и принимать решения в зависимости от ситуации обеспечивает профессиональным трейдерам стабильный и высокий доход.

Заключение

Заключение