Выкуп авто у юридических лиц для физических лиц

Разберем детально покупку авто физическим лицом у юридического лица

При покупке автомобиля каждый пытается сделать это как можно выгоднее для своего кармана. Нередко, в таких случаях попадаются варианты покупки у юридических лиц.

Несмотря на то, что принципиальных отличий от сделок с физическими лицами нет, в этом процессе, все же, присутствуют специфические особенности. Например, проверка продавца на юридическую чистоту или различия в оформлении документов.

Как проверить продавца на чистоту?

Если при покупке ТС у физического лица, покупатель более всего рискует по отношению к своей покупке, то есть к автомобилю, то в сделке с юридическими лицом, следует быть осторожнее именно с продавцом.

Автомобиль является основным средством (ОС) юридического лица, а это активы предприятия. Активами организация отвечает в случае невыполнения финансовых обязательств.

Например, на купленный вами автомобиль, может предъявить претензию кредитор продавца. Чтобы не попасть в такую неприятную ситуацию, лучше всего вовсе не иметь дел с проблемными организациями. А наличие у них проблем можно проверить несколькими способами:

Документы

Процедура и пакет документов для покупки ТС у юридического лица являются стандартными. Документы, которые будут необходимы для сделки:

Договор купли-продажи ТС

Сделки по купли-продаже регулируются такими законодательными актами, как: Глава 30 ГК РФ, статья 434 ГК РФ, статья 161 ГК РФ. В договоре купли-продажи должна присутствовать такая информация о юридическом лице, как:

Кроме того, в договоре должна оговариваться марка и модель самого автомобиля, его VIN-код, в целом все характеристики, которые идентифицируют авто.

При покупке автомобиля в салоне, дилеры берут оформление договоров на себя, что удобно для покупателя, однако таит в себе возможные риски. Ведь любой продавец будет отстаивать, прежде всего, свои права.

Поэтому необходимо читать весь текст договора, и просить изменить его, если Вас не будет что-то устраивать. Отказ в этом противоречит статье 428 ГК РФ. Договор можно написать даже от руки, это не противоречит закону, однако удобнее набрать его в печатном виде. Бумагу составляют в трех экземплярах: по одному каждому участнику сделки, а третий передается в ГИБДД.

Как физлицу купить автомобиль у организации?

Автомобиль у юридического лица можно покупать в двух случаях:

И если с первым вариантом все понятно и привычно, то второй вызывает множество вопросов, например: по какой причине организации продают ТС:

Приобретение новой машины

При желании купить совершенно новый автомобиль без пробега мы обращаемся в специализированные салоны. И хотя такие сделки можно назвать более защищенными, поскольку на них распространяется защита прав потребителей, следует знать некоторые нюансы.

Объект сделки — подержанное ТС

Нюансы

Несмотря на то, что с первого взгляда кажется, что подобная сделка более защищена, чем покупка авто у физического лица – это заблуждение. Как минимум из-за того, что при возникновении спорных моментов, вы будете судиться не с одним человеком, а с целой организацией, у которой явно больше возможностей, а может и с несколькими.

Представитель юрлица

При продаже автомобиля, находящегося на балансе, юридическое лицо должно выдвинуть своего представителя, который будет сопровождать сделку, и имеет право подписи на всех документах. Таким лицом, в принципе, может стать любой сотрудник, но чаще это кто-то из высшего руководства, например, главный бухгалтер. Легче всего, если представителем является генеральный директор юридического лица, поскольку его участие в сделке не требует оформления доверенности.

Для всех остальных она обязательна. Доверенность должна быть оформлена верно: на фирменном бланке и нотариально заверена.

Особенности проведения оплаты

При совершении купли-продажи авто у юридического лица, лучше всего вносить денежные средства в его кассу. Кассир, в таком случае, выдаст приходный кассовый ордер, заверенный печатью. В случае если организация не имеет кассового аппарата, то оплата производится в безналичной форме через банковскую транзакцию по форме ПД-4. В ней лучше всего указать сведения о ДКП, покупателе и продавце.

Сделка с юридическим лицом, если речь идет не о покупке автомобиля в салоне, где сотрудники все оформляют за клиента, достаточно нервный и необычный процесс для покупателя. Однако, не стоит бояться таких договоров, главное – отнестись к ним со всей серьезностью, и перепроверять все этапы сделки самостоятельно.

Подводные камни при покупке автомобиля у юридического лица.

Рассмотрим случай, когда автомобиль с пробегом принадлежащий юридическому лицу (имеется ввиду не автосалон официального дилера, а любая компания) продается физическому лицу. Чем отличается такая сделка от обычной между физическими лицами. Давайте разбираться…

Подобная покупка бу авто может быть довольно выгодна, но в тоже время эта сделка более рискованная в юридическом отношении. Чтобы понять какой присутствует риск, надо в первую очередь узнать причину продажи автомобиля компании.

Причины продажи автомобилей юрлицами

1. Списание с баланса предприятия, в связи с окончанием срока амортизации;

2. Высвободившиеся из производственного процесса;

3. Обновление автопарка;

4. Реорганизация или ликвидация юридического лица;

5. Уплата различных долгов или банкротство;

6. Обналичивание денег.

Юридические лица практически всегда ведут активную финансовую деятельность, но иногда не очень успешную. Из за этого накапливаются не выполненные финансовые обязательства. По которым нужно отвечать всеми своими активами, в том числе и транспортом предприятия. Поэтому автомобиль компания может продавать из за больших долгов или в преддверии банкротства. Особенно опасно покупать авто у банкрота и уж точно не стоит участвовать в схеме обналички денег юрлицом. Поэтому, чтобы не купить проблемную тачку, перед покупкой нужно тщательно проверить компанию, продающею автомобиль.

Как проверять машину от юрлица

1. Получение выписки из ЕГРЮЛ

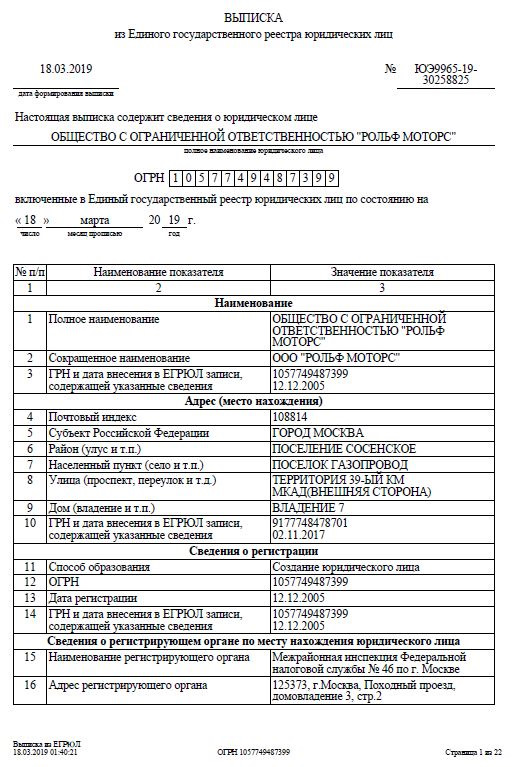

Нам нужно получить информацию о юрлице: Официальное название юрлица, ФИО генерального директора или учредителей, Юридический адрес расположения главного офиса компании, Идентификационные коды: ИНН или ОГРН. Кстати, код ОГРН предприятия должен быть обязательно прописан в ПТС (паспорт транспортного средства) автомобиля.

Справка:

ЕГРЮЛ – Единый государственный реестр юридических лиц. Это реестр с информацией обо всех зарегистрированных ЮЛ в РФ.

ИНН – Идентификационный номер налогоплательщика. Это код для учета налогоплательщиков РФ (ЮЛ и ФЛ).

ОГРН – Основной государственный регистрационный номер. Это номер, под которым ЮЛ прошло госрегистрацию.

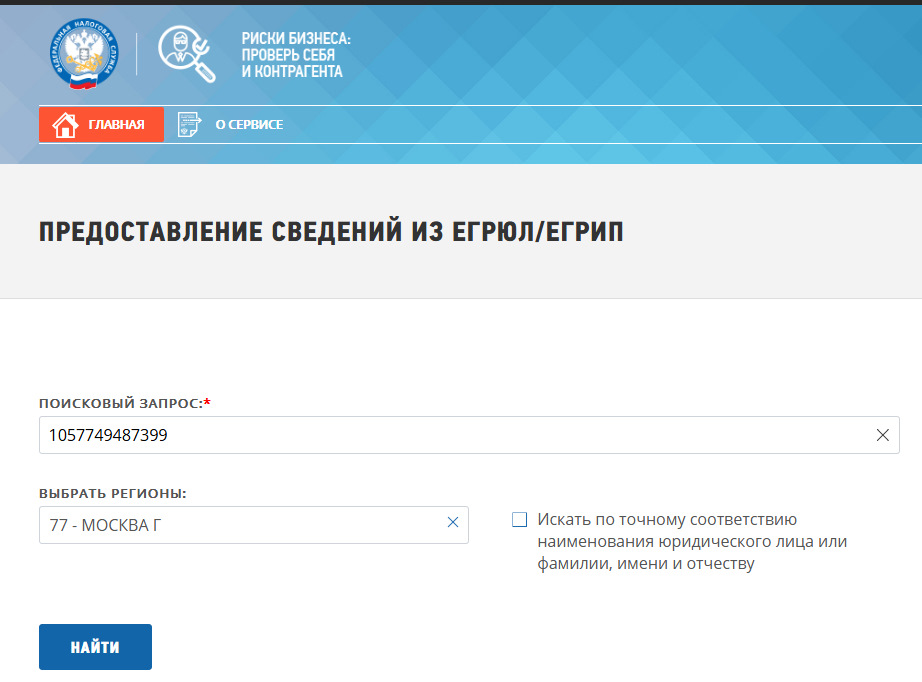

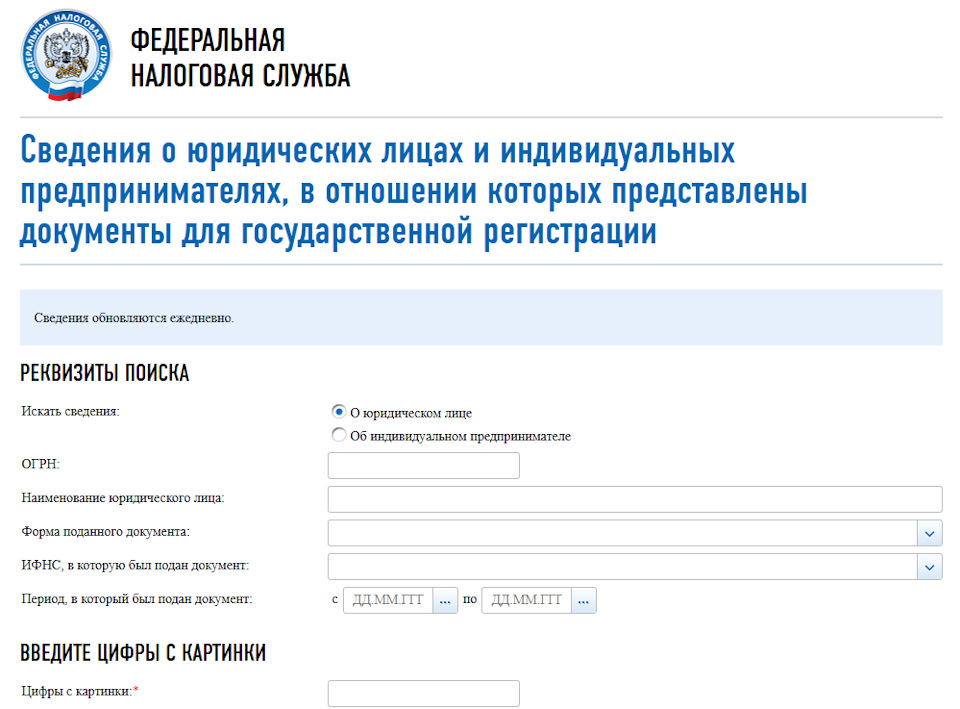

Узнаем точное название или ИНН, а лучше ОГРН компании. Далее, на сайте ФСН (Федеральная налоговая служба) зайдите на страницу «Предоставление сведений из ЕГРЮЛ/ЕГРИП» и введите в поисковую форму полученный ОГРН или ИНН. Нажимаете кнопку «НАЙТИ», и получаете на следующей странице выписку из ЕГРЮЛ.

На что нужно обращать внимание в выписке ЕГРЮЛ?

Сведения об основной деятельности – она должна совпадать с заявленной;

Дата регистрации предприятия – все молодые компании находятся под подозрением на фирмы однодневки»;

Сведения о генеральном директоре – он имеет право авторизованной подписи вашего ДКП как официальное доверенное лицо компании;

Данные об имеющихся соучредителях – если продающийся автомобиль дорогой и сумма продажи составит 25% и более от стоимости всех основных средств Юрлица, то потребуется согласованное письменное одобрение сделки от этих лиц (протокол учредительного собрания).

Проверка Юрлица по публичным интернет-сервесам

После получения выписки из ЕГРЮЛ нужно проверить компанию по другим онлайн-сервисам, и получить дополнительную информацию о проблемах и текущем состоянии юрлица.

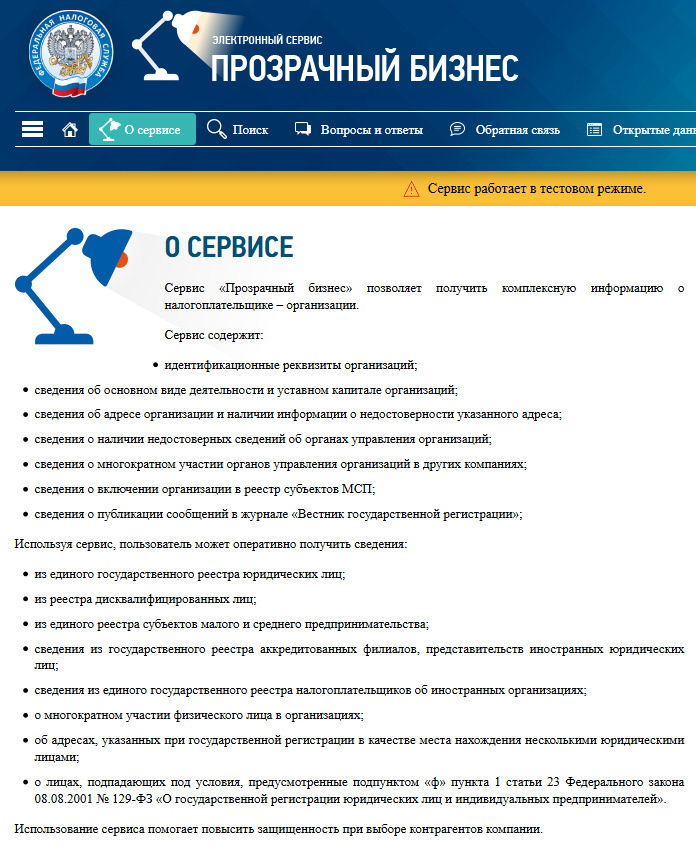

Проверка на сайте ФНС

Это сервис позволяет получать комплексную информацию о проверяемой компании.

Если всё в порядке, то по всем пунктам проверки появится запись: «По заданным критериям поиска сведений не найдено».

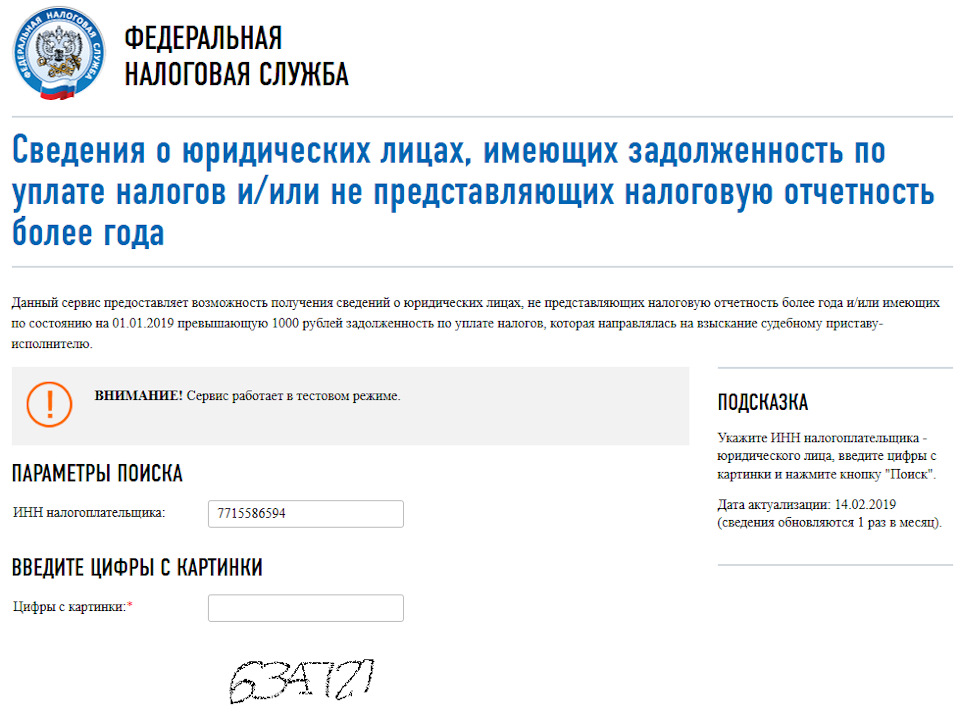

Проверка на налоговую задолженность

В базе содержатся данные о юрлицах не предоставляющих налоговую отчётность более года и неплательщиках налогов.

Вот такой должен быть результат: «Юридическое лицо с ИНН 7715586594 по состоянию на 01.01.2019 не имеет превышающую 1000 рублей задолженность по уплате налогов, которая направлялась на взыскание судебному приставу-исполнителю, и представляет налоговую отчетность».

Проверка на наличие регистрационных изменений

Проверяем не подавались ли какие-либо документы, связанные с изменением регистрационных данных компании. Дело в том, что в реестре, из которого берется выписка ЕГРЮЛ, данные обновляются с задержкой до полумесяца. А регистрация документов об изменении проходит намного быстрее. Поэтому, если по компании обнаружатся недавно зарегистрированные документы, то не стоит торопиться осуществлять сделку, до выяснения всех обстоятельств.

Для проверки на сайте налоговой нужно ввести ОГРН и полное название компании.

Если все в порядке, то получите ответ: сведений о предоставлении документов за последний год не имеется.

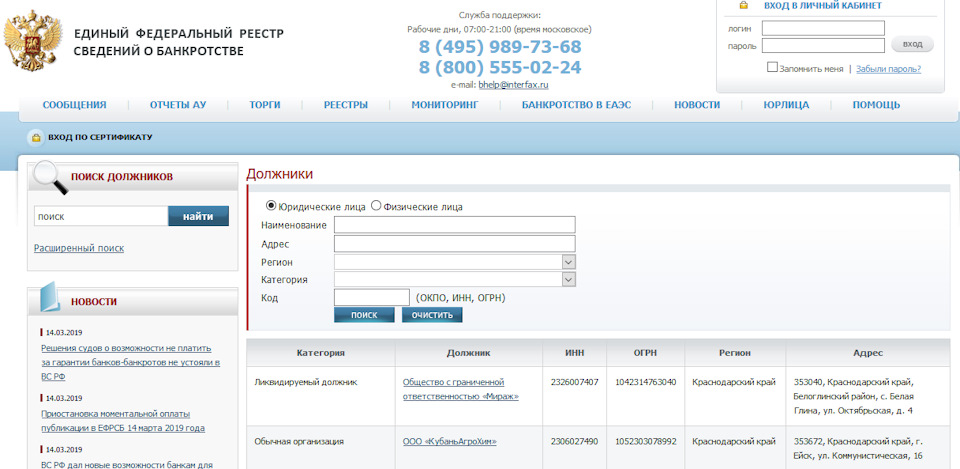

Проверка на предмет банкротства

Проводим проверку по наименованию и адресу компании в едином федеральном реестре банкротств (ЕФРСБ). Приобретать автомобили у банкрота очень рискованно, ведь после этой сделки можно остаться и без денег и без автомобиля.

Поиск по сайту можно вести также по ОГРН, ИНН или ОКПО.

Хорошо если в ответ получите: по заданным критериям ничего не найдено.

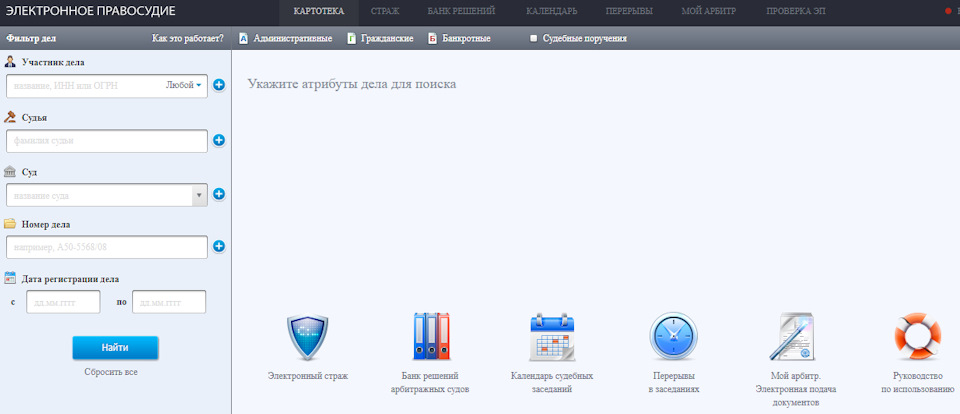

Проверка на предмет арбитражных исков

Ищем по ИНН или ОГРН юрлица на сайте Электронного правосудия незакрытые судебные иски по арбитражу. Если такие иски есть, то перед покупкой нужно внимательно изучить, что за претензии были предъявлены юрлицу.

Если же ответ гласит: по данному запросу дел не найдено, то всё в порядке.

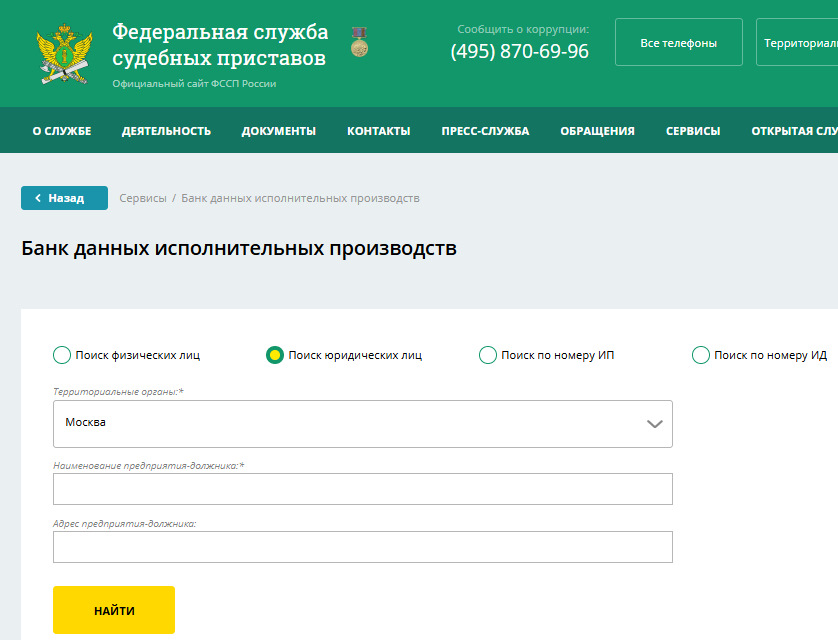

Проверка на предмет судебных исполнительных производств

Обязательно проверяем компанию на сайте Федеральной службы судебных приставов на наличие исполнительных листов. Авто могут арестовать уже после его покупки вами. Для проверки вводим полное название юрлица и регион регистрации.

Если ответ: по предъявленному запросу ничего не найдено, то все в порядке.

Особенности сделки купли-продажи авто с юридическим лицом

Теперь рассмотрим непосредственно процедуру такой покупки. Есть специфические особенности, на которые стоит обратить внимание.

Представитель юридического лица

При продаже автомобиля от лица компании должен выступать официальный уполномоченный для проведения сделки. Это должен быть действительный сотрудник компании, высшего или среднего звена ИТР (инженерно-технический работник).

Например, это могут быть главный инженер, главный бухгалтер, заведующий автопарком, транспортным отделом и т. д. Но лучше если это будет – генеральный директор. Почему? Да потому, что он по закону имеет постоянные полномочия удостоверять финансовые документы без персональной доверенности. На любого другого сотрудника должна быть выписана доверенность для проведения сделки. Причем эта доверенность не может быть обычной рукописной – она обязана иметь нотариальное заверение и желательно фирменный бланк. Обратите на это особенное внимание, т.к. простую доверенность юрлицо может запросто отменить после сделки.

Особенности оформления документации

Пакет необходимой документации стандартный: документы на автомобиль (ПТС, СТС), документы для совершения сделки (ДКП и Акт приема передачи). ДКП допускается составлять в произвольной форме. Обязательно составлять акт приема-передачи на отдельном бланке. Форма этого бланка может быть свободной.

В полях вместо данных о физ лице-собственнике должны быть прописаны сведения о предприятии, удостоверенные фирменной печатью с данными и подписью представителя ЮЛ – уполномоченного сотрудника.

Мининальные данные, который обязательно прописываются в Договоре купли продажи с юрлицом:

Полное официальное наименование организации;

Юридический адрес организации;

Идентификационный код налогоплательщика (ИНН);

Данные гражданского паспорта доверенного лица организации.

Важно! В ДКП обязательно должна быть графа-ссылка на нотариально заверенную доверенность уполномоченного в продаже представителя ЮЛ.

Для сделки с юридическим лицом требуется и ряд дополнительных документов. Решение генерального руководства о продаже транспорта и экспертное заключение о рыночной стоимости авто.

Решение руководства о продаже транспорта

То есть должен быть приказ генерального руководства, или же протокол решения совета директоров о продаже транспорта. В этом документе, заверенном печатями и подписями, обязательно должны быть сведения о ТС, его покупателе и условиях проведения сделки. Одну копию этого решения нужна получить покупателю, на случай вмешательства в дело фискальных органов, которые могут проверять юрлицо на предмет соблюдения пунктов 40-й ст. НК РФ.

Эта статья предназначена для контроля налоговой сделок купли-продажи с лицами, которые подпадают под категорию взаимозависимых. Это случаи приобретения транспортных средств у юрлица собственными работниками, что довольно широко практикуется, занижая стоимость приобретаемого служебного транспорта.

Экспертное заключение

Чтобы дешевле купить служебный автомобиль и не платить налог, используются мошеннические схемы, с привлечением подставных покупателей.

Поэтому необходим еще один документ – заключение независимого эксперта о реальной рыночной стоимости авто. Определить ее может только сторонний эксперт (согласно ст. 211 НКРФ), но не специалисты продавца, если даже таковые имеются на предприятии.

Главное, чтобы данная справка отражала рыночную цену ТС (не ниже 20% рыночной стоимости). Иначе сделка может быть опротестована налоговиками и другими органами контроля, как коррупционная, и вы станете соучастником финансового преступления, со всеми вытекающими.

Список необходимой документации на машину:

Договор купли-продажи;

Акт приема-передачи;

Приказ юрлица о продаже ТС;

Заключение о рыночной стоимости ТС;

Доверенность на уполномоченное лицо.

Деньги лучше всего вносить в кассу юридического лица, которая оснащена кассовым аппаратом. В процессе перечисления средств покупатель должен получить от кассира заверенный печатью юрлица приходный кассовый ордер.

После процедуры оплаты подписывается акт приема-передачи ТС и покупателю вручается пакет автомобильной документации и комплект ключей.

В случае, если ЮЛ не располагает кассовым аппаратом, то оплата происходит в бухгалтерии предприятия в наличной или безналичной форме. Если выбрана безналичная форма расчета, то оплата вносится банковской транзакцией по квитанции формы ПД-4, где указывается номер ДКП, а также данные покупателя и продавца.

На сегодня у меня всё. Если что то упустил, напишите об этом в комментариях!

Всем удачи и всех благ!

Купить машину на ООО: плюсы и минусы

Не знаете, как забрать свои деньги из ООО? Как насчет нового автомобиля? А заодно и налог на прибыль уменьшите, НДС к вычету примите, расходы на бензин, ТО, мойку будете оплачивать за счет компании. Конечно, если машина будет использоваться для предпринимательской деятельности. Все плюсы и минусы от покупки машины на ООО читайте в статье.

Почему стоит покупать авто на ООО

Таким образом, на покупку авто у вас останется только 700 тысяч рублей. Или можно выплатить не зарплату, а дивиденды, уплатив при этом только 13% подоходного налога. Но дивиденды выплачиваются только после утверждения годовой отчетности и уплаты налогов. И то только в случае, если по данным бухучета компания получила прибыль, и вы имеете право на такие дивиденды. Поэтому покупка автомобиля на ООО так популярна — можно воспользоваться деньгами компании и не платить НДФЛ и взносы.

Еще плюсы — уменьшаем налог на прибыль

Входящий НДС

Можно ли уменьшить УСН при покупке авто

Пример. Директор ООО «Чили» купил машину со счета ООО в сентябре 2018 года. Машина стоит 1000 000 рублей. Бухгалтер списал в расходы эту сумму двумя частями — 30 сентября 500 тысяч рублей и 31 декабря 500 тысяч рублей.

Можно ли использовать авто в личных целях

Расходы на бензин, ТО, мойку, ремонт

Купить машину на ООО в лизинг

Важно! Лизинговые взносы включены в перечень расходов для исчисления налога на прибыль. НДС с лизинговых платежей также можно принимать к вычету.

Минусы покупки авто на ООО

Важно! Если ООО на общей системе налогообложения решит продать машину, нужно будет уплатить НДС даже в том случае, если автомобиль будет продан физическому лицу (например, учредителю).

Итоги

ГОДОВОЙ ОТЧЕТ 2021

Узнайте, когда делать переходные проводки по новым ФСБУ, чтобы они не попали в отчетность за 2021 год.

Только 4 февраля пошаговый разбор заполнения бухотчетности с учетом новых ФСБУ на трехчасовом вебинаре с Альмином Рабиновичем.

Кейс: выкуп лизингового автомобиля физлицом

Лизинг автомобилей пользуется популярностью — удобный график платежей, хорошие скидки на автомобили и, конечно, экономия на НДС и налоге на прибыль. Налоговая же смотрит на лизинг иначе и нередко доначисляет налоги лизингополучателям. Разберем на примере, почему инспекторы могут доначислить налог и как этого избежать.

Вводные данные

Кто: Торговая компания ООО «Ромашка», Сибирский Федеральный округ. Вид деятельности — продажа и техническое обслуживание сложного оборудования.

Что случилось: В 2019 году Ромашке понадобилась машина для постоянных разъездов специалиста, который занимается установкой оборудования и обучением пользователей. Было принято решение взять легковой автомобиль в лизинг на следующих условиях:

По истечении 11 месяцев необходимость в машине отпала, и компания решила отказаться от выкупа. Однако в 2020 году машину у лизинговой компании выкупило неизвестное физическое лицо — оно не было никак связано с кем-либо из учредителей или сотрудников компании.

Проблема: В 2021 году Ромашка получила от ИФНС уведомление о вызове в налоговый орган для дачи пояснений. В качестве основания вызова было указано, что Ромашка реализовала транспортное средство на невыгодных для себя условиях, тем самым необоснованно занизив базу по налогу на прибыль.

Это было не требование и не акт о налоговом правонарушении, а именно уведомление о вызове. Свою позицию представители Ромашки отстаивали в инспекции.

Что в итоге: Претензии налоговой исчерпаны в ходе дачи пояснений. Позиция Ромашки принята налоговиками, но судом не подтверждена.

* — название компании и другие данные изменены

Претензии налоговой VS Позиция компании

В уведомлении о вызове в налоговую инспектор четко перечислил все вопросы, которые возникли у ИФНС. Это дало Ромашке возможность подготовиться к посещению налогового органа и проработать свою позицию. Мы выделили основные претензии проверяющих и покажем ответы Ромашки, которые помогли избежать доначислений.

Претензия ФНС № 1. Лизинговый платеж можно учесть в составе прочих расходов лишь частично

Инспектор утверждает, что лизинговый договор представляет собой комбинацию договоров купли-продажи и аренды. Расходы лизингополучателя в виде выкупной цены являются расходами на покупку амортизируемого имущества и не учитываются в целях расчета налога на прибыль. Таким образом, так как лизинговый платеж включает в себя часть выкупной стоимости и арендный платеж, он может быть учтен в составе прочих расходов лишь в части, уплаченной за получение автомобиля во временное владение и пользование.

Инспектор ссылается на следующие документы и статьи:

Ответ № 1. Ежемесячные платежи были «арендными»

По смыслу п. 5 ст. 270 НК РФ «выкупная» часть лизингового платежа — это расходы на приобретение амортизируемого имущества, которые не учитываются при исчислении налога на прибыль.

ФНС абсолютно верно трактует ст. 270 НК РФ. Однако в нашем кейсе по договору лизинга выкупной платеж выделен отдельно, следовательно все ежемесячные платежи были платежами за временное пользование (арендными). И только 15 000 рублей — это выкупной платеж, который в расходы по ст. 270 НК РФ включить нельзя. Но Ромашка отказалась от выкупа, а значит не нарушила ст. 270 НК РФ.

Ответ № 2. Письма Минфина к рассматриваемой ситуации не относятся

В двух приведенных письмах Минфина из трех рассматривается ситуация, когда имущество числится на балансе лизингополучателя, что к нашему кейсу отношения не имеет. А в третьем письме конкретно сказано:

Таким образом, лизинговый платеж может быть отнесен к прочим расходам в соответствии с пп. 10 п. 1 ст. 264 НК РФ только в той части, в которой он уплачивается за получение предмета лизинга во временное владение и пользование, а выкупная цена предмета лизинга для целей налогообложения прибыли не учитывается.

Ромашка так и сделала — ежемесячные платежи были платежами за временное пользование автомобилем. Их в полном объеме учли в качестве расходов. А вот выкупной платеж 15 000 рублей Ромашка даже не платила, поэтому он не был учтен в расходах.

Претензия ФНС № 2 — Лизинговые платежи должны быть разделены на 2 части

Прямым текстом инспектор пишет, что в общей сумме лизинговых платежей должны быть обособлены суммы арендных платежей и выкупная цена. Следовательно, необходимо вести раздельный учет двух разных сумм.

Инспектор ссылается на следующие документы:

Ответ № 1 — «Должны ли?»

Позиция ФНС про то, что в лизинговом платеже должны быть обособлены «арендные» и «выкупные» суммы, спорит с положениями ст. 28 Федерального закона от 29.10.1998 № 164-ФЗ:

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

То есть выкупного платежа может и не быть, если переход права собственности не предусмотрен. К тому же из закона не следует, что именно ежемесячный платеж нужно дробить на две части. То есть при переходе права собственности на имущество выкупной платеж может быть как «зашит» в ежемесячный, так и выделен обособленно в конце срока договора лизинга.

Ответ № 2 — Фактически платежи разделены

В лизинговом договоре четко прописаны ежемесячные платежи за право пользования лизинговым имуществом и отдельно указан выкупной платеж. Следовательно, суммы обособлены. Арендные платежи списали в расходы в соответствии с НК РФ, а от выкупа компания отказалась, поэтому не вносила выкупной платеж.

Претензия ФНС № 3 — Невыгодные условия купли-продажи автомобиля

Инспектор ссылается на то, что компания реализовала автомобиль на невыгодных для себя условиях. Для этого был проведен анализ предложений по продаже аналогичных автомобилей в Интернете. Ориентировочная цена 1 300 000 рублей, а фактически автомобиль реализовали за 15 000 рублей.

Ответ № 1 — Ромашка ничего не продавала

Лизингодатель предоставляет лизингополучателю имущество за плату во временное владение и пользование. При этом лизингополучатель сам решает — выкупать имущество или нет.

«Ромашка» от выкупа отказалась и вернула автомобиль лизинговой компании. По смыслу п. 1 ст. 39 НК РФ и п. 1 ст. 11 ФЗ от 29.10.1998 № 164-ФЗ при возврате лизингового имущества реализации не происходит.

Лизингополучатель до момента внесения выкупного платежа не является собственником лизингового имущества. В нашем кейсе автомобиль весь период действия договора лизинга принадлежал только лизинговой компании. Следовательно, реализовала автомобиль физлицу именно лизинговая компания.

Ответ № 2 — Ромашка имела законное право отказаться от выкупа

Автомобиль изначально покупали для предпринимательской деятельности. Специалист ООО посещал заказчиков и проводил инструктаж пользователей. Благодаря наличию автомобиля, выросло число исполненных контрактов и повысилась выручка компании.

От выкупа отказались, так как более разъезды специалиста для обучения пользователей не планировались. Как показала практика, во время пандемии COVID-19 большая часть клиентов стала переходить на обучение в формате онлайн.

Оставлять автомобиль, который фактически не нужен, означало:

Все эти затраты компании были не нужны.

Ответ № 3 — Экономическое обоснование

Ромашка представила в ИФНС экономический анализ за 2019 и 2020 гг., чтобы наглядно продемонстрировать рост финансовых показателей: выручки, прибыли от продаж, чистой прибыли, стоимости чистых активов, коэффициентов ликвидности, платежеспособности, рентабельности и пр.

Все показатели можно рассчитать вручную на основании бухгалтерской отчетности, а можно прибегнуть к помощи онлайн-сервисов. Ромашка для экономии сил и времени выгрузила отчеты из Контур.Фокуса.

В инспекции представители «Ромашки» показали, что в 2020 году по сравнению с 2019 годом выручка и прибыль от продаж выросли более чем на 70 %, а чистая прибыль на 90 %.

Далее компания обратилась к официальному сервису ФНС «Налоговый калькулятор». Здесь достаточно выбрать налоговый период, ОКВЭД, регион и масштаб деятельности, после чего сайт покажет среднеотраслевую рентабельность в регионе.

Рентабельность «Ромашки» в 2020 году оказалась выше среднеотраслевой по региону практически в 3 раза. Поэтому назвать решение «Ромашки» по возврату лизингового автомобиля неэффективным или невыгодным сложно.

Ответ № 4 — Налоговая нагрузка

«Налоговый калькулятор» показывает не только среднеотраслевую рентабельность, но и среднюю налоговую нагрузку по налогу на прибыль и НДС. В нашем кейсе средняя налоговая нагрузка в отрасли Ромашки — 1,5 %. А у нашей компании этот показатель в 4 раза выше.

Сравнение фактической налоговой нагрузки со средней помогает доказать, что налогоплательщик не стремится сэкономить на налогах или занизить их. Наоборот, Ромашка показывала себя как порядочный налогоплательщик. А при возврате автомобиля руководствовалась сугубо бизнес-логикой.

Ответ №5 — Несущественность вменяемой суммы

Налоговая фактически вменяла Ромашке экономию на налоге в размере 260 000 рублей (20 % от стоимости автомобиля). Представители компании обратили внимание инспектора на общую сумму налоговых платежей за прошлый год.

Доля вменяемой суммы в общей массе уплаченных налогов и взносов (в виде налога на прибыль, НДС, взносов с зарплаты сотрудников) не превышала даже 3 %.

Ответ №6 — Отсутствие аналогичных предложений

Лизинг без выкупа — это фактически аренда. Компания попользовалась автомобилем и затем вернула его лизинговой компании. Это натолкнуло налоговую на мысль о намеренном завышении расходов путем замены аренды лизингом.

В нашем случае в регионе Ромашки практически не было предложений по аренде легковых автомобилей. Арендовать автомобиль можно было только у местных таксопарков.

Предлагаемые таксопарками машины были не новые и практически все в плохом состоянии. Кроме того, предлагались они только в посуточную аренду. Для междугородних поездок такой автомобиль, по мнению представителей Ромашки, не подходил. А вкладываться в ремонт арендованного автомобиля экономически нецелесообразно.

Аналогом лизинга без последующего выкупа можно было бы рассмотреть автоподписку, но таких программ в 2020 году еще не было, а до региона «Ромашки» они не до сих пор не дошли.

Поэтому лизинг оставался единственным способом взять в аренду новый автомобиль в отличном техническом состоянии. Кроме того, лизинговая страхует его по программе КАСКО. Для компании это означает минимальные затраты на ремонт и обслуживание. Единственные затраты за год — это ГСМ, аренда парковочного места и покупка сезонной резины.

Судебная практика

Свою позицию нужно обязательно подкреплять судебными решениями. Особенно, если вопрос спорный. Как мы уже поняли, основная претензия налоговой заключается в том, что лизинговые платежи нужно разбивать на две составляющие: «арендные» и «выкупные».

Обязанность по «разбивке» ежемесячных лизинговых платежей законом не закреплена. Это можно сделать только в том случае, если такой порядок предусмотрен лизинговым договором.

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора, в которую входит:

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю (ст. 28 ФЗ от 29.10.1998 № 164-ФЗ).

Следовательно, лизинговый платеж — это единый платеж, производимый в рамках договора лизинга. И несмотря на то, что в расчет лизингового платежа входит несколько составляющих, его нельзя рассматривать как несколько самостоятельных платежей.

К прочим расходам, связанным с производством и реализацией, относятся лизинговые платежи за принятое в лизинг имущество, а также расходы на приобретение имущества, переданного в лизинг (пп. 10 п. 1 ст. 264 НК РФ). Если имущество, полученное по договору лизинга, учитывается у лизингополучателя, расходами, учитываемыми в соответствии с настоящим подпунктом, признаются:

Таким образом, если имущество числится на балансе лизингодателя, то лизинговый платеж относится на расходы лизингополучателя.

Вывод инспектора о том, что выкупная цена должна быть выделена в составе лизингового платежа, не основан на нормах законодательства о налоге на прибыль. Следовательно, лизинговый платеж можно включить в состав расхода по налогу на прибыль. Об этом нам говорит судебная практика по делам:

Выводы

Попасть в ситуацию Ромашки может каждая компания, которая брала в лизинг легковой автомобиль. Чтобы вы могли обезопасить себя, мы дадим несколько советов:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.