Выкуп залоговых авто без птс

Как продать автомобиль находящийся в залоге

Если автомобиль приобретается по программе автокредитования, он автоматически переходит в залог банку или автоломбарду. Бывают ситуации, когда заемщик начинает испытывать трудности с оплатой кредита и содержанием транспортного средства, то встает вопрос о его продажи. Но возможно ли это сделать?

Разница между залоговым и кредитным автомобилем

Не все автовладельцы видят разницу в этих понятиях, но она действительно есть.

Можно ли продать авто в залоге

Продать залоговый автомобиль можно, но если это не противоречит договору займа. Чтобы уменьшить риски и обезопасить себя от недобросовестных клиентов, финансовые компании заранее прописывают в условиях пункты о запрете на продажу залогового имущества до полного возврата долга.

Светлана Александрова, специалист компании Credeo.ru:

«Если залогодержатель дал согласие на продажу и в договоре не предусмотрен пункт о ином порядке действий, автомобиль может быть продан. Но нужно учесть, что залог на транспортное средство сохраняется. Новый владелец должен быть уведомлен и готов к тому, что на транспорт может быть обращено взыскание за неуплату долга предыдущим хозяином.”

Нередко мошенникам удается скрыть наличие обременений. Если покупателю удастся доказать в суде, что он не знал о залоге и его признают добросовестным, то автомобиль оставят у него. Для этого следует доказать, что проверки юридической чистоты проводились и на момент покупки автомобиля запретов не было.

Светлана Александрова, специалист компании Credeo.ru:

“Согласно порядку, установленном законодательством о нотариате, сведения об обременении автомобиля необходимо вносить в реестр залогов движимого имущества, который действует на территории всей Российской Федерации. Покупатель считается осведомленным о наличии залога с момента внесении записи в открытый реестр. Следовательно, признать добросовестным приобретателем его не сможет ни один суд.”

Согласно статье 346 Гражданского кодекса Российской Федерации, залогодатель не вправе отчуждать предмет залога без согласия залогодержателя, если иное не предусмотрено законом или договором. А так как, банки редко пропускают пункт о запрете на продажу, реализовать машину практически невозможно, но выход все же есть.

Единственным препятствием при продаже залогового авто является перерегистрация транспортного средства в ГИБДД. При наличии обременения покупатель не сможет поставить его на учет и стать полноправным владельцем. Но продать автомобиль в залоге без нарушения закона все же можно. Для этого есть несколько вариантов:

Как осуществить законную сделку?

Каждый из перечисленных способов законной передачи права собственности залогового автомобиля имеет свои нюансы при оформлении, а также минусы и плюсы, рассмотрим их более подробно.

Полное погашение кредита

Для того, чтобы погасить долг в полном объеме можно использовать не только личные средства, а, например, привлечь к этому покупателя.

Светлана Александрова, специалист компании Credeo.ru:

“Если покупатель согласен погасить долг продавца перед кредитной организацией, то для начала необходимо заключить предварительный договор купли-продажи, желательно заверить его нотариально. Покупатель передает деньги собственнику на погашение долга, который в свою очередь закрывает кредит в полном объеме. После, снимается обременение и стороны переходят к оформлению основного договора.”

В данном варианте цена транспортного средства будет ниже рыночной, так как купить авто с обременением будет не слишком много желающих, но продавец все равно получит разницу и избавится от кредита.

Есть еще минусы: выплаченные проценты и часть долга заемщику уже не вернуться, а автомобиль обретет нового собственника.

Плюс в том, что этот вариант 100% избавляет продавца от долгов.

Переуступка долга

Перевести долг на третье лицо, то есть отдать свой кредит другому человеку, который продолжит его выплачивать, можно абсолютно законным путем.

Светлана Александрова, специалист компании Credeo.ru:

“Согласно главе 24 Гражданского Кодекса РФ заемщик, в случае невозможности исполнения договорных условий по кредитному договору, имеет возможность облегчить или даже полностью снять с себя кредитные обязательства, но при этом лишится залогового имущества, путем замены должника.”

Обычно, новый заемщик выплачивает некоторую сумму продавцу (обычно в размере тех средств, которые уже были выплачены кредитору) и продолжает вносить ежемесячные платежи банку.

Плюсы подобной сделки в том, что нет необходимости выплачивать задолженность в полном объеме, а в кредитном договоре появляется новый должник.

На первый взгляд все предельно просто, но нужно учесть несколько нюансов:

Но банки очень редко соглашаются на подобную смену должника.

Замена предмета залога

Это работает следующим образом: заемщик обращается к кредитору с просьбой снять обременение с автомобиля и установить его на другое, равное по стоимости, имущество.

Самый распространенный пример замены предмета залога, это когда вместо транспортного средства, обременение перекладывают на недвижимость (дома, квартиры, земельные участки). Главное условие, которое гарантирует успех и банк одобрит сделку, имущество не должно уступать по цене автомобилю.

Кредитные организации охотнее соглашаются на займы под залог недвижимости, так как риски потери средств минимальные. Автомобиль может быстро упасть в цене из-за возраста, серьезной поломки или ДТП. А квартиру, даже после пожара можно восстановить и продать по полной стоимости.

Шансы на замену залога, например, на другой автомобиль, намного ниже. Если он еще и дешевле, а техническое состояние хуже, то их совсем нет.

Плюс здесь в том, что при снятии обременения с автомобиля, его можно продать по реальной рыночной стоимости, а затем погасить кредит и убрать залог с другого имущества.

По генеральной доверенности

Данный способ имеет ряд минусов:

Таким образом, это не самый безопасный вариант для продажи залогового автомобиля.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

Минусы автокредита:

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

Но если вы приняли это решение:

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

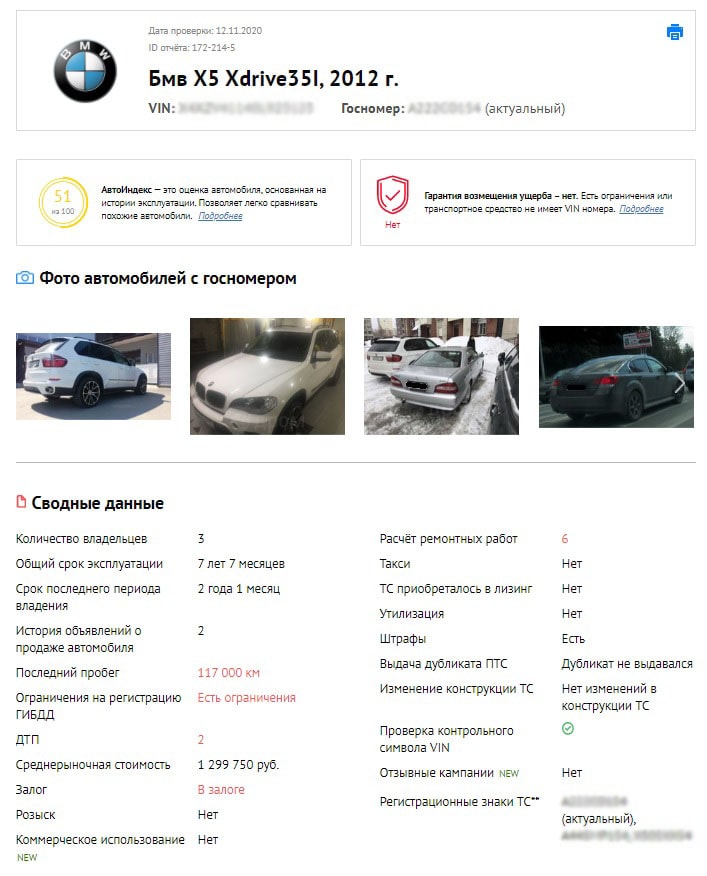

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Как оформить покупку, если авто находится в залоге у банка

Вы решили купить б/у автомобиль: нашли объявление, встретились с владельцем, осмотрели машину, вас все устраивает. Но, проверив машину с помощью сервиса Автокод, вы узнали, что она находится в залоге у банка. Можно ли приобретать автомобиль в залоге?

Приобрести залоговую машину не запрещается, но продажу должен одобрить банк.

Содержание

Купить залоговый автомобиль можно двумя способами:

В обоих случаях нужно оформить договор купли-продажи, в котором оговариваются все условия.

Чтобы оформить покупку залогового авто, нужно пройти следующие этапы:

В случае покупки с переоформлением кредита на себя, вам нужно будет сначала доказать банку свою платежеспособность справками о среднем доходе. На время оформления купли-продажи банк выдает оригинал ПТС. Потом его нужно вернуть в банк.

Процедура в этом случае следующая:

Лучше всего сделку совершать в том отделении банка, в котором был оформлен кредит.

Чем грозит покупка залоговой машины

Бывший владелец может отказаться от сделки после того, как вы погасите его задолженность перед банком. Вернуть свои средства в этом случае очень сложно.

Решение: Все нюансы прописывайте в договоре купли-продажи. Сделку оформляйте с помощью нотариуса.

Залоговый автомобиль может быть в плохом состоянии.

Решение: Обязательно проверяйте будущую покупку в автосервисах.

Если вы не проверяли автомобиль, вы можете вообще не знать, что он находится в залоге у банка. Недобросовестный владелец не уведомит банк о том, что собирается продать авто, напишет заявление об утере ПТС и получит его копию. Долг будет копиться, что рано или поздно приведет к изъятию автомобиля.

Решение: Никогда не покупайте автомобиль по копии ПТС. У машины в залоге ПТС находится у банка.

Если вы приобрели автомобиль, который отдан в залог, не зная об этом, то вам нужно или погасить кредит за предыдущего владельца или дождаться судебного разбирательства. Если банк пытается изъять автомобиль, подайте в суд сами. При наличии договора купли-продажи, оспорить сделку можно, хотя это и долгий процесс. Вам нужно доказать, что вы добросовестный покупатель и собственник и не могли знать, что в момент покупки машина была в залоге у банка.

Оформление документов для покупки автомобиля в залоге

Если вы все же решили купить залоговый автомобиль, то потребуются следующие документы:

Сверьте данные в ПТС с реальными данными машины. Найдите и очистите номер двигателя. Он должен быть читаемым.

Как выявить обман

Перед тем, как покупать автомобиль, обратите внимание на следующие нюансы. Они не являются прямым подтверждением мошенничества, но должны вас насторожить:

Покупка авто в залоге у банка — сложная процедура. Очень часто на таких сделках есть риск попасться мошенникам, поэтому их лучше избегать. Стоит помнить о том, что покупая б/у автомобиль в салоне, вы не застрахованы от того, что он может находиться в залоге у банка. Поэтому рекомендуем проверять машину перед покупкой по гос. номеру или VIN с помощью сервиса Автокод. Необходимые данные будут готовы через 5 минут, они помогут вам в принятии решения.

Также можно проверить продавца на наличие проблем с законом, долгов и исполнительных производств через сервис проверки владельца авто. Если проверка найдет серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Выкуп авто без документов (ПТС, СТС): причины отсутствия и порядок действий

Отсутствие паспорта технического средства (ПТС) на автомобиль, не является препятствием для его продажи. Некоторые ситуации усложняют сделку, другие дают только формальный повод покупателям требовать какую-либо существенную скидку.

Выкуп авто без ПТС – распространенная практика. Главное для покупателя в этой ситуации, не стать жертвой злоумышленников, а для продавца – не продешевить во время заключения договора купли-продажи. В некоторых случаях целесообразно обращаться к фирмам, которые проводят выкуп авто на запчасти без документов.

Выкуп авто без документов — причины отсутствия ПТС

В сделках вокруг автомобиля ключевое значение занимает ПТС. Он входит как в расширенный, так и в минимальный пакет документов, который предоставляется при получении займа под залог авто или отчуждении транспортного средства. Наличие ПТС дает возможность убедится и проверить следующее:

Кроме того, с помощью доступных или платных баз данных можно проверить не только все сделки, но и участие машины в ДТП, их характер. Таким образом, по ПТС можно получить объективную и полную информацию об автомобиле.

Отсутствие документов на машину может объясняться следующими причинами:

В зависимости от конкретной ситуации применяется тот или иной алгоритм выкупа авто без документов. В последнем случае, чтобы избежать финансовых потерь и неприятностей с полицией, нужно отказаться.

Иначе злоумышленники исчезнут с деньгами, а на пороге дома появятся сотрудники внутренних дел, автомобиль конфискуют и вернут настоящему собственнику. Потерпевший покупатель вынужден безуспешно ждать поимки преступников, у которых не найдется денег для компенсации материального ущерба.

Выкуп кредитного авто без ПТС

Если документы находятся в залоге у банка или другого залогодержателя, сделка должна проводится с учетом этого обстоятельства. В противном случае, вместе с правами на машину новому владельцу переходят обязанности по выплате остатка долга по кредиту. Кроме того, сделка с таким автомобилем должна проводится с разрешения кредитора.

Выкуп кредитного авто без ПТС в этом случае проводится следующим образом:

Не стоит рассчитывать, что подача заявления в банк для проведения сделки – это формальность. Автокредиты предоставляются на срок 5-7 лет. И если первоначальный заемщик выполнял обязательства в течение 3 лет, оставшиеся 2-4 года их обязан выполнять новый клиент банка.

В этом случае у финансового учреждения возникает опасения, сможет ли новый заемщик добросовестно соблюдать график платежей. Предыдущий проходил все проверки, в том числе и на платежеспособность. Поэтому вместе с заявлением потенциальный покупатель подает справку с места работы, в том числе и об уровне заработной платы за последние полгода.

Отсутствие таких справок можно компенсировать наличием поручителя, другого залогового имущества. Если этого нет, но покупатель готов выплатить весь остаток долга, в таком случае он:

Другие ситуации скупки авто без ПТС

При утере документов их необходимо восстановить. За дубликат ПТС изготовления нового свидетельства о регистрации, выдаче новых номеров придется заплатить 2350 или 5350 р. Сумма увеличивается, если старые номера не сохранены.

Это незначительные траты, чтобы из-за них уступать 5 или 10% стоимости автомобиля. После оплаты всех госпошлин подается заявление с квитанциями в автодорожную полицию.

Выкуп битых авто без документов может проводиться без оформления документов. На это соглашаются разборки и организации, которые специализируются на этом. Но цену они предложат ниже рыночной. Такая же ситуация и с выкупом старых авто без СТС.

Еще один вариант – выкуп нерастаможенного авто без документов. Если его нельзя официально зарегистрировать в качестве транспортного средства, остается использовать в качестве запчастей.

Есть организации, которые проводят выкуп авто в любом состоянии без документов. К ним можно обращаться, если машина после ДТП, признана тотальной, а документы сгорели. Чтобы их не восстанавливать, не нести дополнительных трат, остатки транспортного средства реализуют через такие фирмы.

.jpg)

.jpg)

.jpg)

.jpg)