Коэффициент общей суммы задолженности к акционерному капиталу что это

Мультипликатор D/E (Debt to Equity ratio). Формула расчета и применение

Мультипликатор D/E (Debt to Equity ratio) позволяет инвесторам оценить долговую нагрузку компании по сравнению с ее собственным капиталом. Чем выше данный показатель, тем больше обязательств у компании.

Основная идея мультипликатора Debt/Equity заключается в том, чтобы показать соотношение между долгами компании и ее собственным капиталом. Действительно, в числителе данного мультипликатора находится общий долг компании, тогда как в знаменателе находится ее собственный капитал.

Поскольку оба показателя являются составляющими активов компании, мультипликатор D/E (Debt to Equity ratio) позволяет инвестору понять из чего складываются активы компании.

D/E (Debt to Equity ratio) отражает соотношение долга к собственному капиталу в активах компании

Отсюда же следует вывод, что чем больше значение D/E (Debt to Equity ratio), тем выше долговая нагрузка, а значит и риски банкротства у компании.

Формула расчета мультипликатора D/E (Debt to Equity ratio)

Для отчетности на русском языке:

Для отчетности на английском языке:

Как пользоваться мультипликатором D/E (Debt to Equity ratio)

Мультипликатор D/E полезно применять в следующих случаях:

Сравнивать компании из разных отраслей по показателю D/E не всегда полезно, так как специфика бизнеса и его нормальные значение D/E, в зависимости от отрасли, могут сильно отличаться.

Мультипликатор Debt/EBITDA на FinanceMarker

На FinanceMarker.ru мультипликатор D/E (Debt to Equity ratio) доступен по всем компаниям Московской биржи, а также биржам NASDAQ, NYSE и других.

Показатель доступен для:

Данные мультипликатора D/E доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Справочник

Мультипликатор D/E относится к категории стоимостных мультипликаторов. Вот другие мультипликаторы из этой же категории:

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно по этой ссылке.

Формула для расчета коэффициента задолженности

Коэффициент задолженности (КЗ) — один из расчетных показателей, используемых при анализе финансового состояния компании. Он отражает долю активов, сформированных в результате привлечения долгового финансирования, и рассчитывается по формуле:

(КЗ + ДЗ) — общая сумма задолженности фирмы;

А — суммарные активы.

Формула расчета КЗ, представленная через строки баланса, имеет следующий вид:

КЗ = (стр. 1400 + стр. 1500) / стр. 1600.

С детализацией балансовых строк знакомьтесь с помощью статьи «Расшифровка строк бухгалтерского баланса (1230 и др.)».

Нормальным считается следующий диапазон значений КЗ:

Если КЗ близок к нулю, это свидетельствует о наличии у компании крайне незначительных долговых обязательств в сравнении с ее собственным капиталом. Это один из показателей финансовой устойчивости.

Приближение коэффициента к 1 указывает на то, что практически весь собственный капитал сформирован за счет заемных средств. В большинстве случае такое значение КЗ показывает высокую степень зависимости от контрагентов и кредиторов, что может негативно повлиять на финансовую устойчивость компании при неблагоприятном развитии событий.

Регулярный расчет КЗ позволяет своевременно отследить негативные тенденции в финансовой ситуации предприятия и принять меры по их устранению.

Как анализируется финансовая устойчивость компании? узнайте из материала «Проведение анализа коэффициентов финансовой устойчивости».

Базовые понятия и порядок расчета коэффициентов для проведения финансового анализа хозяйственной деятельности предприятия можно найти в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Типовую ситуацию.

Разновидности коэффициентов задолженности (текущей, краткосрочной и др.)

Коэффициент задолженности, рассмотренный в предыдущем разделе, имеет значение при оценке общего финансового состояния компании, поскольку при его расчете используется общий (суммарный) показатель долгов. Для более детализированного анализа требуется расчет дополнительных коэффициентов задолженности, например:

КТЗ показывает долю краткосрочной задолженности в общей сумме капитала и рассчитывается по формуле:

ТЗ — суммарная величина текущей задолженности;

ВБ — валюта баланса.

ККЗ отражает долю долгов компании со сроком погашения менее 12 месяцев в общей структуре задолженности:

ККЗ = КЗ / (КЗ + ДЗ),

КЗ — объем краткосрочной задолженности;

(КЗ + ДЗ) — сумма краткосрочных и долгосрочных долгов компании.

КФЛ демонстрирует степень зависимости компании от внешних источников заимствования и рассчитывается (как и вышеуказанные коэффициенты) по показателям, отражаемым в балансе:

ЗК — заемный капитал;

СК — собственный капитал.

Методику расчета показателя СК см. в материале «Собственный капитал в балансе — это. »

При проведении финансового анализа коэффициенты финансовой задолженности применяются вместе с другими коэффициентами, что значительно расширяет возможности анализа и позволяет оценивать финансовое состояние компании с различных позиций.

Знакомьтесь с алгоритмами расчета разнообразных коэффициентов с помощью размещенных на нашем сайте материалов:

Итоги

Коэффициент задолженности показывает долю активов, сформированных в результате привлечения долгового финансирования. Данный коэффициент отражает степень финансовой устойчивости компании, а нормативное его значение находится в диапазоне от 0 до 0,5.

Финанализ для бухгалтеров: как по отчетности понять состояние компании

Финансовое состояние организации зависит от эффективности трех направлений деятельности:

1. Основной (производство и реализация товаров, работ, услуг);

2. Инвестиционной (приобретение и продажа внеоборотных активов);

3. Финансовой (привлечение финансирования, работа с финансовыми инструментами, распределение прибыли).

Результаты номенклатурной и сбытовой политики, итоги работы по выбору поставщиков определяют размер прибыли от продаж, подходы к формированию запасов и ведению взаиморасчетов с покупателями и поставщиками — размер оборотных активов и краткосрочных обязательств.

Капитальные вложения меняют величину внеоборотных активов и (нередко) заемных средств и влияют на финансовый результат через размер амортизационных отчислений, имущественного налога, доходов от финансовых вложений, прибыли или убытка от выбытия фондов.

Работа с заемным капиталом отражается в пассиве баланса и процентных расходах отчета о прибылях. Действия, влияющие на размер прибыли, в сочетании с дивидендной политикой организации определяют величину ее собственного капитала.

Как видим, все происходящие в компании события так или иначе влияют на размеры ее прибыли, активов и пассивов, на основании которых рассчитываются ключевые финансовые показатели (ликвидности, финансовой устойчивости и рентабельности).

Изучив строки отчетности, которые фиксируют последствия тех или иных управленческих решений, можно судить о влиянии этих решений на финансовое положение организации.

Причины изменения чистого оборотного капитала и коэффициента общей ликвидности

С математической точки зрения чистый оборотный капитал (Оборотные активы – Краткосрочные обязательства) и коэффициент общей ликвидности (Оборотные активы / Краткосрочные обязательства) снижаются, если краткосрочные обязательства увеличиваются быстрее, чем оборотные активы.

Для управленческого анализа такое объяснение не актуально, так как рост краткосрочного заемного капитала является лишь следствием изменений в размерах имущества, собственных средств и долгосрочных займов организации. Эту закономерность можно установить не только на уровне логики, но и через трансформацию формулы расчета ЧОК:

ЧОК = Собственный капитал + Долгосрочные обязательства – Внеоборотные активы.

В равной степени неактуально было бы рекомендовать оптимизировать показатели за счет наращивания оборотных активов (что, по сути, означает создание максимальных запасов, предоставление неограниченных отсрочек покупателям) и сокращения краткосрочных обязательств (отказ от отсрочек платежей, предоставляемых поставщиками, и авансов со стороны покупателей).

Причины снижения чистого оборотного капитала и коэффициента общей ликвидности, которые можно выявить по данным финансовой отчетности, перечислены в табл. 1. Примеры, иллюстрирующие методику в действии, предложены далее.

Таблица 1. Причины снижения чистого оборотного капитала и коэффициента общей ликвидности

№ примечания

Причина снижения коэффициента общей ликвидности

Выявление причины по данным отчетности

Причину сокращения собственного капитала можно определить по данным отдельных строк баланса в разделе III «Капитал и резервы», отчета об изменениях капитала и отчета о финансовых результатах.

Если сокращение собственного капитала было замещено долгосрочными обязательствами, ЧОК и коэффициент общей ликвидности избегают падения; замещение краткосрочными обязательствами неизменно «тянет» показатели вниз.

С управленческой точки зрения важно установить, какие действия привели к сокращению капитала и резервов — результаты деятельности (убытки), решения в области распределения прибыли в пользу собственников (начисление дивидендов) либо иные операции, которые перечислены в отчете о движении капитала.

Переоценка внеоборотных активов — как в сторону уменьшения стоимости (уценка), так и в сторону увеличения стоимости (дооценка) — не приводит к изменению показателей ликвидности, так как в этом случае собственный капитал и внеоборотные активы изменяются на одну и ту же величину.

Результат капитальных вложений — дополнительная прибыль — нередко возникает в долгосрочной перспективе по отношению к моменту осуществления инвестиций.

Если в краткосрочном будущем предстоит исполнить обязательства по операциям, результат которых (прибыль как источник погашения обязательств) будет получен в более отдаленном времени, ситуация с текущей платежеспособностью компании становится более напряженной. Об этом сообщит снижение коэффициента общей ликвидности и чистого оборотного капитала.

О направлении инвестирования средств — в нематериальные активы, основные средства, финансовые вложения или активы, передаваемые в аренду (доходные вложения в материальные ценности) — позволят судить возрастающие значения в соответствующих строках баланса (раздел «Внеоборотные активы»), а также пояснения к отчетности № 1 «Нематериальные активы», № 2 «Основные средства», № 3 «Финансовые вложения».

Если для погашения долгосрочных займов недостаточно собственных средств, привлечение краткосрочных источников неизбежно. Вид краткосрочных обязательств — займы или кредиторская задолженность — с точки зрения анализа не принципиален.

Опираясь на экономические закономерности и формулу (1), можно утверждать, что росту коэффициента общей ликвидности и чистого оборотного капитала способствуют:

1. Рост собственного капитала. Может быть достигнут за счет:

2. Соблюдение правила: если для покупки или строительства внеоборотных активов требуются заемные средства, привлекать долгосрочное, а не краткосрочное финансирование.

3. Реализация (сокращение) внеоборотных активов, результат которой направляется на погашение краткосрочных обязательств.

К сведению

Решение, указанное в п. 2, неоднозначно: долгосрочные займы — это, как правило, значительные процентные расходы, которые уменьшают прибыль и, как следствие, сокращают собственный капитал и ухудшают финансовые показатели. В результате компании с высокой ликвидностью допускают финансирование капитальных вложений краткосрочными обязательствами, так как снижение показателей ликвидности с высокого до среднего уровня не означает существенного ущерба для текущей платежеспособности организации. Для компаний, чьи коэффициенты ликвидности невелики, сохранение приемлемой платежеспособности в краткосрочной перспективе за счет «более дорогого» долгосрочного финансирования не лишено смысла (это можно назвать платой за снижение риска).

В результате анализа необходимо установить, какие из событий оказали положительное, а какие — негативное влияние на показатели ликвидности. Рост или сокращение показателей позволит судить о том, влияние каких событий было более существенным.

Причины изменения коэффициента финансовой устойчивости (автономии)

Коэффициент автономии (Собственный капитал / Итого пассивов) отражает степень зависимости компании от заемного капитала и имеет отношение к оценке долгосрочной перспективы организации.

С точки зрения необходимости погашения долгосрочные и краткосрочные обязательства равнозначны. Поэтому при оценке финансовой устойчивости рассматривается совокупная величина заемного капитала — в отличие от анализа ликвидности, когда долгосрочные обязательства приравниваются к собственному капиталу, так как не требуют погашения в ближайшем будущем.

Небольшое изменение формулы (Собственный капитал / Итого активов) подтверждает, что снижение коэффициента автономии — результат превышения роста активов над собственным источникам финансирования. Отсюда — неизбежное наращивание заемных средств.

Причины, в результате которых возрастает доля заемных источников финансирования и снижается коэффициент автономии:

1. Сокращение собственного капитала в результате убытка или существенных дивидендных начислений (уменьшилась нераспределенная прибыль), бухгалтерского обесценения имущества (сократились накопленные ранее суммы переоценки внеоборотных активов) или медленного роста собственного капитала из-за низкой прибыльности либо невысокой доли чистой прибыли, остающейся в распоряжении компании (низкого уровня самофинансирования).

2. Капитальные вложения, размер которых превышает сумму собственных источников финансирования, возникших в том же периоде (рост внеоборотных активов, превышающий рост собственного капитала).

3. Увеличение оборотных активов, превышающее рост собственного капитала. Может происходить вследствие:

1) увеличение собственного капитала (за счет максимизации прибыли или уменьшения той ее части, которая распределяется в пользу собственников, вложений со стороны собственников и инвесторов);

2) ускорение оборачиваемости активов;

3) приобретение активов в пределах сумм, не превышающих возникшие за период собственные источники финансирования.

В результате дооценки внеоборотных активов значение коэффициента автономии тоже может увеличиться, но интерпретировать такой рост как реальное повышение финансовой устойчивости компании не вполне обоснованно.

Чтобы выяснить причины изменения показателя, изучаются строки отчетности, перечисленные в табл. 1 и пояснениях к табл. 2, 3.

Причины изменения коэффициентов рентабельности

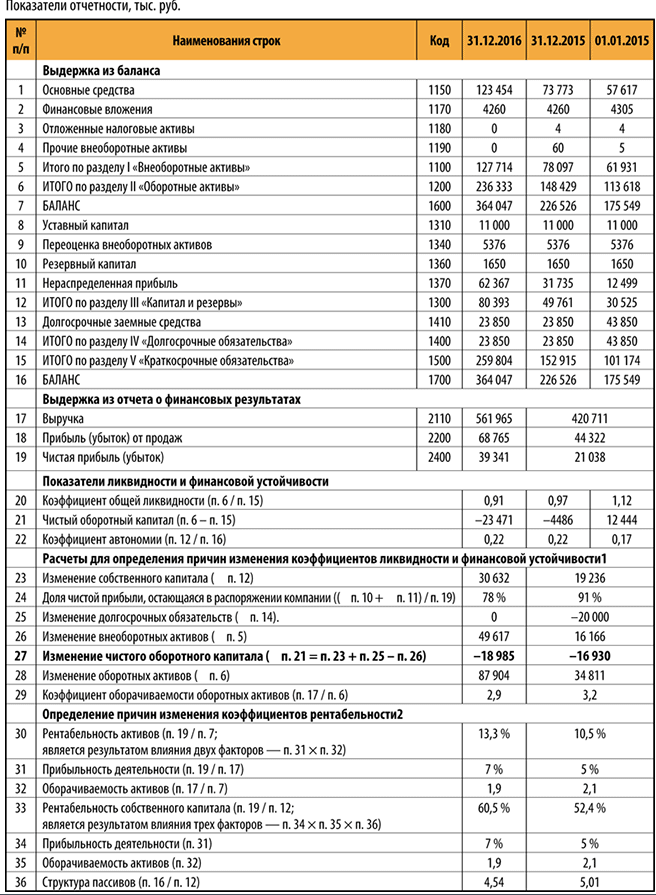

Определяем причины изменения финансовых показателей по данным отчетности.

Пример 1

Данные для анализа представлены в табл. 1.

Строки баланса с нулевыми значениями не показаны.

Δ означает расчет по принципу: [значение на конец периода – значение на начало периода].

При анализе изменения долгосрочных обязательств (п. 25) стоит уделять особое внимание изменению долгосрочных займов (Δ п. 13).

Расчет коэффициентов рентабельности в строках 30 и 33, коэффициентов оборачиваемости в строках 29 и 32, а также показателя в строке 36 выполняется на основании средней величины активов или пассивов в периоде, которое определяется по принципу: [(значение на начало периода + значение на конец периода) / 2].

Выводы о причинах изменения чистого оборотного капитала и коэффициента общей ликвидности

В исследуемом периоде наблюдается устойчивая тенденция на снижение коэффициента ликвидности и чистого оборотного капитала (пп. 20, 21). В 2016 г. они опустились ниже уровня, признанного минимально необходимым:

На каждую отчетную дату значения коэффициента автономии остаются высокими, поэтому даже в 2016 г. говорить о снижении и тем более утрате финансовой устойчивости не приходится. Компания была и остается финансово устойчивой.

Замедление оборачиваемости текущих активов (п. 24) повлекло за собой падение оборачиваемости совокупных активов (п. 27) и заметное сокращение коэффициентов рентабельности предприятия. То, что падение рентабельности собственного капитала (–6 %) превысило падение рентабельности активов (–5 %), говорит о том, что структура источников финансирования компании стала менее благоприятной с точки зрения собственников и инвесторов. Этим изменением стало увеличение доли заемных средств (пп. 31, 17).

Во всех периодах причина роста собственного капитала — полученная прибыль (пп. 14, 7, 6), а не переоценка внеоборотных активов (п. 5), что положительно характеризует положение компании.

Отметим снижение объемов прибыли в 2016 г. (п. 14) и как следствие — меньший прирост собственных средств по отношению к предыдущему периоду. Но этот факт не снижал финансовые показатели, а лишь замедлял их рост.

Существенная часть прибыли компании (порядка 50 %) распределяется в пользу собственников (п. 19). В результате увеличивается собственный капитал и, как следствие, финансовые показатели растут медленнее, чем позволяют результаты работы предприятия.

Учитывая достаточно высокий уровень всех финансовых показателей, компания «может себе позволить» сложившиеся параметры работы.

Показатели ликвидности, финансовой устойчивости и рентабельности организации меняются под влиянием следующих параметров:

Для показателя общей ликвидности принципиален не сам размер капитальных вложений, а способ их финансирования — долгосрочными либо краткосрочными источниками. Выбор в пользу долгосрочного заемного капитала способен «поддержать» показатель общей ликвидности, но в дальнейшем может иметь отрицательные последствия для всех коэффициентов за счет большей величины финансовых расходов в составе прибыли.

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок

Анализ финансовой устойчивости

Финансовая устойчивость компании в самом общем смысле это способность своевременно обслуживать все необходимые платежи. Анализ финансовой устойчивости отталкивается в первую очередь от доли займов в общих средствах компании. Считается, что если кредитов больше половины от всех активов, то это тревожный знак. Однако показатель может сильно варьироваться в зависимости от вида бизнеса. Например для ритейлеров с большими оборотами допускается большая доля заемных средств. Рассчитать показатели финансовой устойчивости вашего бизнеса можно с помощью сервиса для управленческого учета Финоко.

Состояние финансовой устойчивости разделяют на четыре типа:

Для того чтобы выявить в каком положении находится сейчас ваша компания, нужно рассчитать запасы, реальный собственный капитал, долгосрочные пассивы и краткосрочные кредитные средства. На основании этих данных выводится ряд коэффициентов, анализируя которые можно дать ответ на поставленный вопрос.

Анализ финансовой устойчивости: Коэффициент автономии

Коэффициент автономии можно назвать показателем финансовой независимости компании. Он демонстрирует долю собственного капитала в общих активах предприятия. По сути дела, этот коэффициент является маркером независимости от кредиторов. Чем меньше цифра, тем меньше устойчивость и больше зависимость от банков или других кредиторов. Коэффициент рассчитывается на основе данных бухгалтерского баланса следующим образом:

Коэффициент автономии = Собственный капитал / Активы

Нормальным считается коэффициент 0,5, оптимальным — до 0,7. Степень допустимости значения варьируется в зависимости от соотношения

в структуре компании оборотных и внеоборотных активов. Чем больше у бизнеса фондов, тем выше должен быть коэффициент автономии.

Анализ финансовой устойчивости: Коэффициент капитализации

Коэффициент капитализации выводится из размера долгосрочных кредитов в сравнении со всем источниками “долгих” денег в компании и собственными активами. Этот коэффициент говорит о том, достаточно ли у компании своего капитала, что можно считать своего рода оценкой предпринимательских рисков. Чем он больше, тем сильнее зависимость от кредитов и, соответственно, ниже устойчивость. То есть таким образом можно судить о рентабельности собственного капитала компании. Показатель капитализации рассчитывается по следующей формуле:

Коэффициент капитализации = Долгосрочные обязательства / (Долгосрочные обязательства + Собственный капитал)

Это соотношение показывает структуру долгосрочного финансирования. Капитализация компании в этом смысле отражается в сумме устойчивых пассивов – долгосрочных долгов и своих ресурсов.

Оптимальное значение этого коэффициента очень сильно зависит от сферы бизнеса, поэтому не имеет общего нормативного значения. Но можно сказать, что с точки зрения инвестиций большую привлекательность имеют компании, где собственный капитал преобладает над кредитами.

Анализ финансовой устойчивости: Коэффициент обеспеченности запасов

Этот коэффициент финансовый устойчивости компании определяет долю покрытия собственных материальных запасов оборотными средствами. Рассчитывается коэффициент обеспеченности запасов по следующей формуле:

Коэффициент обеспеченности материальных запасов = Собственные оборотные средства / Запасы

При этом показатель «собственных оборотных средств» является расчетным, это разница между своими капиталами и вложениями во внеоборотные активы.

Нормальным коэффициент обеспеченности запасов можно считать если запасы компании как минимум на 50% покрываются оборотами. Оптимальный показатель: 60-80%. Однако если же абсолютно все активы компании заключается в недвижимости или оборудовании, то этот показатель окажется “в минусе”, что говорит о весьма неустойчивом финансовом положении.

Анализ финансовой устойчивости: Коэффициент покрытия активов

Расчет этого коэффициента показывает в какой степени компания может погасить кредиты за счет своих активов, то есть какая доля из них пойдет на закрытие долговых обязательств. В расчете применяются лишь материальные и денежные активы, а нематериальные опускаются. Коэффициент покрытия активов может быть, в частности, одним из факторов в оценке вероятности наступления банкротства компании.

Расчет производится в три этапа:

То есть формула расчета коэффициента покрытия активов выглядит вот так:

Коэффициент покрытия активов= ((Активы – Нематериальные активы) – (Краткосрочные обязательства – Краткосрочные кредиты и займы)) / Обязательства

Таким образом, если коэффициент повышается это значит что компания активно кредитуется. Нормативный показатель зависит от специфики предприятия, например в производстве нормальным считается показатель на уровне 2. Анализируется этот коэффициент в совокупности с другими показателями: коэффициентами ликвидности и платежеспособности. Также следует иметь ввиду разницу между балансовой и рыночной стоимостью активов.

Анализ финансовой устойчивости: Коэффициент покрытия инвестиций

Это финансовый коэффициент демонстрирует какая доля активов предприятия обеспечивается устойчивыми источниками, то есть своими средствами и долгосрочными пассивами. В некоторых случаях его еще называют коэффициентом долгосрочной финансовой независимости. Рассчитывается он по следующей формуле:

Коэффициент покрытия инвестиций = (Собственный капитал+Долгосрочные обязательства»)/Общая сумма активов

В том случае если показатель больше единицы, то это значит, что компания способна целиком покрыть долгосрочные вложения за счет собственных средствами и “длинными” кредитами. Если же коэффициента падает до уровня 0,7, то вероятно предприятие не сможет рассчитаться с банками потому что истощила все короткие займы.

Коэффициент покрытия процентов

Данный показатель отражает способность компании обслуживать кредитную нагрузку. Коэффициент покрытия процентов рассчитывается из прибыли (до уплаты процентов и налогов — EBIT) и процентов по долгам за определенный временной отрезок. Этот показатель иногда называют коэффициентом обслуживания долга.

Коэффициент покрытия процентов = EBIT / Проценты по кредитам

Чем меньше этот показатель, тем больше долговая нагрузка и, соответственно, вероятней банкротство. Если коэффициент падает до значения 1,5, то у компании возникают проблемы с погашением кредитов. А значение в единицу уже можно считать критическим. И напротив, чем больше показатель, тем более уверенно чувствует себя компания.

Коэффициент финансовой зависимости

Коэффициент финансовой зависимости очень похож на показатель автономии и показывает взаимоотношение кредитных средств в компании ко всем активам. Таким образом, показатель описывает структуру капитала предприятия. Рассчитывается он следующим образом на основе цифр из бухгалтерского баланса.

Коэффициент финансовой зависимости = Обязательства / Активы

Оптимальным считают показатель на уровне 0,5, допустимым — на уровне не более чем 0,6 — 0,7. Далее следует отражение сильной зависимости от заемных средств.

Коэффициент отношение долга к EBITDA

Этот коэффициент является отражением кредитной нагрузки на компанию, показателем ее способности закрыть существующие обязательства. При расчете применяют показатель прибыли до вычета налогов и амортизации, который относительно точно характеризует денежный поток в фирме. Данные об обязательствах суммируют “долгие” и “короткие” займы.

Коэффициент отношение долга к EBITDA=Совокупные обязательства / EBITDA

Значение коэффициента не более 3 говорит о нормальном финансовом состоянии компании. В том случае если коэффициент превышает 5, то это значит что кредитная нагрузка слишком велика и возможно возникновение проблем с погашением займов. Важно отметить, что показатель корректен только при условии своевременного погашения компаний своих долгов.

Коэффициент финансового рычага (левериджа)

Показывает соотношения кредитного и своего капитала в компании. Термин «финансовый леверидж» зачастую применяют и в общем смысле, когда речь идет о формировании при помощи займов финансового рычага с целью увеличения отдачи от собственных капиталов. Обязательства суммируют “долгие” и “короткие” деньги. Рассчитывается он следующим образом на основании цифр из пассива баланса компании:

Коэффициент финансового левериджа = Обязательства / Собственный капитал

Этот коэффициент считается оптимальным если он равняется единице. При значении 2 его можно считать допустимым, однако при превышении этого значения можно говорить о крайне неустойчивом финансовом положении.

Анализ финансовой устойчивости и чистые активы

Чистые активы компании рассчитывается вычитанием из общей суммы активов предприятия суммы ее обязательств. То есть, это то, что останется собственникам в результате продажи бизнеса и погашения всех кредитов. В России порядок расчета этого показателя законодательно регламентирован приказом Минфина России от 28 августа 2014 г. N 84н «Об утверждении Порядка определения стоимости чистых активов».

При расчете из общих активов компании, которые ложатся в основу расчета, исключаются дебиторская задолженность учредителей по взносам в уставной капитал. Тогда как в обязательства включается все, кроме доходов будущих периодов.

Чистые активы это главный маркер эффективности работы любой компании. В том случае, если этот показатель уходит “в минус” фирма уже фактически принадлежит кредиторам.