Консолидация рынка что это

Что такое консолидация в трейдинге простыми словами?

Как и в случае с другими аспектами жизни, наступает время, когда рынок делает паузу, чтобы сделать передышку и уйти в сторону. Фактически, рынки проводят много времени в боковом движении (слабое изменение цен, или равновесие), что трейдеры называют периодами консолидации. Знание того, как интерпретировать консолидации и торговать, является важным навыком в трейдинге. Но что именно представляет собой консолидация в трейдинге?

Консолидация в трейдинге – это период, когда цена движется в боковом направлении и не делает значительного движения вверх или вниз. В эти периоды движение цены ограничено набором определенных уровней. Ценовая консолидация подразумевает отсутствие тренда и часто означает нерешительность участников рынка.

Чтобы помочь вам лучше понять консолидацию, мы подробно обсудим эту тему ниже.

Что такое консолидация в трейдинге?

Консолидация в трейдинге – это когда цена актива движется только в боковом направлении, без какого-либо значительного повышения в восходящем или снижения в нисходящем направлении. Когда говорят, что акция консолидируется, ее ценовое движение ограничивается определенными уровнями, поэтому тренд отсутствует. Технические аналитики и трейдеры часто считают консолидацию нерешительностью участников рынка.

Поскольку консолидированные акции обычно торгуются в ограниченных ценовых диапазонах, они предлагают относительно мало торговых возможностей, пока цена не выйдет из консолидации. Цена, как вы знаете, движется в чередующихся циклах, – восходящем, нисходящем и боковом – консолидация может следовать за нисходящим или восходящим трендом.

Важно знать, что консолидация может быть паузой в восходящем или нисходящем тренде, в результате чего цена все равно возобновит движение в направлении тренда. Однако это также может быть переходный период, означающий окончание одного тренда и появление другого. Например, может случиться так, что тренд меняется с нисходящего на восходящий или наоборот. Проще говоря, консолидация может быть формированием продолжения тренда или формированием разворота тренда.

Обычно, когда акция консолидируется, движение ее цены остается в пределах двух установленных границ. Эти границы могут принимать любую форму и могут быть хорошо разнесенными или очень узкими, в зависимости от волатильности рынка. Если колебания внутри границ консолидации достаточно велики, некоторые трейдеры могут скальпировать это, открыв длинную позицию на нижней границе и выйдя на верхней границе. Однако большинство консолидаций являются узкими, поэтому торговые возможности возникают только тогда, когда цена вырывается за границы.

Почему консолидация может возникнуть

Вы можете увидеть консолидацию цен на графике любого таймфрейма, и, в зависимости от таймфрейма, период консолидации может длиться часами, днями, неделями или месяцами. Но почему цена акций или любого другого актива консолидируется? Что ж, в зависимости от того, где происходит консолидация, это может быть либо в результате фиксации прибыли, либо в результате накопления или распределения своих позиций в ожидании следующего тренда.

Консолидация в результате фиксации прибыли

В восходящем или нисходящем тренде бывают периоды, когда рынок временно движется вбок в условиях узкой консолидации, прежде чем снова возобновить движение в направлении тренда. Такие консолидации часто возникают из-за того, что профессиональные трейдеры убирают со стола часть своей прибыли.

Поскольку эти профессиональные трейдеры, которые торгуют для крупных организаций, занимают огромные торговые позиции, когда они отправляют на рынок свои ордеры о фиксации прибыли, их ордеры отменяют все противоположные ордеры (в направлении тренда), поступающие на рынок – часто от розничных трейдеров, которые все еще верят в тренд. В результате движение цены в направлении тренда останавливается.

Например, рынок с нисходящим трендом может немного подняться и начать движение вбок, когда профессиональные трейдеры фиксируют прибыль. На рынке с восходящим трендом происходит обратное. После фиксации прибыли цена продолжает двигаться в том же направлении.

Консолидация за счет накопления или распределения

Период накопления или распределения – это когда рынок переходит в новый тренд. Это время, когда институциональные трейдеры заняты построением позиций в противоположном направлении, и когда они построили достаточно позиций, они толкают цену в желаемом направлении, что приводит к прорыву.

Период накопления следует за длительным нисходящим трендом. В это время «большие парни» постепенно наращивают огромные длинные позиции, готовые к следующему восходящему тренду. С другой стороны, фаза распределения следует за длительным восходящим трендом, потому что это время, когда большие парни незаметно и постепенно компенсируют свои длинные позиции и создают короткие позиции, готовясь к нисходящему тренду.

В любом случае, будь то консолидация, формирующаяся на вершине восходящего тренда или на дне нисходящего тренда, период отмечен ценой, движущейся вверх и вниз в установленных границах – поддержке и сопротивлении. Цена в конечном итоге прорвется и начнет разворот тренда.

Как определить консолидацию акций

Как и в случае с другими финансовыми активами, акции могут находиться в периоде консолидации в любое время. Есть определенные особенности, которые вы можете использовать для идентификации акций, находящихся на консолидации. Одна из них заключается в том, что акция торгуется с хорошо известными уровнями поддержки и сопротивления, которые могут образовывать прямоугольник, треугольник или клин.

Еще одна важная характеристика – узкий торговый диапазон. Однако это не всегда так, поскольку не все акции и ценные бумаги имеют одинаковую волатильность – торговые диапазоны относительны. Третья особенность заключается в том, что объем торгов будет относительно низким, при этом не будет значительных скачков. Все три особенности должны присутствовать одновременно.

Полезна ли консолидация для акций?

Из нашего обсуждения до сих пор очевидно, что консолидация – это всего лишь этап рыночного цикла, за которым может последовать продолжение тренда или разворот тренда. Таким образом, консолидация сама по себе не является ни хорошей, ни плохой для акций. Период консолидации может наступить после здорового движения цены и дать трейдерам возможность открывать новые позиции в направлении тренда, но он также может служить фазой накопления или распределения на рынке.

Итак, когда вы замечаете консолидацию, вам, как трейдеру, нужно быть осторожным, потому что прорыв может произойти в любом направлении, даже если он смещен в сторону тренда до консолидации. Возможно, вам придется использовать другие методы технического анализа, такие как ситуации перекупленности или перепроданности и ложные прорывы, чтобы поддержать направление торговли.

Пример консолидации

Типичный пример ценовой консолидации – это когда цена удерживается в узком диапазоне, или так называемый прямоугольный паттерн. Здесь цена движется вверх и вниз между двумя горизонтальными границами: верхняя граница является зоной сопротивления, а нижняя граница – зоной поддержки.

В зависимости от размера диапазона вы можете скальпировать колебания цены в рамках паттерна на более низком таймфрейме. В этом случае разворотные свечные паттерны на границах диапазона могут сигнализировать о торговых возможностях. Вы можете торговать на небольших колебаниях до тех пор, пока в конечном итоге не произойдет прорыв, после чего вы переключаетесь на торговлю на прорыве.

Неважно, как долго цена остается в диапазоне; в конечном итоге она выйдет за одну из границ, что для большинства трейдеров является единственным способом торговать. Торговля на прорывах может быть интересной из-за импульса, который приходит с прорывами, но часто бывают ложные прорывы, которые могут привести к убыткам.

Другие типы консолидации: различные паттерны консолидации

Помимо прямоугольника, консолидация цен может принимать любую из следующих форм:

Как торговать с консолидацией?

Как мы заявляли ранее, если разрыв между границами области консолидации достаточно велик, можно скальпировать небольшие колебания на более низком таймфрейме, когда они отскакивают вверх и вниз между границами. Однако, если консолидация довольно узкая, единственный способ торговать на ней – торговать на прорыве.

Прорыв/пробив консолидации: что это такое?

Говорят, что прорыв/пробив консолидации происходит, когда цена закрывается за границей модели консолидации – таким образом, фитиль свечи, пробивающий эту границу, не является прорывом. Если задействована верхняя граница, это называется прорывом, но, если задействована нижняя граница, это часто называют пробивом. Вы можете войти в сделку сразу же, если цена не ускорилась, или дождаться повторного тестирования уровня прорыва.

Независимо от модели консолидации и направления тренда, прорыв может происходить в любом направлении. Итак, вам нужно знать, как предсказать наиболее вероятное направление прорыва при попытке торговать по паттерну консолидации.

Как предвидеть направление прорыва

Вот некоторые из факторов, которые следует учитывать, чтобы предвидеть направление прорыва паттерна консолидации:

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Консолидация на финансовых рынках

Что такое консолидация? Этот термин имеет несколько значений и связан с объединением или укреплением чего-либо: он может использоваться в медицине, геологии, бухучете и пр. В этой статье я хочу поговорить именно о рыночном понятии, которое касается изменения котировок (цен).

🔎 Можно также сказать, что консолидация это некоторое рыночное равновесие, спровоцированное примерным равенством предложения и спроса на актив, либо просто отсутствием на рынке игроков.

Консолидацию можно встретить как на валютном, так и фондовом рынке. И в том, и в другом случае она нередко предшествует появлению важных новостей, после чего стоимость актива резко выходит из коридора и может на одном дыхании пройти целую сотню или даже тысячу пунктов. Верно и обратное: консолидация в равной мере характеризует стабильность биржевого курса, наступающую после возрастания или убывания тренда.

Если речь не про котировки отдельной ценной бумаги, а целого биржевого индекса, то говорят про консолидацию рынка или про консолидированный рынок. Как уже упоминалось чуть выше, при данном явлении на рынке создается некий паритет, который объясняется двумя причинами, действующими порознь или одновременно:

Чем обоснована консолидация рынка?

Главной причиной возникновения подобной ситуации является примерно одинаковые объемы сделок на покупку и продажу актива — например, на акции. Также консолидация возникает после резкого подъема цен – когда ресурсы для роста кончаются и система начинает стабилизироваться на новом уровне.

На состояние стабилизации курса влияет и отсутствие событий – ведь когда ничего не происходит, нет повода и для изменения цен. При этом текущий уровень цен приходится по душе как покупателям, так и продавцам. Часто во время консолидации количество сделок сразу уменьшается, так как множество трейдеров переходит в режим ожидания.

В случае длительного периода фаза консолидации очень похожа на состояние флета, когда цена меняется вверх или вниз всего на несколько пунктов. Однако первая характеризуется именно «передышкой» рынка, т.е. наступает после яркого восходящего или нисходящего тренда. Флет же может возникнуть в любой момент. И консолидация, и флет при этом отличаются повышенной вероятностью начала сильного тренда по завершении спокойной фазы.

Примеры консолидации

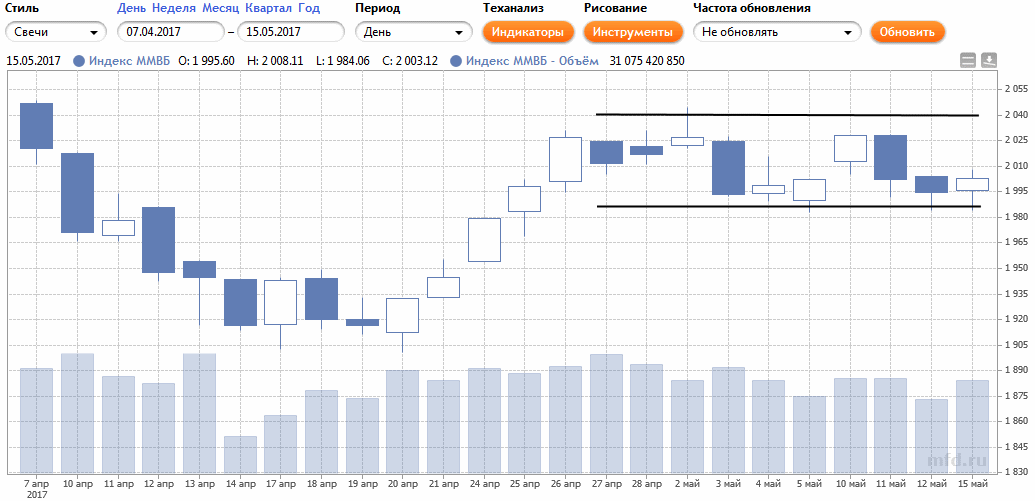

В конце апреля — начале мая 2017 года российский фондовый рынок находился в фазе консолидации, которая с небольшими колебаниями продолжилась до середины месяца. Можно обратить внимание и на то, что этой фазе предшествовал заметный рост котировок примерно с 1900 до 2000 пунктов.

Понятно, что консолидация фондового индекса означала консолидацию и многих отдельных акций: например, можно заглянуть в график «Лукойла», где с начала мая рисуется почти горизонтальная область спроса и предложения на акции. В обыкновенных акциях «Газпрома» также наблюдается похожая формация, которая видна и на графике ценных бумаг «Магнитогорского МК» — наконец, в акциях «Норильский Никель» тоже прослеживается стабильность бокового курса.

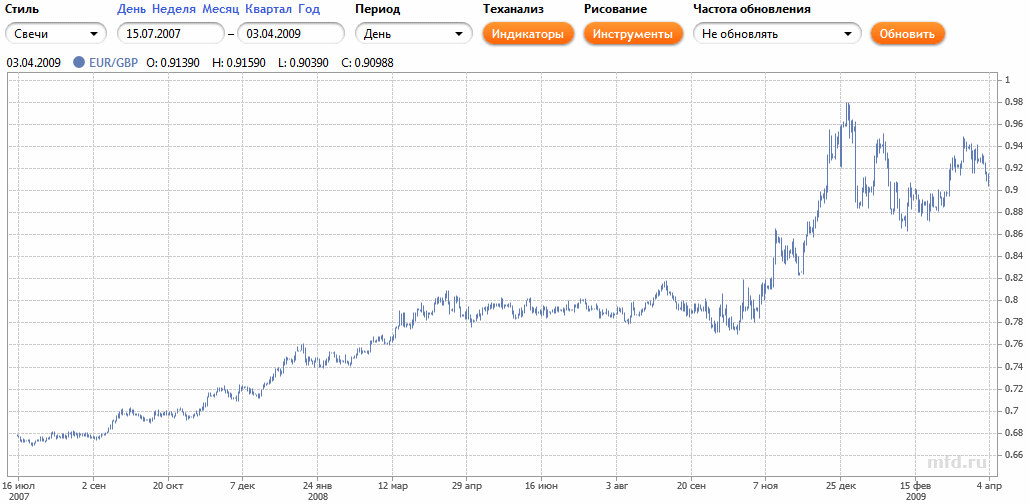

Другой пример (один из очень многих) можно взять с валютного рынка, рассмотрев валютную пару евро-британский фунт:

Как видно, здесь кривая после нескольких месяцев роста консолидировалась в апреле 2008 года и находилась во флете почти до ноября, после чего последовал резкий скачок вверх. Похожий период был у российского рубля до начала резкого ослабления к доллару с осени 2014 года.

Выводы

Консолидация может говорить о том, что рынок находится в некой паузе, формируя новые модели — либо растущей, либо нисходящей волны. Для трейдеров данная фаза часто является поводом для наблюдения за активом, чтобы не пропустить возможность для совершения выгодных сделок при зарождении сильного тренда. Для инвесторов консолидация просто одно из состояний рынка, не требующее каких-либо спонтанных действий.

Консолидация или флэт – ловушка для неопытных трейдеров

В этой статье мы постараемся узнать, что такое консолидация или флэт на форекс. В данной статье я постараюсь ответить на все волнующие вас вопросы, касающиеся данной темы. Надеюсь, что информация, которую вы узнаете сегодня, сможет залатать некоторые дыры в ваших знаниях.

Что из себя представляет конслолидация или флэт?

Консолидация на форекс — это состояние рынка, когда он зажат между поддержкой и сопротивлением. Данное состояние означает, что на рынке возникло некоторое состояние баланса между продавцами или покупателями, то есть спрос уравновесил предложение. Другими словами, рынок находится в состоянии накопления или распределения. По статистике примерно 80% времени рынки находятся именно в состоянии флэта, поэтому торговля в боковом диапазоне всегда будет выгодной для трейдеров.

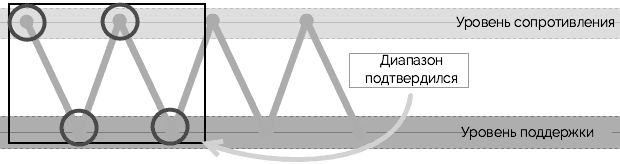

Чтобы консолидация стала очевидной цена должна как миниум два раза коснуться уровень поддержки и сопротивления.

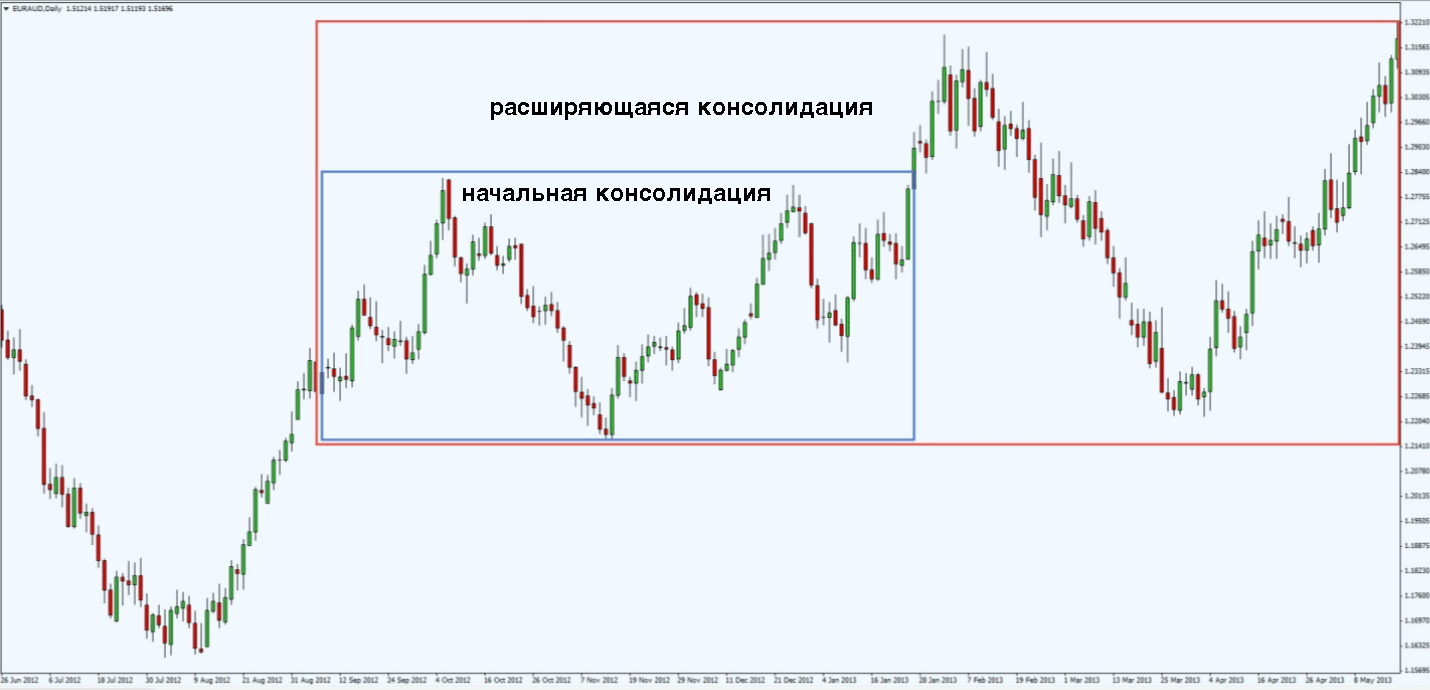

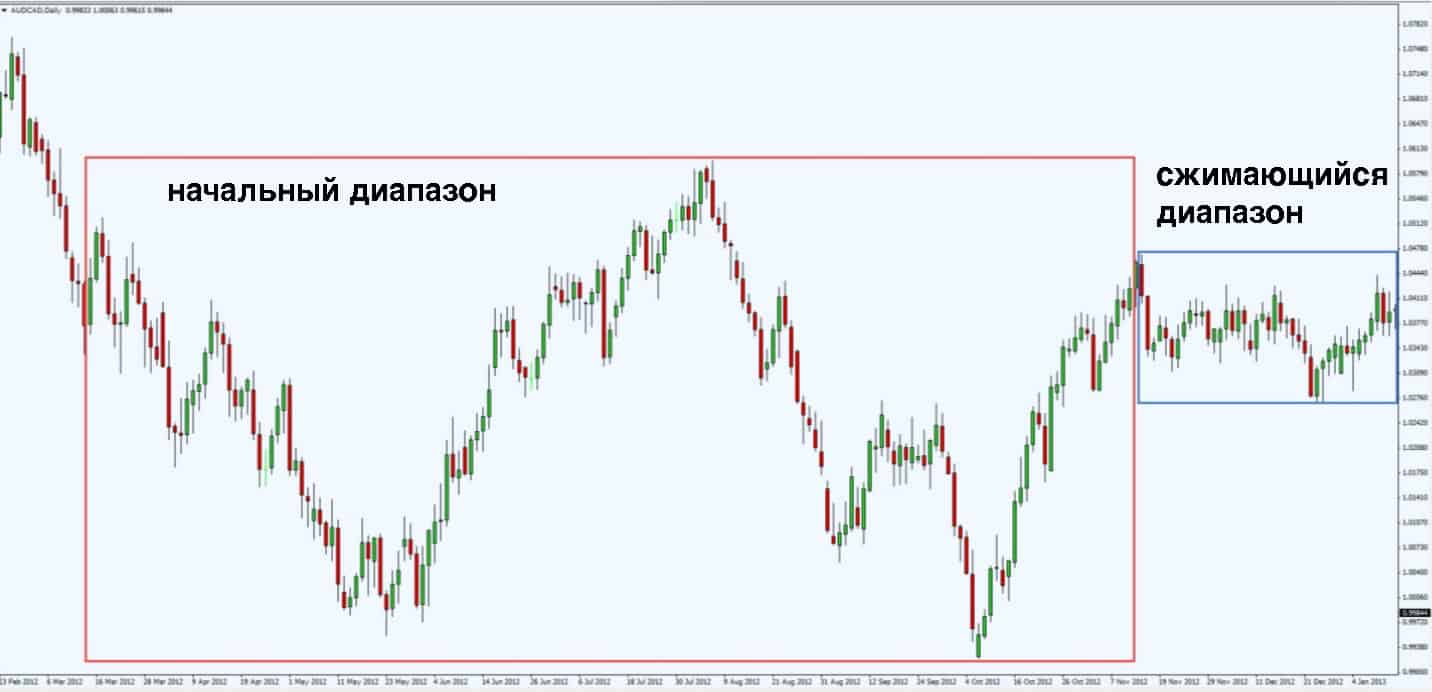

Консолидации могут расширяться и сжиматься.

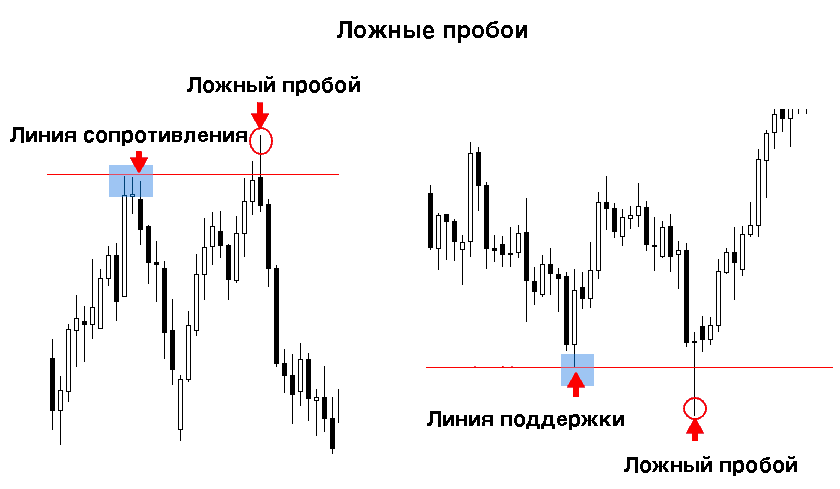

Расширяющаяся консолидация происходит, когда цена совершает ложный пробой и возвращается обратно в диапазон, тем самым расширяя пространство между поддержкой и сопротивлением. Продажа на сопротивлении заставит вас словить стоп, поскольку цена ломает текущий уровень сопротивления, чтобы потом снова вернуться в диапазон.

Сжимающаяся консолидация происходит, когда рынок вступает в период низкой волатильности, как правило, из-за надвигающегося выпуска новостей.

В периоды узкой консолидации лучше воздержаться от входа в рынок и заключения сделок. А вот в периоды широкой консолидации можно торговать от ее границ. Это даст нам хороший потенциал соотношения риска к прибыли. Однако всегда нужно помнить, что рано или поздно цена выйдет за пределы диапазона, случится истинный пробой уровня, и рынок перейдет в трендовую фазу.

Чем длительнее рынок находится в флэте, тем большей силы тренд последует после того, как цена выйдет за пределы диапазона. Любое спокойное движение на форекс сменяется взрывным, и наоборот.

Флэт — убийца депозитов

Все мы слышали или читали на различных форумах о том, что флэт — это убийца депозитов трендовых трейдеров. На самом деле, это так. Если ваша торговая система показывает выдающиеся результаты в трендовом состоянии рынка, то, как только начнётся боковое движение, можете распрощаться со всеми полученными прибылями.

Почему так получается?

Все дело в том, что трендовые методы будут давать вам сигналы на вход в рынок возле уровней поддержки и сопротивления, и как только вы открываете сделку на покупку, то буквально через пару пунктов цена врезается в уровень, а после этого начинается разворот. В среднем торговая система даст 4 ложных сигнала, которые полностью перекроют прибыли, полученные при торговле по тренду. Поэтому, если вы научитесь определять флэт в ранних стадиях его формирования, то ущерб, нанесённый им, будет сведён к минимуму, или того лучше, сможете использовать такое состояние рынка себе во благо.

Если постараться сравнить эти два состояния рынка, то мы получим, что тренд — это спринтер, а флэт — это старый дед, у которого путь от дома до магазина, а потом обратно, является самым любимым.

Флэт на форекс и его характеристика

Боковое движение цены имеет определённый характер, который можно описать несколькими пунктами. Достаточно их изучить, и вы будете уже на шаг ближе к профессионализму в области определения текущих условий на графиках различных валютных пар. Итак, поехали!

Флэтовый рынок пассивен

На нём редко возникают сильные целенаправленные движения в сторону одной из его границ. Такое поведение цены можно объяснить неопределённостью. Никто из участников наверняка не знает направление, в котором двинется рынок, ведь при каждом касании одной из границ, существует потенциал на её пробой.

Неопределённость

Вы уже знаете, что на рынке нет ничего 100%-го. Так вот, флэтовая зона является пристанищем для полной неразберихи, где хоть какая-то вероятность возникает лишь тогда, когда цена подходит к одному из уровней, но вы не можете с достаточной уверенностью сказать, что после этого она достигнет противоположной зоны.

Обманчивость

Иногда, возникают мысли, что флэт окончился, был пробит диапазон и цена начинает двигаться в выбранном направлении. К сожалению, не всё так просто. Маркет мейкеры (большие дяди) знают, что множество новичков откроют ордера в сторону пробитого уровня, поэтому, после пробоя можно наблюдать разворотное движение и обратный вход в зону флэта.

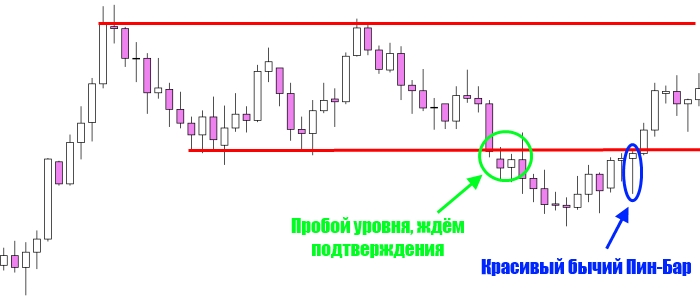

На графике выше показан отличный пример ложного пробоя нижней границы с последующим разворотом, который закончился прорывом верхнего уровня. Конечно, обидно! Ничего, далее мы разберёмся с тем, как нам нужно поступать в подобных ситуациях.

Как определить флэт?

Для того, чтобы правильно научиться определять флэт, мы должны вспомнить как он выглядит. Боковое движение — это движение между двумя максимумами и минимумами, пожалуй, этого будет достаточно. Посмотрим на график, постараемся выявить какое-нибудь колебание цены между последними максимумами и минимумами.

Синими кружочками отмечены первый минимум и максимум. Как мы можем видеть, последующее движение цены заключено в диапазоне нарисованных нами границ. Далее мы можем наблюдать, как цена пробивает верхний уровень и начинается восходящий тренд, но стоит отметить, что цена перед этим сделала 4 отскока от уровней, которые мы могли бы использовать для получения прибыли.

А сейчас, поговорим о главном. Нам необходимо вернуться к первому графику и узнать, как мы должны были поступить при ложном пробое, ведь очень неприятно получать убытки из-за подобного рода ситуаций.

Нет смысла обижаться на маркет мейкеров, они были, есть и будут. Нам необходимо научиться мыслить как они, а также видеть то, что видят они. Разберём пример.

Итак, что мы видим? Цена пробивает нижнюю границу, но мы не считаем пробой истинным до тех пор, пока он не подтвердит свой статус, сидим в ожидании. Далее рынок подходит к пробитому уровню, и что мы можем наблюдать? На графике был образован бычий Пин-Бар, да ещё и с длинным хвостом, это сразу говорит нам о том, что подтверждения ждать нет смысла, открываем сделку на покупку, рынок начинает расти. Это просто, если хватает терпения.

Как торговать в боковом рынке?

Лучшая стратегия для торговли на боковых рынках — это ложный пробой. Обычно он дает мощный импульс для движения цены в противоположном направлении. Маркет-мейкеры всегда собирают стоп-лоссы трейдеров на уровнях для набора ликвидности и последующего движения в противоположном направлении. Это всегда нужно учитывать, торгуя ложные пробои. Ставить тейк-профит и выходить из сделки можно на другой стороне торгового диапазона.

Если рынок слишком хаотичен, его торговый диапазон рваный, и цена двигается слишком резко и волатильно, лучше всего будет воздержаться от торговли.

Как происходит пробой границ флэта?

Подобрались к последней части данной статьи. Прорыв бокового движения можно предугадать, достаточно знать, что необходимо искать на графике. Разберём два основных метода.

Метод «Разворот через пробой»

Это именно то, что мы недавно разобрали на графике, расположенном выше. Цена пробивает нижнюю границу, и вместо её тестирования, она возвращается в зону. Такое поведение рынка сигнализирует нам о потенциальном пробое противоположного уровня, и у нас появляется шанс на вход в начинающийся тренд по лучшим ценам. То, как это должно выглядеть, можете посмотреть выше.

Метод «Неполное завершение»

Под этим названием понимается недоход цены к противоположному уровню. Это происходит потому, что определённые силы (медведей или быков) взяли рынок под свой контроль, не дожидаясь касания «своей» границы. Поэтому как только мы видим, что цена добралась лишь до середины флэтовой зоны или проделала только 1/3 намеченного пути, мы должны быть готовы открывать сделки в сторону разворота. На графике, это выглядит так.

Можно заметить, как цена начала своё снижение от уровня сопротивления, но не коснувшись поддержки, начала разворот, который привёл к пробою верхней границы. После этого, возник восходящий тренд.

Торговля на отскок от границ торгового диапазона

Отскок от границ консолидации является одним из лучших и прибыльных торговых сетапов в системе прайс экшен. Есть несколько причин, которые делают торговлю в диапазоне потенциально выгодной для трейдера. Давайте рассмотрим нюансы и особенности торговли на отскок.

Возможная прибыль

Самое замечательное в торговле по прайс экшен — это гибкость, которую она предлагает. Прайс экшен может успешно вписываться в различные торговые стили и предлагает множество возможностей для кастомизации трейдинга.

Консолидации могут встречаться на разных таймфреймах — H1, H4, D1. В большинстве диапазонов вы можете успешно открыть как минимум две сделки и даже больше.

На H4 вы можете рассчитывать получить в среднем 40 пунктов за одну сделку, что по двум сделкам даст вам около 80 пунктов прибыли. Если торговый диапазон формируется на дневном графике, вы можете получить в среднем 80 пунктов за сделку. Таким образом, совершая всего 2 сделки на дневном графике, вы можете получить более 160 пунктов прибыли.

Прибыльность торговых диапазонов не имеет себе равных. Главное уметь вовремя открыть сделку.

Надежность

Консолидации предоставляют идеальные возможности для получения прибыли, потому что они образуются между уровнями поддержки и областью сопротивления, которые сами по себе являются зонами для покупки и продажи. Таким образом, когда цена движется вверх, она попадает в зону продажи. Когда цена движется вниз, она попадает в зону покупки.

Это дает нам надежные точки для входа в рынок. Давайте рассмотрим некоторые примеры.

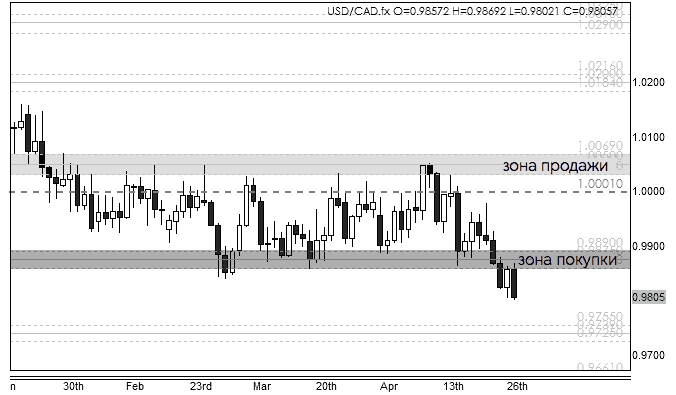

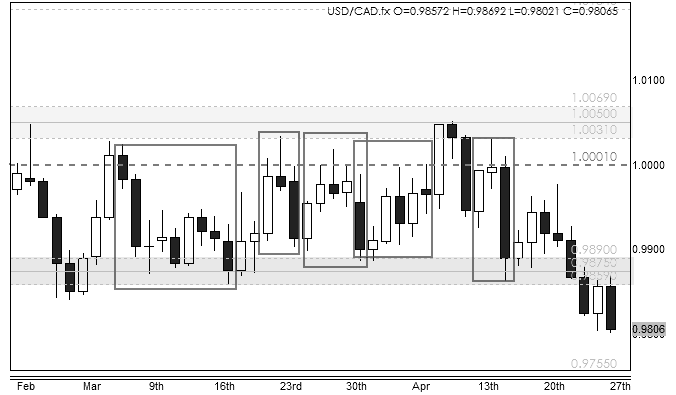

Выше вы можете увидеть график валютной пары USD/CAD, которая была в диапазоне. Пунктирная линия на графике — психологический уровень 1.0000. У этого диапазона было несколько торговых возможностей, которыми можно было воспользоваться.

Стратегия торговли на разворотах была подробно описана в статье Стратегия прайс экшен для начинающих: торгуем разворотные сетапы. Основная идея состоит в том, чтобы найти направленное движение, за которым следует свеча неопределенности на уровне поддержки или сопротивления.

Я выделил 5 отскоков, которые сформировались в зоне консолидации USD/CAD. Из 5 сделок только первая оказалась неудачной. Так как торговый диапазон валютной пары составляет 80 пунктов, мы можем забирать по 60 пунктов прибыли в сделках на отскок.

Стратегия торговли

Вы должны сосредоточится на зонах поддержки (мест для покупки) и зонах сопротивления (место для продажи). Как только цена достигнет этих областей, вы можете искать возможности для открытия позиций. Как только ваша позиция открыта, вам нужно выбрать другую сторону диапазона для получения целевой прибыли.

Если цена достигает вашей цели, вы можете немедленно открыть сделку в противоположную сторону. Торговля в консолидациях невероятно проста и требует минимальных затрат, если вы все делаете правильно.

Определить диапазон просто. Вам просто нужно найти два отскока от уровня поддержки и два отскока от уровня сопротивлении. Когда они возникнут, вы будете знать, что диапазон подтвердился, и сможете входить в рынок.

Теоретически, вы можете входить на каждом касании от уровней поддержки либо сопротивления, однако это будет слишком опасно. Вы никогда не сможете знать, когда цена выйдет из зоны и случится пробой уровня. Если вы ищете только надеждные торговые установки, формирующиеся в зонах покупки или продажи, обращайте внимание на паттерны прайс экшен, которые должны появляться на уровнях.

Заключение

Флэт на форекс является опасным местом сражения для каждого трейдера, и дело тут не в том, что его трудно определить, а в том, что в нём слишком много неопределённости, в которой трудно выявить хоть какую-то вероятность. Надеюсь, что вы теперь полностью разобрались с тем, что такое флэт, а новые способы помогут вашему депозиту наращивать объём.