Контрагент не отразил в декларации по ндс реализацию что делать

Не отразили вовремя реализацию – как исправить?

Любая компания рано или поздно сталкивается со всевозможными ошибками в процессе ведения учета. Но иногда, даже опытные бухгалтеры, становятся в тупик, пытаясь исправить ту или иную ситуацию. Например, как быть если отдел очень долго подписывал договор, а в итоге еще и подписал его «задним» числом. Каким образом провести договор, если отчетный период был закрыт? Мы разберем на конкретном примере подобную ситуацию в программе 1С: Бухгалтерия и расскажем о том, как вы можете исправить подобную проблему в налоговом учете.

Допустим, ваша компания не смогла или забыла по определенным причинам отобразить договор на сумму полмиллиона рублей в первом квартале 2019 года, а обнаружили они это только в декабре этого же года. Грубо говоря, это тот же год, но совершенно другой отчетный период.

Сначала давайте разберемся, каким образом исправляется подобная ситуация в учете бухгалтера. Главный документ, который регламентирует исправление подобных ошибок ПБУ 22/2010, который называется «Исправление ошибок в бухучете и отчетности». Именно по этому документу реализацию необходимо отобразить именно текущей датой.

Далее мы вставляем исправленные данные учета по НДС из налоговой и вам необходимо подать декларацию, чтобы доплатить недостающую сумму налога в государственный бюджет. Чтобы это сделать, нужно регистрироваться в книге продаж и провести счет-фактуру.

Следом, когда вы будете проводить документ, программа автоматически сформирует движение по счетам.

Далее вам нужно перейти в движение по регистрам и «Реализацию услуг».

Теперь вы можете заметить, что «НДС Продажи» содержит запись с текущей датой по четвертому кварталу 2019. Теперь вам нужно скорректировать НДС за первый квартал этого года, делается это там же.

Для этого сделайте дополнительный лист в книге продаж и подайте уточненную декларацию.

Далее формируем книгу для продаж

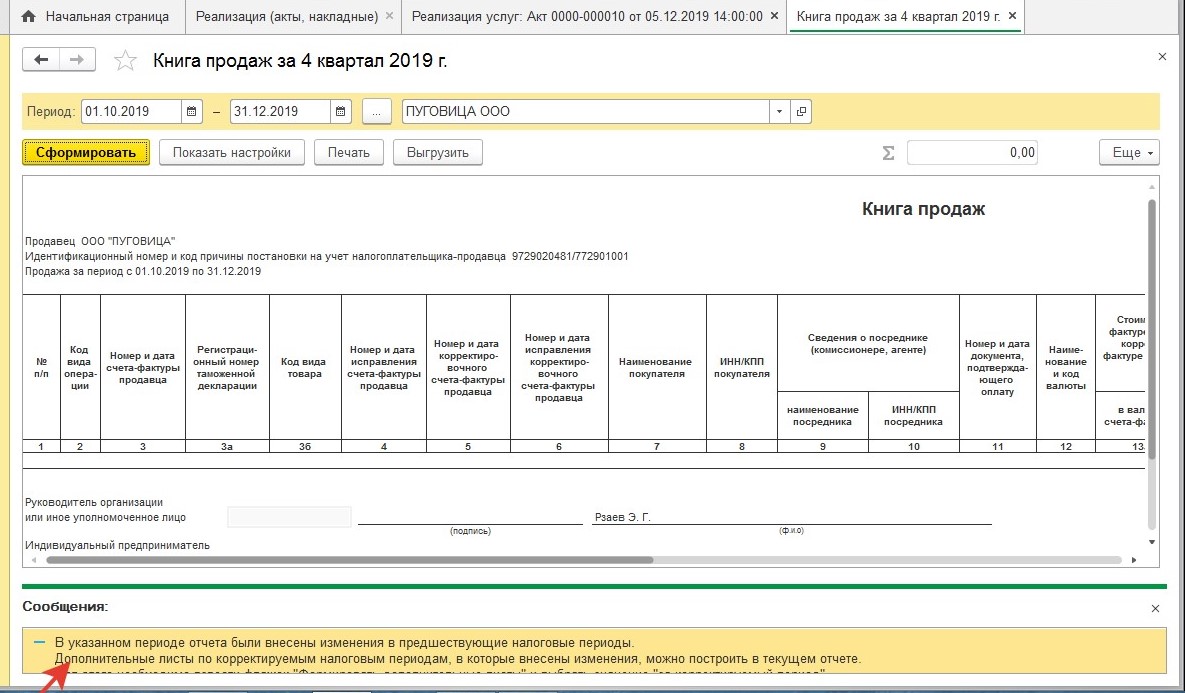

Теперь, когда вы будете формировать отчет за квартал, текущий, то программа вам выдаст следующее сообщение:

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

Для этого необходимо взвести флажок «Формировать дополнительные листы» и выбрать значение «за корректируемый период»».

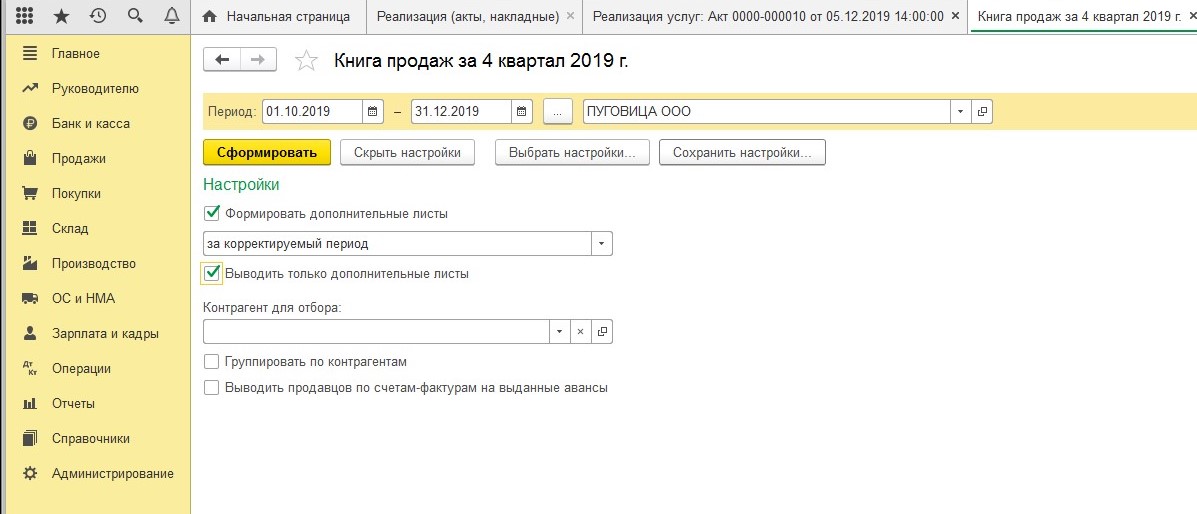

Воспользуйтесь советом, который вам дается в сообщении и устанавливайте все необходимые настройки, как на рисунке ниже:

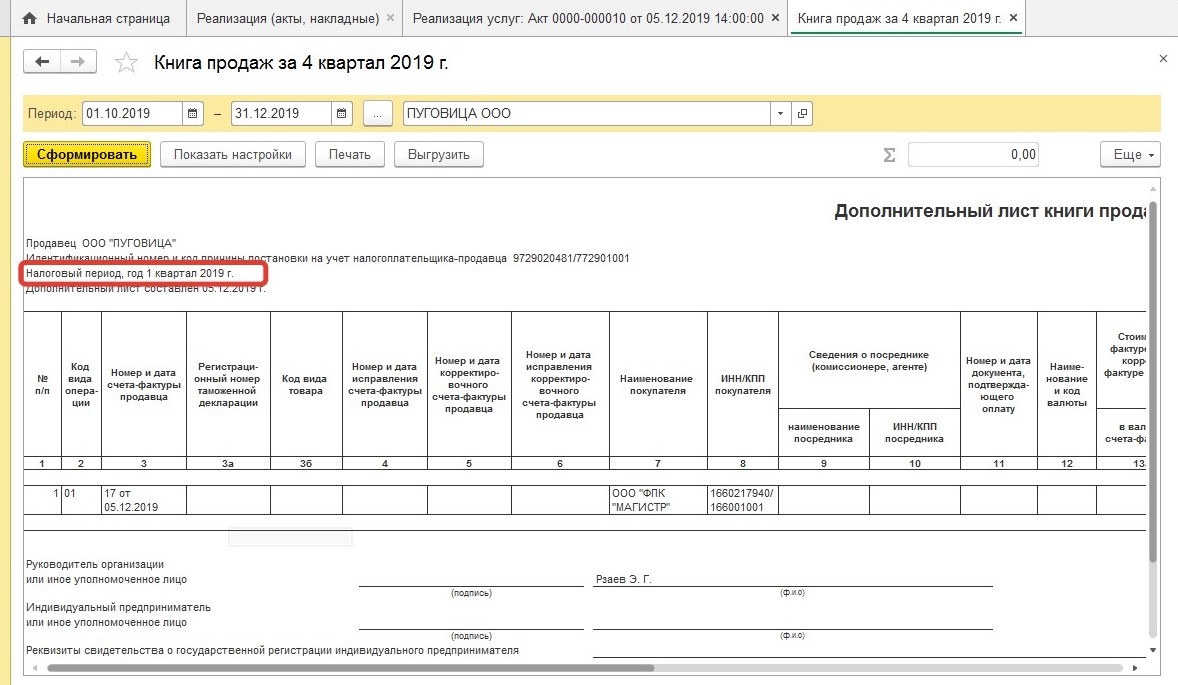

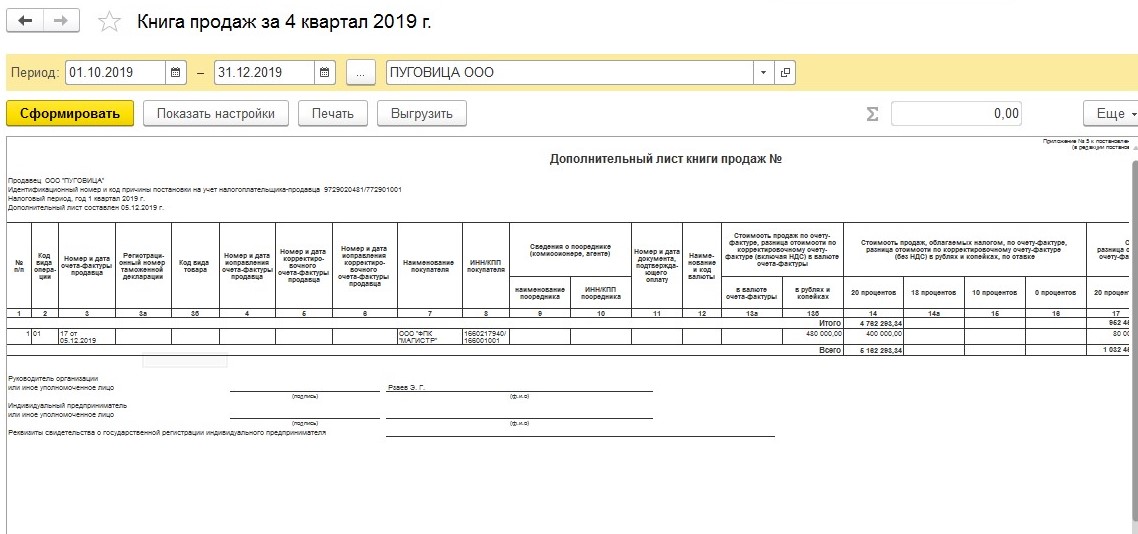

Теперь программа будет формировать еще один лист для книги продаж к первому кварталу 2019 года.

Теперь вам останется только создать декларацию по НДС, которая будет корректирующей и указать на титульном листе номер корректировки, а также дату, когда вы заполняли отчет. Обратите внимание, что дата должна быть позже, чем дата, когда документ был введен в реализацию.

Что делать с декларацией по прибыльному налогу

По нашему примеру налог на прибыль был получен в убыток, и тогда в этом году аванс по налогу мы не платим, а значит уточненную декларацию можем не подавать. Но нужно заметить, что после того, как вы предоставите уточненную декларацию, то сумма в отчетах и по налогу будет не совпадать.

Именно поэтому после предоставления декларации вы можете получить от налоговой инспекции требование пояснить о причине такой разницы. У вас будет 5 рабочих дней, чтобы подать пояснение. Его можно подать в произвольной форме или скачать ее на нашем сайте и заполнить.

Не отразили вовремя реализацию – как исправить?

С ошибками при ведении учета сталкиваются все, ведь не ошибается тот, кто ничего не делает. Но даже опытных бухгалтеров вопросы по исправлению ситуации иногда ставят в тупик. Например, договорной отдел долго согласовывал договор с покупателем и в итоге согласовал «задним» числом. Как быть бухгалтеру, если отчетный период уже закрыт? Разберемся на практическом примере в 1С: Бухгалтерии, как исправить такую реализацию в бухгалтерском и налоговом учете.

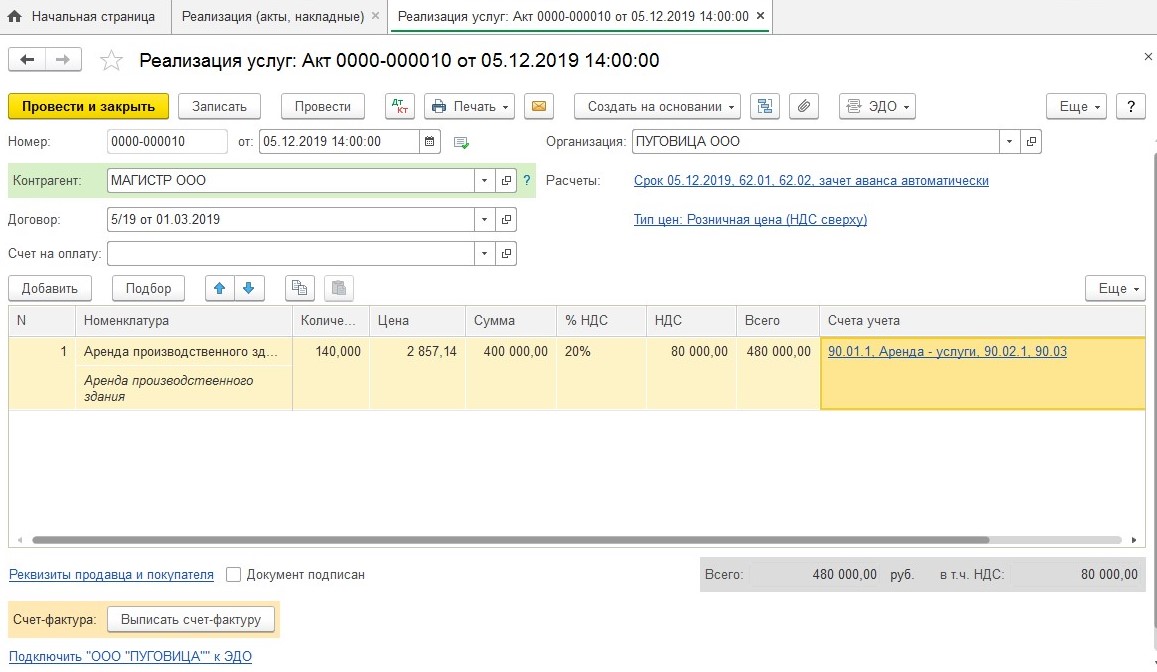

Итак, допустим, бухгалтерия ООО «Пуговица» (применяет ОСН) по каким-то причинам «забыла» отразить реализацию ООО «Магистр» на сумму 480 000 рублей в 1 квартале 2019 года (31.03.2019г.). А обнаружили это в декабре 2019 года, т.е. в том же году, но в другом отчетном периоде. При этом в первом квартале и полугодии 2019-го по данным налогового учета был получен убыток более 500 000 рублей.

Сначала разберемся, как исправить ситуацию в бухгалтерском учете. Основным документом, регламентирующим исправление ошибок в бухгалтерском учете, служит ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.10.2010 №63н). Согласно этому документу, реализацию в нашем примере нужно отразить текущей датой.

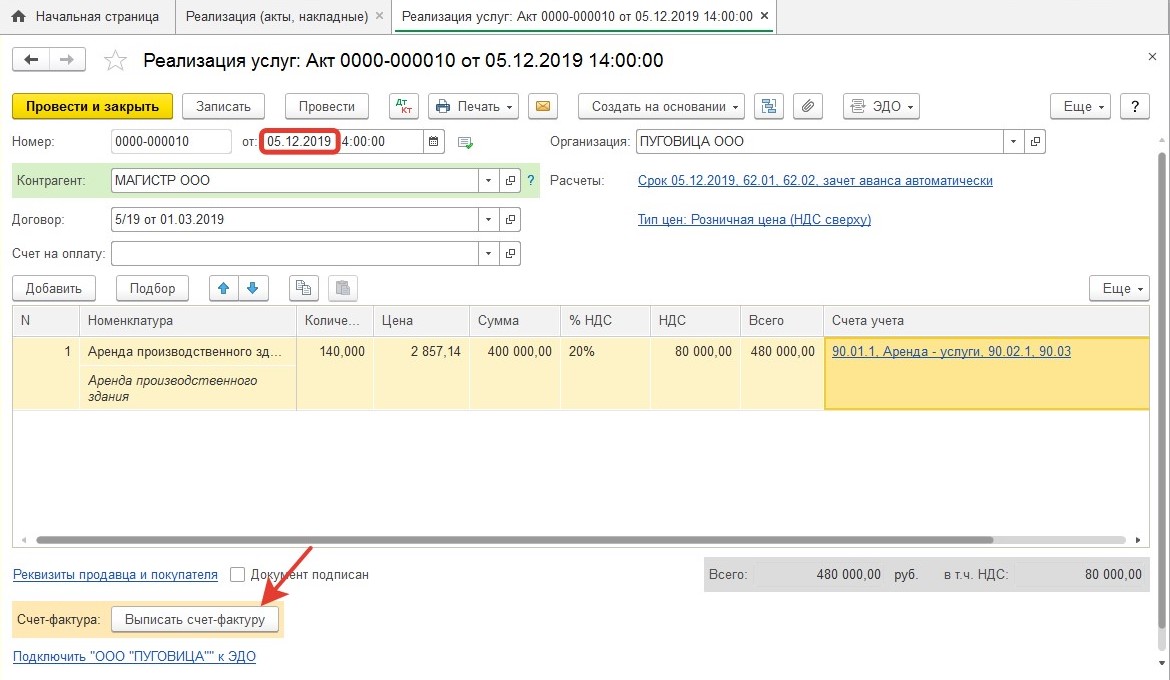

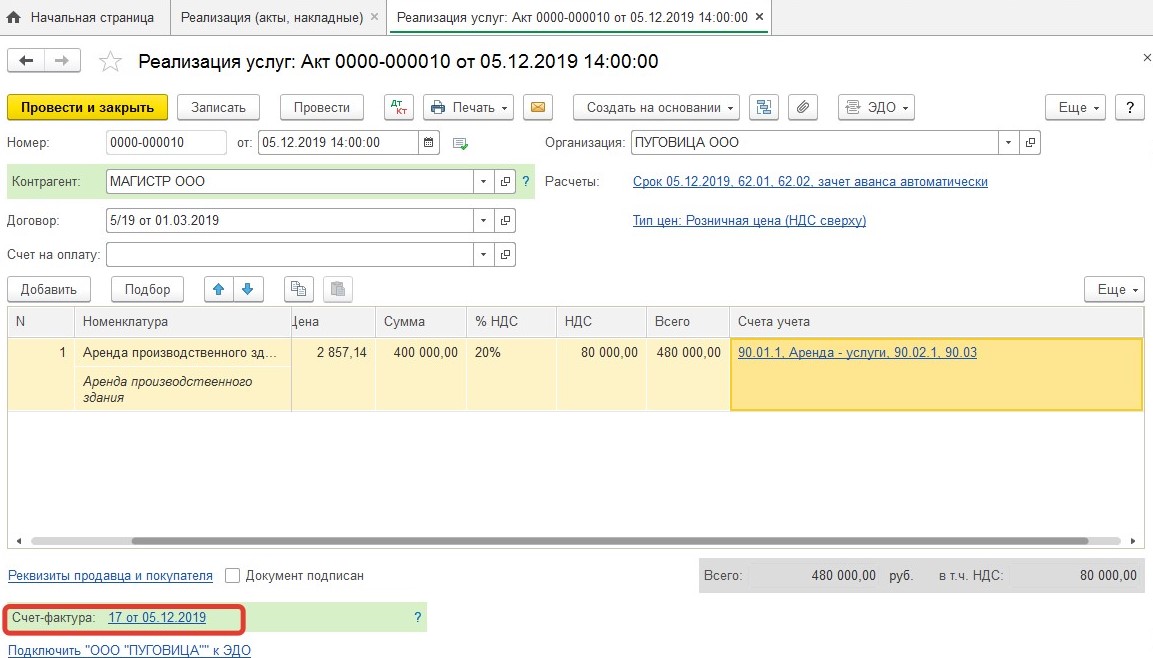

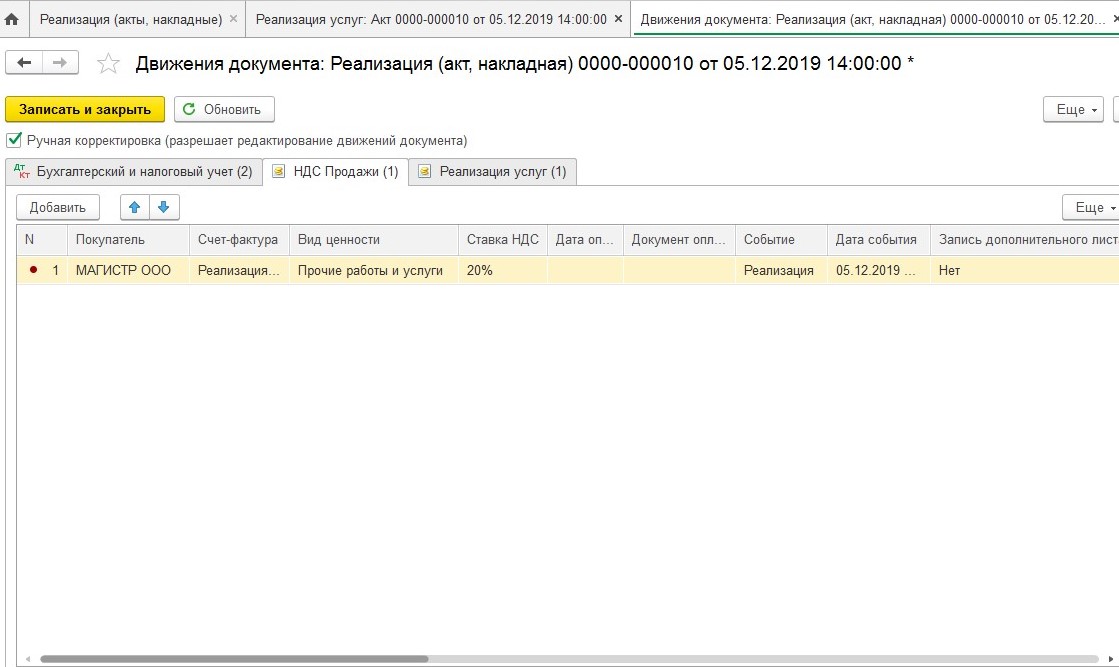

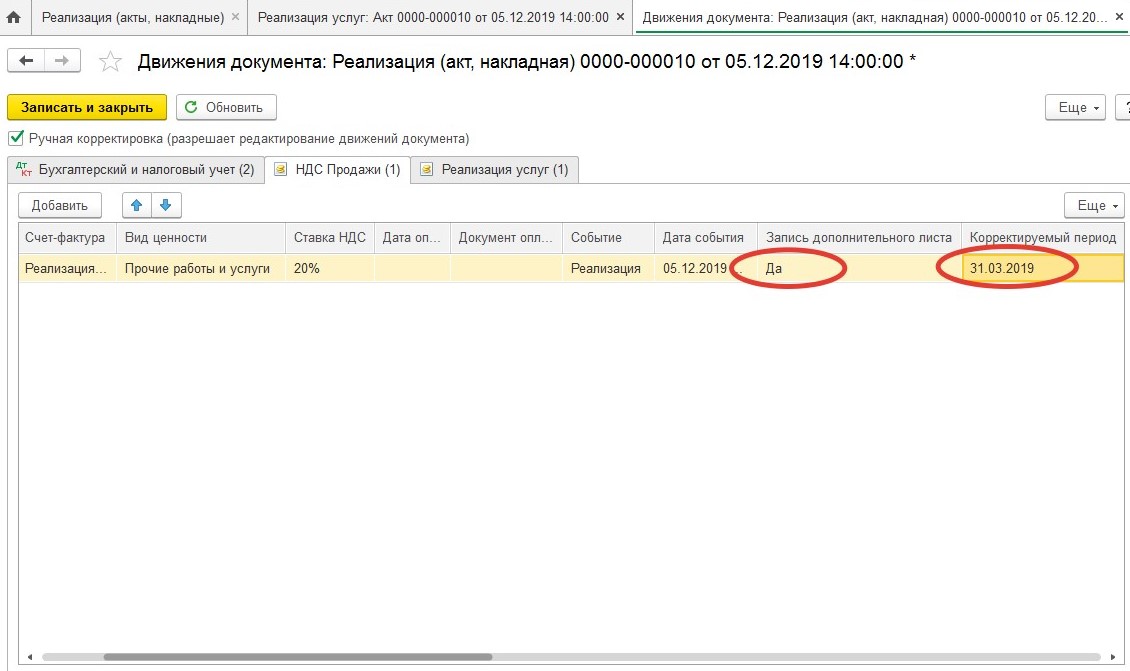

Затем исправляем данные налогового учета по НДС – необходимо подать уточненную декларацию и доплатить сумму налога в бюджет. Для этого регистрируем счет-фактуру в книге продаж (автоматически документ будет зарегистрирован текущей датой):

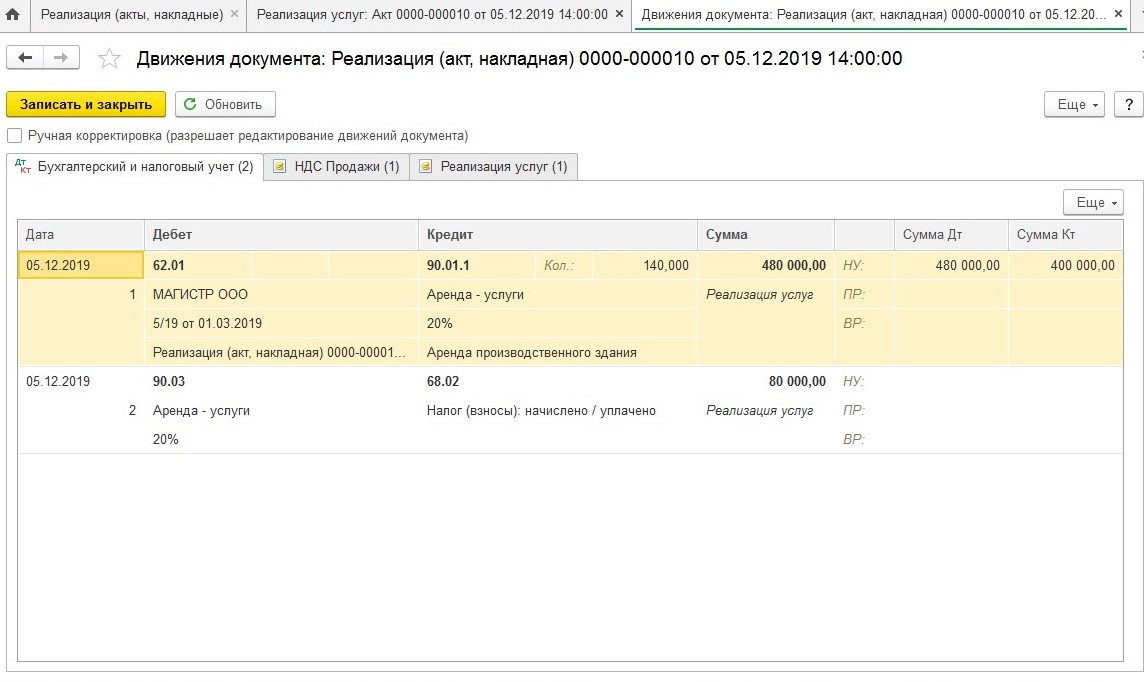

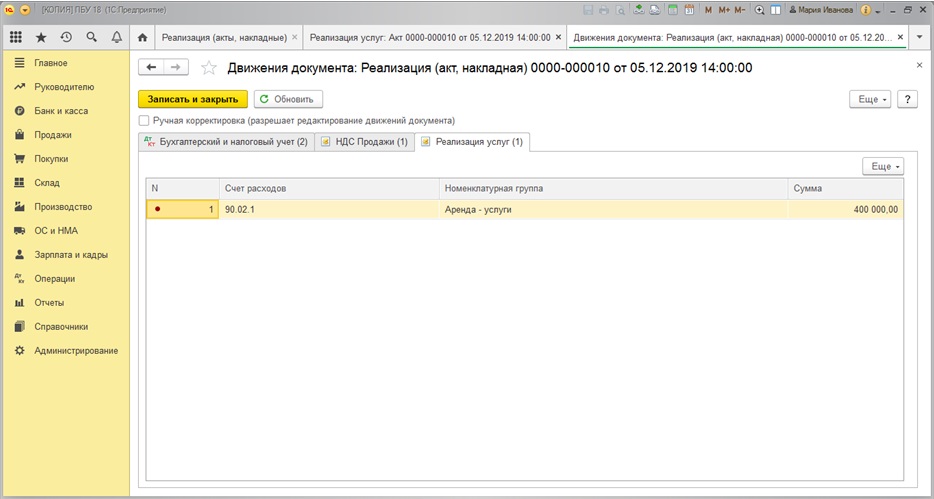

При проведении документа реализации программа сформирует движения по счетам учета:

И движения по регистрам «НДС Продажи» и «Реализация услуг»

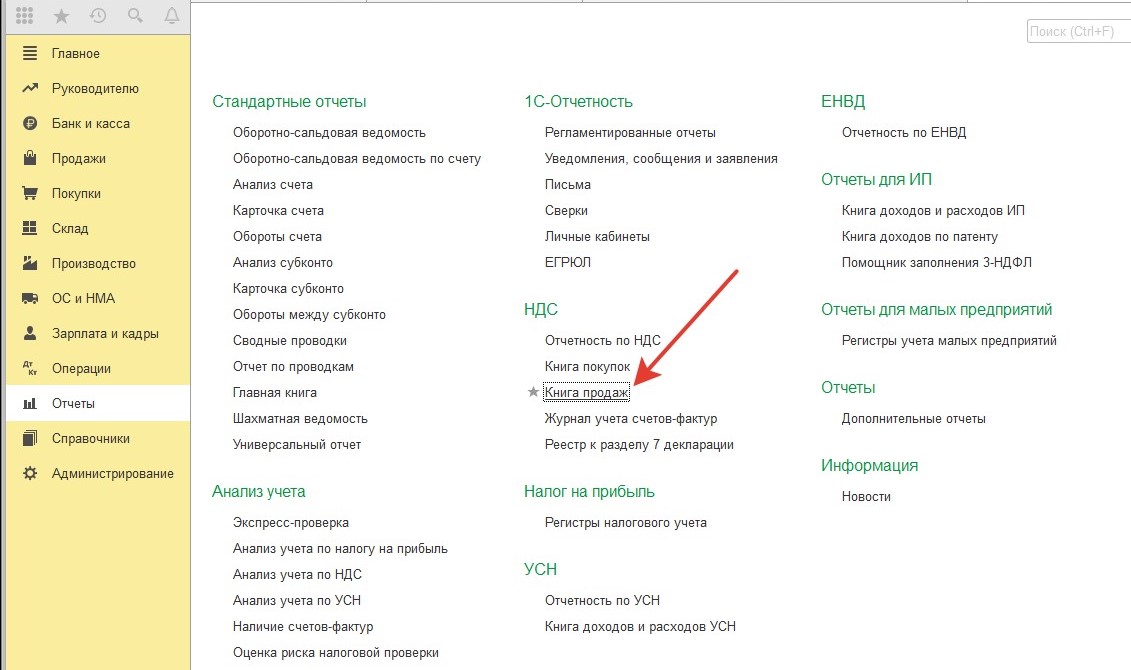

Сформируем книгу продаж:

При формировании отчета за текущий квартал программа выдаст сообщение:

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

Для этого необходимо взвести флажок «Формировать дополнительные листы» и выбрать значение «за корректируемый период»».

Воспользуемся указанным советом и установим необходимые настройки:

Программа сформирует дополнительный лист книги продаж за 1 квартал 2019 года:

Остается только создать и заполнить корректирующую декларацию по НДС, на титульном листе нужно указать номер корректировки и дату заполнения отчета (обязательно должна быть позже даты ввода документа реализации).

Как быть с декларацией по налогу на прибыль?

Так как по условиям нашего примера в первом квартале и полугодии по налогу на прибыль был получен убыток, то в этом случае авансы по налогу мы не платим, соответственно, подавать уточненную декларацию не обязаны.

Однако, после предоставления уточненной декларации по налогу на добавленную стоимость выручка от реализации в отчетах по НДС и налогу на прибыль перестанет совпадать:

Стр.010 + Стр.100 Приложения №1 к листу 02 Декларации по налогу на прибыль ≠ Стр.010 гр.3 разд.3 за все кварталы с начала года Декларации по НДС

Поэтому после предоставления декларации по НДС есть вероятность получить от налоговиков сообщение с требованием дать пояснения о причинах такого несовпадения (подп. 4 п. 1 ст. 31, п. 1 ст. 82, п. 3 ст. 88 НК РФ). Срок, в течение которого нужно дать пояснения – 5 рабочих дней со дня, следующего за днем получения от налоговиков сообщения с требованием об их представлении. Налоговики предлагают воспользоваться для этих целей рекомендованной формой пояснений (письмо ФНС России от 07.04.2015 №ЕД-4-15/5752@), но вы также можете представить их и в произвольной форме.

В том случае, если в периоде совершения ошибки была бы получена налоговая прибыль, то необходимо было бы также подать уточненную декларацию по прибыли и доплатить авансовые платежи по налогу в бюджет.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Как компенсировать потерю вычета НДС по вине контрагента

Защитные конструкции в договоре с контрагентом

Учитывая активную практику снятия налоговиками вычета НДС, понятно желание компаний обезопасить себя от финансовых потерь, возложив на своих поставщиков обязанность по возмещению сумм, соразмерных не принятому к вычету НДС.

Дает ли действующее законодательство такую возможность? Да, дает.

Однако первое, что нужно понимать: если в договоре ничего об этом не сказано, то покупателю нечего и рассчитывать на компенсацию (см., например, Постановление Двадцатого арбитражного апелляционного суда от 15.07.2019 № 20АП-2589/2019 по делу № А54-10209/2018). Поэтому, чтобы иметь возможность взыскать свои потери с контрагента, необходимо включить в договор соответствующие условия, так называемые защитные конструкции.

В Гражданском кодексе РФ есть две подходящие для этой цели статьи – 406.1 и 431.2. Статья 406.1 ГК РФ дает право участникам отношений составить такое соглашение, в котором содержится обязанность одной стороны возместить имущественные потери другой стороны, возникшие в случае наступления определенных в таком соглашении обстоятельств. При этом наступление данных обстоятельств не должно быть связано с нарушением обязательства контрагентом.

Мы сейчас не будем подробно останавливаться на отличиях данных положений, отметим лишь два принципиальных момента. Первый состоит в том, что в статье 406.1 ГК РФ речь идет об имущественных потерях, а в статье 431.2 ГК РФ – об убытках. Основное различие между этими понятиями в том, что убытки возникают, если есть причинно-следственная связь между действиями контрагента и наступившими последствиями (убытками). Применительно к рассматриваемой ситуации убытки должны быть причинены из-за того, что поставщик предоставил недостоверные заверения. А возникновение потерь не зависит от противоправных действий контрагента, здесь значение имеет возникновение определенного обстоятельства.

Второй важный момент заключается в том, что обстоятельства, в отношении которых предоставляются заверения, касаются прошлого или относятся к настоящему, то есть к моменту предоставления заверения (п. 1 ст. 431.2 ГК РФ). Обстоятельства же, которые вызывают потери, касаются будущего (п. 1 ст. 406.1 ГК РФ). Выводы по этим двум моментам подтверждены п. 15 Постановления Пленума Верховного Суда РФ от 24.03.2016 № 7.

На практике стороны могут использовать одну из этих норм либо обе эти статьи одновременно. Бывает и такое, что компании объединяют эти две конструкции в одну. Например, прописывается, что:

Анализируя судебную практику, можно сказать, что нареканий к таким договорам у судов пока нет (постановление Пятнадцатого арбитражного апелляционного суда от 24.01.2019 № 15АП-20639/2018 по делу № А53-14535/2018). К тому же в статьях 406.1 и 431.2 ГК РФ нет каких-то несовместимых положений, которые могли бы вызвать серьезные проблемы при наложении двух конструкций.

Поэтому если стороны решат использовать оба этих механизма в совокупности, препятствий этому мы не усматриваем.

Лишились вычета НДС? Докажите!

Прежде чем прописывать в договоре соответствующие условия, необходимо определить, в каких именно ситуациях контрагент будет возмещать покупателю потери. Дело в том, что на практике лишение вычета НДС может обуславливаться разными обстоятельствами. Это следует иметь в виду и учитывать при включении «налоговых оговорок» в договор. Выделим три основные ситуации.

Второй – организация заявила вычет в декларации, но в рамках камеральной проверки или иных контрольных мероприятий от налоговиков поступили сведения, что контрагент сомнителен. В результате инспекция рекомендует или требует внести корректировки в декларацию. В этой ситуации акта и решения, как в первом случае, нет. Но по итогу компания, во избежание рисков, решает убрать «сомнительный» НДС из вычетов, представив уточненную декларацию по НДС.

Сторонам нужно договориться, в каких именно ситуациях поставщик согласен возмещать потери из-за потерянного покупателем вычета. И как можно подробнее прописать соответствующие условия в договоре. Это позволит свести к минимуму разногласия в будущем и необходимость взыскивать суммы возмещения потерь с контрагента в суде.

Судебная практика изобилует спорами, в которых одна сторона пытается взыскать с другой стороны убытки или потери, соразмерные сумме не принятого к вычету НДС. Это говорит о том, что даже в тех случаях, когда в договор включены «налоговые оговорки», у сторон могут возникать разногласия.

Есть примеры, когда стороны внесли в договор «налоговые оговорки», но по итогу покупатель, пожелавший получить со своего контрагента убытки от потерянного вычета НДС, не смог этого сделать (постановление Арбитражного суда Западно-Сибирского округа от 16.09.2019 № Ф04-3978/2019). Основным препятствием послужило наличие в договоре условия о том, что «в обоснование требования о возмещении потерь (убытков) покупатель предоставляет поставщику соответствующее решение налогового органа по результатам камеральной или выездной проверки». По факту такого решения не было. Покупатель сам – во избежание вероятных рисков снятия вычета (по причине проявления пристального внимания налоговиков к данной сделке) – отказался от вычета. Налоговая инспекция официально вычет не снимала, она только предложила представить уточненную декларацию, поскольку по результатам контрольных процедур выявила «сложные расхождения».

При этом иногда суды акцентируют внимание не на том, что решение по доначислению отсутствует, а на других обстоятельствах. Например, в постановлении Арбитражного суда Западно-Сибирского округа от 27.07.2020 № Ф04-1637/2020 по делу № А27-14459/2019 суд отметил, что покупатель не доказал неисполнение контрагентом предусмотренных договором заверений, а также не доказал налоговую недобросовестность контрагента.

Но даже если у покупателя имеются доказательства официального отказа в вычете НДС (акт и решение инспекции), то это еще не гарантия того, что покупателю удастся взыскать со своего контрагента свои убытки/потери. Хотя, безусловно, в этом случае шансы на получение денег гораздо выше. Примерами дел, в которых покупателям удалось взыскать с продавцов свои потери из-за лишения вычета, являются постановления Первого арбитражного апелляционного суда от 29.01.2020 № 01АП-10017/2019 по делу № А43-38611/2018, Седьмого арбитражного апелляционного суда от 17.04.2019 № 07АП-2105/2019 по делу № А45-31548/2018.

Правда, не всегда покупателям удается выигрывать процессы. Как показывает судебная практика, существенное значение имеют причины, по которой налоговики отказали организации в вычете. Если по причине того, что отношения сторон носили формальный («искусственный») характер, то суды в этом случае делают вывод о недействительности каких-либо заверений или гарантий ввиду невозможности реального использования соответствующего механизма, заложенного в договорах (определения Верховного Суда РФ от 15.10.2019 № 308-ЭС19-17205, от 28.09.2017 № 308-ЭС17-13430, постановление Арбитражного суда Северо-Кавказского округа от 27.06.2019 № Ф08-3126/2019 по делу № А53-20062/2018).

Также судами может приниматься во внимание тот факт, что решение ИФНС по доначислению НДС может быть оспорено в том числе и в судебном порядке. Поэтому до вынесения решения суда нельзя утверждать об окончательном лишении вычета. Например, в деле, рассматриваемом Пятнадцатым арбитражным апелляционным судом от 19.04.2019 № 15АП-3597/2019, одной из причин, из-за которой компании не удалось взыскать убытки со своего контрагента, явилось невступление в силу решения суда по спорам об оспаривании решений налоговой инспекции.

Облагать ли налогами полученное возмещение от поставщика

Если споров между сторонами нет и поставщик перечисляет компании потери из-за лишения вычета НДС, то у последней возникает вопрос: надо ли облагать какими-либо налогами полученную сумму?

Что касается налога на прибыль, то здесь не все так однозначно, как с НДС. В соответствии с подп. 2 п. 1 ст. 248 НК РФ к доходам в целях налогообложения прибыли относятся также внереализационные доходы. При этом перечень доходов, не учитываемых при налогообложении прибыли, приведенный в ст. 251 НК РФ, не содержит таких доходов, как возмещение потерь от непринятия НДС к вычету.

Более того, перечень внереализационных доходов, приведенный в ст. 250 НК РФ, содержит такой вид дохода, как доход «в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба» (п. 3 ст. 250 НК РФ).

Таким образом, несмотря на то, что при получении возмещения убытков/ущерба нельзя говорить о получении экономической выгоды, которая является основным критерием дохода в силу п. 1 ст. 41 НК РФ, законодатель, тем не менее, относит ее к доходам в целях налога на прибыль.

Считаем, что суммы, полученные в качестве возмещения непринятого к вычету НДС, независимо от того, являются ли они возмещением убытков (по ст. 431.2 ГК РФ) или возмещением имущественных потерь (по ст. 406.1 ГК РФ), следует включать во внереализационный доход.

Налоговый орган вызвал на комиссию по НДС из-за сомнительного контрагента: что делать?

ФНС России говорит о ежегодном увеличении поступлений налогов в бюджет при одновременном сокращении проводимых выездных налоговых проверок. Причем растут показатели начислений в связи с добровольным уточнением налогоплательщиками своих налоговых обязательств (прежде всего по НДС).

В частности, в итоговом докладе ФНС России о деятельности службы за 2019 год отмечается, что существенно возросла роль аналитической работы, позволившей получить в 2019 году дополнительные 131 миллиард рублей, уплаченные налогоплательщиками добровольно.

При этом, главным образом, такой результат достигается посредством работы с налогоплательщиками в рамках комиссий по легализации налоговой базы по НДС, направленной на понуждение налогоплательщика к самостоятельному уточнению налоговых обязательств. Рассмотрим, что делать, если Вы получили «приглашение» на такую комиссию.

Как построена работа комиссий по легализации налоговой базы

Следует отметить, что вызов на комиссию оформляется уведомлением, в котором, как правило, налоговый орган уже указывает тех контрагентов налогоплательщика, по которым у него имеются вопросы.

По результатам проведения комиссии налоговый орган составляет протокол, где инспекторы отражают информацию о том, в связи с чем была проведена комиссия, кто на ней присутствовал от налогового органа и от налогоплательщика, а также рекомендации по представлению уточненных налоговых деклараций по НДС и срок на такое представление (на практике, как правило, это десять календарных дней с момента заседания комиссии).

Тем самым, по сути, такие налоговые комиссии на сегодняшний день уже представляют собой самостоятельную форму налогового контроля, при этом примечательно, что в НК РФ вообще не закреплен порядок проведения этой формы контроля.

Зачастую вызов налогоплательщика на подобную комиссию является признаком того, что налоговый орган имеет достаточные сведения о налогоплательщике и его спорных операциях, которые позволяют налоговикам выйти с выездной налоговой проверкой с целью доначисления налогов по операциям с проблемными контрагентами.

Между тем чаще всего компании вызывают в налоговые органы на рассматриваемую комиссию с целью добровольного уточнения своих налоговых обязательств по НДС за тот или иной налоговый период. Это связано с тем, что инспекторы через информационную программу «АСК НДС-2» в цепочке контрагентов налогоплательщика (часто вплоть до седьмого звена цепочки) находят проблемные организации, которые не уплатили НДС (так называемые «разрывы по НДС»).

При этом налоговые органы в таких ситуациях ссылаются на статью 54.1 НК РФ.

Напомним, что в настоящее время налоговые органы в рамках проверок обоснованности полученной налогоплательщиком налоговой выгоды руководствуются положениями ст. 54.1 НК РФ, в которой закреплены пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов.

В частности, уменьшение налоговой базы (налога) недопустимо, если оно произошло в результате искажения сведений о фактах хозяйственной жизни и об объектах налогообложения (п. 1 ст. 54.1 ГК РФ).

Налоговый орган может отказать налогоплательщику в праве на уменьшение налоговой базы (налога) в случае наличия сомнений в деловой цели такой сделки (п. 2 ст. 54.1 НК РФ).

Также в пп. 2 п. 2 ст. 54.1 НК содержится требование о том, что обязательство по сделке должно быть исполнено непосредственным контрагентом налогоплательщика и (или) лицом, которому обязательство по исполнению сделки передано по договору или закону.

Поэтому в случае, когда у налоговых органов есть информация о невозможности выполнения сделки контрагентами налогоплательщика из-за отсутствия у них соответствующих ресурсов (работников, техники, склада и т.п.), инспекторы пытаются доказать несоблюдение налогоплательщиком норм ст. 54.1 НК РФ и «снять» расходы и вычеты по неблагонадежным контрагентам.

При обнаружении сомнительных контрагентов инспекторы грозят налогоплательщикам проведением выездной налоговой проверки либо (реже) — передачей информации в правоохранительные органы, в случае отказа представить уточненные декларации по НДС.

Что делать, если вызвали на комиссию

Следует помнить, что на рассматриваемую комиссию вправе явиться не только генеральный директор и главный бухгалтер налогоплательщика, но и представитель подоверенности (например, юрист).

Можно дать следующие рекомендации, как вести себя, если ваша компания получила вызов на комиссию по НДС.

Во-первых, не следует игнорировать вызов на комиссию, лучше явиться в налоговый орган согласно уведомлению.

Получив вызов на комиссию, необходимо подготовить все либо часть истребуемых документов и информации (если было получено соответствующее требование о представлении документов и информации вместе с уведомлением о вызове), а также проанализировать ситуацию и возможные вопросы, подготовиться к ним. Важно дать понять налоговому органу, что налогоплательщику нечего скрывать, и он открыт к диалогу и взаимодействию.

Во-вторых, нужно внимательно выслушать мнение инспекторов, и уточнить чем вызван интерес к вашей компании, какие доказательства «недобросовестности» вашей компании и «проблемности» вашего контрагента первого и последующих звеньев есть у налогового органа. Лишь после этого следует пояснять проверяющим содержание и аспекты тех или иных операций с проблемными контрагентами. Причем не следует на комиссии обещать проверяющим, что вы готовы подать уточненные налоговые декларации и доплатить НДС, правильнее — сообщить им, что вы их услышали и готовы в ближайшее время подумать, в том числе обсудить ситуацию с собственниками бизнеса и др.

В-третьих, надо проанализировать результаты комиссии (в том числе вместе с юристом) и сделать выводы, есть ли основания для добровольного уточнения налоговых обязательств по НДС.

Стоит отметить, что на практике многих налогоплательщиков пугает перспектива проведения выездной налоговой проверки и предупреждение налогового органа о дальнейшей передаче сведений в органы полиции. Такая тактика контролеров нередко приносит свои плоды в виде незамедлительного предоставления уточненных налоговых деклараций и доплаты НДС в бюджет.

Однако не следует поспешно исполнять пожелания инспекторов по уточнению своих налоговых обязательств. Необходимо понять, действительно ли есть налоговые риски, проконсультироваться с налоговым юристом, взвесить все за и против и принять наиболее правильное для компании решение.

Как оценить налоговые риски

Итак, допустим, что ваша компания получила уведомление о вызове на комиссию по НДС, на которой инспекторы сообщили, что один из ваших контрагентов / ряд контрагентов первого звена обладают признаками фирм-однодневок либо по данным «АСК-НДС-2» ваши контрагенты второго или третьего звена не уплатили НДС в бюджет. По результатам состоявшейся комиссии инспекторы под угрозой назначения выездной налоговой проверки настоятельно требует от вас представить уточненные декларации по НДС и доплатить налог в бюджет в кратчайшие сроки. Как поступить в такой ситуации?

Надо отметить, что решение зависит от того, как сам налогоплательщик и его руководство смотрит на сложившуюся ситуацию и спорные сделки с сомнительными контрагентами, вызвавшими интерес у налогового органа.

Так, если в действительности спорные контрагенты являются реально действующими организациями, а у вас имеются доказательства реальности самой сделки (например, журналы учета пропусков транспорта, свидетельские показания и др.), а также доказательства проявления вами должной коммерческой осмотрительности (в частности, деловая переписка с контрагентом, полученные от него документальные доказательства наличия трудовых ресурсов, транспортных средств, соответствующего опыта и т.д.), то в такой ситуации необходимо занимать позицию об отсутствии правовых оснований для добровольного уточнения налоговых обязательств по спорным операциям и соблюдении налогоплательщиком положений ст. 54.1 НК РФ.

Ситуация из практики

Общество получило уведомление о вызове руководителя в налоговый орган, в котором было указано — для дачи пояснений по вопросу ведения финансово-хозяйственной деятельности с ООО «Ромашка» за 4 квартал 2019 года.

В ходе комиссии инспекторами были озвучены претензии к заявленным вычетам по НДС по операциям с ООО «Ромашка». По мнению налогового органа, данная организация является «сомнительным» контрагентом по ряду признаков (отсутствие по адресу местонахождения, неявка генерального директора ООО «Ромашка» на допрос, минимальные платежи в бюджет и т.п.). В итоге инспекторы настойчиво под угрозой проведения выездной налоговой проверки предложили руководителю Общества исключить вычеты НДС по операциям с ООО «Ромашка», представив уточненную налоговую декларацию за 4 кв. 2019 и доплатив в бюджет НДС в сумме 2,5 млн. руб.

Вместе с тем руководство Общества до визита в инспекцию на комиссию обратилось за консультацией к налоговым юристам компании «Правовест Аудит». Юристы выяснили, что налогоплательщик приобретал у ООО «Ромашка» строительные материалы (причем их перевозку в адрес Общества осуществляло третье лицо).

В этой связи юристами был подготовлен запрос в адрес указанной организации-перевозчика, которая письменно подтвердила, что в конце 2019 года перевозила строительные материалы, полученные от ООО «Ромашка» на его складе и предоставила соответствующие транспортные накладные.

Кроме того, Обществом была систематизирована деловая переписка с ООО «Ромашка», из которой следовало, что до заключения договора с указанной организаций были получены от контрагента сведения о налоговой и бухгалтерской отчетности ООО «Ромашка» за 2018-2019 гг., а также информация о наличии у ООО «Ромашка» трудовых и материальных ресурсов, соответствующем опыте по поставкам строительных материалов и т.п.

В частности, были получены копии штатного расписания ООО «Ромашка», а также информация о том, что материалы будут доставляться силами организации-перевозчика, рекомендательные письма в отношении ООО «Ромашка» от крупных строительных холдингов.

На комиссии в налоговом органе юристами были изложены все вышеуказанные обстоятельства и представлены документы, подтверждающие статус ООО «Ромашка» как реального участника предпринимательской деятельности в области поставок строительных материалов, так и реальность самих операций Общества по приобретению материалов у ООО «Ромашка».

Также по итогам комиссии Обществом было направлено в инспекцию письмо вместе с вышеупомянутыми доказательствами с указанием на то, что оснований для уточнения обязательств по НДС по операциям с ООО «Ромашка» Общество не усматривает.

После направления такого письма в налоговый орган, налогоплательщика не вызывали на комиссии по данному контрагенту. Выездная налоговая проверка также не назначалась.