Кредитный рейтинг 766 что значит

Новости МФО

Какой кредитный рейтинг считается хорошим?

Персональный кредитный рейтинг человека представляет собой оценку благонадежности заемщика банком, сделанную на основании кредитной истории. При его расчете учитывается прошлая и фактическая финансовая история, т.е. данные о выданных ранее кредитах, задолженности, просрочках, отказах в выдаче займов, частоте запросов МФО и банков в БКИ и т.д. Чем выше этот показатель, тем лучше. К примеру, кредитный рейтинг 900 баллов значит, что заемщик считается благонадежным и платежеспособным.

Кредитный рейтинг: какой хороший, а какой — плохой

Индивидуальный кредитный рейтинг имеет конкретное цифровое значение, находящееся в диапазоне от 1 до 1000. Условно рейтинговая шкала в баллах разделяется на несколько частей.

Значение, которое находится в диапазоне от 800 до 1000, считается самым лучшим. Клиентам с такими параметрами охотнее всего предоставляют займы и кредиты. При положительной оценке финансовой истории человеку становится доступно кредитование в любом банке или МФО. Заемщик может самостоятельно решить, где и на каких условиях оформлять кредит. Также для него могут быть сформированы персональные предложения банков по займам с меньшими процентами.

При этом тем, кто имеет показатель 300 и ниже, кредиты выдаются неохотно. Считается, что такие заемщики изначально неплатежеспособны и финансово нестабильны. Кредитный рейтинг 300 баллов значит, что человек:

Перед выдачей ссуды банк проверяет финансовую историю физлица и только после этого делает вывод о возможности его кредитования.

Индикатор риска и другие составляющие платежеспособности физического лица

Баллы кредитного рейтинга начисляются на основании анализа скорингового показателя, рисковых индикаторов и достоверности. При этом основной составляющей считается именно индикатор риска. Он имеет значение от 1 до 5:

Максимальный балл кредитного рейтинга можно получить только в том случае, если заемщик имеет индикатор риска, равный 5.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

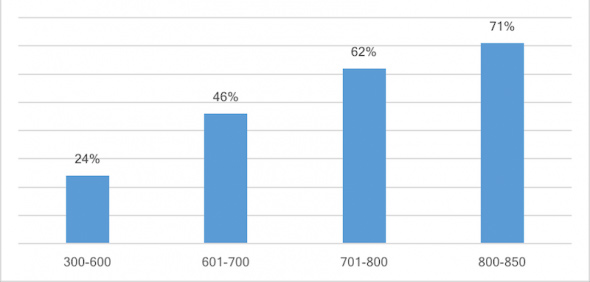

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Что такое кредитный рейтинг

Для обычного человека нет никакой разницы между кредитной историей и кредитным рейтингом. Однако эти схожие по сути понятия во многом отличаются.

Что такое кредитный рейтинг и кредитная история

Кредитная история (КИ) хранит все данные, касающиеся ваших займов: где, когда и в каком банке вы брали кредиты, есть ли действующие обязательства и сколько раз за всю жизнь вы обращались в банки и микрофинансовые организации (МФО) за кредитом.

В ней также хранятся сведения о судебных постановлениях и взысканиях (например, алиментов). Формируется специальными бюро (БКИ) — на момент написания статьи в России таковых насчитывалось восемь. Их данные внесены в реестр на сайте Банка России.

БКИ просто хранят ваши данные, а информацию для составления истории предоставляют банки и МФО. БКИ на основании этой информации присваивают каждому кредитный рейтинг, который формируется на базе истории и дает общее представление о заемщике — его надежности, кредитоспособности и обязательности. Он просчитывается в виде баллов: чем их больше, тем надежнее считается клиент и тем выше шанс получить одобрение на кредит.

Если говорить совсем просто, то кредитная история — это список закрытых и действующих кредитов и даты просрочек по платежам, а кредитный рейтинг — это оценка заемщика в целом за все время обращения в банки.

Кредитный рейтинг может повлиять на проценты по кредиту: чем он выше, тем ниже могут быть проценты.

Наконец, в некоторых случаях ваш личный кредитный рейтинг может запросить потенциальный работодатель — для оценки благонадежности и ответственности.

Как формируется рейтинг

Скоринговый балл, формируют БКИ. Система начисления баллов у каждого бюро своя, но в целом они похожи. Эти механизмы не регулируются законом и строятся на нескольких показателях:

Информация по кредитам хранится в разных бюро. Например, у Анны 4 действующих кредита. 2 крупных (на авто и ипотеку) она выплачивает без задержек, а 2 небольших (карта и кредит на покупку смартфона) она постоянно задерживает. Большие кредиты хранятся в бюро А, а мелкие в бюро В. Таким образом бюро А присвоит Анне высокий кредитный рейтинг, а бюро Б низкий.

Что означают баллы рейтинга

У каждого БКИ, как мы писали выше, своя система начисления баллов рейтинга. Суть ее сводится к одному — набрать как можно больше пунктов. Чем меньше баллов рейтинга, тем выше вероятность отказа в получении кредита.

Например, градация баллов может выглядеть так:

Чтобы получить большой кредит ( ипотеку ), нужно иметь хороший кредитный рейтинг выше 700 баллов. Может случиться такое, что при кристально чистой кредитной истории вам посчитали низкий рейтинг. Вероятно, это системная ошибка. Например, банк передал в БКИ неверную информацию, или, что гораздо хуже, на вас оформили кредит мошенники. Возможно, на это влияет хранящаяся в этом бюро КИ с «неудачным» кредитом, он-то и портит всю картину.

Если вы нашли неверную информацию в кредитной истории — срочно свяжитесь с бюро, которое предоставило отчет, и с банком, внесшим неверные сведения. Нужно составить заявление, которое бюро рассмотрит в срок до 30 дней и вынесет решение.

Если вы уверены, что в КИ ошибка, а бюро отказывается ее исправлять, то обращайтесь в суд.

На что влияет кредитный рейтинг

Кредитный рейтинг, если оценивать его объективно, сам по себе практически ни на что влиять не может. Это общая информация и для вас, и для банка. Вы с его помощью оцениваете свои шансы перед тем, как обратиться за крупным кредитом, в том числе ипотечным, а для банка это предварительная рекомендация и общая оценка заемщика. Перед тем, как одобрить кредит, сотрудники банка тщательно проверят уровень вашего дохода, попросят залог и много чего еще. Основной инструмент в этом случае — история. И чем она «чище», тем лучше для вас.

Кстати, кредитную историю всегда можно улучшить — было бы желание.

Хороший кредитный рейтинг поможет заемщику получить кредит: высокий балл имеет больший процент одобрения кредитов, в том числе и больших. Однако это не означает, что заемщик с низким уровнем непременно получит категорический отказ от банка. Кредит могут одобрить, но на менее выгодных условиях и с повышенной процентной ставкой. Кредитная история и рейтинг меняются после каждой операции с вашими кредитами. Информация о просрочке или пополнении в течение пяти дней передается от банка в БКИ и появляется в вашем профиле в течение суток.

Персональный кредитный рейтинг может косвенно повлиять на сумму кредита. Если речь идет об ипотеке, то в ваших же интересах показать наивысший балл в рейтинге: чем он выше, тем больше сумма будущего кредита.

Но рейтинг имеет рекомендательный характер, а решающий фактор — это кредитная история, и последнее слово всегда остается за банком, а не за БКИ.

Как узнать кредитный рейтинг

вам предоставят только список БКИ, где хранятся ваши данные, а саму кредитную историю здесь получить невозможно.

Дальше необходимо обратиться в нужное бюро с запросом. Сделать это можно несколькими способами:

По закону получить свою кредитную историю можно бесплатно дважды в год в каждом бюро, причем один раз — на бумаге. Делая выписку по КИ, многие бюро автоматически создают рейтинг. Если эта услуга не предусмотрена, нужно сделать отдельный запрос. Опять же, по закону бесплатно сделать это можно дважды в год.

На сайте НБКИ получить его можно бесплатно:

Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз,

— рассказал директор по маркетингу бюро Алексей Волков.

Некоторые бюро предлагают составлять кредитный рейтинг неограниченное количество раз за символическую плату от 40 до 100 рублей.

Как повысить кредитный рейтинг

Кредитный рейтинг повышается следом за улучшением истории. Есть работающие способы, и все они сходятся в том, что нужно грамотно и вовремя оплачивать кредитные обязательства.

Рефинансируйте несколько кредитов в один: это снизит кредитную нагрузку, упростит условия по договору и поможет держать оплаты под контролем.

Используйте кредитную карту со льготным периодом. Расходуйте лимит небольшими суммами на четверть или чуть больше и возвращайте деньги вовремя. Отсутствие просрочек поможет повысить рейтинг.

— заявил директор по маркетингу НБКИ Алексей Волков.

Низкий рейтинг — это не приговор и не пожизненный отказ в займах, а рекомендация для банков. Кредит могут одобрить при соблюдении ряда условий. Например, если предоставить залог или справку о доходах. Помните, что, постепенно улучшая кредитную историю, вы сможете повысить и рейтинг.

Выберите цель, на которую вам нужны деньги, оцените свои финансовые силы и подберите кредит на выгодных условиях. Своевременная оплата по обязательствам поможет улучшить кредитную историю и рейтинг.

А удобный калькулятор от Совкомбанка поможет сделать правильный выбор: определитесь с видом кредита, суммой и сроком, а программа покажет сумму ежемесячного платежа.

Совкомбанк предлагает готовое решение по улучшению кредитной истории. Это трехэтапная программа «Кредитный доктор» — вы берете деньги под небольшой процент, вовремя возвращаете, пользуетесь выгодами карты Халва и восстанавливаете КИ.

Какой кредитный рейтинг считается хорошим?

НБКИ, или Национальное Бюро Кредитных Историй – самое крупное в России. Как и в других компаниях, плохой, средний и хороший кредитные рейтинги рассчитываются на основании поступившей информации о качестве погашения займов. Максимальное количество баллов – 850, минимум – 250, среднее значение – 600-650.

Если вы закажете кредитное досье в данном БКИ, увидите, что рейтингу присвоено определенное значение в диапазоне от 250 до 850. Также указываются четыре фактора, влияющие на скоринговую проверку. Однако конкретную оценку банковской истории эти цифры не дадут. Чтобы понять, почему именно вам отказывают в банке, необходимо анализировать все особенности кредитной заявки.

Внимание! Узнать значение вашего кредитного рейтинга можно через личный кабинет на сайте БКИ.

Какое количество баллов может быть присвоено физическому лицу в НБКИ?

При высоком значении кредитной истории человеку доступно кредитование практически в любом банке. Он сам сможет выбирать, где и на каких условиях получить ссуду. Показатель ниже среднего не оставляет выбора. Если и одобрят кредит, то только товарный или под залог имущества. Другой вариант – обращение в микрофинансовые организации или ломбарды, не интересующиеся финансовой репутацией клиента.

Второе в списке – ОКБ, Объединенное кредитное бюро. Количество баллов в оценке кредитной истории физического лица считается в диапазоне от 1 до 5. Что влияет на данный показатель? В первую очередь, это допущенные в прошлом просрочки (25% от выставленной оценки), особенности кредитного поведения (23%), текущие и недавние просроченные платежи (18%), запросы в бюро (16%), нагрузка по актуальным долговым обязательствам (14%), качество погашения задолженности в первое время выплаты (4%).

Кредитный рейтинг формируется из нескольких составляющих. Это скоринговый код, количество присвоенных баллов, индикаторы риска и достоверности. Кредитной анкете заемщика по каждому из них присваивается оценка. Так, рисковый индикатор указывает на благонадежность клиента по социальным и демографическим признакам (от 1 до 5 баллов). Он имеет следующие значения:

Важно! Порядок расчета кредитного рейтинга не разглашается БКИ, банкам и заемщикам доступен только итоговый результат оценки.

Также во внимание принимается индикатор достоверности. Он расскажет только об одном факторе риска – наличии или отсутствии в БКИ информации о физическом лице. Если в базе есть сведения хотя бы об одном оформленном кредите, клиенту присваивается значение 1. Если кредитное досье пустое (человек обращается впервые или информация о нем находится в других бюро), ставится показатель 0.

После указывается код скоринга, чаще всего он равен 7. Обычному человеку данное значение ровным счетом ничего не скажет, но для банка это ценная информация. По присвоенному коду он понимает, по какой скоринговой схеме формировался рейтинг.

Далее следует показатель кредитной истории. Самое высокое значение (от 961) говорит об отличном качестве погашения банковских долгов. Человек часто берет кредиты, но при этом никогда не допускает просрочку.

801-960 баллов – хорошее значение кредитной истории физического лица. Данное количество баллов позволяет легко получить желаемый кредит. При рейтинге от 721 до 800 ситуация не столь радужная. Клиент хоть и может рассчитывать на одобрение в банке, но только на невыгодных условиях (высокая процентная ставка, короткий срок погашения, небольшая сумма).

При наличии кредитной истории с оценкой от 641 до 720 взять ссуду в банке невозможно. Остается только обращаться в микрофинансовые компании или ломбарды, которым нет дела до благонадежности клиента. Значение ниже 560 баллов – самый плохой показатель, при котором даже микрозайм не получить. Его присваивают при банкротстве, безнадежном долге или судебном взыскании.

Эквифакс

Следующее по размеру бюро – это Эквифакс, международная организация, включающая в свою базу данных информацию о заемщиках нескольких стран. В России компания работает на законных основаниях, собирает и хранит кредитные сведения о гражданах нашей страны. Рейтинг здесь также оценивается по количеству баллов:

Как видим, каждое бюро имеет собственные критерии оценки качества выплаты займов физическими лицами. Они работают с определенным перечнем банков, которые передают в базу информацию и запрашивают ее, когда поступает заявка на кредит. Так, в одном БКИ у клиента может быть отличная кредитная история, а в другом – средняя.

Кредитный рейтинг: что это, как его узнать и почему он так важен

Почему важен кредитный рейтинг

По данным ЦБ РФ, в России на 1 октября за россиянами числились кредиты на сумму ₽23,5 трлн, просроченная задолженность (сумма долга по двум и более обязательным платежам в течение 120 дней) составляет ₽950,9 млрд.

В сентябре только 35,8% заявок на потребкредиты и кредитные карты были одобрены банками (данные НБКИ). В октябре кредитные организации выдали ссуд на 8,7% меньше в количественном отношении, а общая сумма кредитов сократилась на 10,6% по сравнению с сентябрем.

Политика банков будет и дальше ужесточаться. В Госдуме прошел все три чтения законопроект, по которому банкам будут устанавливать количественный лимит на выдачу кредитов. В ситуации, когда банку, условно говоря, будут разрешать выдавать 100 кредитов в день, ему придется тщательно выбирать тех, кому их одобрить. И выигрывать в этом «конкурсе» наверняка будут самые надежные и платежеспособные клиенты. Для оценки потенциального заемщика банки пользуются информацией из кредитной истории заемщика, в том числе учитывают индивидуальный (персональный) кредитный рейтинг (ИКР или ПКР).

По данным Банка России, десять банков из 14 крупнейших в рознице выдают кредиты на основе заявки заемщика и опираются на данные бюро кредитных историй (БКИ) о текущем уровне платежей по кредитам.

Кредитный рейтинг — что это такое, как рассчитывается и на что влияет

Индивидуальный или персональный кредитный рейтинг (ИКР или ПКР) — балл, который присваивается потенциальному заемщику на основании его кредитной истории. Он рассчитывается автоматически бюро кредитных историй (БКИ) на основании ряда переменных: количество открытых и закрытых кредитов, долговая нагрузка (какой процент от общего дохода тратится на оплату кредитов), просроченная задолженность, наличие проданных долгов коллекторам и др. Это аналог банковского скоринга.

«Максимально влияют на уровень рейтинга допущенные заемщиком просрочки. Важное значение также имеет количество действующих кредитов, коррелирующее с долговой нагрузкой заемщика», — отметил генеральный директор ОКБ Артур Александрович.

Чем выше балл кредитного рейтинга — тем больше шансов у человека получить кредит на выгодных условиях. Тем не менее БКИ отмечают, что ИКР носит информационный характер и даже высокий балл — не гарантия одобрения кредита, окончательное решение о выдаче кредита и о его условиях принимает кредитная организация, то есть банк.

По данным НБКИ, средний персональный кредитный рейтинг (ПКР) заемщика по потребкредитам в октябре 2021 года составил 627 баллов (минимальное значение — 300 баллов, максимальное — 850 баллов). Чем выше запрашиваемая сумма кредита, тем более высокие требования предъявляют кредиторы к ПКР. Так, для получения кредита в октябре на сумму от ₽500 тыс. средний балл по ПКР составил 697 баллов, а до ₽30 тыс. — 568 баллов.

ИКР может использоваться не только банками, но и самим человеком. Узнать свой ИКР полезно перед тем, как взять ипотеку или любой другой кредит, чтобы понять, как вас может оценить банк. В случае низкого рейтинга у заемщика будет время его исправить. Кроме того, регулярно проверяя свою кредитную историю, человек может обнаружить, не появились ли в ней ошибки и, соответственно, направить в БКИ заявление о необходимости ее исправить. Также история позволит проверить, не оформлены ли мошенниками на человека кредиты, которые он не брал.

Как и где узнать свой кредитный рейтинг

Данные о кредитных историях и кредитном рейтинге хранятся в бюро кредитных историй — БКИ. Кредитная история и кредитный рейтинг одного и того же человека могут быть разными в разных БКИ. Это связано с тем, с какими банками и другими организациями у БКИ есть договор на обмен информацией.

Допустим, у человека один кредит в ВТБ, и банк сообщает о нем данные в НБКИ, а второй кредит в Сбербанке, который отправляет о нем данные в ОКБ. Соответственно, данные о кредитной истории и кредитном рейтинге из НБКИ и ОКБ будут различаться. Чтобы ознакомиться со всеми частями кредитной истории, необходимо знать, в каких конкретно БКИ они хранятся.

На текущий момент в России работают восемь БКИ, которые внесены в государственный реестр ЦБ:

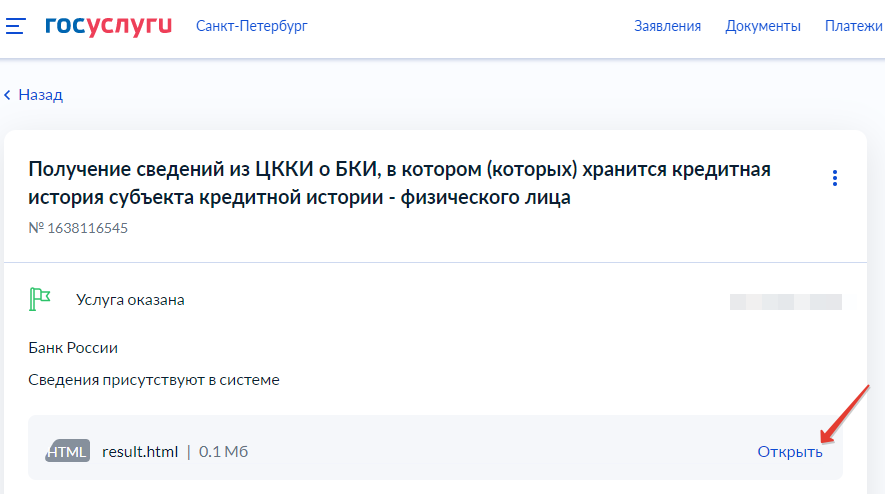

Как узнать кредитный рейтинг через «Госуслуги»

Чтобы не тратить время на запросы в каждое БКИ по отдельности, можно через «Госуслуги» запросить информацию о том, в каких конкретно БКИ хранится кредитная история.

На портале «Госуслуг» нужно пройти на вкладку «Справки/Выписки», далее выбрать раздел «Сведения о бюро кредитных историй». Для доступа понадобится подтвердить только данные паспорта, которые автоматически загрузятся из личного кабинета.

В ответ Банк России пришлет в личный кабинет на портале госуслуг список всех БКИ, в которых хранится кредитная история. Информация будет включать название, адрес и номер телефона бюро.

Как узнать кредитный рейтинг, если нет учетной записи на «Госуcлугах»

Тем, кто не имеет учетной записи на «Госуслугах», можно обратиться за получением списка БКИ, в которых хранится кредитная история, в:

Получив список БКИ, в котором (которых) хранится кредитная история, следующий шаг — запросить в каждом из них свою кредитную историю. Внутри кредитной истории будет указан и кредитный рейтинг. У ряда БКИ кредитный рейтинг указывается отдельно, достаточно лишь выбрать этот раздел в личном кабинете. Все БКИ, внесенные в реестр ЦБ, позволяют войти в личный кабинет на их сайте, используя логин и пароль с «Госуслуг» (ЕСИА). Кроме того, в каждое из них можно обратиться лично, посетив их офисы, а также по почте письмом или телеграммой.

В каждом БКИ заемщик может заказать кредитный отчет бесплатно два раза в год (на бумажном носителе один раз в год), далее заказ отчетов становится платным. Количество платных обращений не ограничивается. Ряд БКИ предлагают так называемую подписку, по которой присылают историю регулярно, а также могут предупреждать о каждом новом оформленном кредите.

Новая шкала кредитного рейтинга: чем она будет отличаться от прежних

С 1 января 2022 года в России официально будет введена единая шкала индивидуальных кредитных рейтингов россиян, согласно указанию ЦБ РФ. Первыми ее должны начать применять квалифицированные бюро кредитных историй, остальные БКИ на новую шкалу обязаны перейти с 1 января 2024 года. Статус квалифицированных бюро кредитных историй в России по состоянию на ноябрь имеют три — «Национальное бюро кредитных историй» (НБКИ), «Объединенное кредитное бюро» (ОКБ) и «Бюро кредитных историй «Эквифакс». ОКБ досрочно выполнило ряд требований регулятора и уже рассчитывает кредитный рейтинг по новой шкале от 1 до 999 баллов, а у «Эквифакса» и ранее рейтинг был от 1 до 999, то есть ему нужно будет только выполнить некоторые требования ЦБ.

Новшества, которые прописаны регулятором в качестве обязательных для расчета индивидуального кредитного рейтинга гражданина:

Количество баллов — от 1 до 999 баллов. Новая шкала кредитного рейтинга, по сути, не является новой как таковой, а, скорее, первой единообразной, которую Банк России потребовал сделать для всех бюро кредитных историй. Ранее каждое из БКИ применяли собственные шкалы, так, например, в НБКИ шкала включала 850 баллов, а в ОКБ максимальная оценка рейтинга составляла 1245 баллов. Новая единообразная шкала кредитного рейтинга заемщика будет рассчитываться в диапазоне от 1 до 999 баллов: чем выше рейтинг, тем ниже оценивается кредитный риск заемщика, то есть у заемщика больше шансов получить одобрение кредита.

Доступность кредитного рейтинга для всех. Кредитный рейтинг теперь обязаны будут показывать заемщику все БКИ (квалифицированные — с 1 января 2022 года, остальные — с 1 января 2024 года). Ранее БКИ могли эту информацию гражданам не предоставлять, а только направлять полные кредитные истории без данных об оценочных баллах. В результате человек, получая отказ в выдаче кредита, не всегда мог сопоставить это с данными своей кредитной истории и/или вообще не знал, что его рейтинг низкий.

Бесплатное и неограниченное количество запросов на кредитный рейтинг. Кредитную историю бесплатно можно запрашивать в каждом из БКИ не более двух раз в год (на бумажном носителе — один раз в год). За последующие обращения за кредитной историей бюро требуют дополнительной платы. А вот кредитный рейтинг можно будет проверять хоть каждый день и бесплатно.

Раскрытие факторов и их веса в кредитном рейтинге. У БКИ остается право пользоваться при расчете кредитного рейтинга собственными данными, причем не только теми, которые содержатся в кредитной истории, но и вне ее. Поэтому очень важна новая обязанность бюро раскрывать потребителям, какие именно факторы оказывают влияние на рейтинги и какой они имеют вес в рейтинге. Это позволит заемщику понять, из чего сложилась оценка и почему она разная в различных БКИ. Например, если ОКБ обладает сведениями о просроченной задолженности в банке X, то человек увидит, что именно этот фактор снизил его рейтинг, тогда как, допустим, в НБКИ рейтинг будет выше, потому что у НБКИ нет сведений про просрочку в X.

Графическая наглядность. Кредитный рейтинг станет наглядно отображаться в графическом виде: красная зона (низкий рейтинг), желтая зона (средний рейтинг), светло-зеленая зона (высокий рейтинг), ярко-зеленая зона (очень высокий рейтинг). В последнюю зону относятся 10% самых качественных заемщиков, а доля остальных зон составляет по 30%.

₽500 и 91 день. Кредитный рейтинг должен предсказывать дефолт заемщика (невозможность выплачивать долг) в течение ближайшего года на сумму от 500 рублей и на срок от 91 дня. На стадии обсуждения проекта указания ЦБ, речь шла о том, что в кредитном рейтинге будут отображаться и все прошлые просрочки, начиная ₽ 500 сроком от 91 дня.

Какой кредитный рейтинг хороший

Понятие хорошего кредитного рейтинга — довольно расплывчато. И связано это с тем, что алгоритмы его расчета в каждом БКИ собственные, как и массив данных, на основе которых он рассчитывается. Поэтому адекватно оценить свой рейтинг как «хороший» или «плохой» заемщик может только, запросив его в БКИ. Бюро к оценке в баллах дают пояснения, каким именно он считается в их градации.

«РБК Инвестиции » провели эксперимент и запросили кредитный рейтинг в трех БКИ. У одного и того же человека рейтинг в двух из них расценивается как высокий, а в одном — как низкий.