Лонг трейдинг что это

Лонг трейдинг что это

Что такое торговая позиция?

На языке трейдеров многие термины звучат непривычно и громоздко для новичка. На самом деле, все проще, чем кажется. Часто получается так, что термины приходят в трейдинг из английского языка, некоторые фразы усложняются сленгом. Но перевод и значение выражений совсем несложные, если разобраться. Например, торговая позиция — это всего лишь сделка. Именно торговой позицией называется разовая сделка по покупке или продаже финансового актива. Когда вы совершили сделку, вы открыли позицию. Когда завершили обратную сделку — вы закрыли ее.

Ваши торговые позиции могут быть «короткими» и «длинными». О том, что это значит и как работает, поговорим дальше.

Когда трейдеры «лонгуют», а когда — «шортят»?

Трейдеры используют биржевой сленг, когда говорят о сделках. Самые популярные термины — «лонг» (длинные) и «шорт» (короткие). Это виды сделок.

Если вы совершили сделку «лонг» — вы «лонговали», если «шорт» — «шортили».

Сколько и за что платить брокеру?

Если у вас уже есть стратегия, ваша цель будет другой: снизить издержки. В таком случае вам нужно будет провести подробный анализ тарифных линеек и дополнительных комиссий брокера.

Как правило, комиссию брокеру нужно будет заплатить за совершение сделок, за покупку готовых инвестиционных продуктов,за вывод денег на ваш личный счет, возможно, у вашего брокера будут и другие комиссии, обо всем этом нужно договориться «на берегу», чтобы не столкнуться с лишними расходами, на которые вы не рассчитывали. Например, иногда брокер не включает в свои комиссионные комиссию биржи, а она обязательно будет — так появляются скрытые, неочевидные для вас платежи. Уточните все это заранее.

Что нужно знать о длинной позиции?

Длинная позиция (long position) — это самый простой и понятный вид сделки, ее вы встретите на бирже чаще других. Все просто: купил по низкой цене, подождал, пока актив подорожает, продал по более высокой цене и получил свою прибыль.

Но что будет, если цена актива не вырастет? Например, вы купили ценные бумаги в расчете на рост, а цена осталась прежней или падает? Очевидно, прибыли тут не будет.

Если вы хотите продать эту бумагу, вам придётся снижать цену, иначе ее никто не купит. Но можно и подождать, пока ситуация на рынке изменится, и цена снова вырастет. Ждать можно долго (long именно отсюда), поэтому этот вид сделки так и называется. И чаще всего трейдеры используют такие сделки на растущем рынке, то есть, когда что-либо убеждает их, что цены будут расти.

Есть важный закон рынка, который вам нужно знать в контексте длинных позиций. Дело в том, что в долгосрочной перспективе рынок всегда растет. Это значит, что инвестор, в запасе у которого есть время, всегда будет в выигрыше. Да, на какое-то время цены могут упасть, и значительно, какие-то компании могут и вовсе обанкротиться, но весь рынок ценных бумаг всегда стремиться к балансу, поэтому время работает на вас, и цены снова растут.

Это знают и используют консервативные инвесторы, которые инвестируют на долгие годы. Калебания цен их не пугают.

Как все работает технически?

Технические возможности брокера — одна из ключевых его особенностей. Ведь именно его задача обеспечить вас всем необходимым для бесперебойной работы.

Брокер должен быть готов предоставить вам исчерпывающую информацию о программном обеспечении. Какое программное обеспечение предоставляет брокер, для каких устройств и операционных систем, насколько оно интуитивно понятно, есть ли обучающие материалы по работе с программным обеспечением, сколько серверов использует брокер? Бывают ли сбои в работе оборудования?

Конечно, ни один брокер по доброй воле не стал бы афишировать информацию о технических неполадках, но отзывы о работе с тем или иным брокером постоянно появляются на тематических ресурсах трейдеров, в чатах и на форумах, так что найти их не составит большого труда. В век развитых технологий шило в мешке не утаишь, и сравнить отзывы о работе программного обеспечения брокеров несложно.

Сравните брокеров по всем этим параметрам и гарантируйте себе комфортные условия для торговли.

Как открыть счет и попробовать торговать на бирже, не потратив денег?

Разобраться в том, как работает личный кабинет, как устроены торги на бирже, и даже купить первые ценные бумаги можно, не рискуя своими деньгами. Для этого предусмотрен демо-счет. Это виртуальный тренажер реальной торговли. Вы так же, как и все другие инвесторы, открываете счет, получаете на него деньги и можете ими распоряжаться, не рискуя реальными сбережениями.

Новичкам в биржевой торговле мы советуем начинать именно с такого счета. И расскажем о нем подробнее. Но уже в следующем уроке Азбуки Инвестора.

Проверьте себя

Если трейдер говорит, что «сидит в лонге» по акциям Газпрома, что он имеет в виду?

Вы собираетесь «шортить»? Что это значит?

Что происходит с рынком в долгосрочной перспективе?

Кто такие быки на биржевом сленге?

Представленная в настоящем документе информация подготовлена АО «ИК «Ай Ти Инвест» (далее — Компания, лицензия профессионального участника рынка ценных бумаг № 045-07514-100000 от 17.03.2004 на осуществление брокерской деятельности предоставлена Центральным Банком Российской Федерации (Банком России)) и предназначена исключительно для ознакомления.

Материалы, предоставленные Компанией, основаны на информации, полученной из открытых источников, которые рассматриваются Компанией как надежные. Компания не имеет возможности провести должную проверку такой информации и не несет ответственности за точность, полноту и достоверность материалов, предоставленных Компанией. При принятии инвестиционных решений инвестор должен провести собственный анализ финансового положения эмитента, процентных ставок, доходности и всех рисков, связанных с инвестированием в ценные бумаги и другие финансовые инструменты и при необходимости воспользоваться услугами финансовых, юридических и иных консультантов.

Стоимость инвестиций может как снижаться, так и повышаться, и инвестор может потерять первоначально инвестированную сумму. Доходность в прошлом не гарантирует доходности в будущем. Материалы и сведения, предоставленные Компанией, носят исключительно информационный характер, предназначены для лиц, которые вправе получать такие материалы и сведения, и не должны рассматриваться как заверение об обстоятельствах, имеющих значение для заключения, исполнения или прекращения какой-либо сделки.

Настоящий документ, включая любые его части и отдельные положения настоящего документа, не могут рассматриваться в качестве оферты (включая публичную оферту), приглашения делать оферты, коммерческого намерения Компании заключить сделку на условиях, изложенных в документе, а также гарантий Компании в отношении последствий заключения какой-либо сделки и/или использования какого-либо инструмента.

Представленная информация не является индивидуальной инвестиционной рекомендацией, не является формой выражения мнения Компании и/или ее сотрудников о том, отвечает ли конкретная ценная бумага или финансовый инструмент вашим финансовым и/или иным интересам. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. Компания не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данных материалах. Настоящий документ, включая любые его части и положения, а также любые комментарии Компании и ее работников в отношении данного документа не могут рассматриваться в качестве консультации, совета, разъяснений Компании в отношении рассматриваемого или любых других финансовых инструментов и сделок.

Любое использование информации, представленной в данном документе, включая любые части/разделы документа, допускается только на собственный страх и риск пользователя. Любое копирование и воспроизведение информации, представленной в данном документе, как в устной, так и в письменной форме, допускается только при условии предварительного разрешения (согласия) Компании. Представленная информация и мнения подлежат изменению без уведомления получателей данной информации и мнений. Представленная информация не является персональной инвестиционной рекомендацией. Не является рекламой ценных бумаг и иных финансовых инструментов

АО «ИК «Ай Ти Инвест» · ИНН 7717116241 · КПП 770301001 · ОКПО 54776777

Лицензии профессионального участника рынка ценных бумаг: № 045-07516-010000, № 045-07514-100000, № 045-08543-000100

Что такое шорт и лонг на бирже и как на них заработать инвестору

Я в шортах, зашортил акцию, ушел в лонг и пр.

От инвестора-трейдера часто можно услышать непонятные для чайников выражения: я в шортах, зашортил акцию, ушел в лонг и пр. Начинающему игроку на фондовом рынке важно знать, что стоит за этими словами. Это поможет оградить себя от неправильного выбора стратегии и потери денег. В статье разберемся, что такое шорт и лонг на бирже, что значит играть на повышение и понижение, как на этом можно заработать.

Одни инвесторы счастливы, когда котировки ценных бумаг идут вверх, другие – когда вниз. Как такое возможно? Все дело в виде заключенных сделок. Кто-то зарабатывает на повышении, а кто-то – на понижении. Объясню обе стратегии простыми словами.

Термин “шорт” произошел от английского short – короткий. В разговоре используют разные вариации: короткая продажа, короткая сделка, короткая позиция, сделка шорт и пр.

Понятие короткой позиции

Шорт – это биржевая сделка, в результате которой инвестор хочет заработать на снижении котировок акций, которыми он не владеет, а берет в долг у брокера. Фактически это продажа активов, которых у инвестора нет.

Суть торговли в следующем. Инвестор предполагает, что котировки акции компании А будут снижаться. Он берет в долг необходимое количество ценных бумаг у своего брокера и продает их по текущей цене. Далее выжидает момент, когда котировки снизятся, покупает по сниженной цене и возвращает бумаги брокеру. Разницу в стоимости кладет в карман.

На словах выглядит все просто и понятно. Но на практике операция очень рискованная. О рисках мы еще поговорим ниже. Но главный из них – это то, что ни один инвестор не может с вероятностью 100 % знать, куда двинется котировка.

Иногда один твит большого политика может обрушить или возвысить как ценную бумагу, так и весь фондовый рынок. Тогда все выводы по фундаментальному или техническому анализу окажутся бесполезны. А иногда макроэкономические показатели указывают, куда двинется рынок. В этом случае инвестор должен обладать определенными знаниями, чтобы верно расшифровать их значения и определить направление.

Есть такое понятие – игра на понижение. На мой взгляд, оно отражает суть стратегии. Это игра в прогнозистов, аналитиков и просто любителей адреналина. Иногда получается выигрывать, а иногда и не везет. Стратегия шорт активно используется в трейдинге. Главное, чтобы инвестор шел на риск сознательно и был готов к проигрышу.

Механизм игры на понижение

Для понимания механизма игры на понижение приведу простой бытовой пример. Возьмем такой сезонный продукт, как сноуборд. Цена на него растет в преддверии зимы и падает в конце сезона. Допустим, вы берете у владельца сноуборд (он все равно у него простаивает, потому что тот пересел на горные лыжи) в декабре и продаете его. Когда наступает весна, покупаете аналогичный, но дешевле. Возвращаете соседу сноуборд. Разницу между ценой продажи и покупки берете себе.

Точно так же действует трейдер, который хочет зашортить акцию. Допустим, он прочитал аналитические отчеты экспертов, провел свои исследования и расчеты и определил, что компания Яндекс сильно переоценена и в ближайшем будущем ее ждет падение стоимости акций.

На 3.12.2020 котировка равна 5 230 руб. Трейдер берет у брокера 100 акций в долг. Для этого надо:

После открытия сделки на брокерском счете трейдера появится запись о поступлении 523 000 ₽ и минус 100 акций Яндекса. Через какое-то время прогнозы оправдались и котировка снизилась до 5 100 ₽. Инвестор покупает 100 бумаг на сумму 510 000 ₽ и возвращает их брокеру. Разницу в 13 000 ₽ (523 000 – 510 000) забирает себе. В примере не учтены комиссии брокера и биржи, налоги.

Посмотрите график Башнефти. Если кто-то из аналитиков предсказал, что в феврале 2020 г. начнется обвал цен, то на самом пике он мог продать акции за 1 860 ₽. А уже в марте ценные бумаги торговались по 1 041 ₽. Прибыль составила более 800 ₽ с одной штуки.

Особенности сделки шорт

Что нужно знать инвестору, если он хочет проводить сделки шорт?

Список инструментов, по которым доступна короткая позиция, составляет брокер. Он может отличаться у разных посредников. Поэтому до оформления сделки лучше ознакомиться с перечнем ценных бумаг для шорта. Как правило, в него входят самые ликвидные акции российского фондового рынка.

За то, что брокер дает ценные бумаги в долг, он берет комиссию. Например, у ВТБ она равна 13 % годовых. Но если сделка осуществляется в течение одного торгового дня, то комиссия не взимается. За возможность выставить короткую позицию трейдер заплатит комиссию бирже и брокеру по самой сделке (смотрите свой тариф) и за получение акций в долг.

Некоторые компании выплачивают дивиденды. После закрытия реестра акционеров, которые получили право на получение дохода, котировки ценных бумаг компании падают примерно на величину объявленных дивидендов. Хорошая возможность до падения открыть короткую позицию, чтобы потом купить по более низкой цене и закрыть сделку шорт. Но заработать не получится.

Одни брокеры прямо запрещают открывать короткую позицию незадолго до дивидендной отсечки. Другие разрешают, но с уплатой дивидендов и налога с них. Объясню, что имею в виду.

Для того чтобы выдать трейдеру акции в долг, брокер берет их у другого инвестора (сделка РЕПО). Этот инвестор даже не подозревает, что его активами пользуется другой человек. Естественно, он рассчитывает на дивиденды и брокер их заплатит, только возьмет с трейдера-шортиста.

Что такое margin call

Margin call – требование брокера закрыть сделку или пополнить счет для покрытия убытка от сделки. Это может случится, если на счете трейдера сумма достигнет критической отметки и ее не будет хватать, чтобы купить и вернуть взятые в долг ценные бумаги.

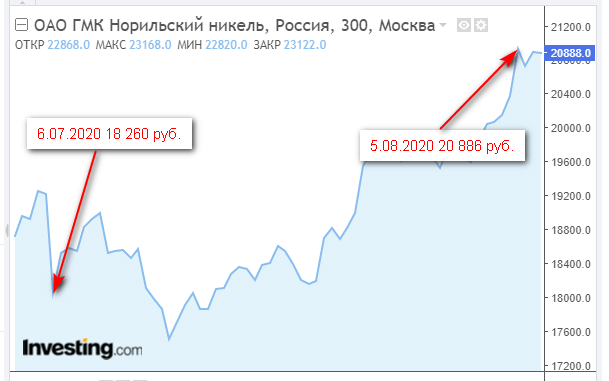

Рассмотрим реальную ситуацию. В мае 2020 г. на предприятии, которое принадлежит компании Норникель, произошла экологическая катастрофа с разливом нефтепродуктов. Ожидаемо, что акции рухнули в цене. Вряд ли кто-то из аналитиков мог предвидеть такое развитие событий и уйти в шорт.

Но ущерб, который определял Росприроднадзор, уже был ожидаем. Не исключаю, что некоторые инвесторы вошли в короткую позицию после объявления суммы штрафа в июле 2020 г. Но котировка упала незначительно буквально на несколько дней, а потом стала расти и продолжает это делать до сих пор. Кто не успел в короткое время купить подешевевшие акции, мог нарваться на margin call.

Например, на счете трейдера 200 тыс. ₽, а шорт открыт 6 июля на 10 акций по 18 260 ₽/шт. (182 600 ₽). Общий счет 382 600 ₽. Если инвестор пропустил время покупки на снижении с 8 по 14 июля, а протянул, например, до 5 августа, цена выросла до 20 886 ₽. И денег на счете уже не хватает для покупки ценных бумаг и возврата их брокеру. В этом случае трейдер может получить уведомление о внесении дополнительных средств.

Лонг с английского переводится как “длинный”. Это традиционная игра на повышение. Используют следующие выражения: встать в лонг, открыть длинную позицию. Срок не ограничен никакими временными рамками. Если за шорт инвестор платит брокеру проценты помимо комиссий по своему тарифу, то в лонге при использовании собственных денег никаких дополнительных расходов нет.

Понятие длинной позиции

Лонг – это биржевая сделка, в результате которой инвестор хочет заработать на повышении котировок ценных бумаг. Действует принцип: купил дешевле – продал дороже.

Большинство инвесторов, кто покупает акции для своих долгосрочных портфелей, можно назвать игроками на повышение. Но трейдеры тоже зарабатывают на лонге. Необязательно ждать годы, чтобы увидеть рост активов.

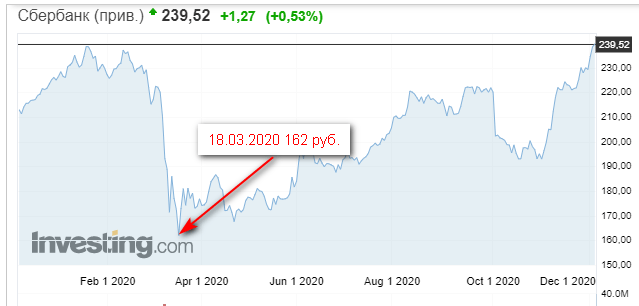

Например, многие инвесторы в марте 2020 г. покупали подешевевшие акции. Уже сейчас некоторые ценные бумаги выросли в цене. Посмотрите на график Сбербанка. В марте цена достигала 162 ₽ за штуку. На 3 декабря 2020 г. она равна 239,52 ₽.

Механизм игры на повышение

Суть стратегии проста. Инвестор ожидает, что акции компании А скоро вырастут в цене. Он их покупает сегодня (для этого даже может воспользоваться кредитным плечом от брокера), ждет какое-то время и продает по более высокой цене, если прогнозы оправдались. Ожидание может быть как очень большим – месяцы и годы, так и очень коротким – 1 день.

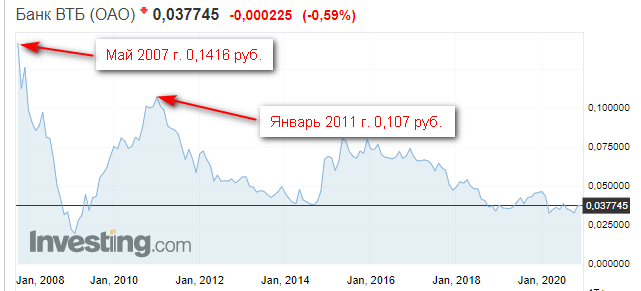

Механизм лонга кажется проще, чем шорта. Но это только кажется. Прогнозировать повышение так же сложно, как и понижение. Те, кто купили акции банка ВТБ в мае 2007 г. или в январе 2011 г., до сих пор ждут возврата хотя бы к цене приобретения.

Долгосрочные инвесторы чаще используют стратегию лонг, потому что их портфели рассчитаны на 10 и более лет. Если выдерживается принцип диверсификации, применяется хотя бы какой-то фундаментальный анализ для выбора активов, то доходность неизбежна. Снижение возможно, но в долгосрочной перспективе фондовый рынок растет.

С понятиями long и short связаны еще два интересных слова из сленга трейдера – быки и медведи. Быками называют тех, кто торгует в лонг. Аналогия с быком, который поднимает на рога своего противника. Так и трейдеры покупают акции, котировки которых в перспективе должны вырасти. Медведи – это шортисты. Медведь бьет лапой противника, а любители шорта опускают котировки продажей акций.

Сравнение рисков при шорте и лонге

Обе операции считаются рискованными. Но риск по короткой сделке выше. Разберемся почему.

Для начала рассмотрим стратегию лонг. Инвестор покупает 1 000 акций по цене 1 000 ₽/шт. Он уходит в лонг и ждет роста котировок. Самый большой риск – это банкротство компании и потеря 1 млн ₽, риск поменьше – бесконечно долгое ожидание прибыли. Больше чем миллион инвестор денег не потеряет, а вот прибыль может быть в разы выше, особенно в долгосрочной перспективе.

Возможный убыток ограничен той суммой, что вложена в покупку ценных бумаг, и ниже нуля не опустится. Например, вы купили акцию за 1 000 ₽. Потом цена упала до 500. Бумажный убыток равен 500 ₽ (50 %). Если вы уверены, что цена вырастет, то необязательно фиксировать убыток, держите бумагу до роста котировок. Ниже 0 цена не упадет. Вы можете потерять вложенные деньги, но не будете должны брокеру.

В случае с шортом все наоборот. Прибыль ограничена, а возможный убыток – нет. Например, вы зашортили акцию по 500 ₽. Но цена выросла до 1 000 ₽. Бумажный убыток составляет 500 ₽. Цена может расти и дальше, а вместе с ней и убыток. За каждый день шорта брокер будет взимать проценты. Когда убыток достигнет критического уровня, наступит margin call. Если требование по закрытию сделки или пополнению счета не исполнено, брокер может закрыть позицию принудительно.

Заключение

Короткую продажу стоит совершать только в том случае, если у вас есть четкая стратегия торговли и вы просчитали все риски. Шорт часто используют трейдеры. Инвесторы предпочитают находиться в лонге. Вам решать, какую стратегию выбрать.

Что такое шорт и лонг в трейдинге простыми словами

Привет, друзья. Новичкам в инвестировании часто приходится слышать непривычные выражения. Так, например, «ушел в лонг», «зашортил акцию» и т.п.

Сегодня я решил разобрать понятия шорт и лонг на бирже простыми словами, чтобы Вы не плутались в дебрях специфичной терминологии и стали еще на одну ступень более продвинутыми в вопросах инвестиций.

Определения понятий

Если объяснять совсем «на пальцах», то на акциях можно зарабатывать двумя способами:

Лонг в переводе с английского long означает «длинный», а шорт – short – «короткий». Эти два термина пришли к нам с товарного рынка.

Остановимся на определениях.

Лонг, или длинная позиция – это биржевая сделка, в ходе которой инвестор покупает актив с целью продать его подороже. Если после открытия сделки актив начинает дорожать, лонг становится прибыльным, если актив дешевеет – убыточным.

Такие операции традиционно называют игрой на повышении.

Большинство инвесторов, которые покупают ценные бумаги на долгосрок, можно назвать игроками на повышении. Поскольку они надеются, что в будущем их активы вырастут в цене.

Трейдеры тоже зарабатывают на лонге, поскольку роста активов вовсе необязательно ждать годами.

Пример лонга: акции Сбербанка в марте 2020 года упали до 174 рублей за штуку, но уже в августе подорожали до 242 рублей. По состоянию на 29 апреля 2021 года одна акция Сбербанка стоит уже 295 рублей.

Те, кто приобрели их год назад и ушли в лонг, смогли неплохо заработать.

Шорт, или короткая позиция – это сделка, целью которой является заработок на снижении стоимости актива, которым инвестор не владеет, а берет в долг у брокера.

Схема следующая: если трейдер полагает, что акции некой компании в будущем подешевеют, он берет их в долг у своего брокера, затем продает на бирже и ждет падения цены.

Когда цена начинает падать, трейдер их выкупает по более низкой цене и возвращает брокеру. Разница между ценой продажи и ценой покупки составляет прибыль трейдера.

Пример: возьмем тот же самый Сбербанк.

В августе 2020 года его акции стоили на пике 242 рубля за штуку. Допустим некий трейдер посчитал, что скоро бумаги должны упасть в цене: он берет в долг у брокера 100 акций Сбербанка и продает их на бирже за общую сумму в 24 200 рублей.

К концу октября того же года бумаги действительно падают – до 200 рублей за акцию. Трейдер выкупает их на бирже за общую сумму 20 000 рублей и возвращает эти 100 акций брокеру. Таким образом, он зарабатывает 4 200 рублей, при этом не имея собственных акций.

Заметьте, что в данном примере не учитывались комиссии и налоги.

Такая операция с шортом называется игрой на понижении.

Интересно! С терминами long и short связаны еще два биржевых сленга – быки и медведи. Быки – это те, кто торгует в лонг – по аналогии с живыми быками, которые поднимают свою жертву вверх на рогах. Сравнение с медведями получили те, кто торгуют в шортах, поскольку медведи пригибают противника вниз, лапой к земле.

Как совершить сделки шорт и лонг

Чтобы открыть длинную позицию, нужно просто выбрать в терминале или мобильном приложении ценную бумагу, указать объем сделки (количество акций) и нажать кнопку «Купить».

На баланс будут зачислены акции, а со счета списана сумма денег. Чтобы зафиксировать прибыль, нужно дождаться, пока акции повысятся в цене, и продать их.

Купить акции онлайн

Короткая позиция открывается не кнопкой «Купить», а кнопкой «Продать». После этого на баланс будут зачислены минусовые лоты (к примеру, не 10 лотов, а минус 10, т.к. они долговые), а на счет поступят средства с их продажи на бирже.

Эти деньги можно будет использовать только для последующего выкупа проданных активов.

Если прогноз трейдера не сбудется и в будущем ценные бумаги увеличатся в цене, то денег на счете не хватит для их выкупа и ему придется доплачивать свои деньги, чтобы покрыть разницу.

Риски игр на повышении понижении

Обе эти операции считаются рискованными, но риск по коротким позициям выше.

Торгуя в лонг, трейдер рискует только теми средствами, что он вложил в надежде на повышение стоимости активов. Прибыль при этом не ограничена, т.е. акция может взлететь в десятки, а то и сотни раз (если речь идет о нескольких годах или десятилетиях).

Самый негативный сценарий для него – это банкротство эмитента, в случае которого трейдер может потерять свои вложения.

Торгуя в шорт, трейдер рискует больше.

Получается, что при лонге прибыль не ограничена, а вероятный убыток ограничен. А с шортом наоборот – у прибыли есть потолок, а у убытков нет.

Особенности шорт-сделки

У коротких позиций есть некоторые особенности, о которых стоит знать заранее:

Подводим итоги

Таким образом, короткие позиции используют в основном трейдеры и те, кто имеют четкую стратегию и готовы к рискам.

Инвесторы же предпочитают находиться в длинных позициях.