Выкуп лизингового автомобиля на балансе лизингодателя в 1с

Выкуп автомобиля, если он был на балансе лизингодателя в 1С

Вопрос задал ko***@axioma-soft.ru

Ответственный за ответ: Татьяна Босых (★9.53/10)

Добрый день!

Подскажите, пожалуйста, верный алгоритм учета предмета лизинга после его выкупа у лизингодателя. Мы впервые приобрели ОС — легковой автомобиль через лизинг. 8 080 000 руб. стоимость покупки автомобиля лизингодателем по договору, выкупная стоимость по договору лизинга — 1 000 руб. Во время выплат по договору лизинга предмет лизинга был на балансе лизингодателя, у нас в учете был на забалансовом счете 001. Сейчас выплаты по договору выполнены в полном объеме, закрыты взаиморасчеты с контрагентом на счете 76. Какие документы должны быть введены в базе в отношении автомобиля? Нужно ли вводить документ «Принятие к учету ОС», если выкупная стоимость 1 000 руб.? Впервые сталкиваемся с лизингом, на сайте нашли материалы по учету предмета лизинга на балансе лизингополучателя, а как быть, когда он был на балансе лизингодателя не нашли. Работаем в БП, редакция 3.0 (3.0.99.19).

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (7)

Спасибо большое за разъяснения!

Подскажите, если есть договор купли-продажи и акт об окончании лизинга, то акт приема-передачи ОС нужно отдельно запросить у лизингодателя? и является ли нарушением, что лизингодатель нам тако акт не предоставил?

Заранее спасибо.

В акте об окончании лизинга указаны наименования лизингодателя и лизингополучателя и характеристики автомобиля (марка, модель, год выпуска, номер VIN, объем двигателя и т.д.) и то что договор лизинга прекратил действие. Ни первоначальной, ни выкупной стоимости нет, информации о начисленной амортизации также не содержит.

У вас договор купли-продажи ОС. Вы приобретаете б/у ОС. В этом случае Акт ОС-1 оформляется передающей стороной (Лизингодателем) в двух экземплярах — для передающей и получающей стороны. Акт утверждается руководителями обеих организаций.

Татьяна, большое спасибо! Будем запрашивать акт.

Выкуп ОС по лизингу, объект на балансе лизингодателя

Вопрос задал Елена Т. (Москва)

Ответственный за ответ: Мария Демашева (★9.75/10)

Как правильно принять на свой учет автомобиль по остаточной стоимости после выплаты всех платежей по лизингу. Работаем на ОСНО в программе 1С 8.3, базовая версия.

Спасибо!

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (3)

В вашей ситуации т.к. автомобиль был на балансе лизингодателя, то алгоритм отражения выкупа следующий.

К 001 — списать ОС с забалансового учета.

Отразить переход права собственности на ОС. Сумма только в БУ. Если применяете ПБУ 18/02, то отразите ПР и по Д и по К.

Д 60.01 К 60.02 (зачет аванса, если он был).

Отразить выкуп ОС у лизингодателя по выкупной стоимости.

Отразить принятие к учету выкупленного ОС.

Отразить принятие к вычету входящего НДС по ОС.

Д 76.ВА К 68.02 (если ранее был аванс и был отражен в учете СФ от лизингодателя на аванс выданный)

Отразить восстановление НДС с авансов выданных.

Проверить все задействованные счета на корректность отражения: 001, 01.01, 02.01, 08.04, 19.01, 60.01, 60.02, 76.ВА, 76.05.

Может быть специфика в зависимости от величины выкупной стоимости.

Более подробная информация в материалах

Дополнительно надо отразить поступление именно автомобиля — госпошлина, регистрация в ГИБДД.

Приобретение основного средства: автомобиль

И чтобы себя полностью проверить по всей цепочке в этом материале найдете пошаговую инструкцию по примеру — Учет лизинговых операций у лизингополучателя. Имущество на балансе лизингодателя. PDF

Надо ли облагать налогом на имущество автомобиль, выкупленный по лизингу за 1000 руб.

.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Большое спасибо, Елене!

Как всегда за безупречно доходчиво изложенный материал, необходимый в нашей работе!

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Досрочный выкуп лизинга с уменьшением выкупной стоимости

Отражение в учете досрочного выкупа предмета лизинга зависит от условий договора: изменилась ли сумма лизинговых платежей, выкупная стоимость и т. д.

В статье разберем отражение в программе 1С:Бухгалтерия 8.3 операций по досрочному выкупу лизингового основного средства при изменении цены договора и выкупной стоимости.

Нормативное регулирование

Выкупная цена предмета лизинга определяется по соглашению сторон (ст. 421 ГК РФ, п. 1 ст. 424 ГК РФ, п. 1 ст. 485 ГК РФ).

Пошаговая инструкция

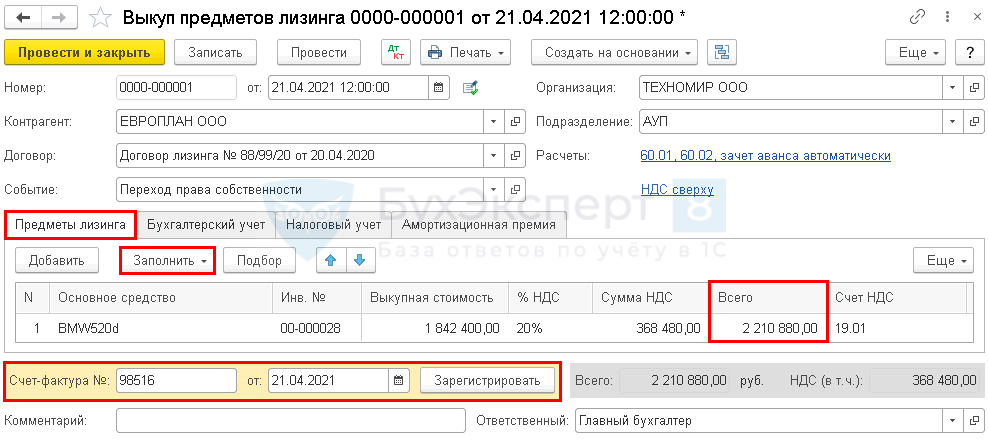

Организация является лизингополучателем по договору лизинга автомобиля BMW520d. Объект лизинга учтен у нее на балансе:

20 апреля (через 12 месяцев) Организация заключила с лизингодателем дополнительное соглашение о досрочном выкупе:

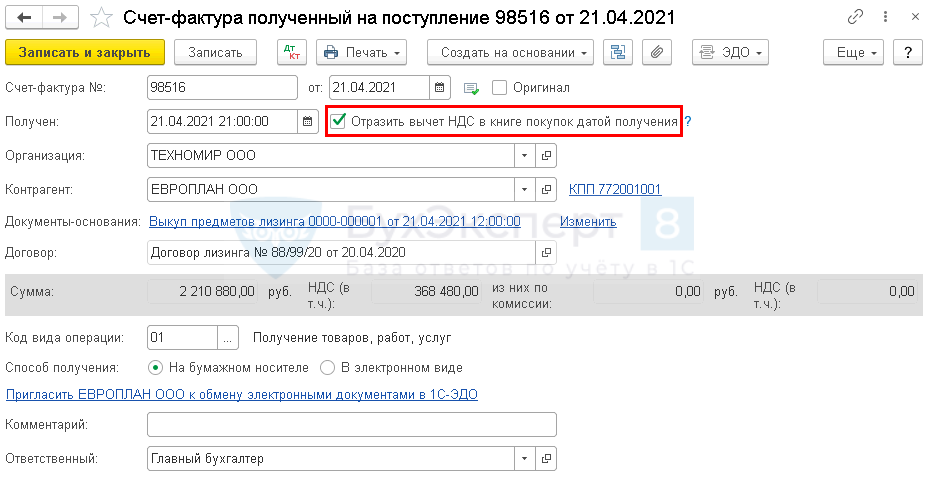

20 апреля Организация перечислила окончательный платеж по договору лизинга в размере выкупной стоимости 2 210 880 руб. (в т. ч. НДС 20%).

21 апреля лизингодатель предоставил документы на выкуп.

Лизинговый платеж за апрель до выкупа не оплачивался.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Корректировка расчетов с лизингодателем | |||||||

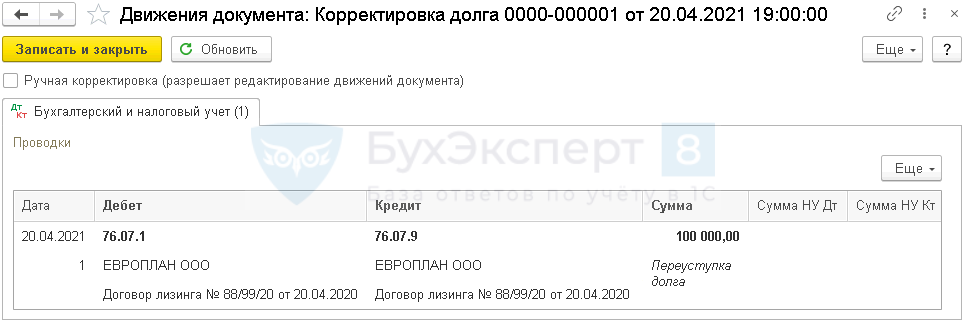

| 20 апреля | 76.07.1 | 76.07.9 | 100 000 | Уменьшение расчетов по входящему НДС на разницу по договору | Корректировка долга — Прочие корректировки | ||

| 76.07.1 | 91.01 | 500 000 | Списание разницы в стоимости договора в БУ | Корректировка долга — Прочие корректировки | |||

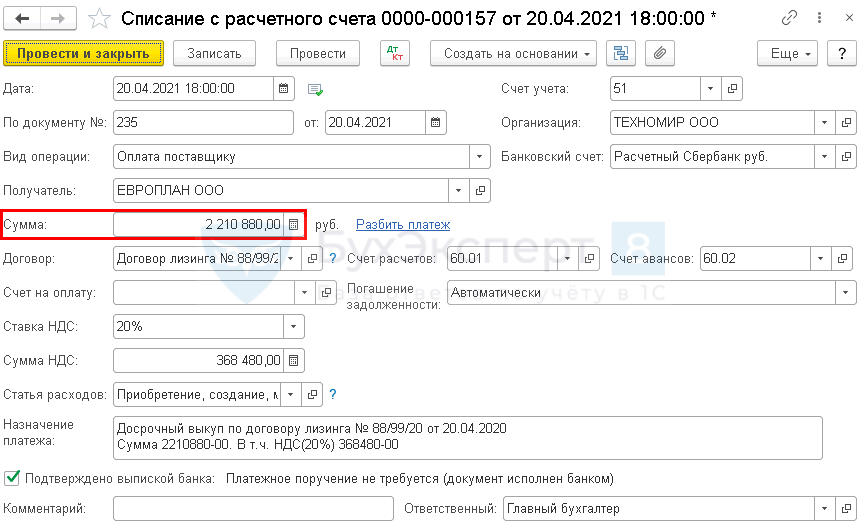

| Перечисление аванса лизингодателю | |||||||

| 20 апреля | 60.02 | 51 | 2 210 880 | 2 210 880 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику | |

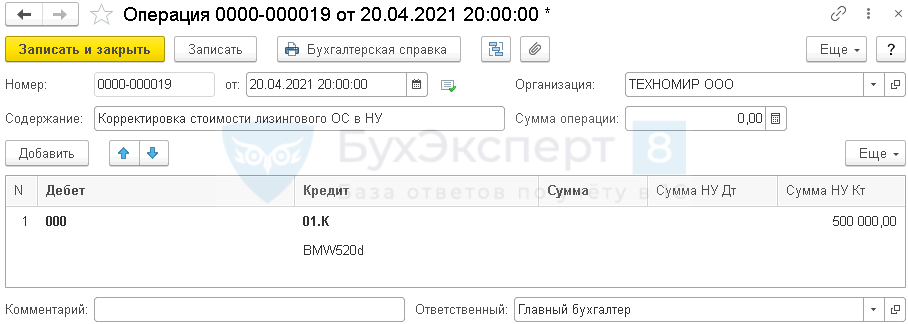

| Корректировка стоимости лизингового имущества в НУ | |||||||

| 20 апреля | 000 | 01.К | 500 000 | Уменьшение разницы стоимости в НУ и БУ на сумму уменьшения обязательств | Операция, введенная вручную — Операция | ||

| Выкуп лизингового имущества, принятие собственного ОС к учету | |||||||

| 21 апреля | 60.01 | 60.02 | 2 210 880 | 2 210 880 | 2 210 880 | Зачет аванса | Выкуп предметов лизинга |

| 76.07.1 | 60.01 | 1 842 400 | 1 842 400 | Выкуп лизингового имущества | |||

| 19.01 | 60.01 | 368 480 | 368 480 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 368 480 | Уменьшение расчетов по входящему НДС ТС | ||||

| 26 | 02.03 | 48 000 | Начисление последней амортизации | ||||

| 01.01 | 01.03 | 2 928 000 | 2 040 000 | 2 040 000 | Перемещение ОС в состав собственных | ||

| 02.03 | 02.01 | 585 600 | Перенесение амортизации | ||||

| 02.03 | 01.01 | 374 000 | 374 000 | Перенесение амортизации в НУ | |||

| 01.01 | 01.К | 176 400 | 176 400 | Перенесение неамортизируемой части в НУ | |||

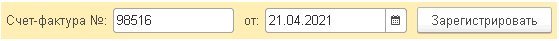

| Регистрация СФ поставщика | |||||||

| 21 апреля | — | — | 368 480 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 368 480 | Принятие НДС к вычету | ||||

| — | — | 368 480 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Корректировка расчетов с лизингодателем

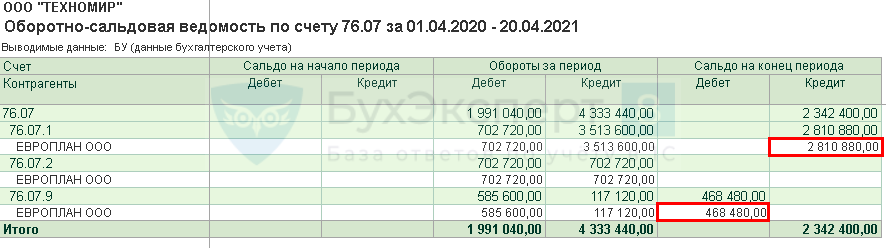

Проверка расчетов с лизингодателем

Получите понятные самоучители 2021 по 1С бесплатно:

По договоренности цена договора снижена на 600 000 руб. (в т. ч. НДС 20%), и задолженность на момент выкупа составляет 2 210 880 руб. (в т. ч. НДС 20%).

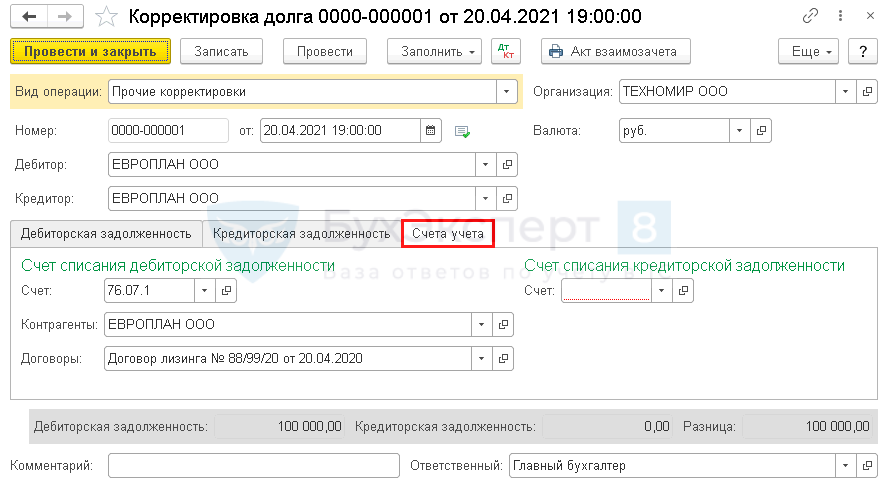

Корректировка задолженности перед лизингодателем

Стоимость ОС не подлежит изменению в БУ (п. 14 ПБУ 6/01), поэтому сумма, на которую уменьшилась общая цена по договору лизинга, учитывается как прочий доход (п. 7 ПБУ 9/99).

В НУ расходами признаются только уплаченные лизинговые платежи, поэтому доход от списания части задолженности не возникает.

Укажите в шапке документа Дебитор и Кредитор — лизингодатель.

Заполните вкладку Дебиторская задолженность по кнопке Заполнить остатком отложенного НДС и откорректируйте графы:

На вкладке Счета учета укажите:

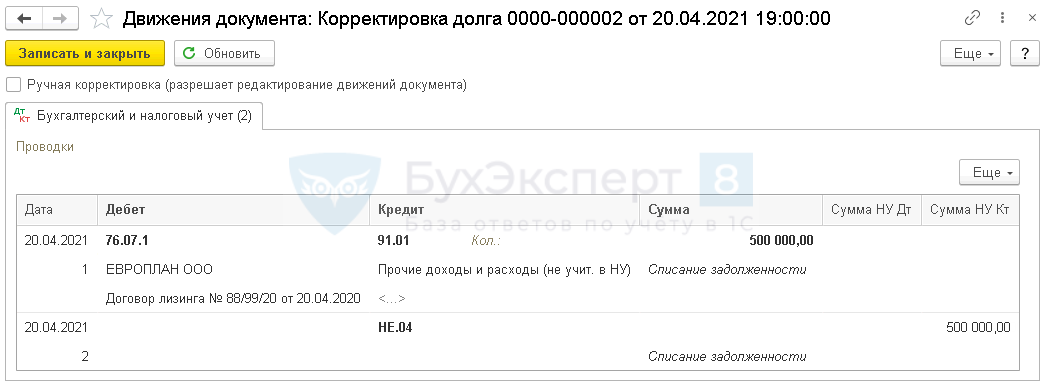

Проводки по документу

Документ формирует проводку:

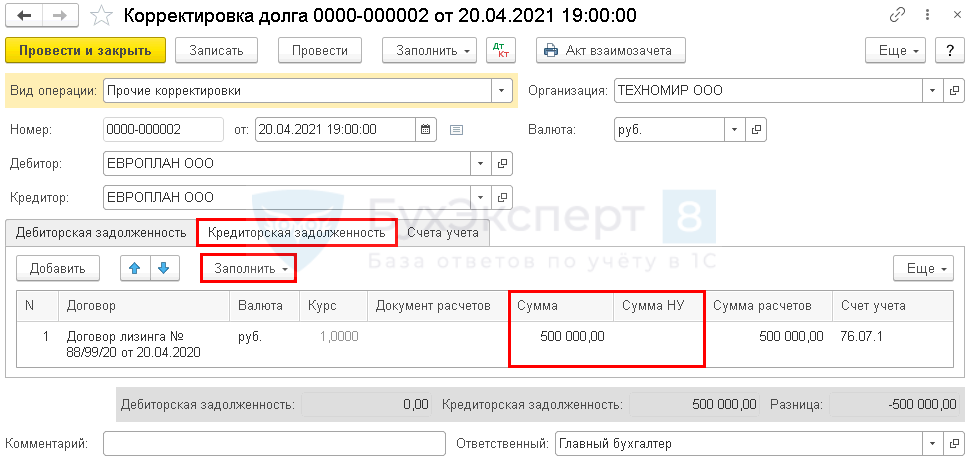

Шаг 2. Создайте еще один документ Корректировка долга вид операции Прочие корректировки в разделе Покупки для списания части задолженности.

Заполните документ аналогично предыдущему. На вкладке Кредиторская задолженность укажите:

На вкладке Счета учета укажите:

Проводки по документу

Документ формирует проводки:

Перечисление оплаты лизингодателю

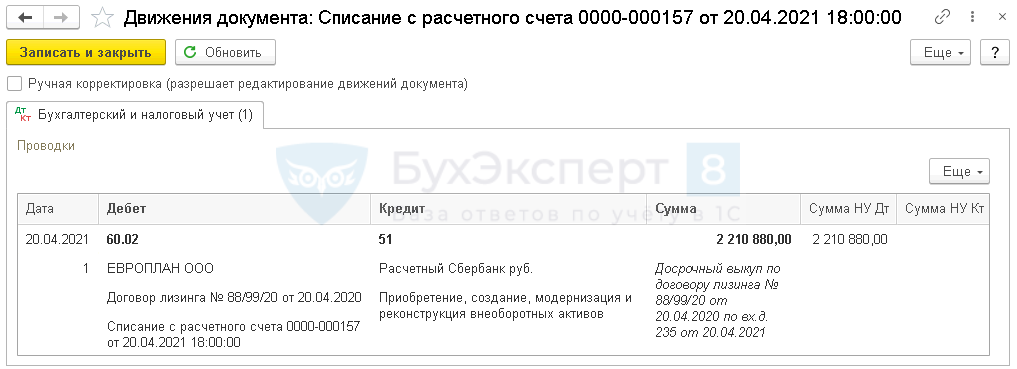

Проводки по документу

Документ формирует проводку:

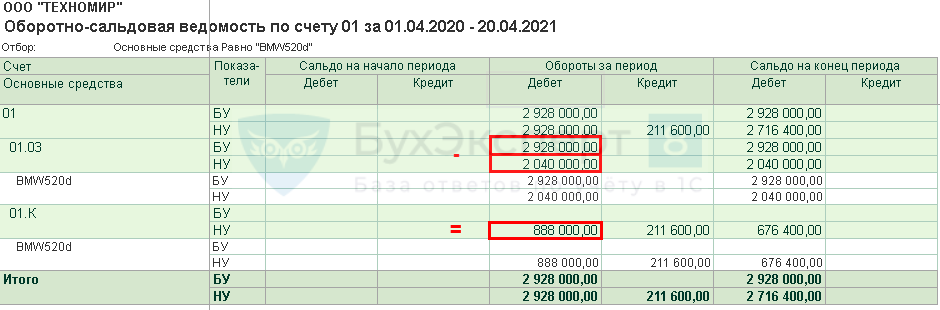

Корректировка стоимости лизингового имущества в НУ

Первоначальная стоимость в НУ ставшего собственным ОС — выкупная цена лизингового имущества. В дальнейшем ее признают в расходах посредством начисления амортизации (п. 1 ст. 256 НК РФ, п. 1 ст. 257 НК РФ).

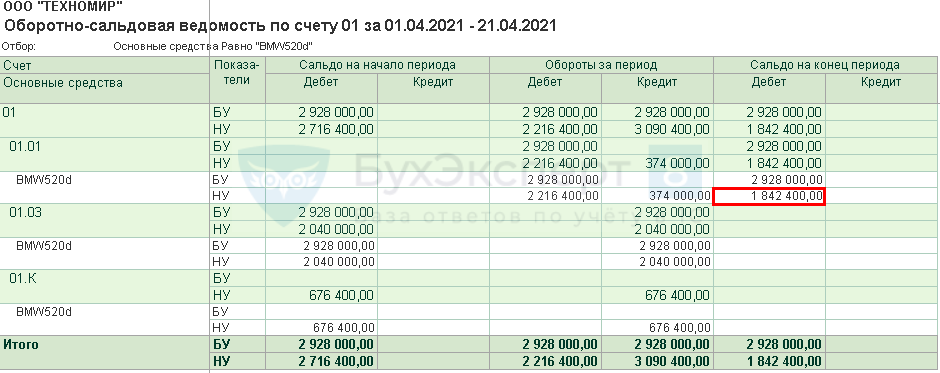

Проанализируйте отчет Оборотно-сальдовая ведомость по счету 01 с отбором по основному средству — объекту лизинга. Показатели — БУ и НУ.

Выкуп лизингового имущества

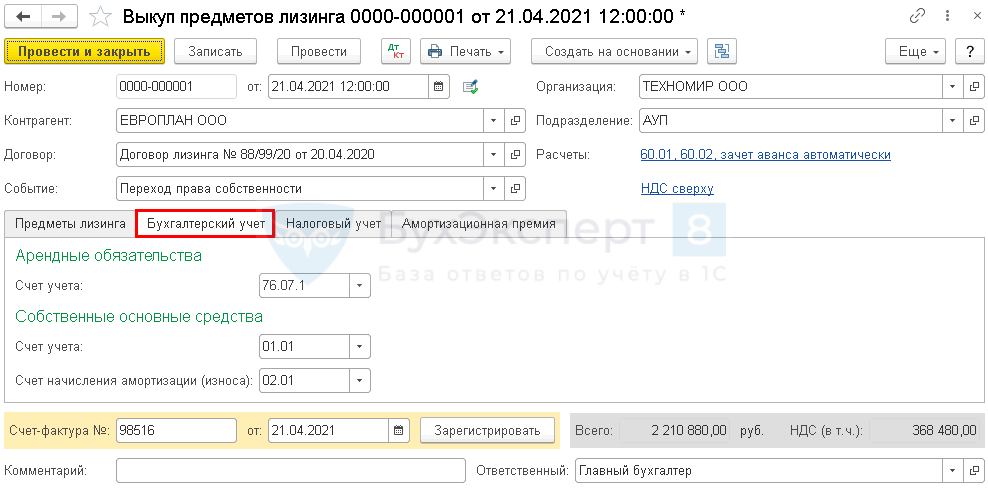

На вкладке Бухгалтерский учет проверьте заполнение:

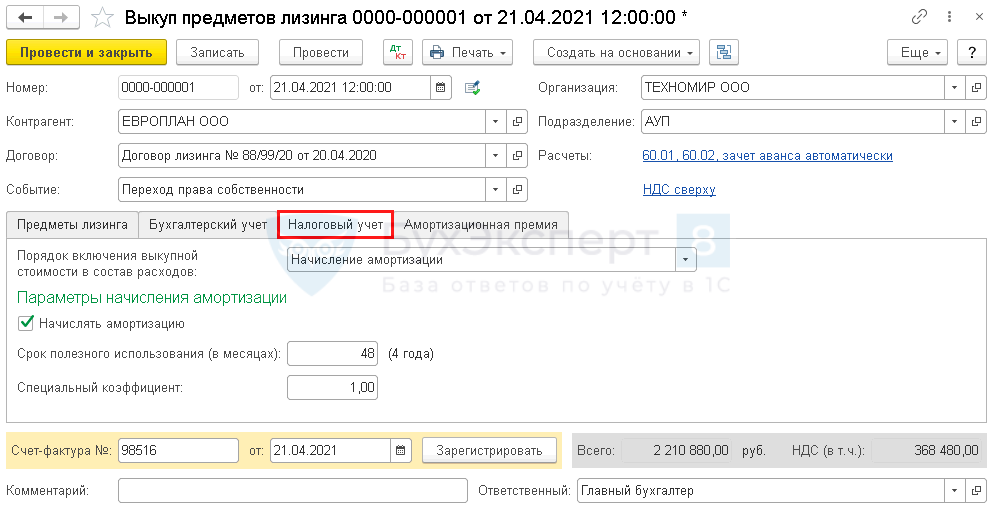

На вкладке Налоговый учет укажите:

Проводки по документу

Документ формирует проводки:

По условиям нашего примера в апреле лизинговый платеж не оплачивался, поэтому признания расходов в НУ нет.

Проверьте Оборотно-сальдовую ведомость по счету 01.

После корректировки стоимость ОС в НУ равняется выкупной стоимости (2 210 880 – 368 480 = 1 842 400 руб.).

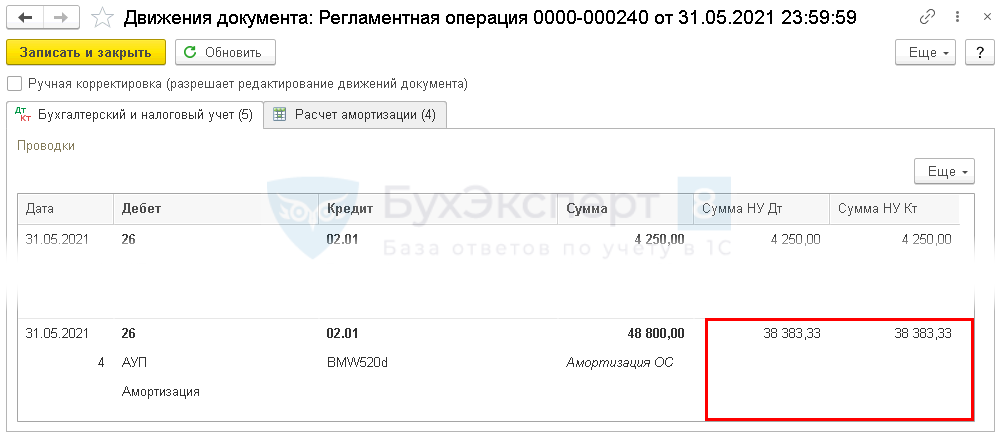

Начиная со следующего месяца после выкупа ОС начисление амортизации в НУ отражается исходя из новой первоначальной стоимости регламентной операцией Амортизация и износ основных средств в процедуре Закрытие месяца.

Проверим расчет амортизации по новой стоимости в НУ:

В БУ сумма амортизации продолжает начисляться в прежнем порядке:

Регистрация СФ поставщика

Отчетность

В декларации по налогу на прибыль операции по досрочному выкупу ОС не отражаются.

Сумма дохода от списания части лизинговых платежей найдет отражение в Отчете о финансовых результатах:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(9 оценок, среднее: 4,78 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Большое спасибо, Елене!

Как всегда за безупречно доходчиво изложенный материал, необходимый в нашей работе!

ФСБУ 25/2018: как лизингополучателю отразить выкуп в «1С:Бухгалтерии 8»

Согласно ФСБУ 25/2018, лизингополучатель должен признавать полученное в лизинг имущество как право пользования активом (ППА) и погашать его стоимость через амортизацию. Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих лизинговых платежей за весь срок договора лизинга. Такой порядок применяется вне зависимости от наличия в договорах финансовой аренды (лизинга) условий, в соответствии с которыми предмет аренды (лизинга) учитывается на балансе арендодателя или арендатора (п.п. 2, 10, 14, 17 ФСБУ 25/2018).

По общему правилу будущие лизинговые платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин. Разница между приведенной и номинальной стоимостью лизинговых платежей учитывается как проценты по аренде. После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных лизинговых платежей (п.п. 15, 18, 19 ФСБУ 25/2018).

Лизингополучатель, который вправе применять упрощенные способы ведения бухгалтерского учета (БУ), включая упрощенную бухгалтерскую (финансовую) отчетность, может не применять дисконтирование.

Таким субъектам (например, малым предприятиям, не подпадающим под обязательный аудит) можно оценивать обязательство по аренде как сумму номинальных величин будущих лизинговых платежей (п. 14 ФСБУ 25/2018).

Учет лизинговых операций у лизингополучателя поддерживается в «1С:Бухгалтерии 8» (базовой, ПРОФ и КОРП) начиная с версии 3.0.93. Автоматический расчет приведенной стоимости (дисконтирование) и заполнение графика платежей доступны только в «1С:Бухгалтерии 8 КОРП».

Для обобщения информации о расчетах по договорам лизинга в программе используется счет учета 76.07 «Расчеты по аренде». К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам». Для этого субсчета поддерживается также и налоговый учет (НУ);

76.07.5 «Проценты по аренде». Этот субсчет задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП»;

76.07.9 «НДС по арендным обязательствам».

Для обобщения информации о предмете лизинга в программе используются счета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества». Этот счет предназначен для учета неамортизируемой части стоимости арендованного имущества (предмета лизинга);

02.03 «Амортизация арендованного имущества».

Выкуп предмета лизинга

По истечении срока аренды предмет лизинга может перейти в собственность лизингополучателя, если такое условие предусмотрено в договоре лизинга или установлено дополнительным соглашением сторон (ст. 624 ГК РФ).

Если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю, то выкупная цена предмета лизинга включается в общую сумму договора лизинга (п. 1 ст. 28 Федерального закона от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)», п. 7 ФСБУ 25/2018). Соответственно, выкупная стоимость также учитывается в расходах через амортизацию ППА в течение срока лизинга.

По общему правилу срок полезного использования (СПИ) права пользования активом не должен превышать срок аренды (лизинга). Но если к лизингодателю предполагается переход права собственности на предмет лизинга, то амортизацию следует начислять в течение срока полезного использования предмета лизинга (п. 17 ФСБУ 25/2018).

В налоговом учете (НУ) лизингополучателя выкупная стоимость лизингового имущества, выделенная в договоре лизинга, в расходах не учитывается. При переходе права собственности на предмет лизинга выкупная цена (без учета НДС) включается в первоначальную стоимость собственного основного средства. Если первоначальная стоимость превысит 100 тыс. руб., то выкупленное имущество принимается к учету в составе собственного амортизируемого основного средства, стоимость которого погашается посредством начисления амортизации. Если же выкупленное имущество не удовлетворяет критериям амортизируемого имущества, то его стоимость списывается в материальные расходы (п. 1 ст. 256, п. 1 ст. 257, п. 5 ст. 270 НК РФ).

Для отражения перехода права собственности на предмет лизинга в «1С:Бухгалтерии 8» предназначен специальный документ Выкуп предметов лизинга (раздел ОС и НМА).

Досрочный выкуп предмета лизинга

Лизингодатель и лизингополучатель могут договориться, подписав соответствующее соглашение, что предмет лизинга переходит в собственность лизингополучателя до истечения срока договора лизинга при условии внесения арендатором всей обусловленной договором выкупной цены (п. 1 ст. 624 ГК РФ, п. 1. ст. 19 Закона о лизинге).

На практике досрочный выкуп предмета лизинга означает изменение первоначальных условий договора финансовой аренды, в результате чего может пересматриваться не только график уплаты лизинговых платежей, но и их размер. Соответственно, меняется величина обязательства по аренде. Изменение величины обязательства по аренде относится на стоимость права пользования активом. Уменьшение обязательства по аренде сверх балансовой стоимости ППА включается в доходы текущего периода (п. 21 ФСБУ 25/2018).

О том, как арендатору при применении ФСБУ 25/2018 учитывать изменения условий аренды в «1С:Бухгалтерии 8» редакции 3.0, см. в статье «ФСБУ 25/2018: как арендатору отразить изменение условий аренды в «1С:Бухгалтерии 8″».

Рассмотрим, как в «1С:Бухгалтерии 8» отражается досрочный выкуп предмета лизинга.

Пример

Поступление в лизинг

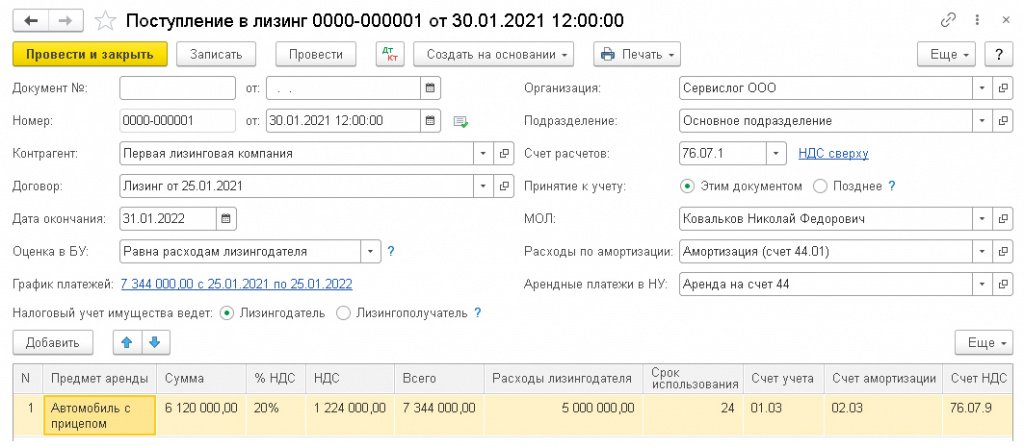

Предположим, лизингодатель предоставляет лизингополучателю автомобиль с прицепом 30.01.2021. Именно на эту дату (на дату предоставления предмета лизинга) следует создать документ Поступление в лизинг (раздел ОС и НМА). Заполненный документ представлен на рисунке 1.

Рис. 1. Поступление в лизинг

По условиям Примера у лизингополучателя не было никаких дополнительных затрат, связанных с предметом лизинга. Кроме того, лизингополучатель применяет линейный метод начисления амортизации, устанавливаемый в программе по умолчанию. В этом случае отдельный документ Принятие к учету ОС не потребуется, поэтому переключатель Принятие к учету следует установить в положение Этим документом.

Исходя из условий Примера, переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Также известно, что лизингополучатель определяет первоначальную дисконтированную стоимость обязательств прямым путем с применением фактической ставки дисконтирования.

Согласно рекомендации БМЦ от 11.09.2015 № Р-65 «Ставка дисконтирования», первоначальной дисконтированной стоимостью обязательств лизингополучателя считается цена приобретения лизингодателем предмета лизинга у поставщика за вычетом авансовых платежей.

Иными словами, определение первоначальной дисконтированной стоимости обязательства прямым путем означает ее определение непосредственно на основе условий и обстоятельств заключения соответствующей сделки без применения процедуры дисконтирования.

В этом случае в «1С:Бухгалтерии 8 КОРП» в поле Оценка в БУ следует выбрать значение Равна расходам лизингодателя.

Расчет фактической ставки и процентных расходов выполняется на основании графика платежей. Для заполнения графика платежей по гиперссылке График платежей следует перейти в одноименную форму, где указать суммы и даты платежей в соответствии с договором лизинга (можно воспользоваться кнопкой Заполнить для автоматического заполнения). Сумма, рассчитанная в поле Всего (7 344 тыс. руб.) табличной части документа, должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

По кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета фактической ставки дисконтирования и общую сумму процентных расходов (рис. 2). Все суммы в справке указываются без учета НДС.

Рис. 2. Справка-расчет начисления процентных расходов

Проанализируем показатели, указанные в графах 1-6 первой табличной части Справки-расчета начисления процентных расходов:

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода, за который начисляются проценты, и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов. По условиям Примера общая сумма процентов по договору лизинга составляет 1 120 тыс. руб.

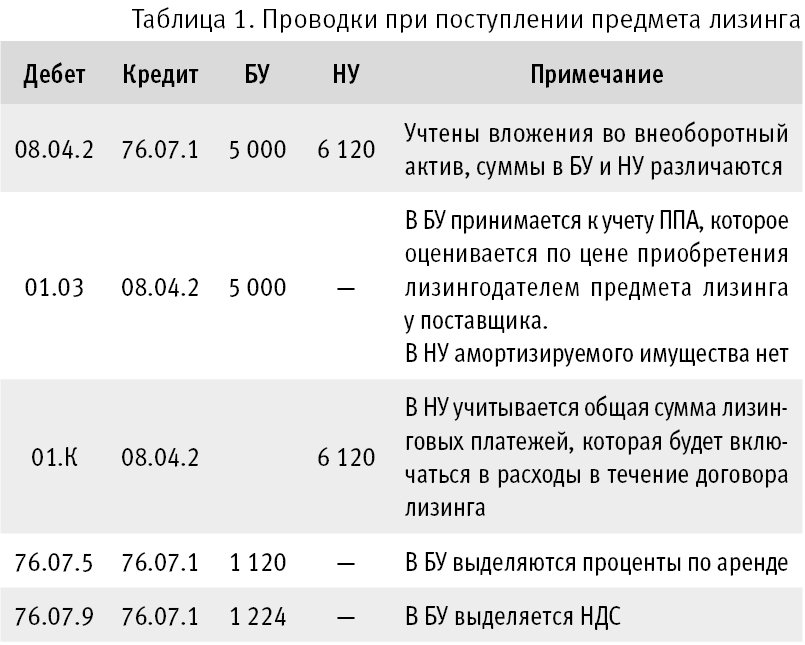

При проведении документа Поступление в лизинг формируются бухгалтерские проводки, а также записи в регистры подсистемы учета ОС. Бухгалтерские проводки представлены в таблице 1.

Таблица 1. Проводки при поступлении предмета лизинга

В конце января 2021 года при выполнении регламентной операции Начисление процентных расходов, входящей в обработку Закрытие месяца (данная регламентная операция доступна только в «1С:Бухгалтерии 8 КОРП»), в бухгалтерском учете формируется проводка:

Дебет 91.02 Кредит 76.07.5

— на сумму процентных расходов, которая составляет 6 тыс. руб. согласно Справке-расчету начисления процентных расходов (см. рис. 2).

Регулярные лизинговые операции

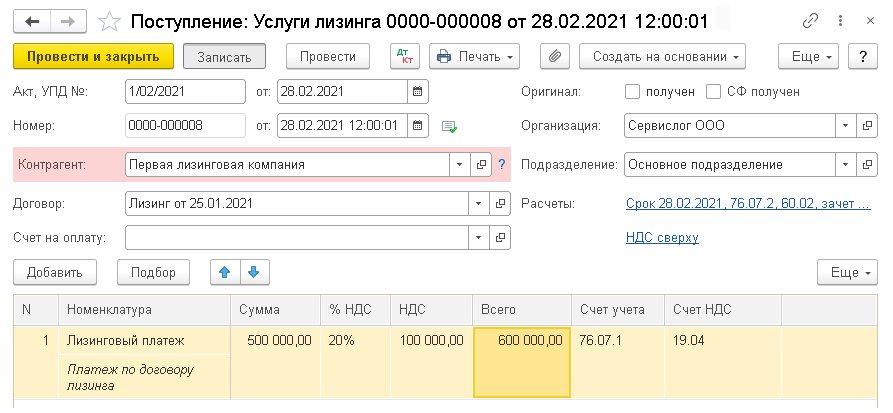

Рис. 3. Услуги лизинга

Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

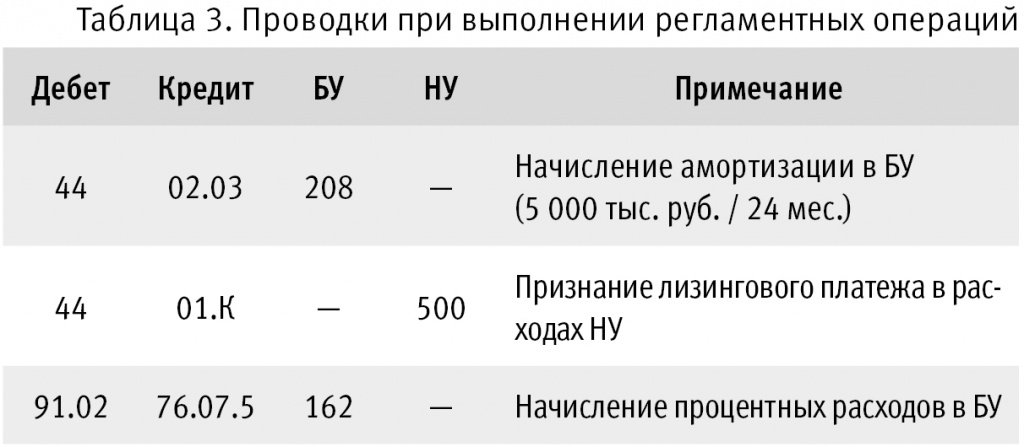

В конце февраля при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Расчет расходов по лизинговым операциям в бухгалтерском и налоговом учете можно проанализировать с помощью справок-расчетов:

Признание расходов по ОС, поступившим в аренду;

Начисление процентных расходов.

С марта по июль 2021 года лизингополучатель ежемесячно отражает операции по начислению лизинговых платежей.

При выполнении обработки Закрытие месяца выполняются регламентные операции Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов.

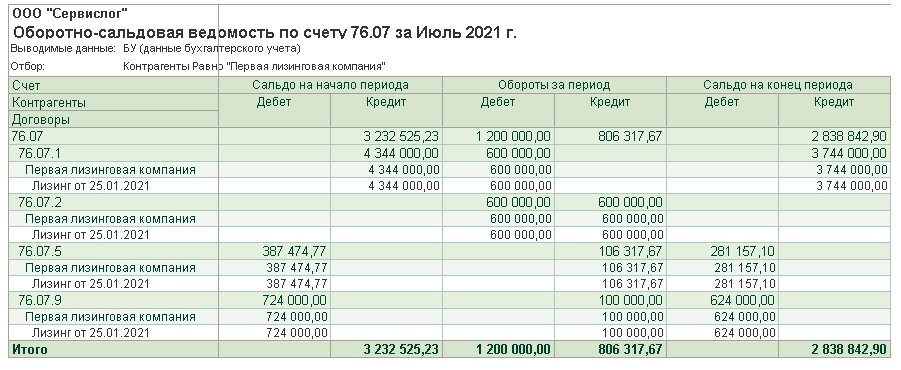

Полную картину расчетов по лизингу на конец июля можно получить, сформировав Оборотно-сальдовую ведомость по счету 76.07 «Расчеты по аренде» (рис. 4):

Рис. 4. ОСВ по счету 76.07

номинальная сумма остатка арендных обязательств с учетом НДС составляет 3 744 тыс. руб. (600 тыс. руб. х 6 мес. + 144 тыс. руб.). Это кредитовое сальдо счета 76.07.1;

задолженность по лизинговым платежам отсутствует. Об этом свидетельствует нулевое кредитовое сальдо счета 76.07.2;

остаток суммы процентов, подлежащих включению в расходы до конца срока действия договора, отражается по дебету счета 76.07.5 и составляет 281 тыс. руб.;

сумма НДС от остатка арендных обязательств (624 тыс. руб.) отдельно учитывается по дебету счета 76.07.9;

приведенная (дисконтированная) сумма остатка арендных обязательств составляет 2 839 тыс. руб. Это свернутое кредитовое сальдо счета 76.07.

Помимо этого, на счете 60.02 «Расчеты по авансам выданным» учитывается аванс, выплаченный лизингодателю в июле 2021 года в сумме 600 тыс. руб. (в т. ч. НДС 20 %).

Данный аванс зачитывается в августе 2021 года при начислении лизингового платежа.

Изменение условий договора лизинга

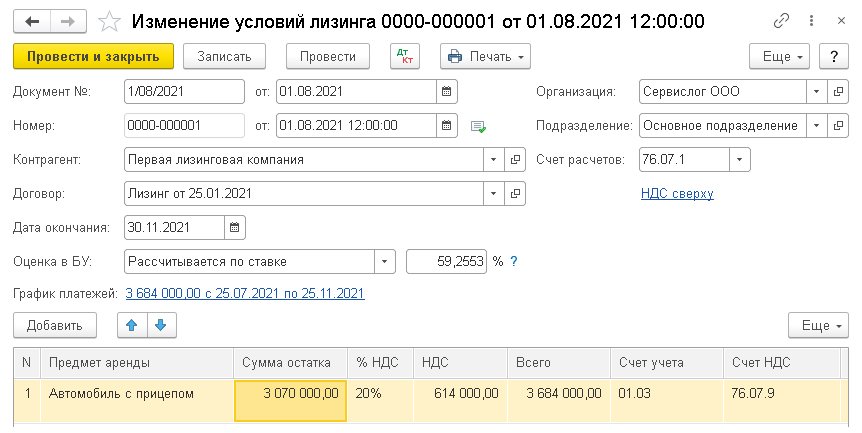

Изменение условий лизинга в программе отражается одноименным документом (раздел ОС и НМА). На рисунке 5 представлен заполненный документ.

Рис. 5. Изменение условия лизинга

При изменении условий лизинга в «1С:Бухгалтерии 8» (в базовой версии и версии ПРОФ) следует указать новый остаток арендных обязательств и новый срок окончания договора.

Исходя из этих показателей, в бухгалтерском учете пересчитывается стоимость ППА и сумма ежемесячной амортизации.

В «1С:Бухгалтерии 8 КОРП» дополнительно потребуется скорректировать график платежей и ставку дисконтирования (при необходимости).

По условиям Примера в поле Оценка в БУ следует выбрать значение Рассчитывается по ставке и указать фактическую ставку дисконтирования (59,2553 %), значение которой было автоматически определено в программе при проведении документа Поступление в лизинг. Также необходимо внести изменения в график платежей, поскольку меняются суммовые показатели и срок окончания договора лизинга.

Предположим, по дополнительному соглашению к договору лизинга организация должна внести остаток лизинговых платежей и выкупную стоимость предмета лизинга 25.11.2021.

Теперь итоговая сумма в новом графике платежей составляет 3 684 тыс. руб., и она равна сумме документа Изменение условий лизинга, указанной в поле Всего. Если эти суммы не будут равны, программа укажет на ошибку и не проведет документ.

Изменение графика платежей влечет перерасчет приведенной стоимости обязательства, а также сумму процентных расходов за оставшийся срок договора. Порядок такого перерасчета приведен в Справке-расчете начисления процентных расходов, которая доступна из документа Изменение условий лизинга по кнопке Печать (рис. 6).

Рис. 6. Справка-расчет начисления процентных расходов после изменений условий лизинга

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета (все суммы указываются без учета НДС):

Сумма процентов, подлежащих включению в расходы до конца срока действия договора, теперь составляет 247 тыс. руб. Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета.

Таким образом, в результате изменения условий лизинга:

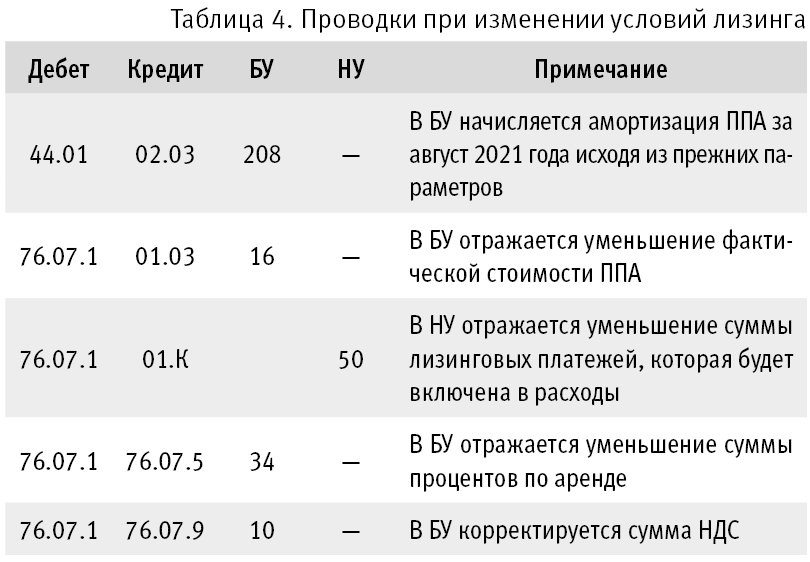

При проведении документа Изменение условий лизинга формируются проводки (таблица 4).

Таблица 4. Проводки при изменении условий лизинга

С августа по октябрь 2021 года лизингополучатель продолжает начислять лизинговые платежи в сумме 600 тыс. руб. в месяц (в т. ч. НДС 20 %). Также выполняются регламентные операции Признание в НУ арендных платежей (на сумму 500 тыс. руб.) и Начисление процентных расходов (в суммах согласно Справке-расчету).

Регламентная операция Амортизация и износ основных средств в августе не выполняется, поскольку амортизация ППА за август уже начислена при изменении условий лизинга. С сентября 2021 года при выполнении регламентной операции Амортизация и износ основных средств амортизация ППА начисляется исходя из новых параметров:

Расчет суммы амортизации можно проанализировать с помощью Справки-расчета амортизации.

Выкуп предмета лизинга

В ноябре 2021 года согласно графику платежей лизингополучатель выплачивает в адрес лизингодателя последний лизинговый платеж (1 140 тыс. руб., в т. ч. НДС 20 %), а также выкупную стоимость предмета лизинга (144 тыс. руб., в т. ч. НДС 20 %).

Лизинговый платеж за ноябрь 2021 года начисляется на оставшуюся сумму платежей по договору без учета выкупной стоимости (1 740 тыс. руб., в т. ч. НДС 20 %). В этом платеже учитывается авансовый платеж на сумму 600 тыс. руб. (в т. ч. НДС 20 %), выплаченный в октябре.

Таким образом, на конец ноября 2021 года до выполнения регламентных операций в учете лизингополучателя:

на счете 60.02 в качестве аванса, выданного лизингодателю, учтена сумма выкупной стоимости предмета лизинга (144 тыс. руб., в т. ч. НДС 20 %);

задолженность по лизинговым платежам, учтенная на счете 76.07.1, соответствует сумме выкупной стоимости и составляет 144 тыс. руб. (в т. ч. НДС 20 %);

в БУ фактическая стоимость ППА составляет 4 984 тыс. руб.;

в БУ начисленная амортизация по ППА составляет 1 873 тыс. руб. ((5 000 тыс. руб. / 24 мес.) х 7 мес. + (3 525 тыс. руб. / 17 мес.) х 2 мес.);

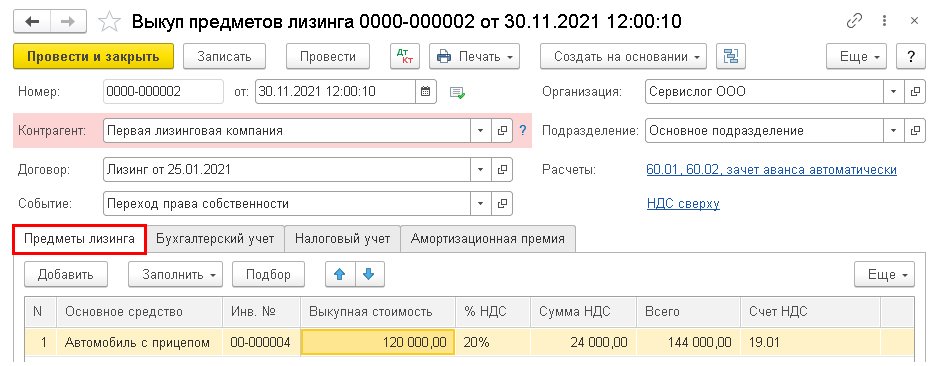

Для отражения перехода права собственности на предмет лизинга необходимо создать документ Выкуп предметов лизинга (раздел ОС и НМА).

В шапке документа следует указать лизингодателя, договор с лизингодателем, событие, происходящее с предметом лизинга (например, Переход права собственности).

На закладке Предметы лизинга следует указать предмет лизинга и его выкупную стоимость (рис. 7).

Рис. 7. Выкуп предмета лизинга

На закладке Бухгалтерский учет автоматически проставляются счета:

Закладка Налоговый учет заполняется следующим образом:

в поле Порядок включения выкупной стоимости в состав расходов установить значение Начисление амортизации, т. к. выкупная цена превышает 100 тыс. руб.;

оставить установленный по умолчанию флаг Начислять амортизацию;

В отношении выкупленного имущества лизингополучатель вправе применить амортизационную премию (п. 9 ст. 258 НК РФ, письмо Минфина России от 18.05.2012 № 03-03-06/1/253), но такое условие в Примере не предусмотрено, поэтому закладка Амортизационная премия не заполняется.

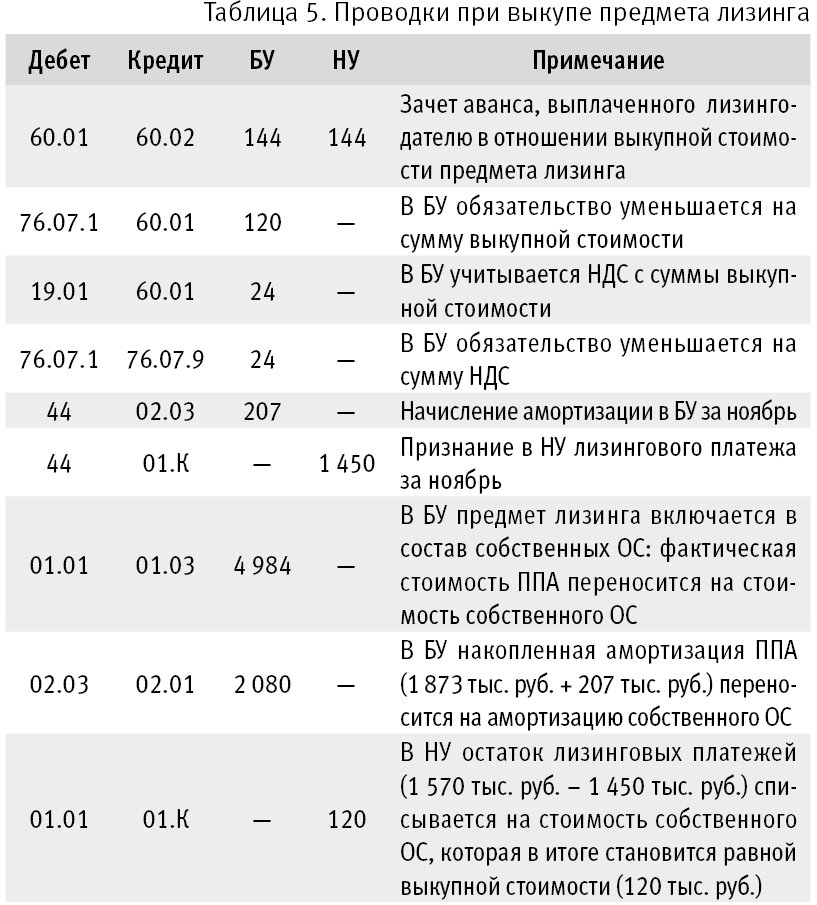

При проведении документа Выкуп предметов лизинга формируются бухгалтерские проводки, а также записи в регистры подсистемы учета ОС. Бухгалтерские проводки представлены в таблице 5.

Таблица 5. Проводки при выкупе предмета лизинга

При выполнении ежемесячных регламентных операций в ноябре 2021 года амортизация по автомобилю с прицепом в бухгалтерском учете не начисляется, также не признаются в налоговых расходах лизинговые платежи, поскольку указанные операции уже были учтены при проведении документа Выкуп предметов лизинга.

При выполнении операции Начисление процентных расходов в бухгалтерском учете отражаются расходы по процентам за последний месяц финансовой аренды (см. рис. 7):

Дебет 91.02 Кредит 76.07.5

— на сумму 34 тыс. руб.

Таким образом, по истечении договора лизинга на 30.11.2021 после проведения документа Выкуп предметов лизинга и выполнения регламентных операций обязательство по аренде полностью погашается, поэтому сальдо на всех субсчетах счета 76.07 обнуляется. Для автомобиля с прицепом, переведенного в состав собственных ОС, устанавливаются параметры амортизации:

в БУ первоначальная стоимость объекта не меняется и составляет 4 984 тыс. руб.;

в БУ оставшийся СПИ составляет 14 мес.;

в НУ стоимость объекта равна выкупной стоимости и составляет 120 тыс. руб.;

в НУ срок полезного использования составляет 14 мес.

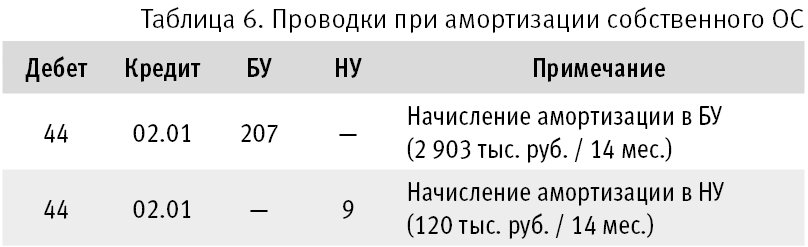

Учет собственного ОС после его выкупа

С декабря 2021 года при выполнении регламентной операции Амортизация и износ основных средств по автомобилю с прицепом, переведенному в состав собственных ОС, в бухгалтерском и налоговом учете начисляется амортизация. Проводки приведены в таблице 6.

Таблица 6. Проводки при амортизации собственного ОС

В январе 2023 года автомобиль с прицепом будет полностью самортизирован в БУ и НУ.

От редакции. В 1С:Лектории 01.04.2021 состоялась онлайн-лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии»» с участием эксперта 1С.