Кэш флоу что это такое

Чистые деньги: зачем и как планировать денежные потоки

Насколько эффективен и надежен бизнес? Каковы его возможности? Все это показывают разные виды денежных потоков.

Денежный поток (cash flow) — это движение денег в компании за определенный период: то, откуда они приходят, на что тратятся и сколько остается.

Чистый денежный поток (net cash flow, NCF) суммирует поступления и выплаты. Рассчитать его можно по формуле:

CFi+ — поступления на счет;

CFj- — списания со счета.

Общий объем NCF складывается из притока и оттока денег по трем направлениям, у каждого из которых своя задача.

Понимание баланса расходов и доходов по каждому из направлений помогает правильно оценивать текущее состояние и перспективы компании. Но еще важнее то, что это дает возможность управления денежными потоками и позволяет планировать:

Благодаря оперативному финансовому планированию бизнес может маневрировать собственными, привлеченными и заемными деньгами наиболее рационально и соблюдать сроки выплат — так, чтобы оставаться в плюсе. В этом ему помогают различные опции отсрочки платежей. Например, возможность постоплаты в eLama, в рамках которой можно оплачивать услуги более чем 15 рекламных систем и сервисов в срок до 30 дней.

Именно соблюдение баланса в конечном счете оказывается главным в ведении бизнеса. Уровень доходов в отрыве от представлений о денежном потоке мало говорит о его финансовой устойчивости: даже высокодоходная компания может потерпеть банкротство из-за нехватки денежных средств. Поэтому расчет денежного потока (cash flow) и его планирование очень важны для благополучия бизнеса.

Подключайте постоплату от eLama

Планируйте денежный поток рационально и всегда оставайтесь в плюсе

Cash flow (кэш флоу) — что это и как он рассчитывается

Cash flow или денежный поток компании относится к разряду важнейших показателей, которое показывает перспективы развития компании. В этой статье мы подробно рассмотрим кэш флоу, поговорим о том, как он рассчитывается и какой бывает.

1. Что такое Cash flow простыми словами

Для определения результативности работы компании кэш флоу может дать множество полезных данных для инвесторов. Наиболее часто используется такой простой показатель, как «чистый денежный поток»:

Положительное значение NCF означает, что дела компании идут неплохо: есть свободные деньги, а значит бизнес работает в плюс.

Известный инвестор Уоррен Баффет считает показатель Cash Flow одним из ключевых при оценке акций компании.

2. Показатель FCFF (Free Cash Flow to the Firm)

Показатель «Free Cash Flow to the Firm» (FCFF) дословно переводится «свободный денежный поток фирмы» — это денежный поток за вычетом налогов и чистых инвестиций в основной и оборотный капитал.

Денежный поток можно рассчитывать по следующим видам цен:

Поскольку деньги обесцениваются каждый год, то и денежный поток сегодня не такой платёжеспособный как завтра. Чтобы внести поправки в будущую стоимость денег применяют коэффициент дисконтирования кэш флоу:

3. Кэш флоу операционной, инвестиционной и финансовой деятельности

Прямой и косвенный отчеты:

Отчёт о движении денежных средств (Cash Flow Statement) делится на три составляющие:

На основании этого можно переписать формула чистого денежного потока в следующем виде:

1 Операционная — это поток прибыли и расходов от ключевого направления фирмы.

Что входит в операционные деятельность:

2 Инвестиционная — это деньги, полученные от ценных бумаг, а также затраты на инвестиции.

Что входит в поступления:

Что входит в отток:

3 Финансовая — это все крупные денежные операции (кредиты, дивиденды, выкуп акций). Можно классифицировать на основе следующих параметров:

В поступление входит прибыль от эмиссии акций или иных выпусков ценных бумаг (облигаций, векселей, закладных, займов).

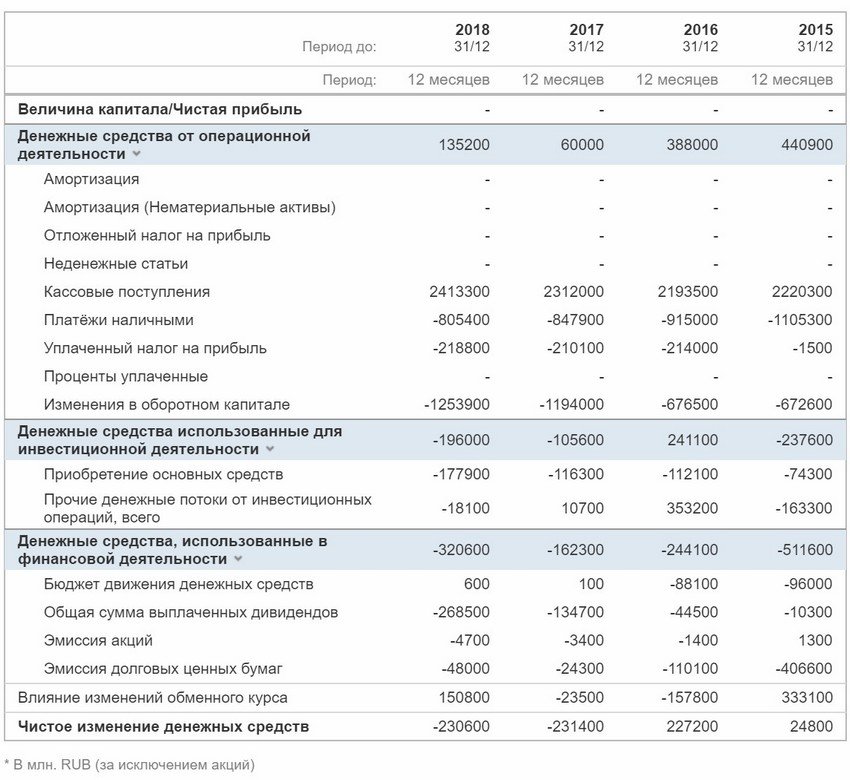

Пример отчёта Cash Flow Сбербанка по годам:

4. Что оказывает влияние на Cash flow

Существует внешние и внутренние факторы, которые оказывают конечное влияние на результаты подсчетов кэш флоу.

5. Недостатки или критика показателя Cash Flow

Cash Flow является очень хорошим показателем для оценки эффективности бизнеса. Но есть и недостатки.

Например, если у компании есть большой чистый положительный денежный поток, то это говорит о том, что она просто не знает как эффективно распорядиться этими деньгами. Раздавать их в качестве дивидендов с одной стороны хорошо для акционеров, но плохо для дальнейшего развития. Ведь эти деньги можно направить на какие-то улучшения. Например, тот же выкуп акций с биржи может повысить курс.

С другой стороны, отрицательное значение также не всегда говорит, что дела идут плохо. Компания могла инвестировать крупные деньги в расширение и модернизацию своей деятельности. В обозримом будущем эти вложения могут принести крупные прибыли. А ведь это и есть главная цель каждого бизнеса.

Поэтому при оценке кэш флоу нужно смотреть и на саму деятельность компании: какие действия предпринимает текущее руководство, какие прогнозы по прибыли и прочие экономические показатели.

Смотрите также видео «Управленческий учет отчет Cash Flow»:

Что такое денежный поток

Ежеквартально все компании публикуют свою отчётность. На неё пристально смотрят инвесторы, которые зачастую руководствуются изменением динамики различных показателей отчетов в принятии решений о денежных вложениях. Причём компании, чьи акции торгуются на бирже, публикуют отчетность по МСФО (международным стандартам финансовой отчетности), которая предполагает наличие балансового отчёта, отчёта о прибылях/убытках, отчёта о движении денежных средств и о движении акционерного капитала. Естественно, более перспективной для получения прибыли и вложений будет компания, деятельность которой способна в большей мере генерировать денежные средства.

Чтобы понимать, как в компании используются деньги, стоит обращать внимание на отчёт о движении денежных средств и такую величину, как денежный поток. О том, что относится к денежным потокам и как они рассчитываются, расскажет наша сегодняшняя статья.

Содержание данного отчёта утверждено Приказом Министерства финансов Российской Федерации от 02.07.2010 № 66н (в редакции Приказа Минфина РФ от 05.10.2011 № 124н). Данный отчёт показывает источники получения компанией денежных средств и направления их расходования. Отчёт содержит в своей структуре три группы направления денежных движений: от операционной, инвестиционной и финансовой деятельностей компании.

Что касается операционной деятельности компании, то эта группа данных отчёта показывает движение денежных средств от основной деятельности, куда входит расчёт с поставщиками, оплата труда, а также денежные средства, полученные за реализацию товаров и услуг и прочее. Движение денежных средств от инвестиционной деятельности показывает их направления в реализации более долгих процессов, таких как приобретение и продажа основных средств, прочих долгосрочных активов, а также прочие доходы от ранее сделанных инвестиций. На практике инвестиционная деятельность часто бывает расходной графой, так как компании требуются средства на стратегическое развитие. Основной направленностью финансовой деятельности компании является получение прибыли от управления временно свободными денежными средствами, которые компания может как привлекать, так и вкладывать.

Из отчёта о движении денежных средств инвесторы делают выводы о денежных потоках (Cash Flow) от указанных видов деятельности, которые показывают, какая сумма от определённого вида деятельности осталась в итоге в компании за отчётный период. Соответственно, разделяют операционный денежный поток, денежный поток от инвестиционной деятельности и денежный поток от финансовой деятельности. Причём данные потоки могут быть как положительными (приносить деньги в компанию), так и отрицательными (представлять из себя затратные статьи).

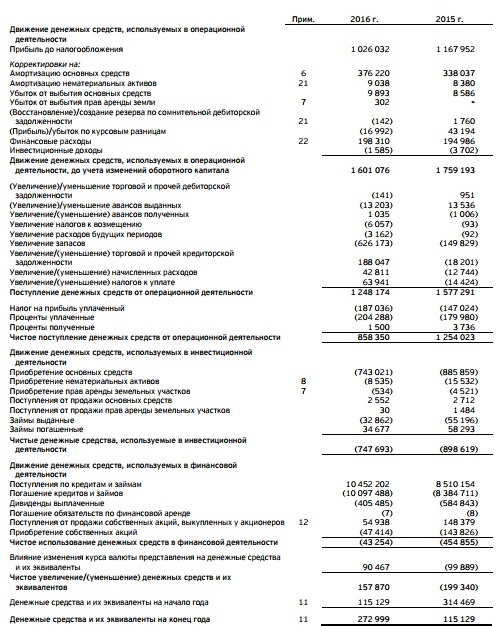

Если посмотреть представленную отчётность «Магнита», то видно, что денежный поток от операционной (Cash Flow from Operation (CFO)) деятельности составил 858 350 тыс. долл. США. Денежный поток от инвестиционной деятельности (или Cash Flow from Investing (CFI)) составил747 693 тыс. долл. США, а денежный поток от финансовой деятельности (или Cash Flow from Financial (CFF)) составил −43 254 тыс. долл. США.

Исходя из представленных чисел, можно вычислить показатель чистого денежного потока компании (Net Cash Flow (NCF)), который будет равен сумме трех ранее описанных денежных потоков: операционного, инвестиционного и финансового. То есть в нашем случае — равного 858 350 + (-747 693) + (-43 254), что составит 67 403 тыс. долл. США.

Выделяют также свободный денежный поток компании (или Free Cash Flow (FCF)), причём его наиболее используемая инвесторами вариация называется «свободный денежный поток фирмы» (или Free Cash Flow Firm (FCFF)) и используется для оценки привлекательности компании инвесторами с точки зрения генерируемых свободных денежных средств.

Как определить свободный денежный поток компании? FCFF вычисляется как разность между NCF (67 403 тыс. долл. США) и CapEx (Capital Expenditure — капитальными затратами). Величина CapEx определяется из отчёта о движении денежных средств как сумма значений граф отчёта об инвестиционной деятельности «Приобретение основных средств» — 743 021 тыс. долл. США и «Приобретение нематериальных активов» — 8 535 тыс. долл. США. CapEx «Магнита» равен 751 556 тыс. долл. США. Соответственно, FCFF равен разности представленных показателей 67 403 тыс. долл. США — 751 556 тыс. долл. США, что составляет −684 153 тыс. долл. США.

Правильное понимание того, что входит в денежный поток компании, является основой для принятия решения о целесообразности осуществления инвестиций в ту или иную компанию. Но, как и любой другой показатель фундаментального анализа, денежный поток целесообразно рассматривать как в комплексе с другими показателями фундаментального анализа, так и сравнивая денежные потоки других компаний внутри отрасли, причём за несколько отчётных периодов.

Денежный поток

Денежный поток — это процесс, связанный с движением денег в организации. Он показывает, откуда поступают средства, куда они уходят, каков остаток. Расчет может вестись как для одного направления деятельности, так и для всего бизнеса в целом.

Хозяйственная деятельность любой компании связана с передвижением средств, выплатами, расходами и т.д. Денежные потоки бывают нескольких видов, но все они объединяются в единую систему, которая позволяет управлять ресурсами организации.

Синхронизация потоков напрямую влияет на развитие компании. Без них нельзя сделать компанию эффективной. Во многом из-за него одни компании долго работают на рынке, а другие стремительно закрываются. Грамотная система управления финансами и распределения денежных средств позволяет оптимизировать хозяйственную деятельность и подготовить почву для экономического процветания компании. Контроль за движением денежных средств позволяет оценить ситуацию и понять, на верном ли пути находится компания, или есть смысл несколько скорректировать стратегию ее работы.

Cash Flow (CF): виды денежных потоков

Денежные потоки классифицируются по нескольким признакам:

По направлениям:

По уровням управления бывают потоки:

Если финансовое управление хорошо работает, то оно помогает вовремя оценивать и анализировать пробелы в финансовом управлении и принимать антикризисные меры.

По видам деятельности:

По отношению к компании:

По методу исчисления:

Обычно компания оценивается с точки зрения чистого и свободного денежных потоков.

Свободный денежный поток

FCF — оставшиеся после расширения активов деньги. С его помощью измеряется состоянии компании. Он может измеряться для фирмы или для акционеров.

Это не стандартный бухгалтерский показатель, его нет в привычных отчетах. Он считается отдельно от всего и применяется для оценки финансового состояния организации. Его не отражают в деловых документах, но часто раскрывают в презентациях и пресс-релизах.

Зачем нужен свободный денежный поток? Он отражает количество денег, которые компния смогла заработать в ходе своей работы. В отличие от показателя прибыли, FCF демонстрирует успешность предприятия в генерации денежных потоков, которые могут пойти на:

FCF (а именно его изменения) влияет на цену акций организации. Чем больше денежные потоки, тем их стоимость. Хотя, конечно, в этом правиле бывают свои исключения.

Чистый денежный поток

Чистый денежный поток (NCF) — один из главных показателей, которые применяются в инвестиционном анализе. Он демонстрирует разницу между положительными и отрицательными направлениями потоков за определенный промежуток времени. Это позволяет оценить способность компании увеличивать свою привлекательность для инвесторов. NCF — средства, полученные компанией от операционных, финансовых и инвестиционных мероприятий.

Может возникнуть справедливый вопрос: какой показатель считается «чистым». Расчет показателя не требует долгих расчетов, это всего лишь разница между разнонаправленными денежными потоками. Для его вычисления проводят анализ двух показателей и складывают их вместе.

С помощью NCF определяют:

Разные направления деятельности организации связаны как с оттоком, так и с притоком средств. Для расчета NCF учитываются его подвиды: операционный поток, финансовый и инвестиционный. Это помогает оценить риски и понять, если ли смысл ли вкладываться в данный проект или его нет. Другими словами, показатель помогает оценить стоимость организации или отдельного проекта инвестирования.

Как проводится анализ потока денежных средств

Он может выполняться с помощью прямого и косвенного способов.

Прямой подразумевает вычисление притока и оттока денег. Основой для расчетов выступает выручка. Косвенный метод анализа учитывает движение денег и позволяет корректировать чистую прибыль — именно она является базой для анализа.

Прямой метод отражает итоги денежных оборотов за определенный период времени. При этом выполняется группировка операций по нескольким видам деятельности:

Анализ финансовой деятельности прямым методом помогает определить уровень платежеспособности компании и контролировать движение денежных средств. Как говорилось выше, базовой информацией являются данные о прибыли или убытке компании. Затем выполняется корректировка сумм, не связанных с передвижением потоков.

Косвенный метод анализа позволяет понять различия между чистой прибылью или убытком за отчетный период и результатом перемещения финансовых потоков, который имел место в то же время.

Дисконтирование денежных потоков

Дисконтирование — приведение стоимости ожидаемых платежей к настоящему времени. Оно основывается на законе убывающей стоимости денег: деньги имеют способность утрачивать свою стоимость, поэтому точкой отсчета должен быть настоящий момент оценки. Все прибыли и убытки при этом приводятся к текущему моменту.

Для этого необходимо найти коэффициента дисконтирования. Формула:

где:

r – ставка дисконтирования,

i – номер отрезка времени.

где:

DCF– дисконтированный денежный поток;

CF – денежный поток;

r – ставка дисконтирования;

n – число временных периодов.

Главным показателем в этой формуле является ставка дисконтирования. Она демонстрирует размер прибыли, которая будет при вложении в проект. Ставка дисконтирования может включать информацию по инфляции, доходности, процентах от вкладах в банках и т.д.

Квадрант денежного потока

Квадрант денежного потока — инструмент, созданный миллионером Робертом Кийосаки. Он создан для оценки перспектив своего развития. В соответствии с ним все люди делятся на четыре типа:

Подавляющее большинство людей находятся в секторе E. Они работают около 40 часов еженедельно и живут лишь на зарплату. Здесь размер заработка напрямую зависит от количество сил, которые вложены в работу. Доход всегда меняется пропорционально усилиям.

Сектор самозанятости — владельцы малого бизнеса. Они обладают высоким профессионализмом и не хотят зависеть от других. Как и в предыдущем секторе, здесь заработок зависит от усилий.

Сектор владельцев бизнеса — тех, у кого в подчинении более 500 сотрудников. Они не управляют компанией самостоятельно, этим занимаются профессиональные кадры. Они разработали схему, при которой получают доход даже не проводя по 40 часов в офисе. Это делает за них сектор E.

Сектор инвесторов — сюда, по версии Кийосаки, относятся менее 1% людей. Они не работают, как все остальные, их доход не зависит от усилий. Работают за них акции, инвестиции и доходы от аренды и т.д. Равняться предлагается именно на них.

Методы расчета денежного потока

Общий метод расчетов чистого денежного потока выполняется так:

NCF = ПДП-ОДП

где:

ПДП — приток средств;

ОДП — отток средств.

Кроме того, расчеты, как и анализ, выполняются прямым и косвенном методом.

Расчет доходов прямым методом производится по формуле:

ЧДП(ОД) = В + АП + ПП — С — СЗ — НП — ДВ

где:

В — доход от продажи продуктов;

АП — авансы;

С — суммарные доходы по материальным ценностям;

ПП — прочие поступления от покупателей;

СЗ — расходы на оплату работы специалистов;

НП — налоговые платежи;

ДВ — прочие выплаты.

Расчет косвенным методом делается так:

ЧДП(ОД) = ЧПР(ОД) + AM + ЗП + ДЗ + КЗ + ФВ + ДБ + РП + АВП + АВВ+ РБ

АМ — амортизация;

ЗП — изменение (здесь и далее) запасов;

ДЗ — дебиторской задолженности;

КЗ — кредиторской задолженности;

ФВ — финансовых вложений;

ДБ — ожидаемых доходов;

РП — резервов ожидаемых расходов и выплат;

АВП — полученных авансов;

АВВ — выданных авансов;

РБ — будущих расходов.

Пример расчета денежных потоков

Итого: 124 тыс. руб.

Итого: – (-) 84 тысячи рублей.

Итого: 83 тысячи рублей.

Получается, что чистый денежный поток равен:

124 — 84 + 83 = 123 тыс. руб.

На нашем примере, есть приток финансов, значит работа проекта эффективна. В отчетном периоде был погашен кредит, оплачено пользование земельным участком, совершена покупка оборудования и ряд других дорогостоящих операций. А чтобы избежать проблем, пришлось взять дополнительный банковский кредит.

Главный совет: для четного контроля движения средств нужно регулярно проверять приток денег от деятельности и изучать график продаж. Также можно проанализировать статьи расходов, выделить из них самые затратные и контролировать их более внимательно. Готовить детальный отчет по показателям смысла нет: они быстро меняются и могут сбить с толку.

Кроме того, регулярно обновлять данные по статьям энергозатратно, а для понимания картины достаточно иметь общее представление о ситуации. Стоит отметить, что контроль денежного потока должен быть регулярным, через определенные промежутки времени. Это динамичный показатель, который часто и быстро меняется, поэтому еще вчера успешное предприятие завтра может стать убыточным. Важно держать руку на пульсе и следить за направлениями денежного потока. От этого зависит эффективность и срок жизни организации.

Хочешь получать еще больше полезных материалов, информацию о бесплатных вебинарах, скидках и новых курсах Like Центра?

Оставь свой email 😉

Like Centre — это не просто компания, занимающаяся созданием образовательных курсов, это настоящее сообщество предпринимателей, которые нацелены на развитие и готовы внедрять новые подходы ведения бизнеса.

Блог Лайк Центра помогает молодым стартаперам и опытным владельцам бизнеса черпать свежие идеи, первыми узнавать об эффективных инструментах и способах масштабирования своего дела. Это платформа для смелых, инициативных предпринимателей, которые не боятся рисковать, но риск этот должен быть оправданным и обоснованным.

В блоге в свободном доступе находится информация, которая помогает:

Мир меняется очень быстро, завладеть вниманием потребителя становится не так просто как раньше. Поэтому Лайк Центр делится актуальной информацией, которая помогает держать руку на пульсе и всегда оставаться в курсе изменений на рынке. При этом не забывает и об основных постулатах — нетленном своде правил, который помогает становлению и развитию бизнеса.

Новые технологии, маркетинговые приемы, дополненная реальность, соцсети с молниеносно изменяющимися алгоритмами — все это способно поставить в тупик. Поэтому Like Centre взял на себя обязательство пролить свет на все важные аспекты построения успешной компании, которая уверенно занимает высокие позиции на современных рынках, быстро подстраивается под нестабильную обстановку и неизменно выходит на новый уровень даже в кризисное время.

Безусловно, поддержка бизнеса не строится только на статьях из блога. «Лайк Центр» предлагает и обучающие курсы ведения бизнеса, которые содержат не только полезную информацию, но и реальные кейсы по выведению компании из кризиса, максимизации ее прибыли и решению других глобальных проблем.

Обучение ведения бизнеса подойдет тем, кто готов последовательно прилагать усилия, хочет всегда оставаться в курсе последних новостей и не бояться внедрять тенденции в работу.

Like Centre blog — это база знаний, позволяющая рассмотреть проблемы комплексно, оперативно их выявить и решить. А для тех, кто готов продвинуться дальше, Лайк Центр готов оказать помощь в ведении бизнеса в Москве и любом другом регионе России.

В блоге мы много рассказываем об этом, но лучше один раз попробовать самостоятельно. За 3 дня мы дадим все инструменты, чтобы начать. Четко, структурировано. Ничего лишнего.

Свободный денежный поток (Free Cash Flow). Что это такое и как его считать

Почти все компании в презентации к финансовым результатам за отчетный период указывают такой важный показатель, как «свободный денежный поток». Понимание принципов его расчета и того, для чего он используется, необходимо каждому инвестору.

Что такое FCF

Согласно определению FCF (Free Cash Flow) представляет собой денежные средства за определенный период, которыми компания располагает после инвестиций на поддержание или расширение своей базы активов (Capex). Это измерение финансовых показателей и здоровья компании.

Существует два типа свободного денежного потока: свободный денежный поток для фирмы (FCFF) и свободный денежный поток для акционеров (FCFE).

Свободный денежный поток (FCF) — это денежные потоки, доступные всем инвесторам в компании, включая акционеров и кредиторов.

Данный показатель не является стандартизированным бухгалтерским показателем, т.е. вы не сможете найти его в отчетности компании. Менеджмент компании может рассчитывать FCF отдельно и использует его для наглядности финансового положения компании. Чаще всего подсчитанный FCF можно найти в презентациях компании, пресс-релизе или анализе руководством финансового состояния и результатов деятельности компании (MD&A).

Существует 3 основных метода расчета FCF

Выбор способа расчета зависит от того, насколько глубоко вы хотите проанализировать денежные потоки компании и на каких данных производится расчет показателя (исторических или прогнозных).

1 способ — самый простой, рассчитанный на первичную оценку денежных потоков компании по фактическим данным:

FCF = Чистые денежные потоки, полученные от операционной деятельности — капитальные затраты (Capex).

То есть из полученных за период денег от основной деятельности мы вычитаем капитальные затраты на поддержание или расширение производства.

Рассчитаем свободный денежный поток за I квартал 2018 г. на примере компании «Северсталь».

Капитальные затраты мы можем найти в отчете об инвестиционной деятельности. В данном случае они складываются из двух статей — Приобретение основных средств + приобретение нематериальных активов.

(В скобках подписана цифра, соответствующая строке в отчетности выше).

2 способ — более сложный, который более подробно раскрывает причины изменения свободного денежного потока:

FCF = EBITDA — налог на прибыль уплаченный — капитальные затраты (Capex) — изменения в оборотном капитале (NWC, Net working capital change)

То есть «грязный показатель» денежного потока (EBITDA) мы очищаем от налогов и изменения в оборотном капитале. Обратите внимание, что для расчета берутся именно фактически уплаченные налоги на прибыль, которые отражается в отчете о движении денежных средств компании. Это обусловлено тем, что FCF показывает реальные деньги, которые остаются в компании, в то время как уплаченные и бумажные налоги могут расходиться в несколько раз.

Что касается изменения в оборотном капитале, то каждый период компания должна поддерживать чистые оборотные активы, чтобы заниматься своей операционной деятельностью. Если она захочет увеличить выручку, она вынуждена будет увеличивать оборотный капитал, что в свою очередь требует привлечение дополнительных денежных средств из операционного потока на приобретение дополнительных активов.

Изменение в оборотном капитале также берется из отчета о движении денежных средств, тем не менее, компании не всегда его приводят в нем. Тогда мы можем посчитать NWC change самостоятельно из баланса компании, путем подсчета изменений оборотных активов и обязательств относительно предыдущего периода.

Расчет FCF вторым способом для компании «Северсталь»:

Получился результат больше, чем в первом случае. Не забываем, что EBITDA может содержать неденежные статьи, на которые необходимо корректировать свободный денежный поток.

3 способ подобен второму методу, но используется для прогнозных целей:

FCF = EBIT*(1-tax) + амортизация — капитальные затраты — изменения в оборотном капитале

Данный метод отличается от предыдущего исключительно учетом налогов. Поскольку он используется в целях прогнозирования, мы не знаем какими будут реально уплаченные налоги. Тогда в рамках метода используется эффективная средняя налоговая ставка (tax), рассчитанная на исторических данных.

Перечисленные формулы — это базовые формулы в классическом понимании. На практике расчет FCF корректируется разовые или неденежные статьи. Примерами могут служить вычеты, связанные с поступлениями в пенсионный фонд компании, или покупка других бизнесов (она не является частью капитальных затрат).

Таким образом, для каждой фирмы необходимо модернизировать стандартные формулы, чтобы учесть все моменты, связанные с компанией, а также страновыми или отраслевыми особенностями.

В презентации компании «Северсталь» можно найти подробный расчет показателя FCF:

Менеджмент компании отклоняется от классической формулы и вычитает выплаченные проценты (interest paid), а также прочие корректировки (other adjustments). Таким образом, в теоретическом понимании это больше похоже на показатель FCFE, о котором мы поговорим дальше.

Зачем нужен показатель FCF

Теперь давайте разберемся, зачем всем так нужен этот показатель FCF и почему большинство западных компаний привязывают дивидендные выплаты именно к нему.

Свободный денежный поток отражает ту сумму денег, которые зарабатывает компания от операционной деятельности. В отличие от прибыли FCF показывает, насколько компания умеет генерировать денежные потоки (исключает бумажные доходы), которые могут быть направлены на следующие цели:

1. Выплата дивидендов

2. Выкуп акций с биржи (Buyback)

4. Сделки M&A, скупка непрофильных активов

5. Сбережение денег на балансе

Напомним, один из способов оценки справедливой стоимости компании — это модель DCF (дисконтированных бедующих денежных потоков компании). То есть FCF и его динамика определяет рыночную стоимость акций компании, поскольку чем значительней денежные потоки, тем больше оснований у инвесторов рассчитывать на большие дивиденды (существуют исключения).

Тем не менее, многие компании придерживаются последнего варианта, поскольку боятся, что, если начнут увеличивать дивидендные выплаты, то в скором времени столкнуться с проблемами ликвидности.

Не стоит думать, что FCF это западный показатель, не пригодный для российских реалий. Он является концептуальным, и его смысл не теряется ни при каких обстоятельствах. Однако, если компания отчитывается только по РСБУ, рассчитать его будет гораздо сложнее.

Показатель FCFE (Free cash flow to equity)

FCFE — это разновидность свободного денежного потока, который показывает сколько от FCF приходится на акционеров. Это значение достаточно условная оценка, поскольку акционеры получают лишь дивиденды.

Основное различие между FCFF и FCFE заключается в том, что из FCFF вычитается часть денег, принадлежавшая кредитором. Формула данного показателя выглядит следующим образом:

FCFE = FCF — проценты уплаченные — (долг погашенный за период — долг выпущенный за период)

То есть, если компания нарастила долг за период, то она увеличила свободный денежный поток, которым могут распоряжаться акционеры. Показатель FCFE показывает сумму денег за период, которые акционеры могут использовать для своих нужд (выплата дивидендов, buyback) без вреда для операционной деятельности компании.

Уплаченные проценты мы также можем найти в отчете о движении денежных средств. Изменение долга находится либо в разделе финансовой деятельности ОДДС, либо отражается как изменение суммарного долга из баланса компании к предыдущему периоду.

Для компании «Северсталь» показатель FCFE равен:

Однако показатель свободного денежного потока, приходящегося на акционеров, имеет свои недостатки:

1. FCFE гораздо волатильней во времени, а следовательно менее предсказуем в финансовом моделировании.

2. Большое значение на показатель FCFE оказывает изменение долга за период. Проблема в том, что чаще всего компания не может использовать долг в любых целях (за исключением кредитных линий). Обычно существуют жесткие условия, которые ограничивают менеджмент компаний использовать привлеченные деньги, например, для выплаты дивидендов. В противном случае кредиторы имеют право вето.

Хоть показатель FCFE является больше теоретическим, но он также полезен как FCFF для анализа финансовой деятельности компании.

БКС Брокер

Последние новости

Рекомендованные новости

Рынок США. Вечером возможна волатильность

Запасы нефти в США за неделю снизились на 4,6 млн барр

Почему сыпятся бумаги китайских эмитентов

Топ-5 долгосрочных трендов, которые изменят рынок

Заседание ФРС. Рождественский Tapering не за горами

10 российских акций с самыми высокими дивидендами в 2022

Meta Platforms (Facebook): акционеры требует перемен. Что ждать инвесторам

Акции Beyond Meat отталкиваются от дна. Что происходит

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.