Кэш флоу что это

Cash flow (кэш флоу) — что это и как он рассчитывается

Cash flow или денежный поток компании относится к разряду важнейших показателей, которое показывает перспективы развития компании. В этой статье мы подробно рассмотрим кэш флоу, поговорим о том, как он рассчитывается и какой бывает.

1. Что такое Cash flow простыми словами

Для определения результативности работы компании кэш флоу может дать множество полезных данных для инвесторов. Наиболее часто используется такой простой показатель, как «чистый денежный поток»:

Положительное значение NCF означает, что дела компании идут неплохо: есть свободные деньги, а значит бизнес работает в плюс.

Известный инвестор Уоррен Баффет считает показатель Cash Flow одним из ключевых при оценке акций компании.

2. Показатель FCFF (Free Cash Flow to the Firm)

Показатель «Free Cash Flow to the Firm» (FCFF) дословно переводится «свободный денежный поток фирмы» — это денежный поток за вычетом налогов и чистых инвестиций в основной и оборотный капитал.

Денежный поток можно рассчитывать по следующим видам цен:

Поскольку деньги обесцениваются каждый год, то и денежный поток сегодня не такой платёжеспособный как завтра. Чтобы внести поправки в будущую стоимость денег применяют коэффициент дисконтирования кэш флоу:

3. Кэш флоу операционной, инвестиционной и финансовой деятельности

Прямой и косвенный отчеты:

Отчёт о движении денежных средств (Cash Flow Statement) делится на три составляющие:

На основании этого можно переписать формула чистого денежного потока в следующем виде:

1 Операционная — это поток прибыли и расходов от ключевого направления фирмы.

Что входит в операционные деятельность:

2 Инвестиционная — это деньги, полученные от ценных бумаг, а также затраты на инвестиции.

Что входит в поступления:

Что входит в отток:

3 Финансовая — это все крупные денежные операции (кредиты, дивиденды, выкуп акций). Можно классифицировать на основе следующих параметров:

В поступление входит прибыль от эмиссии акций или иных выпусков ценных бумаг (облигаций, векселей, закладных, займов).

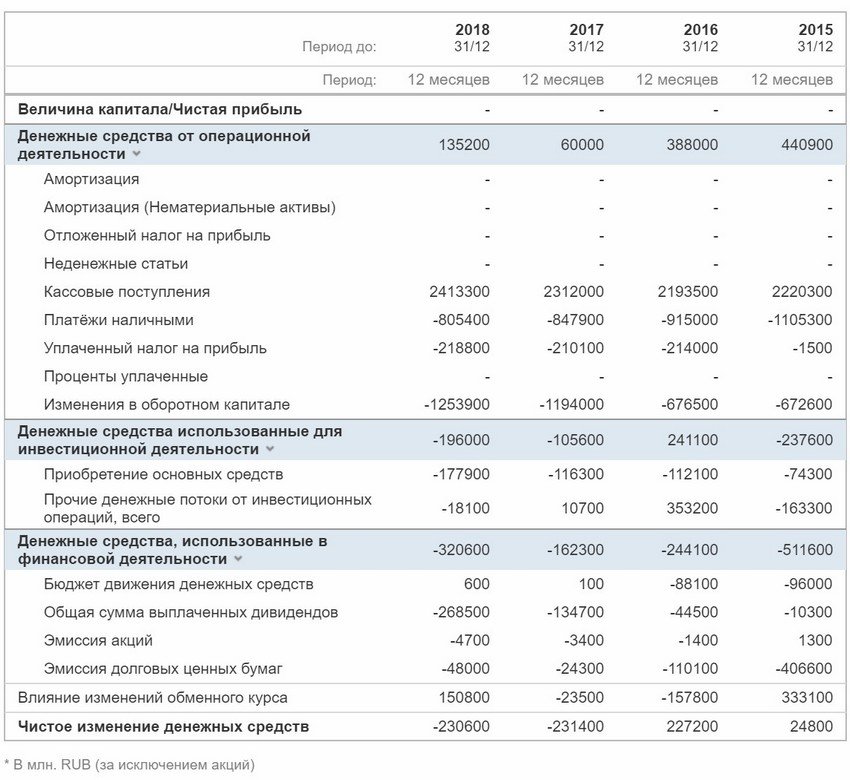

Пример отчёта Cash Flow Сбербанка по годам:

4. Что оказывает влияние на Cash flow

Существует внешние и внутренние факторы, которые оказывают конечное влияние на результаты подсчетов кэш флоу.

5. Недостатки или критика показателя Cash Flow

Cash Flow является очень хорошим показателем для оценки эффективности бизнеса. Но есть и недостатки.

Например, если у компании есть большой чистый положительный денежный поток, то это говорит о том, что она просто не знает как эффективно распорядиться этими деньгами. Раздавать их в качестве дивидендов с одной стороны хорошо для акционеров, но плохо для дальнейшего развития. Ведь эти деньги можно направить на какие-то улучшения. Например, тот же выкуп акций с биржи может повысить курс.

С другой стороны, отрицательное значение также не всегда говорит, что дела идут плохо. Компания могла инвестировать крупные деньги в расширение и модернизацию своей деятельности. В обозримом будущем эти вложения могут принести крупные прибыли. А ведь это и есть главная цель каждого бизнеса.

Поэтому при оценке кэш флоу нужно смотреть и на саму деятельность компании: какие действия предпринимает текущее руководство, какие прогнозы по прибыли и прочие экономические показатели.

Смотрите также видео «Управленческий учет отчет Cash Flow»:

Денежный поток

Денежный поток — это процесс, связанный с движением денег в организации. Он показывает, откуда поступают средства, куда они уходят, каков остаток. Расчет может вестись как для одного направления деятельности, так и для всего бизнеса в целом.

Хозяйственная деятельность любой компании связана с передвижением средств, выплатами, расходами и т.д. Денежные потоки бывают нескольких видов, но все они объединяются в единую систему, которая позволяет управлять ресурсами организации.

Синхронизация потоков напрямую влияет на развитие компании. Без них нельзя сделать компанию эффективной. Во многом из-за него одни компании долго работают на рынке, а другие стремительно закрываются. Грамотная система управления финансами и распределения денежных средств позволяет оптимизировать хозяйственную деятельность и подготовить почву для экономического процветания компании. Контроль за движением денежных средств позволяет оценить ситуацию и понять, на верном ли пути находится компания, или есть смысл несколько скорректировать стратегию ее работы.

Cash Flow (CF): виды денежных потоков

Денежные потоки классифицируются по нескольким признакам:

По направлениям:

По уровням управления бывают потоки:

Если финансовое управление хорошо работает, то оно помогает вовремя оценивать и анализировать пробелы в финансовом управлении и принимать антикризисные меры.

По видам деятельности:

По отношению к компании:

По методу исчисления:

Обычно компания оценивается с точки зрения чистого и свободного денежных потоков.

Свободный денежный поток

FCF — оставшиеся после расширения активов деньги. С его помощью измеряется состоянии компании. Он может измеряться для фирмы или для акционеров.

Это не стандартный бухгалтерский показатель, его нет в привычных отчетах. Он считается отдельно от всего и применяется для оценки финансового состояния организации. Его не отражают в деловых документах, но часто раскрывают в презентациях и пресс-релизах.

Зачем нужен свободный денежный поток? Он отражает количество денег, которые компния смогла заработать в ходе своей работы. В отличие от показателя прибыли, FCF демонстрирует успешность предприятия в генерации денежных потоков, которые могут пойти на:

FCF (а именно его изменения) влияет на цену акций организации. Чем больше денежные потоки, тем их стоимость. Хотя, конечно, в этом правиле бывают свои исключения.

Чистый денежный поток

Чистый денежный поток (NCF) — один из главных показателей, которые применяются в инвестиционном анализе. Он демонстрирует разницу между положительными и отрицательными направлениями потоков за определенный промежуток времени. Это позволяет оценить способность компании увеличивать свою привлекательность для инвесторов. NCF — средства, полученные компанией от операционных, финансовых и инвестиционных мероприятий.

Может возникнуть справедливый вопрос: какой показатель считается «чистым». Расчет показателя не требует долгих расчетов, это всего лишь разница между разнонаправленными денежными потоками. Для его вычисления проводят анализ двух показателей и складывают их вместе.

С помощью NCF определяют:

Разные направления деятельности организации связаны как с оттоком, так и с притоком средств. Для расчета NCF учитываются его подвиды: операционный поток, финансовый и инвестиционный. Это помогает оценить риски и понять, если ли смысл ли вкладываться в данный проект или его нет. Другими словами, показатель помогает оценить стоимость организации или отдельного проекта инвестирования.

Как проводится анализ потока денежных средств

Он может выполняться с помощью прямого и косвенного способов.

Прямой подразумевает вычисление притока и оттока денег. Основой для расчетов выступает выручка. Косвенный метод анализа учитывает движение денег и позволяет корректировать чистую прибыль — именно она является базой для анализа.

Прямой метод отражает итоги денежных оборотов за определенный период времени. При этом выполняется группировка операций по нескольким видам деятельности:

Анализ финансовой деятельности прямым методом помогает определить уровень платежеспособности компании и контролировать движение денежных средств. Как говорилось выше, базовой информацией являются данные о прибыли или убытке компании. Затем выполняется корректировка сумм, не связанных с передвижением потоков.

Косвенный метод анализа позволяет понять различия между чистой прибылью или убытком за отчетный период и результатом перемещения финансовых потоков, который имел место в то же время.

Дисконтирование денежных потоков

Дисконтирование — приведение стоимости ожидаемых платежей к настоящему времени. Оно основывается на законе убывающей стоимости денег: деньги имеют способность утрачивать свою стоимость, поэтому точкой отсчета должен быть настоящий момент оценки. Все прибыли и убытки при этом приводятся к текущему моменту.

Для этого необходимо найти коэффициента дисконтирования. Формула:

где:

r – ставка дисконтирования,

i – номер отрезка времени.

где:

DCF– дисконтированный денежный поток;

CF – денежный поток;

r – ставка дисконтирования;

n – число временных периодов.

Главным показателем в этой формуле является ставка дисконтирования. Она демонстрирует размер прибыли, которая будет при вложении в проект. Ставка дисконтирования может включать информацию по инфляции, доходности, процентах от вкладах в банках и т.д.

Квадрант денежного потока

Квадрант денежного потока — инструмент, созданный миллионером Робертом Кийосаки. Он создан для оценки перспектив своего развития. В соответствии с ним все люди делятся на четыре типа:

Подавляющее большинство людей находятся в секторе E. Они работают около 40 часов еженедельно и живут лишь на зарплату. Здесь размер заработка напрямую зависит от количество сил, которые вложены в работу. Доход всегда меняется пропорционально усилиям.

Сектор самозанятости — владельцы малого бизнеса. Они обладают высоким профессионализмом и не хотят зависеть от других. Как и в предыдущем секторе, здесь заработок зависит от усилий.

Сектор владельцев бизнеса — тех, у кого в подчинении более 500 сотрудников. Они не управляют компанией самостоятельно, этим занимаются профессиональные кадры. Они разработали схему, при которой получают доход даже не проводя по 40 часов в офисе. Это делает за них сектор E.

Сектор инвесторов — сюда, по версии Кийосаки, относятся менее 1% людей. Они не работают, как все остальные, их доход не зависит от усилий. Работают за них акции, инвестиции и доходы от аренды и т.д. Равняться предлагается именно на них.

Методы расчета денежного потока

Общий метод расчетов чистого денежного потока выполняется так:

NCF = ПДП-ОДП

где:

ПДП — приток средств;

ОДП — отток средств.

Кроме того, расчеты, как и анализ, выполняются прямым и косвенном методом.

Расчет доходов прямым методом производится по формуле:

ЧДП(ОД) = В + АП + ПП — С — СЗ — НП — ДВ

где:

В — доход от продажи продуктов;

АП — авансы;

С — суммарные доходы по материальным ценностям;

ПП — прочие поступления от покупателей;

СЗ — расходы на оплату работы специалистов;

НП — налоговые платежи;

ДВ — прочие выплаты.

Расчет косвенным методом делается так:

ЧДП(ОД) = ЧПР(ОД) + AM + ЗП + ДЗ + КЗ + ФВ + ДБ + РП + АВП + АВВ+ РБ

АМ — амортизация;

ЗП — изменение (здесь и далее) запасов;

ДЗ — дебиторской задолженности;

КЗ — кредиторской задолженности;

ФВ — финансовых вложений;

ДБ — ожидаемых доходов;

РП — резервов ожидаемых расходов и выплат;

АВП — полученных авансов;

АВВ — выданных авансов;

РБ — будущих расходов.

Пример расчета денежных потоков

Итого: 124 тыс. руб.

Итого: – (-) 84 тысячи рублей.

Итого: 83 тысячи рублей.

Получается, что чистый денежный поток равен:

124 — 84 + 83 = 123 тыс. руб.

На нашем примере, есть приток финансов, значит работа проекта эффективна. В отчетном периоде был погашен кредит, оплачено пользование земельным участком, совершена покупка оборудования и ряд других дорогостоящих операций. А чтобы избежать проблем, пришлось взять дополнительный банковский кредит.

Главный совет: для четного контроля движения средств нужно регулярно проверять приток денег от деятельности и изучать график продаж. Также можно проанализировать статьи расходов, выделить из них самые затратные и контролировать их более внимательно. Готовить детальный отчет по показателям смысла нет: они быстро меняются и могут сбить с толку.

Кроме того, регулярно обновлять данные по статьям энергозатратно, а для понимания картины достаточно иметь общее представление о ситуации. Стоит отметить, что контроль денежного потока должен быть регулярным, через определенные промежутки времени. Это динамичный показатель, который часто и быстро меняется, поэтому еще вчера успешное предприятие завтра может стать убыточным. Важно держать руку на пульсе и следить за направлениями денежного потока. От этого зависит эффективность и срок жизни организации.

Хочешь получать еще больше полезных материалов, информацию о бесплатных вебинарах, скидках и новых курсах Like Центра?

Оставь свой email 😉

Like Centre — это не просто компания, занимающаяся созданием образовательных курсов, это настоящее сообщество предпринимателей, которые нацелены на развитие и готовы внедрять новые подходы ведения бизнеса.

Блог Лайк Центра помогает молодым стартаперам и опытным владельцам бизнеса черпать свежие идеи, первыми узнавать об эффективных инструментах и способах масштабирования своего дела. Это платформа для смелых, инициативных предпринимателей, которые не боятся рисковать, но риск этот должен быть оправданным и обоснованным.

В блоге в свободном доступе находится информация, которая помогает:

Мир меняется очень быстро, завладеть вниманием потребителя становится не так просто как раньше. Поэтому Лайк Центр делится актуальной информацией, которая помогает держать руку на пульсе и всегда оставаться в курсе изменений на рынке. При этом не забывает и об основных постулатах — нетленном своде правил, который помогает становлению и развитию бизнеса.

Новые технологии, маркетинговые приемы, дополненная реальность, соцсети с молниеносно изменяющимися алгоритмами — все это способно поставить в тупик. Поэтому Like Centre взял на себя обязательство пролить свет на все важные аспекты построения успешной компании, которая уверенно занимает высокие позиции на современных рынках, быстро подстраивается под нестабильную обстановку и неизменно выходит на новый уровень даже в кризисное время.

Безусловно, поддержка бизнеса не строится только на статьях из блога. «Лайк Центр» предлагает и обучающие курсы ведения бизнеса, которые содержат не только полезную информацию, но и реальные кейсы по выведению компании из кризиса, максимизации ее прибыли и решению других глобальных проблем.

Обучение ведения бизнеса подойдет тем, кто готов последовательно прилагать усилия, хочет всегда оставаться в курсе последних новостей и не бояться внедрять тенденции в работу.

Like Centre blog — это база знаний, позволяющая рассмотреть проблемы комплексно, оперативно их выявить и решить. А для тех, кто готов продвинуться дальше, Лайк Центр готов оказать помощь в ведении бизнеса в Москве и любом другом регионе России.

В блоге мы много рассказываем об этом, но лучше один раз попробовать самостоятельно. За 3 дня мы дадим все инструменты, чтобы начать. Четко, структурировано. Ничего лишнего.

Чистые деньги: зачем и как планировать денежные потоки

Насколько эффективен и надежен бизнес? Каковы его возможности? Все это показывают разные виды денежных потоков.

Денежный поток (cash flow) — это движение денег в компании за определенный период: то, откуда они приходят, на что тратятся и сколько остается.

Чистый денежный поток (net cash flow, NCF) суммирует поступления и выплаты. Рассчитать его можно по формуле:

CFi+ — поступления на счет;

CFj- — списания со счета.

Общий объем NCF складывается из притока и оттока денег по трем направлениям, у каждого из которых своя задача.

Понимание баланса расходов и доходов по каждому из направлений помогает правильно оценивать текущее состояние и перспективы компании. Но еще важнее то, что это дает возможность управления денежными потоками и позволяет планировать:

Благодаря оперативному финансовому планированию бизнес может маневрировать собственными, привлеченными и заемными деньгами наиболее рационально и соблюдать сроки выплат — так, чтобы оставаться в плюсе. В этом ему помогают различные опции отсрочки платежей. Например, возможность постоплаты в eLama, в рамках которой можно оплачивать услуги более чем 15 рекламных систем и сервисов в срок до 30 дней.

Именно соблюдение баланса в конечном счете оказывается главным в ведении бизнеса. Уровень доходов в отрыве от представлений о денежном потоке мало говорит о его финансовой устойчивости: даже высокодоходная компания может потерпеть банкротство из-за нехватки денежных средств. Поэтому расчет денежного потока (cash flow) и его планирование очень важны для благополучия бизнеса.

Подключайте постоплату от eLama

Планируйте денежный поток рационально и всегда оставайтесь в плюсе

Как устроен отчёт о движении денежных средств

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает, зачем нужен отчёт о движении денежных средств, что в нём можно увидеть и почему уметь читать этот отчёт важно не только бухгалтеру. В конце статьи — пример построения отчёта о движении денежных средств, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Зачем нужен отчёт о движении денежных средств

ОДДС описывает денежные потоки компании за отчётный период и их сальдо на начало и конец периода. Из него можно понять, откуда поступали денежные средства и денежные эквиваленты и на что тратились. Изучение ОДДС в комплексе с отчётом о финансовых результатах позволяет понять, почему прибыль есть, а денег нет, или наоборот.

Я не раз писал о том, что нужно отделять доходы и расходы от поступлений и выплат денег. Первые определяются в момент изменения экономических выгод, вторые — в момент оплаты. Сопоставление первых позволяет понять финансовый результат — прибыль или убыток. Сопоставление вторых — за счёт чего у компании стало больше или меньше живых денег.

Важно анализировать как первые, так и вторые. Доходы и расходы влияют на экономическую эффективность работы компании, которая измеряется показателями рентабельности. Поступления и выплаты — на ликвидность активов и платежеспособность бизнеса. Если мониторить что-то одно, а второму не уделять внимание, есть шанс быстро разориться.

Продавец договорился о продаже продукции за 200 руб. с рассрочкой платежа. Себестоимость продукции составила 150 руб. Фиксируем прибыль 50 руб. Прибыль есть, а денег нет. Сотрудники не получат зарплату вовремя, компанию погубит недостаток ликвидности.

Пример 2.

Продавец договорился о продаже продукции за 100 руб. и получил 100% предоплаты. Себестоимость продукции составила 150 руб. Фиксируем убыток 50 руб. Деньги есть, а прибыли нет. Сотрудники получат зарплату вовремя, но купить материалы на следующий месяц будет уже не на что. Компанию погубит убыточность. Эльвира Сахипзадовна сказала бы: «Отрицательная рентабельность».

Чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток, бухгалтеры и придумали два отчёта.

Чтобы понять, как работает второй, сначала разберемся с базовой терминологией.

Что такое денежные потоки и их сальдо

Денежные потоки (Cash Flow) — это поступления и выплаты денежных средств и денежных эквивалентов. Денежным потоком не считается любое изменение формы денег: обмен денежных средств на денежные эквиваленты и наоборот, покупка или продажа валюты, перевод денег с одного счета на другой, снятие или внесение наличных. Но только само изменение формы: если сумма денег при этом меняется, разница формирует отдельный денежный поток.

Сальдо денежных потоков (Cash Balance) — это разница между поступлениями и выплатами. Если за отчётный период было больше поступлений, сальдо положительное. Если больше было выплат, сальдо отрицательное.

Вчера продавец продал продукцию за 100$ и получил оплату. Курс был 69 руб. за доллар. Сегодня он обменял доллары на рубли. Курс уже 70 руб. за доллар. Денежный поток (поступление) вчера составил 6900 руб. Сегодня денежного потока из-за конвертации валюты не было, но из-за разницы курсов возник дополнительный поток 100 руб. Итого положительное сальдо денежных потоков составило 7000 руб.

В какие-то месяцы сальдо денежных потоков может быть отрицательным. Если у бизнеса есть жирок в виде остатков на счетах и других видов денег, это можно пережить. Особенно если при этом фиксируется прибыль. Но устойчиво отрицательное сальдо денежных потоков — звоночек. Он означает, что дебиторы живут за ваш счёт. При возможности такого нужно избегать.

Виды денежных потоков

Денежные потоки в бухучёте классифицируют по трём видам хозяйственной деятельности компании.

Текущая деятельность в основном связана с фактами хозяйственной жизни, которые компания осуществляет для получения выручки. Но оплаты некоторых прочих доходов и прочих расходов тоже попадают сюда. К денежным потокам от текущей деятельности относятся:

К инвестиционной деятельности относят денежные потоки, связанные с поступлением и выбытием внеоборотных активов. Сюда включаются:

Финансовая деятельность связана с получением долевого финансирования от собственников и заёмных средств. И с выплатами собственникам, кредиторам и займодавцам. Денежные потоки от финансовой деятельности — это:

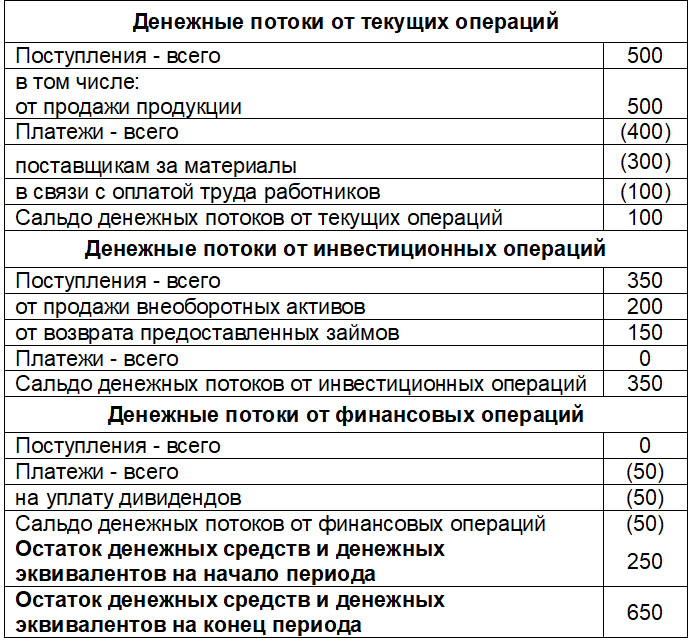

Движения по расчётному счету ООО «Рога и копыта » за месяц:

500 тыс. руб. — оплаты от покупателей за продукцию

300 тыс. руб. — выплаты поставщикам за материалы

100 тыс. руб. — выплата зарплаты сотрудникам

200 тыс. руб. — поступление за проданный автомобиль

150 тыс. руб. — возврат выданного займа

50 тыс. руб. — выплаченные собственникам дивиденды

Сальдо денежных потоков:

Текущая деятельность: 100 тыс. руб. (500 тыс. руб. — 300 тыс. руб. — 100 тыс. руб.)

Инвестиционная деятельность: 350 тыс. руб. (200 тыс. руб. 150 тыс. руб.)

Финансовая деятельность: — 50 тыс. руб. (0 тыс. руб. — 50 тыс. руб.)

Не устаю подчеркивать: положительное сальдо денежных потоков не означает, что дела у компании идут хорошо. Она может при этом иметь убытки, которые приведут к закрытию.

Структура отчёта о движении денежных средств

Денежные потоки в ОДДС группируются по трем направлениям деятельности компании:

По каждому виду деятельности определяется сальдо.

В России применяется так называемый прямой метод составления ОДДС. Поступления и выплаты берутся со счетов учета денежных средств и денежных эквивалентов (раздел V Плана счетов) без каких-либо корректировок. То есть это честные денежные потоки: сколько компания получила или заплатила — столько и пошло в отчет. Затем по каждому направлению деятельности выводится сальдо денежных потоков, складывается с остатком денег на начало периода и определяется остаток денег на конец периода.

Остаток денежных средств ООО «Рога и копыта » на начало месяца: 250 тыс. руб.

Движения по расчётному счету за месяц:

Сальдо денежных потоков:

Остаток денежных средств на конец месяца: 650 тыс. руб. (250 тыс. руб. 100 тыс. руб. 350 тыс. руб. — 50 тыс. руб.).

ОДДС ООО «Рога и копыта » будет выглядеть так: